|

На рынке услуг спутникового мониторинга транспорта постепенно формируется распределение долей основных игроков. В лидеры выходит компании НИС и РНТ. Попробует сравнить их по финансовым показателям и портфелю заказов, чтобы сделать вывод об инвестиционной привлекательности обеих компаний. Отраслевая ассоциация ГЛОНАСС/ГНСС Форум приводит следующее распределение долей по поставкам бортового оборудования на основе ГЛОНАСС/GPS по итогам 2010 года: 41,0% пришлось на компанию М2М Телематика (на 51% принадлежит ОАО «Навигационно-информационные системы» (НИС), 70% которого в свою очередь принадлежит АФК Система), 17,5% пришлось на РНТ, остальное — на прочих производителей. Следует отметить, что на рынке довольно много игроков. Таким образом, на рынке сформировалось два основных игрока, которые во многом будут определять его динамику. В этой связи имеет смысл сравнить положение этих компаний относительно друг друга и динамику их финансовых показателей.

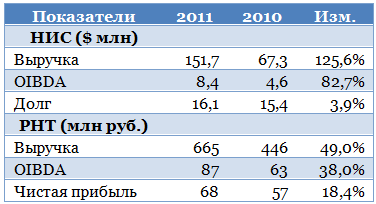

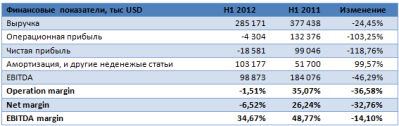

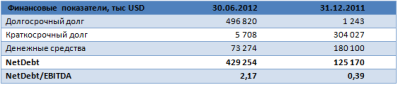

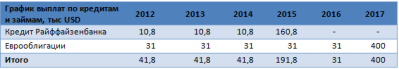

Как мы видим, финансовые показатели НИС растут намного более динамично, кроме того, они в несколько раз больше таковых у РНТ. С другой стороны, рентабельность РНТ по OIBDA составляет 13,0%, тогда как данный показатель по НИС составляет лишь 5,5%. При этом у обеих компаний этот показатель сократился по сравнению с предыдущим годом. С другой стороны, опережающая динамика показателей НИС может говорить о том, что компания отвоевывает неосвоенную долю рынка у своих конкурентов. В активе у НИС также такие крупные проекты, как ЭРА ГЛОНАСС — система экстренного оповещения при возникновении чрезвычайных ситуаций, единая система управления наземным транспортом города Москвы. Также компания прорабатывает варианты сотрудничества с Союзом автостраховщиков по внедрению новых возможностей регистрации и предотвращения ДТП. В свою очередь, РНТ и «Сумма Телеком» на саммите АТЭС выдвинули предложения по оптимизации портово-логистической инфраструктуры с применением систем спутникового мониторинга транспорта (СМТ). Так или иначе, пока крупным драйвером роста рынка СМТ выступают госзаказы, что предопределяет невысокий уровень маржи. На мой взгляд, это общая как для НИС ГЛОНАСС, так и для РНТ проблема. Более широкое внедрение абонентской модели работы с клиентами, о которой ранее говорили компании, пока буксует из-за перенесения сроков исполнения государственного распоряжения по обязательному оснащению коммерческого транспорта блоками СМТ. После выполнения этого распоряжения будет сформирована масса транспортных средств, готовых для того, чтобы им предложить услугу мониторинга. Пока же за 2011 год количество единиц транспорта, оснащенных бортовыми блоками СМТ, у НИС достигло 150 тыс., что на 150% больше по сравнению с показателем годом ранее. У РНТ за 2011 год общее количество транспортных средств, оснащенных бортовыми блоками СМТ, достигло 143 тыс., увеличившись на 42% по сравнению с показателем годичной давности. Следует отметить (и на это обращали внимание посетители портала Инвесткафе в комментариях к более ранней аналитике по данным эмитентам), что чистый денежный поток от операционной деятельности по итогам 2011 года у РНТ по-прежнему отрицательный. Это фактор риска, который говорит о возможном возникновении у компании проблем с финансированием. К сожалению, аналогичных консолидированных данных за 2011 год по НИС нет, однако по итогам 2010 года по РСБУ чистый денежный поток от операционной деятельности у компании был также отрицательным. Однако в рамках АФК Система данный риск по отношению к инвесторам сглаживается возможностью поддержки со стороны материнской компании. Таким образом, НИС — более быстро развивающаяся компания с сильным акционером и мощным портфелем проектов. С другой стороны, НИС — менее маржинальная компания. РНТ добивается более высоких уровней маржи, однако темпы роста его финансовых показателей ниже, кроме того большой риск, относящийся непосредственно к инвесторам, создает отрицательный операционный денежный поток. Моментом истины должен стать период 2012-2013 годов. Пока же бумаги РНТ остаются недооцененными, однако их покупка сопряжена с очень высокими рисками, в том числе связанными с их низкой ликвидностью на рынке. Целевая цена составляет 64,37 руб., что подразумевает потенциал роста в 65,5%. Целевая цена по акциям АФК Система составляет 33,81 руб., что подразумевает потенциал роста в 28,1%. Рекомендация — «держать». |

| ||||

Поиск котировок:Например: Газпром

|

|