|

Nike — компания, владеющая одним из наиболее узнаваемых брендов в мире, с ежегодным объемом продаж свыше $32 млрд С момента своего основания в 1964 году компания вошла в число лучших производителей спортивных товаров и прочно заняла лидирующие позиции на рынке. Помимо выпуска спортивных товаров под брендом Nike в активе корпорации такие популярные дочерние компании, как Converse, Jordan и Hurley. На сегодняшний момент рыночная капитализация компании превышает $92 млрд, а это втрое больше, чем у основного конкурента —Adidas. По итогам прошедшего квартала спортивный гигант увеличил доходы на 6% г/г, до $8,24 млрд, что оказалось чуть меньше консенсуса, предполагавшего результат $8,28 млрд. Рост показателя стал возможен во многом за счет увеличения объема продаж в Западной Европе (+18,5%, до $1,5 млрд) и в Китае (+18,1% до $979 млн). В КНР спрос на обувную продукцию компании повысился на 23,6%, до $681 млн. При этом доля продаж Китая в общем объеме доходов составила 11,7% против 10,0% в прошлом году. Валовая маржа в минувшем квартале снизилась с 46,2% до 45,9%, но все еще находится выше уровня прошлых лет.

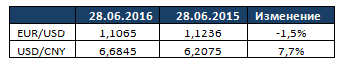

Источник: Bloomberg. Примечательно, что рост объемов реализации в Китае и Европе наблюдался при ослаблении евро и китайского юаня по отношению к доллару США на 1,5% и 7,7% соответственно. Продажи в ключевом для Nike регионе — Северной Америке практически не изменились (+0,1%) и составили $3,73 млрд. При этом повышение реализации обувной продукции на 2%, до $2,37 млрд нивелировало падение доходов от реализации одежды и спортивной экипировки на 2% и 10%, до $1,16 млрд и $205 млн соответственно. Неудовлетворительные данные по доходам были компенсированы динамикой прибыли. Чистая прибыль сократилась с $865 до $846 млн, что оказалась выше прогнозов аналитиков, предполагавших результат $833 млн. Маржа чистой прибыли за период сократилась до 10,3% против 11,1% годом ранее.

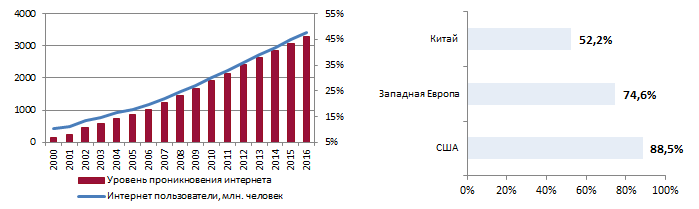

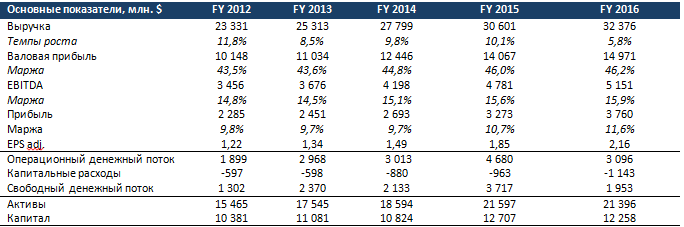

Источник: данные компании. По итогам года доходы корпорации выросли на 5,8%, до $32,4 млрд. Чистая прибыль поднялась на 14,9% — с $3,3 млрд до $3,8 млрд. Причем в Китае выручка повысилась сразу на 23,4%, достигнув $3,8 млрд, а в Северной Америке прибавила 7,5%, до $14,8 млрд. Продажи в Центральной и Восточной Европе подросли менее чем на процент и составили $1,4 млрд. Падением доходов отметились лишь развивающийся рынки (-5,1%, до $3,7 млрд). Замедление роста продаж происходит во многом из-за негативного влияния сильного доллара США. В условиях стремительного увеличения проникновения Интернета, уверенно повышаются онлайн-продажи Nike. По данным Internet Live Stats, общее количество пользователей Сети за 1-е полугодие 2016-го выросло до 3,42 млрд с 3,19 млрд годом ранее. (+7,2%). За последние пять лет уровень проникновения Интернета расширился с 31,8% до 46,1%.

Источник: данные internetlivestats.com. Отмечу, что в проникновение Интернета в США составляет 88,5%, в Западной Европе — 74,6%, а в Китае — лишь 52,2%, что оставляет потенциал для увеличения этого показателя и для роста интернет-продаж компании. Онлайн-продажи Nike

Источник: данные компании. Выручка Nike от продаж через Интернет с 2012 года до 2016-го увеличилась почти вчетверо — с $409 млн до $1,5 млрд. Правда их доля все еще не велика, но за указанный период она расширилась с 1,8% до 4,7%. Менеджмент компании планирует в течение ближайших пяти лет наращивать онлайн-продажи в среднем на 47% и довести их до $7 млрд в 2020 году. Выручка Nike к этому периоду должна достигнуть $50 млрд, из которых $7 млрд, или 14% будет формироваться за счет онлайн-торговли. Сравнение с конкурентами

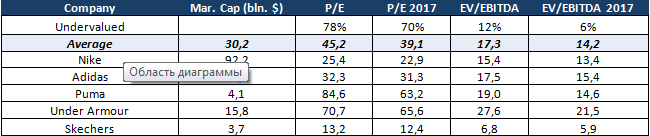

Анализ рыночных мультипликаторов позволяет говорить о текущей перепроданности бумаг Nike: по P/E компания оценена на 78% ниже среднерыночного показателя, а по P/E 2017 — на 70%. Финансовые результаты Nike (2012-2016 финансовые годы)

С учетом всех упомянутых факторов я рекомендую акции Nike для среднесрочных инвестиций с целью $60. Публикация отчетности за 1-й квартал фискального 2017 года, запланированная на 27 сентября, может стать хорошим драйвером роста для бумаг корпорации. За последние три года отчетность за 1-й квартал превосходила усредненные прогнозы экспертов, и на этом фоне акции компании поднимались на 4,7-12,2% в течение следующих за релизом торгов. Инвестировать в акции американских компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже. |

| ||||

Поиск котировок:Например: Газпром

|

|