|

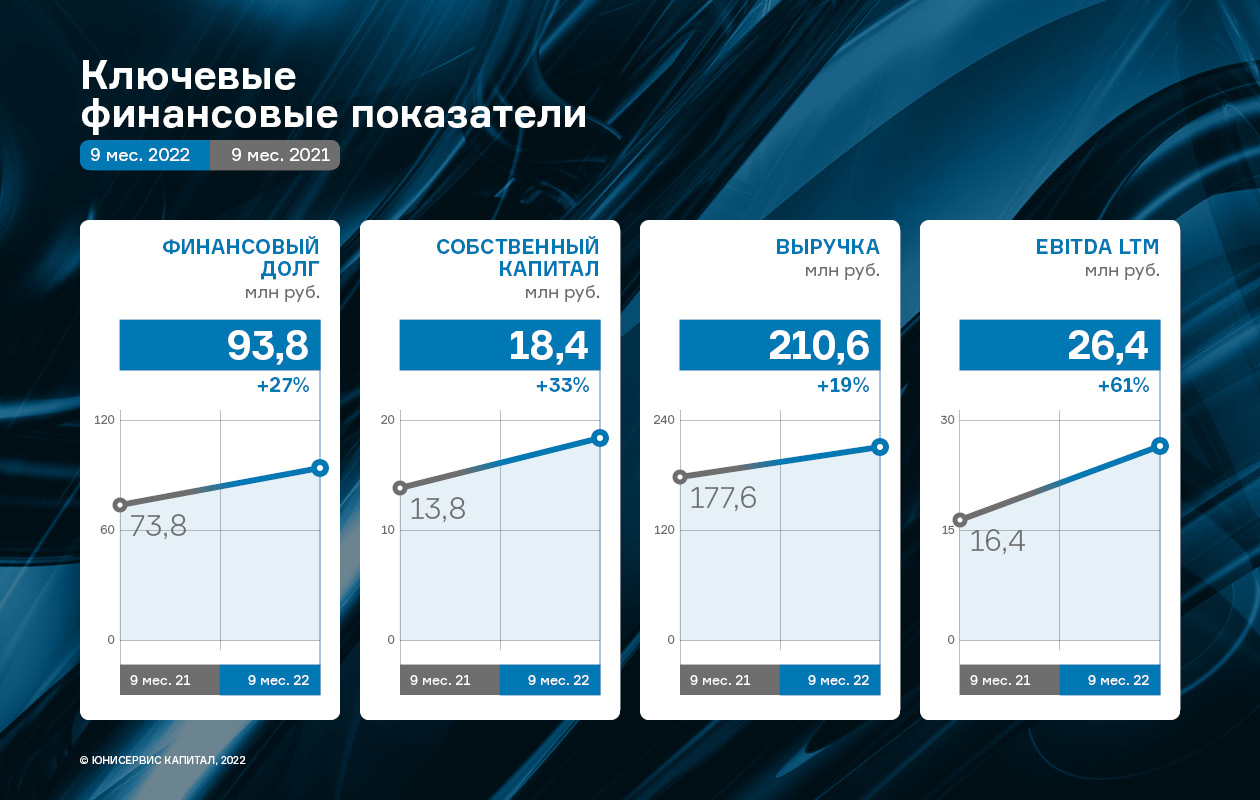

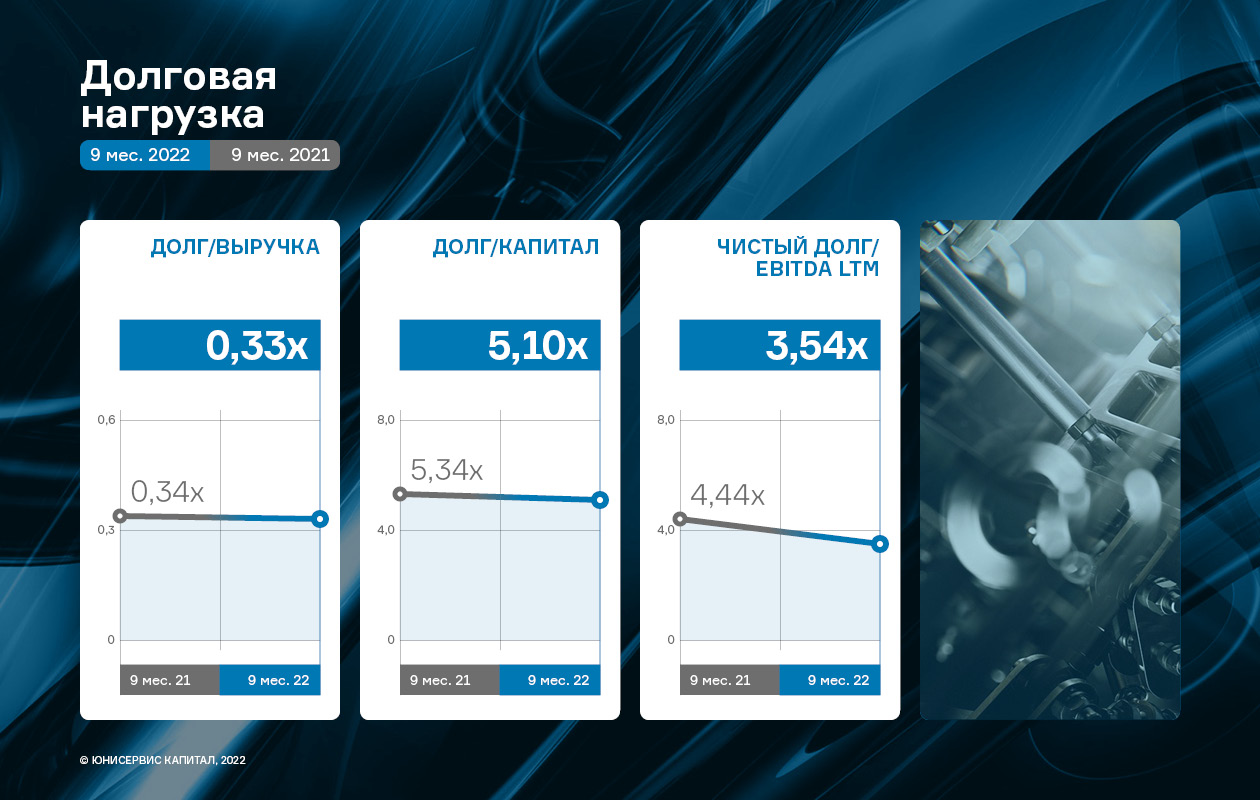

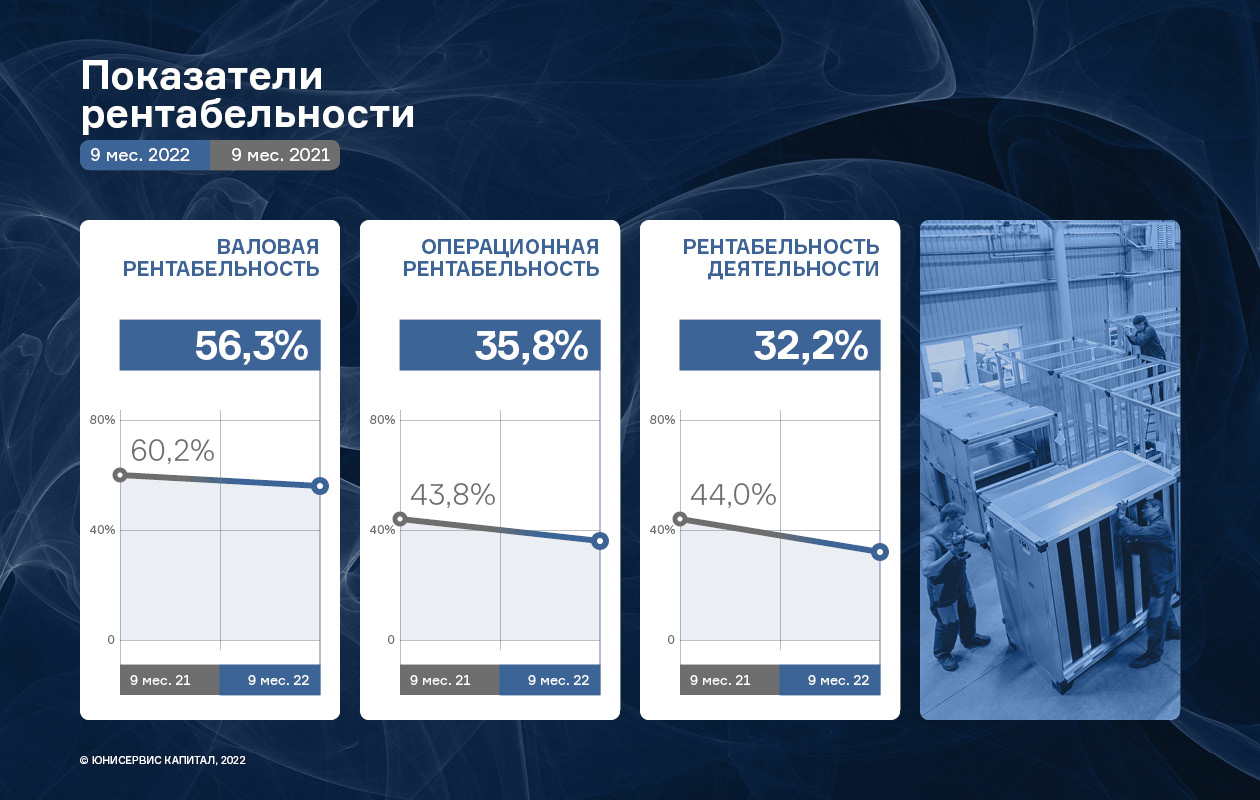

Стабилизация стоимости сырья и расширение ассортимента позволили эмитенту завершить 3 квартал 2022 года с положительной динамикой финансовых показателей. Так, относительно АППГ увеличились: выручка на 18,6%, EBITDA LTM на 61%. Рынок переработки пластмассы стабилизировался. Ранее ООО «БК» фиксировало снижение стоимости сырья, необходимого для производства пластика. Этот фактор провоцировал падение цены на готовую продукцию. Более того, клиенты откладывали крупные заказы, ожидая еще большего спада. Последние же несколько месяцев стоимость сырья находилась примерно на одном уровне, что позволило компании добиться положительной динамики показателей деятельности. Обратимся к итогам работы ООО «БК»: выручка за 9 мес. 2022 г. составила 210,6 млн руб. (+18,6 % к АППГ), EBITDA LTM — 26,4 млн руб. (+ 61,0%). Рост объемов продаж отразился на статьях баланса по состоянию на 30.09.2022 г.: запасы выросли на 39,3% (за счет увеличения производства продукции и закупа сырья по более низкой цене). Финансовый долг увеличился на 27,1% (формирование склада осуществлялось за счет привлечения дополнительного банковского финансирования и сторонних займов). Собственный капитал продолжил рост за счет увеличения нераспределенной прибыли и на 30.09.2022 г. составил 18,3 млн рублей (+33,2% к АППГ). Таким образом, вся чистая прибыль компании была реинвестирована в развитие. Текущие же показатели долговой нагрузки находятся на умеренном уровне.

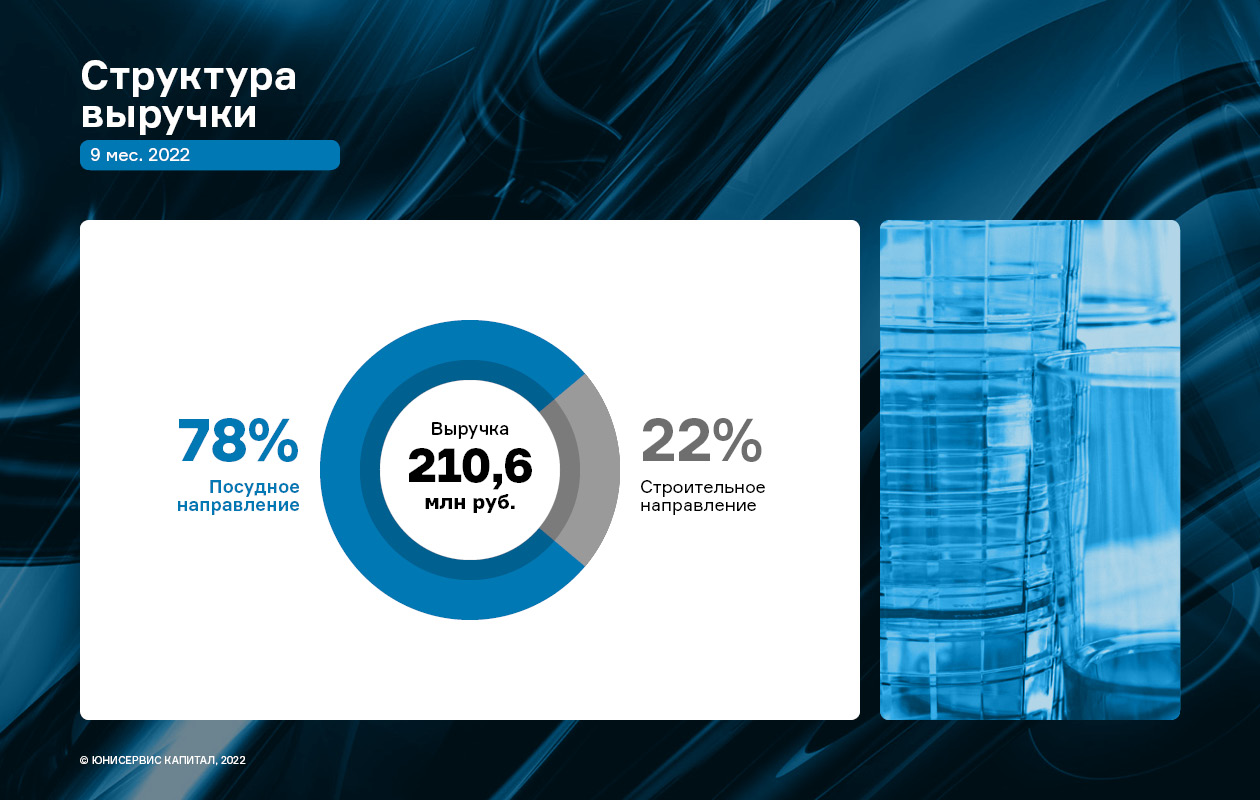

В компании отмечают, что осень ожидаемо принесла положительную динамику спроса, и эмитент рассчитывает на то, что эта тенденция закрепится и на зимние месяцы. А для того, чтобы её поддержать, расширяет ассортимент производства. В частности ООО «БК» ввело в продажу новый товар в рамках строительного направления — монтажные клинья. Эмитент отмечает, что позиция используется не только для установки окон, но и для внутренних работ (монтаж межкомнатных дверей и напольного покрытия), что делает её актуальной и в зимний период. Напомним, что эмитент развивает бизнес по нескольким векторам: изготовление посуды, стройматериалов, аутсорсинг, а также производство и ремонт пресс-форм. Наибольшую долю в структуре выручки занимает посудное направление.

|

| ||||

Поиск котировок:Например: Газпром

|

|