|

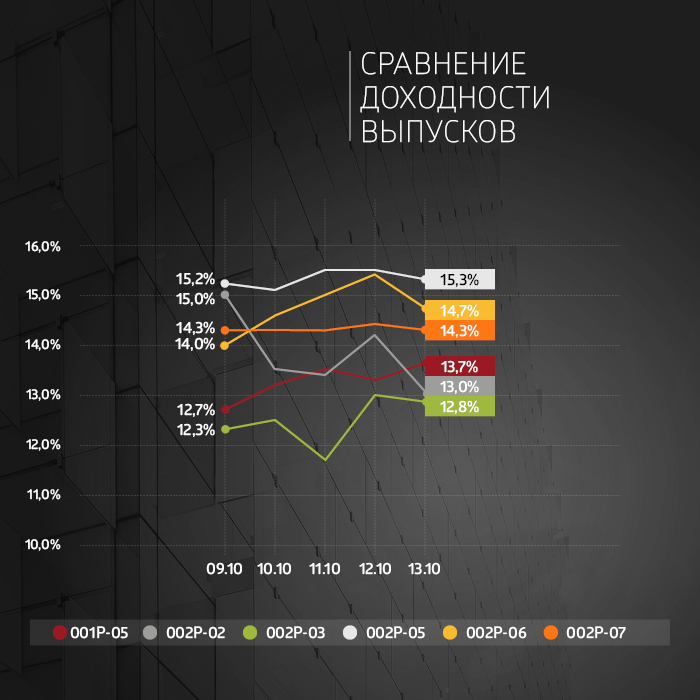

Суммарный объем торгов по шести биржевым выпускам эмитента составил 69,5 млн рублей. Сравнение выпусков за неделю

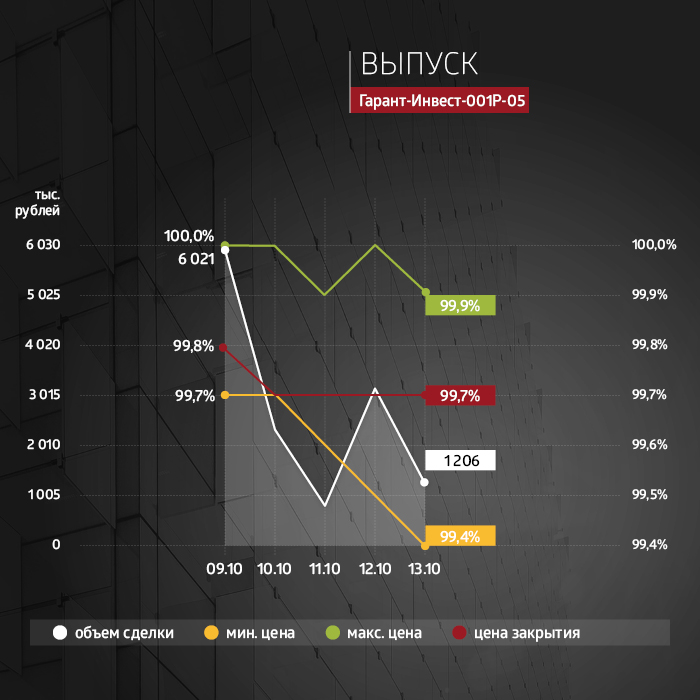

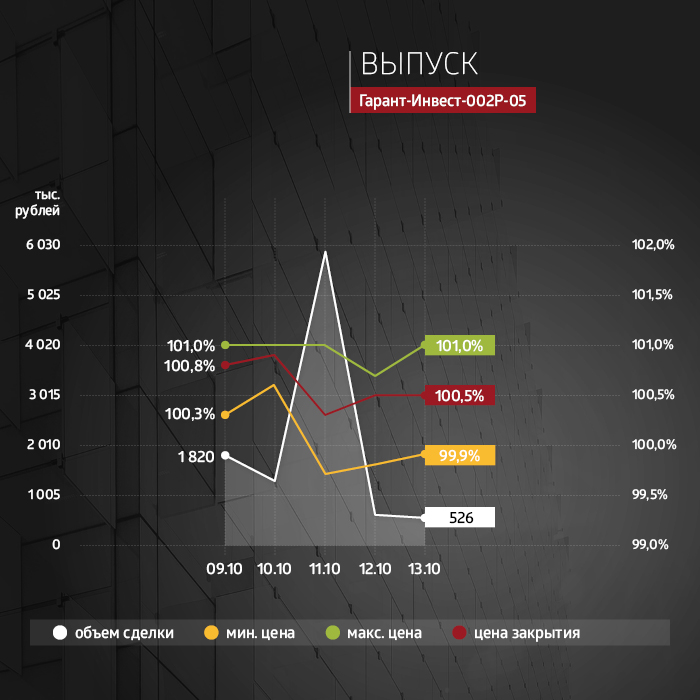

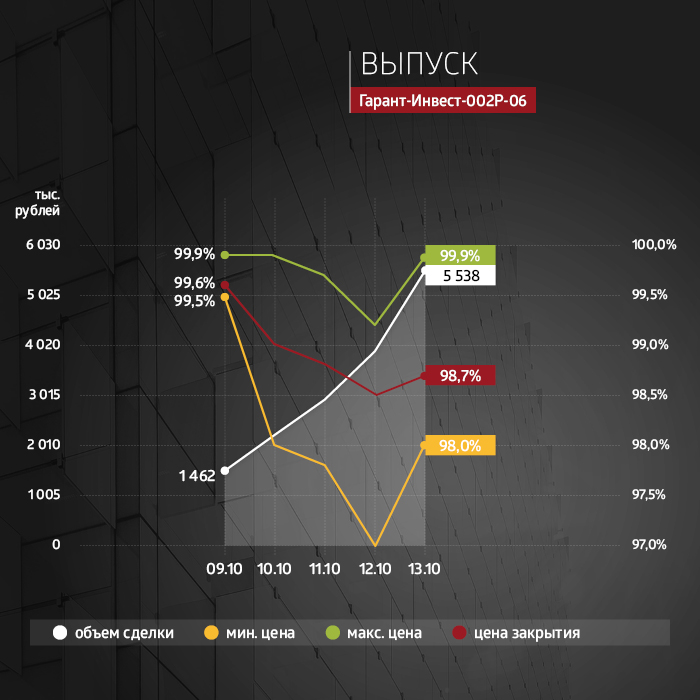

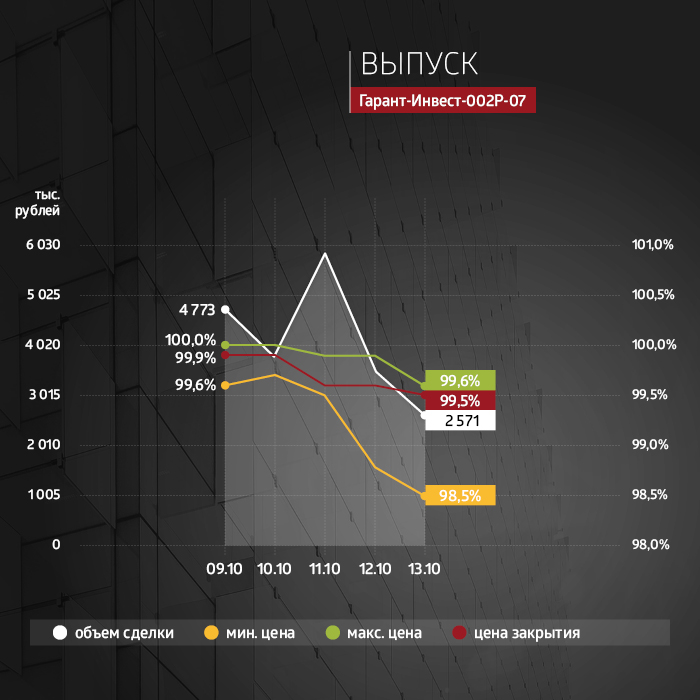

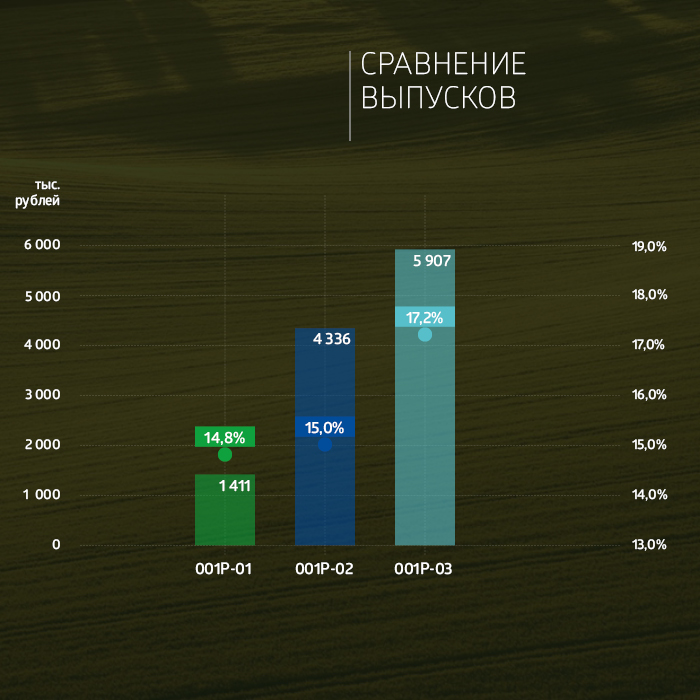

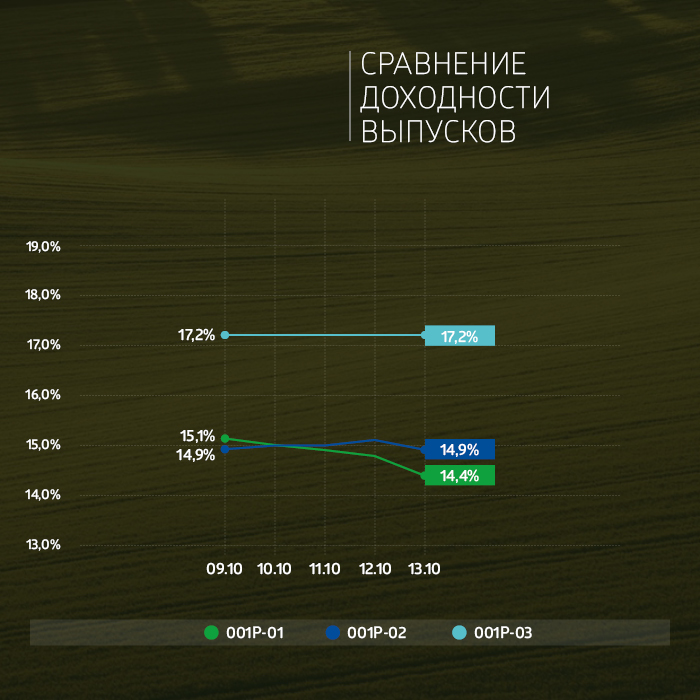

На фоне выхода на биржу новых выпусков с повышенной купонной ставкой объем выкупа облигаций АО «Коммерческая недвижимость ФПК «Гарант-Инвест» серии 002Р-07 снизился по отношению к прошлой неделе, однако высокая ликвидность сохраняется: многие инвесторы предпочитают минимизировать риски. Суммарный объем выкупа за неделю составил 26 млн рублей. Максимальный дневной объем торгов за неделю был зафиксирован во вторник — 10 млн рублей. Всего размещено 69% от общего объема эмиссии в 4 млрд рублей. Напомним, что дополнительные 0,5% от объема покупки можно получить через систему Boomerang. На вторичном рынке по выпуску серии 002Р-07 сохраняется высокая ликвидность. Дневные объемы торгов не опускаются ниже 2,5 млн рублей, а недельный объем составил 20,5 млн рублей. Цена облигаций за неделю незначительно снизилась с 99,9% до 99,5%. Средняя доходность по бумагам сохраняется на уровне 14,33%. Недельный объем торгов, превышающий отметку 10 млн рублей, был еще у трех выпусков эмитента. По облигациям серии 002Р-06 он достиг 16 млн рублей. По итогам пятницы цена составила 98,7%. По выпуску 13 октября прошла выплата купона по ставке 13% годовых. Средняя доходность 15,32% выпуска серии 002Р-05 оказалась самой высокой за неделю. Объем торгов вырос на 44% по отношению к результатам прошлого периода — с 7 до 10,1 млн рублей. Несмотря на скорое погашение (5 апреля 2024 г.), облигации серии 001Р-05 сохраняют высокий объем торгов (за неделю — 13,5 млн рублей). Максимальная дневная ликвидность была в понедельник и составила 6 млн рублей. При этом цена на бумаги стабильно держалась на уровне 99,7% от номинала. По выпуску остались две ежеквартальные выплаты купонов по ставке 12% годовых. По остальным выпускам эмитента цена также находилась вблизи номинала, объемы торгов достаточно ликвидны, а доходности были на уровне 12,5–13,5% годовых. Таким образом, новый выпуск эмитента дает достаточную премию к более коротким бумагам. Учитывая достаточную ликвидность в новом выпуске, его можно рассматривать как аналог краткосрочного депозита. Напомним, что АКРА подтвердило ESG-рейтинг ФПК «Гарант-Инвест» на уровне ESG-5, высоко оценив компанию в области экологии, социальной ответственности и управления.

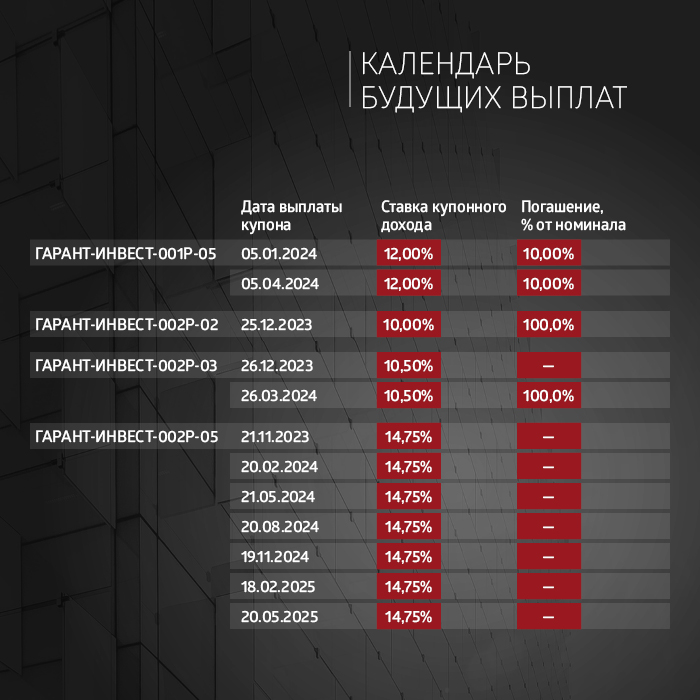

Пятилетний выпуск биржевых облигаций серии 001Р-05 (4B02-01-00073-L) объемом 6 млрд рублей был размещен эмитентом в марте 2019 г. По выпуску предусмотрен 21 ежеквартальный купон. Номинальная стоимость одной облигации — 1000 рублей.

Трехлетний выпуск биржевых облигаций серии 002Р-02 (4B02-02-71794-H-002P) объемом 500 млн рублей был размещен эмитентом в январе 2021 г. По выпуску предусмотрено 12 ежеквартальных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

Трехлетний выпуск биржевых облигаций серии 002Р-03 (4B02-03-71794-H-002P) объемом 1,5 млрд рублей был размещен эмитентом в апреле 2021 г. По выпуску предусмотрено 12 ежеквартальных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

Трехлетний выпуск биржевых облигаций серии 002Р-05 (4B02-05-71794-H-002P) объемом 1,5 млрд рублей был размещен эмитентом в декабре 2022 г. По выпуску предусмотрено 12 ежеквартальных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

Двухлетний выпуск биржевых облигаций серии 002Р-06 (4B02-06-71794-H-002P) номинальным объемом 2 млрд рублей был размещен эмитентом в июне 2023 г. По выпуску предусмотрено 24 ежемесячных купона. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

С пятилетним выпуском биржевых облигаций серии 002Р-07 (4B02-07-71794-H-002P) номинальным объемом 4 млрд рублей эмитент вышел на биржу 29 августа 2023 г. По выпуску предусмотрено 60 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения. Календарь будущих выплат

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. |

| |||||

Поиск котировок:Например: Газпром

|

|