|

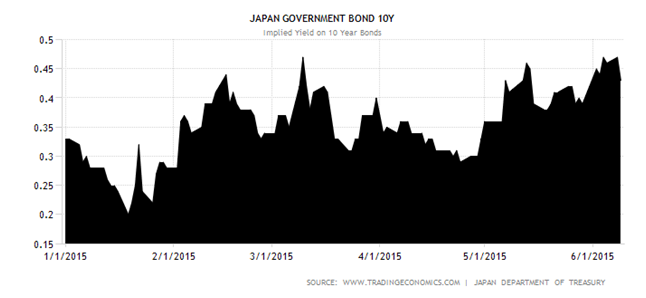

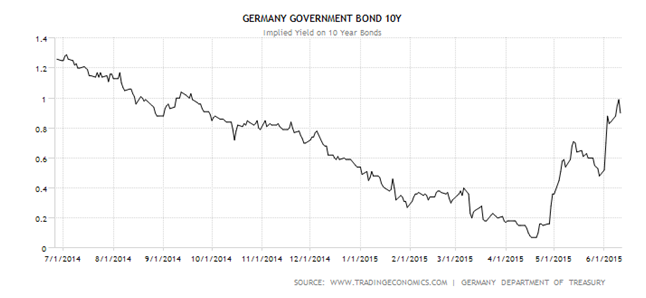

Глава Банка Японии Харухито Курода настолько впечатлил иену своим заявлением о том, что ее ослабление для него является сюрпризом, что за одну только сессию валюта продемонстрировала уверенный рост в паре с долларом, чего не наблюдалось в столь краткие сроки уже пару лет. Добавил японке решимости и спич другого представителя регулятора, представившего аргументы против чрезмерного увлечения QE. Тахекиро Сато указал на опасность бесконечной скупки долговых бумаг центробанком, поскольку в результате у коммерческих банков пропадает возможность приобретать инструменты на долговом рынке. На этой почве развиваются проблемы с ликвидностью и повышенной волатильностью в доходности бондов. Динамика курсов валют под воздействием монетарной экспансии, проводимой их ЦБ, в целом схожа. Сначала на рынке начинают все громче звучать разговоры о старте программы количественного смягчения тем или иным ЦБ, и это приводит к снижению доходности местных бондов. Затем, если старт программы уже дан, эта доходность устремляется вверх. Особенности, конечно, есть у каждой экономики, и для Японии, в частности, они обусловлены тем, что монетарные власти заняты диверсификацией портфеля GPIF. В пользу того, что QE как минимум не стоит расширять, говорят данные по ВВП за 1-й квартал. Если в Штатах наблюдалось снижение на 0,7%, то японский показатель в первом чтении продемонстрировал аналогичный рост, а во втором был улучшен до +1%. Если рынок начнет избавляться от долговых бумаг, разница между доходностью американских и японских сократится, следовательно, у доллара пропадет один из козырных тузов в рукаве.

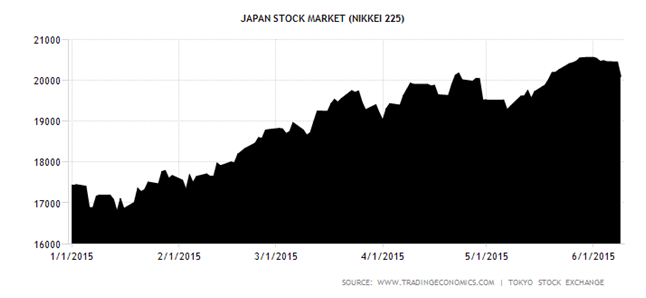

Источник: Trading Economics. В движениях иены и евро в настоящее время наблюдается некий парадокс: обе валюты демонстрируют «бычьи» настроения на фоне реализации программ количественного смягчения. И на этих же рынках происходит нетипичная для этой ситуации нисходящая динамика. На мой взгляд, этот процесс долго не продлится и объясняется он простой закономерностью: за спадом следует рост, и наоборот. Кроме того, факторами укрепления для иены и евро выступают крупные распродажи долларов после того, как ставка ETF фондов на них, как на страховочный инструмент, сыграла. В том, что фонды массово избавлялись от американской валюты, не остается сомнений после анализа привязки недавнего обрушения Nikkei225 к динамике USD/JPY.

Источник: Trading Economics. Я полагаю, что неоднозначная позиция BoJ в отношении проводимой ультрамягкой политики способна поставить крест на дальнейшей экспансии. Из речей представителей Банка Японии также следует, что верхнюю планку для своей валюты он видит на уровне 125 за доллар. При этом потенциал Nikkei225 далеко не исчерпан, ведь дешевая ликвидность от центробанка и рост корпоративных прибылей на фоне девальвации иены говорит о том, что текущий откат — это всего лишь временная коррекция, которую лучше всего использовать для увеличения доли ETF на рынок японских акций. На мой взгляд, ближайшие 3-4 недели пара USD/JPY проведет в торговом коридоре 121,5-125, поэтому падение ее котировок к его дну следует использовать для формирования лонгов. |

| ||||

Поиск котировок:Например: Газпром

|

|