|

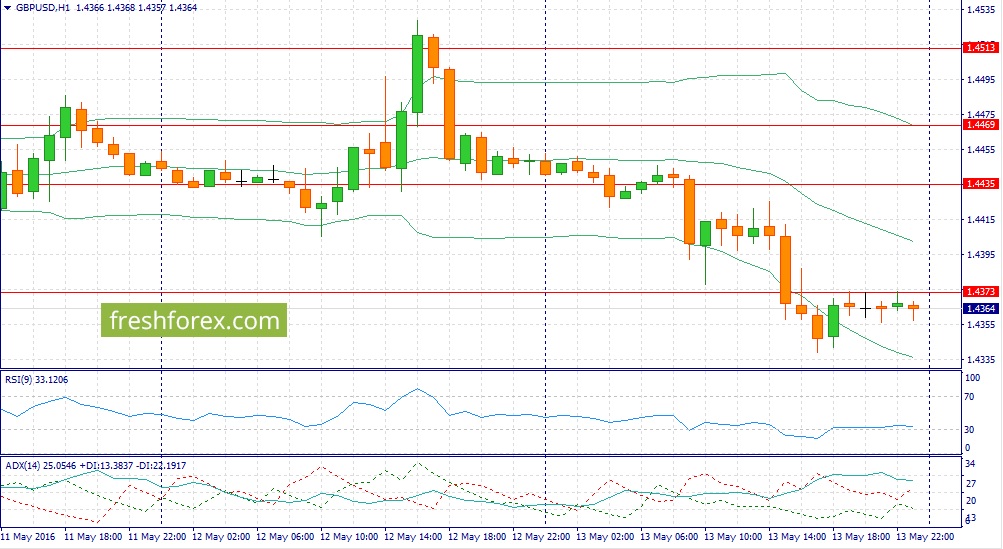

События, на которые следует обратить внимание сегодня: Германия и Франция: банковский выходной. EUR/USD: Американская валюта ударно завершила минувшую торговую неделю и сегодня, на фоне отсутствия важной макроэкономической статистики следует наращивать короткие позиции на росте котировок. Пятничная статистика из Штатов порадовала инвесторов: розничные продажи продемонстрировали рост, впервые с начал текущего года, а индекс потребительской уверенности от университета Мичигана вышел на максимальный уровень с июля 2015 года. Нельзя обойти стороной слабую статистику из еврозоны: ВВП за первый квартал был пересмотрен в сторону понижения на 0,1%, до уровня 1,5% г/г, а инфляция в Германии по итогам апреля вновь ушла в отрицательную область. Таким образом, мы имеем разнонаправленный фундаментальный фон, что является сильным сигналом для открытия позиций Sell. Динамика долгового рынка также подтверждает эту тенденцию: доходность 10-летних государственных облигаций Германии снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1320/1.1350 и фиксировать прибыль на отметке 1.1225. GBP/USD: Какую позицию лучше занять в данной валютной паре: Buy или Sell? Лично я склоняюсь ко второму варианту. Ничего позитивного на минувшей неделе по Великобритании мы не получили, Соединенные Штаты напротив, напомнили нам о том, что их рано списывать со счетов. Да, экономический рост в ведущей экономике мира замедляется на фоне ревальвации доллара и снижения спроса на развивающихся рынках. Однако, у прямых конкурентов США дела обстоят не лучшим образом. И когда приходится выбирать, куда же инвестировать свой капитала, то американские государственные облигации предлагают сейчас приемлемый уровень доходности. Пятничный показатель изменения объема розничной торговли для «контрольной группы», который тесно коррелирует с PCE, продемонстрировал рост на 0,9% м/м. Таким образом, можно сделать вывод о существенном росте личного потребления, который позволяет рассчитывать на высокий уровень ВВП по итогам второго квартала. Сейчас конечно еще рано говорить о ВВП, поскольку мы имеем отчет лишь по одному месяцу, но все же позитивный сигнал для инвесторов поступил. В свою очередь участники рынка могут вновь заговорить о повышение ставки Федерезрвом летом и на этих слухах, доллар продолжит укрепляться. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4380/1.4410 и фиксировать прибыль на отметке 1.4310.

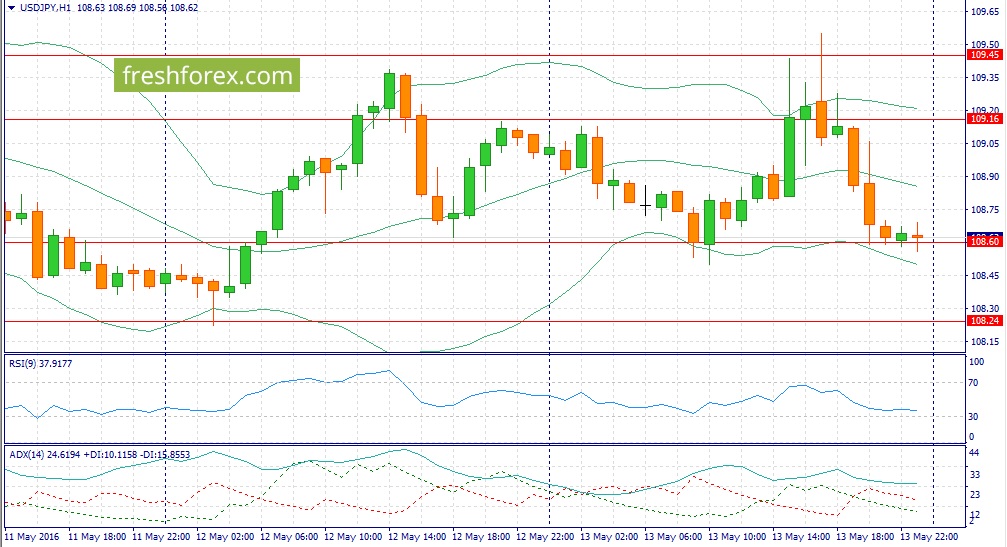

USD/JPY: На мой взгляд, в данной валютной паре назрела коррекция после двухнедельного роста. Снижение “аппетита к риску”, которое наблюдалось в последние два торговых дня является позитивным фактором для йены, как валюты фондирования. На рынках акций Европы и Северной Америки инвесторы активно уходят в “защитные” сектора (коммунальные услуги и товары повседневного спроса) и на этом фоне, можно ожидать спроса на “безопасные” активы и в первую очередь на японскую йену. Более того, несмотря на позитивную макроэкономическую статистику из Соединенных штатов в пятницу 13 мая на долговом рынке мы не увидели расширения спрэда доходности государственных облигаций США и Японии, что также указывает на отсутствие оптимизма в данной валютной паре. Однако, поскольку по индексу долларовой корзины наблюдается восходящая тенденция, то сейчас будем крайне осторожны и говорим только о коррекционном движении, а не развороте тренда. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 108.85/109.10 и фиксировать прибыль на отметке 108.30.

Горячев Александр, аналитик компании FreshForex |

| |||

Поиск котировок:Например: Газпром

|

|

© 2025 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.