|

Кривая бескупонной доходности ОФЗ на 14 апреля. Источник иллюстрации: Московская биржа Вчера с одним из клиентов, в портфеле которого значительная доля приходится на ОФЗ, приняли решение продать часть этих бумаг. Ситуация в данном портфеле не самая плохая, средний срок ОФЗ до погашения – 2024 год. Однако и с такими сроками к погашению портфель, сформированный в конце 2020 года, так и не вышел в область сколько-то заметного плюса. Поскольку часть активов была размещена на денежном рынке (в сделках РЕПО с ЦК), всё-таки какой-то доход есть. В облигациях же чистый убыток. Возвращаясь к ОФЗ. В этом портфеле самыми длинными бумагами были: — ОФЗ-ПД 26226, погашение 07.10.2026, доходность на 14.04 10,7%, — ОФЗ-ПД 26232, погашение 06.10.2027, доходность 10,7%, — ОФЗ-ПД 26234, погашение 16.07.2025, доходность 10,8%. Вчера эти бумаги были проданы. В портфеле остались ОФЗ с погашением не позднее февраля 2024 года, доходности которых, впрочем, тоже не внушают оптимизма: в среднем около 12% годовых к погашению. Деньги от проданных ОФЗ уходят частично в РЕПО с ЦК (текущие доходности вблизи 16,3%), частично на банковский депозит (на нем доходность будет выше, но в нашем случае деньги блокируются до июля).

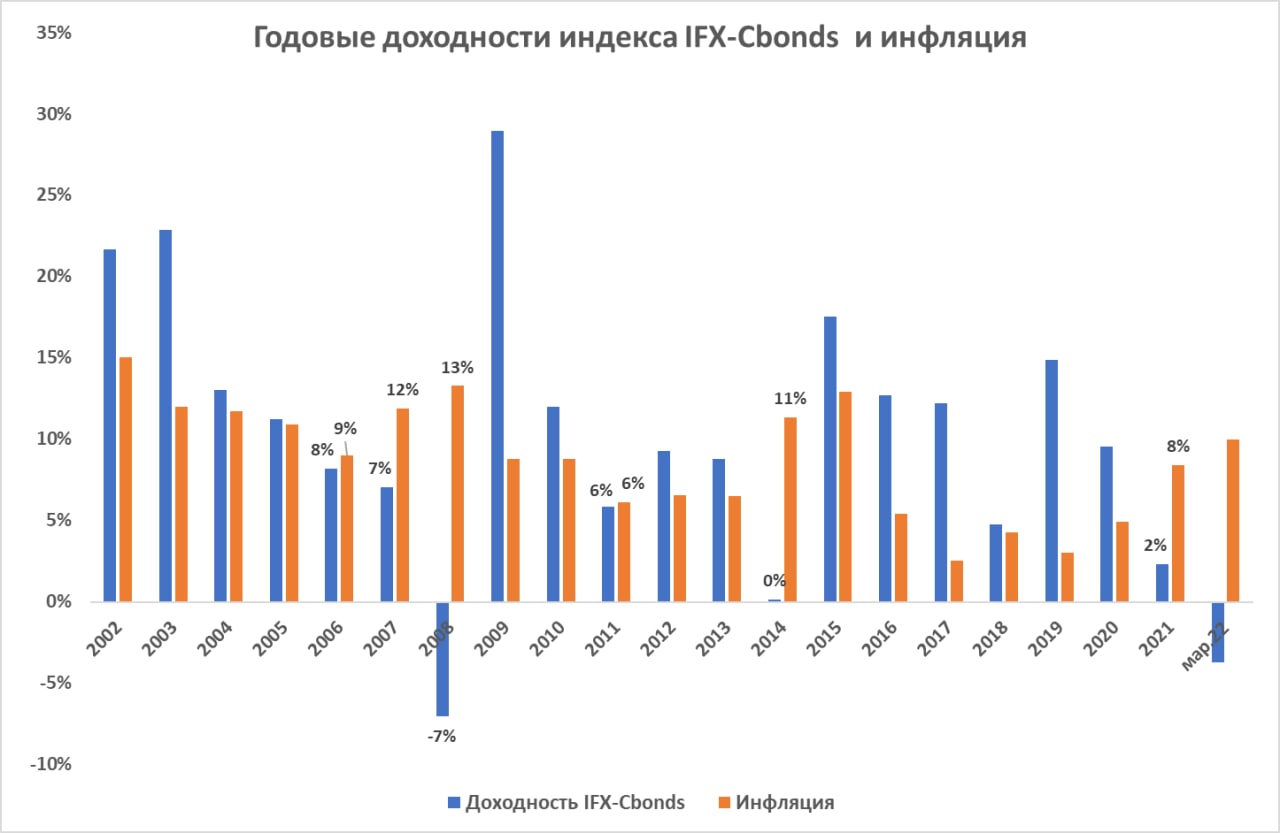

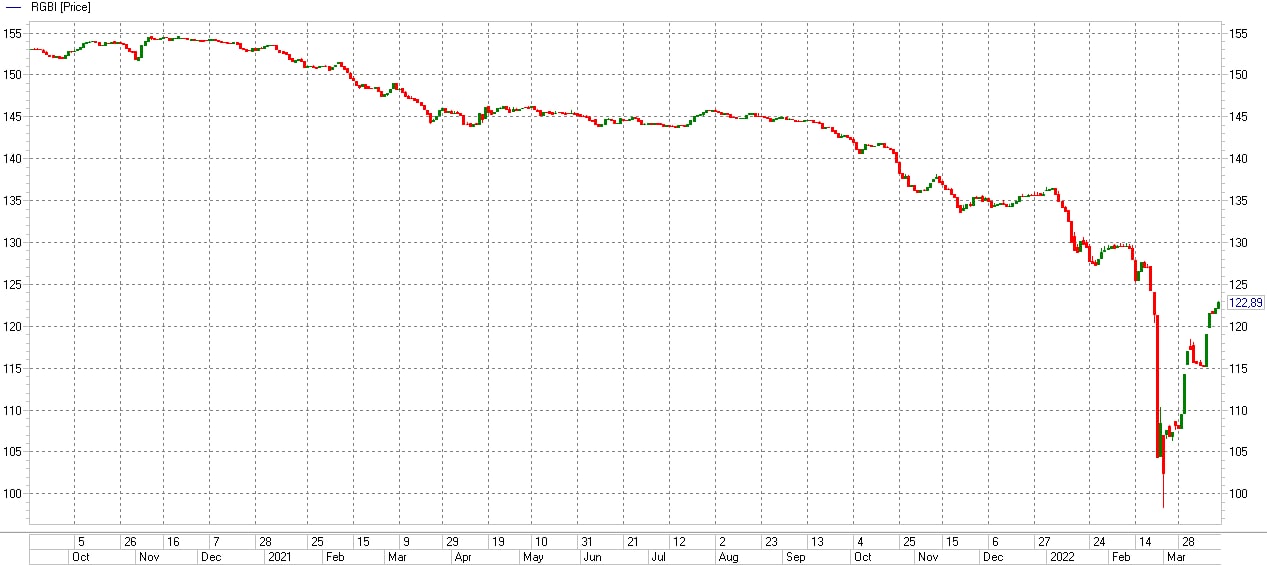

Ценовой индекс гособлигаций RGBI. Источник информации: Московская биржа Причина решения о частичном выходе из ОФЗ в том, что, во-первых, в отсутствие на торгах нерезидентов и в отсутствии нового первичного предложения ОФЗ значительно отскочили по цене, а доходности имеют слишком большой дисконт по отношению к ключевой ставке. Если ключевая ставка будет понижена 29 апреля еще на 1-2%, до 16-15% с нынешних 17-ти, вероятно, ОФЗ на этот шаг не отреагируют ростом котировок. Во-вторых, инфляция и денежный рынок. Инфляция пока увеличивается, несмотря на замедление самого темпа роста, и уже превысила 17%. Сомнительно, что это потолок ее подъема. Денежные ставки, пусть и серьезно коррелируются со ставкой ключевой, предполагаю, долго не опустятся ниже 13% годовых. А это однодневные ставки, лишенные риска снижения цены, присущего облигациям. Рынок ОФЗ, может, и медленно, но верно теряет инвесторов. Находясь на нынешних доходностях, он становится межбанковским рынком, который становится нужным разве что для беспроблемного отображения банковских балансов.

|