|

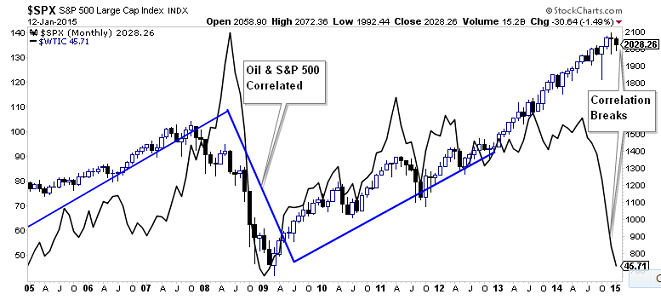

Обвал цен на нефть, как правило, вызывает коррекцию на мировых фондовых площадках, ведь оба процесса связаны с замедлением глобального и внутреннего спроса. Корреляция между WTI и S&P500 позволяет предположить, что 50%-ное пике черного золота ранее приводило к падению котировок фьючерсов на индекс не менее чем на 10%. Из правил бывают исключения, и одно из них мы видим в настоящее время. Несмотря на то, что «медведи» на рынке нефти чувствуют себя как дома, S&P500 не спешит терять позиции. В чем дело? Что послужило причиной нарушения существующих взаимосвязей? На мой взгляд, виновата дешевая ликвидность от ФРС и других центральных банков, которая усиливает интерес спекулянтов и поддерживает восходящий тренд на рынках акций.

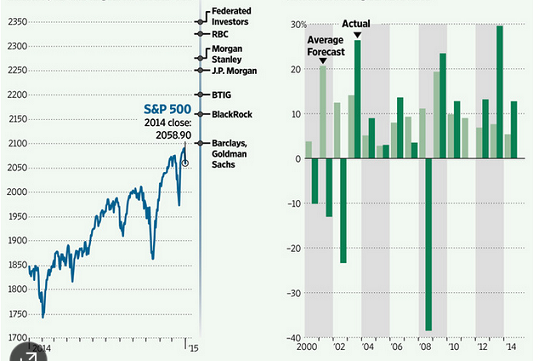

Источник: Street Talk. Согласно опросам экспертов, проведенным Bloomberg и Wall Street Journal, S&P500 по итогам текущего года вырастет на 8,1-8,2%, при этом все специалисты проявили единодушие в вопросе направления его движения, чего не случалось с 2009 года. Оценки более чем умеренные с учетом того обстоятельства, что в 2012-2014 ралли индекса составляло не менее 10%. Впрочем, за последние годы скромность в прогнозах была отличительной чертой респондентов.

Источник: The Wall Street Journal. По мнению пессимистов, рост доходов на акцию компаний, входящих в базу расчета индекса, в 2015 году замедлится с 8,5% до 6,8%, что связано с проблемами нефтедобывающих компаний и ухудшением финансовых результатов, полученных на международных рынках, из-за ревальвации доллара США. Не последнюю роль сыграет обострение проблем глобальной экономики, переход ФРС к нормализации денежно-кредитной политики и увеличение стоимости заимствований для корпораций, связанное с данным процессом. В результате S&P500 к концу декабря вырастет на скромные 2%, а в течение года для него будут характерны серьезные коррекционные движения. Оптимисты, напротив, уверены, что ФРС не стоит бояться. На руку акциям сыграет длительный период удержания процентных ставок на минимально возможном уровне, к тому же, как показывает история, на первых этапах ужесточения монетарной политики фондовые индексы продолжали рост. Важное значение имеют и альтернативные инструменты инвестирования: доходность десятилетних казначейских облигаций находится ниже отметки 1,8%, что делает долевые бумаги более привлекательными, чем долговые. Экономика США, которая в 2015 году, по прогнозам экспертов Bloomberg, вырастет на 3%, выглядит чуть ли не единственным светлым пятном на темном фоне, так как Страна восходящего солнца сталкивается с рецессией, еврозона — с инфляцией, а развивающие рынки по-прежнему полны загадок и повышенной опасности. У инвесторов по сути не остается выбора, поэтому S&P500 вполне способен продолжить ралли в направлении 2200-2300. Полагаю, что истина где-то рядом. Негативные процессы, происходящие в крупнейших экономиках мира, потоки дешевой ликвидности от ЕЦБ и Банка Японии, слабость основных валют фондирования в лице евро и иены позволяют рассчитывать на приток капитала в Штаты. При этом, исходя из фактора доходности, облигациям сложно конкурировать с акциями. В этом контексте ревальвация доллара США только на руку нерезидентам, так как увеличивает отдачу от инвестиций, выраженную в национальной валюте. На мой взгляд, приток иностранного капитала станет одним из главных драйверов роста S&P500. Рекомендую использовать текущую коррекцию для формирования длинных позиций с таргетом в области 2120-2150. В качестве альтернативы следует рассмотреть возможность покупки ETF на рынок американских акций, который торгуется на Московской бирже. «Наш взгляд в целом совпадает с приведенными оценками. Мы также видим фондовый рынок США и доллар относительно сильными в 2015 году. Экономика США способна получить максимальный эффект от снижения цен на нефть за счет положительного влияния этого фактора на потребительский сектор. По некоторым оценкам, чистая выгода от динамики цен на черное золото может составить около $100 млрд для американских потребителей. Хорошо себя чувствует малый бизнес (оптимизм на максимуме с 2008 года), постепенно улучшается ситуация с занятостью. На каждую вакансию приходится лишь 1,82 соискателя, и это лучший результат с января 2008 года», — отмечает Владимир Крейндель, директор по продуктам FinEx ETF. |

| |||

Поиск котировок:Например: Газпром

|

|

© 2026 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.