|

Ответ Уважаемому Аллирогу Во-первых, хочу сказать огромное спасибо своему оппонетну в дискуссии за подробное и понятное отражение темы, позволяющее предметное и обоснованное оппонирование. Свой ответ я хотел, сначала, построить в виде отдельного эссе, не опираясь на тезисы Уважаемого Аллирога, но таланта, увы, не хватает, а время уже поджимает. Поэтому буду следовать логике изложения автора. С моей точки зрения в тексте Уважаемого Аллирога наиболее интересны следующие тезисы, которые позволяют, с одной стороны, предметно возражать, а, с другой, найти точки соприкосновения позиций. Это:

С позволения оппонента тезисы про казино и основу индустрии я рассматривать не буду, просто в силу реальной нехватки времени, в которой приходится сосредоточится на том, что более интересно. Возможно, я вернусь к этим тезисам Уважаемого Аллирога в дальнейшей дискуссии в комментариях. По указанным же тезисам я постараюсь показать, что:

Итак. На цену влияет много факторов. То есть точно больше двух. Любопытно то, что они могут влиять на цену вовсе не последовательно, а очень даже одновременно. Т.е. локальные экономические факторы для конкретного эмитента могут совмещаться с общим экономическим фоном, на который может наложиться природная катастрофа и какой-нибудь крупный фонд начнет лить, а другой крупный – покупать. А в конце дня Жириновский в Нью-Йорке пойдет на пляж публично мыть сапоги в океане со взводом личной охраны и аналитики будут публично обсуждать: «Война теперь, или его просто посадят?» Но самое любопытное, что все эти факторы, которых, как уж говорилось много, и даже очень много, могут сподвигнуть участника рынка делать всего три действия! Точнее даже всего два действия! Ибо третье – это «ничего не делать», и, следовательно, на цену не влияет. А первые два – это покупать, или продавать! И большее ничего. Под действием огромного количества факторов цена может пойти либо вверх, либо вниз. Представим себе тысячу одинаковых трейдеров, каждую секунду принимающих решения. Каждый может сдвинуть цену на один пипс. Если ровно половина покупает, а другая продает, то цена никуда не движется. А если 501 покупает, а 499 продает? То за секунду цена сдвинется на 2 пипса вверх. А если в течение часа 501 покупает, а 499 продает? То за час цена сдвинется на 3600*2=7200 пипсов. Семь с лишним фигур! Такая вот история получается: постоянное присутствие микроскопической разницы в покупателях и продавцах, а 501 против 499 в терминах вероятности это 0,501 (что с точки зрения моего оппонента неотличимо от строго 0.5) может за некоторое время (ох уж опять этот фактор времени!) существенно сдвинуть рынок. Всего один лишний покупатель и время – и вот уже рынок оказывается достаточно далеко от точки старта. Можно ли наблюдая за нашим модельным рынком в течение получаса обнаружить, что на нем что-то не так в смысле хаоса? Конечно можно! Ведь цена прет тупо вверх каждую секунду! Можно ли спрогнозировать что будет дальше? Конечно можно! Пока покупателей будет на одного больше так и будет переть! Здесь, я, конечно сильно утрируя, изложил суть возможности прогнозирования. Попробую более строго: - неважно сколько факторов влияет на цену и какие они, поскольку результатом действия этих факторов является либо покупка либо продажа участников рынка в каждом конкретном моменте времени. - если среднее количество покупателей (по объему денег, естественно) больше среднего количества продавцов (пусть даже на очень маленькую величину) в течение некоторое интервала времени, то за этот интервал времени цена вырастет. Иначе – упадет Это были две аксиомы. Добавим к этому предположение: Ситуации превосходства покупателей над продавцами, или наоборот могут существовать достаточно длительное время. Собственно, это даже не предположение, а констатация факта. Любой наблюдатель стакана это прекрасно знает. А раз эти ситуации существуют достаточно долго, то существует принципиальная возможность прогноза. А, на самом деле и реальная возможность. Взлет насдака в конце девяностых уже совершенно обоснованно называют одним из самых длительных заблуждений рыночных агентов, длящееся несколько лет (!). Неужели в течение этих лет невозможно было прогнозировать? Конечно было можно. Более того, даже окончание этого заблуждения можно было спрогнозировать, но это другая тема. На этом, пожалуй, по первому вопросу я свое выступление закончу. По второму вопросу повестки дня могу сообщить следующее. Конечно теоретическая модель Уважаемого Аллирога верна. Как верна любая теоретическая модель при выполнении предположений, взятых как аксиомы. Эти аксиомы в нашем случае моим оппонентом вынесены за скобки. А состоят они в следующем:

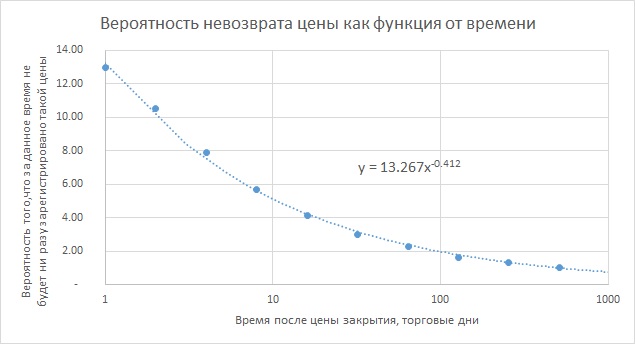

В реальности же скорость распространения информации какая-то. Не равная нулю и не равная бесконечности. Информация о возможности прогнозирования, появившись в одном месте (кто-то изобрел метод прогноза) постепенно становится известной другим участникам. Но именно постепенно. Когда количество участников, обладающих таким методом прогноза превышает пороговое значение (какова величина этого порога – вопрос дополнительных исследований), то метод перестает работать. На рынке это наблюдалось неоднократно. Даже на своем веку я помню: - скупа в девяностых была отличным методом заработка. Прогноз состоял в том, что спред между РТС и ценой скупки в регионах будет оставаться примерно постоянным. Когда спреды упали до размеров издержек операторов, вследствие увеличесния количества желающих на этом зарабатывать, этот способ заработка перестал работать. Возможность заработка существовала с 1994 по примерно 2000 годы. - заработок на вексельном пирамидинге позволял получать на разнице ставок между кредитными ставками и вексельными. Схема работала очень хорошо с 2000 по 2005. В некотором виде существует и сейчас. - арбитраж между АДР и внутренним рынком работает до сих пор, но прибыли стабильно падают, поскольку количество участников, способных технически совершать такие операции увеличивается. - в первые годы торговли опционами на РТС заработки арбитражеров, вылавливающих «несправедливости» были баснословными. Сейчас желающих зарабатывать таким образом велико и доходности упали до стандартных. - высокочастотный трейдинг, появившийся на наших глазах несколько лет назад позволяет зарабатывать и сегодня на простейших методах прогноза, но доходности стабильно падают в результате увеличения количества участников и распространения знаний о технологи. И такие примеры можно продолжать в прошлое многократно. Любой метод, позволяющий зарабатывать на том или ином методе прогноза появляется, проходит цикл развития и распространения, обычно занимающий несколько лет, и умирает, когда количество «использователей» становится достаточно большим. Думаю, что метод торговли временем Уважаемого Аллирога, если он, действительно, позволяет получать прибыль выше средней по другим стратегиям умрет после того, как получит достаточно большое количество последователей. ;) На этом несколько печальном прогнозе перейду к третьей части марлезонского балета. Здесь я начну с тезиса Уважаемого Аллирога о возвращаемости цены. Утверждение моего оппонента состоит в том, что рано или поздно цена вернется в ту или иную точку, где была совершена неудачная покупка. Здесь есть два момента. Первый состоит в том, что этот тезис можно трактовать и обратно! Если цена рано или поздно возвращается, то она когда-нибудь вернется и вниз, к точке очень удачной покупки. При этом будет уничтожена вся накопленная прибыль позиции (если, конечно, прибыль не будет взята до этого). Но это не важно. Поскольку второй момент состоит в том, что тезис ошибочен. Ниже приведен график вероятности невозвращения цены в зависимости от времени, рассчитанный по самому длинному из имеющихся у меня финансовых рядов – индексу Доу Джонса с 1929 по 2009 год.

Как видно, вероятность невозврата, действительно падает со временем (это означает, что вероятность возврата приближается к единице с течением времени). Но! Функция этого падения степенная! Т.е. график никогда не пересечет ось времени (не существует времени, на котором вероятность возврата станет равной единице). Это означает, что как бы не было велико время ожидания всегда есть шанс того, что цена не вернется к исходной. И, кстати, на времени ожидания 1000 торговых дней (четыре года) вероятность невозврата составляет около 1 %. Много это или мало? Представим себе револьвер в барабане которого 100 отверстий для патронов. Один заряжен. Вы готовы сыграть в русскую рулетку в таких условиях? Или, по-другому. У Вас есть пятизарядный револьвер с одним патроном. Вы готовы сыграть в русскую рулетку с таким револьвером три раза подряд? ;) В реальности, вероятность невозврата для отдельных бумаг больше, чем для индекса, поскольку вероятность существует вероятность банкротства отдельной компании, которая больше вероятности банкротства экономики в целом. Из бумаг, входивших в состав индекса Доу-джонса в начале XX-го века «в живых» остались, если мне не изменяет память только две: почта и лаборатории Белла. Окупили ли они убытки от банкротства остальных на интервале, скажем, 50 лет? Не знаю. Надо делать дополнительное исследование. Прежде чем переходить к окончанию замечу только, что тезис о возвращаемости цены является одним из видов прогноза. В данном случае вероятностным. Мы предполагаем, что в будущем цена вернется к любой из наших цен покупок, что и есть рационально обоснованное (на основе расчета вероятностей) мнение о будущем. И, наконец, обещанная конвертируемость времени ожидания в прогнозируемость. Допустим, что у нас есть метод прогноза, достаточно слабенький, но тем не менее, позволяющий стабильно прогнозировать изменение направление цены с вероятностью всего 51 %, что с точки зрения моего оппонента, безусловно, мало, просто ничтожно (ему подавай 90 %, а то и 95 %, иначе это, якобы, не прогноз ;) ). Далее, допустим, что в каждой неудачной сделке мы в среднем теряем столько же, сколько выигрываем в удачной. Каждая сделка, естественно, занимает некоторое время. Как будет вести себя вероятность проигрыша за много сделок (достаточно большое время)? Обозначим вероятность проигрыша как Х. Тогда вероятность проигрыша за N сделок будет равна X^N. На большом интервале времени можем заменить N, непосредственно на время. Поскольку Х меньше единицы, то вероятность проиграть на большом временно интервале стремится к нулю. А вероятность выигрыша стремится к единице. Стремится, но никогда не достигает. Ровно так же, как ведет себя вероятность невозврата цены, которую Уважаемый Аллирог использует в качестве основы своей стратегии торговли временем. Из этой аналогии я сделаю пока достаточно спекулятивный, но, в общем, вполне доказуемый при желании вывод, о том, что стратегия торговли времени моего уважаемого оппонента есть следствие наличия в его методе слабой прогнозируемости рынка! ;) И стратегия торговли времени и торговли слабой прогнозируемости эквивалентны. Вот, пожалуй и все. За ранее извиняюсь за некоторое смешение стилей в одном тексте (писалось в разное время с разны настроением) и за орфографические ошибки, которые не распознало творение Билла Гейтса. А Илье и всем читателям – огромное спасибо за удовольствие от дискуссии! |

| |||

Поиск котировок:Например: Газпром

|

|

© 2026 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.