|

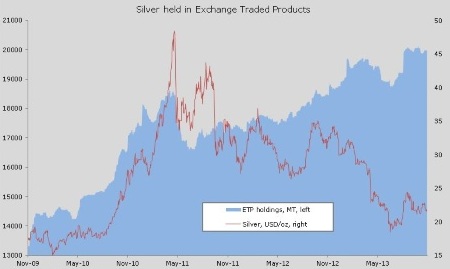

Серебро вплотную приблизилось к нижней границе торгового канала $21-23 за унцию, в котором оно пребывает около двух месяцев. Любая консолидация рано или поздно заканчивается, и инвесторам самое время оценить возможности зарождения нового среднесрочного тренда. Фундаментальный анализ дает смешанные оценки дальнейших перспектив драгоценного металла. Стабильный инвестиционный спрос, а также рост промышленного потребления металла не способны компенсировать существующий профицит на рынке физического серебра в условиях постоянно увеличивающегося предложения. По оценкам компании BMO Research, в 2017 году за счет снижения объемов добычи на 39 млн унций и, соответственно, поставок на мировой рынок на 56,2 млн унций предложение серебра будет превышать спрос на 111 млн унций, а в 2014 году ― на 166 млн унций. BMO Research видит предложение в 2013-2014 году как стабильно высокое, а сокращение показателя в последующие годы использует для повышения долгосрочных прогнозов средних цен на серебро с $18,5 до $21 за унцию. То есть в ближайшее время компания не видит особых перспектив у драгоценного металла с точки зрения предложения, а восстановление котировок прогнозирует к 2015-2017 годам. Вместе с тем, по информации Института серебра, профицит на рынке металла в 2012 году составлял 201,5 млн унций, что выше, чем оценка BMO Research в 166 млн унций на 2014 год. На мой взгляд, ключевым моментом здесь является способность спроса вообще и инвестиционного спроса в частности поддерживать текущий дисбаланс на рынке, не позволяя ему увеличиваться. Пока инвесторы в физический актив не заставляют сомневаться в стабильно высоком интересе с их стороны. Запасы специализированных биржевых фондов лишь на 0,7% отошли от уровня исторического максимума в 20,1 тыс. тонн и за последние три недели и к 8 ноября выросли более чем на 100 тонн.

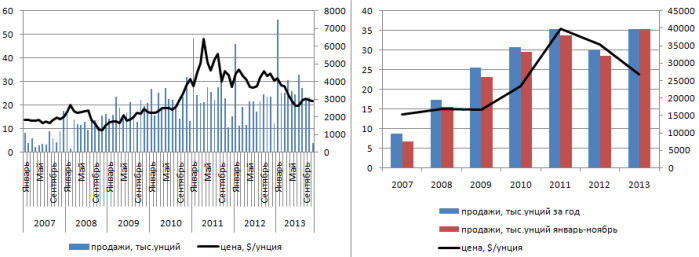

Источник: Bloomberg. Нестабильность котировок особенно не беспокоит покупателей серебряных монет. Активность покупателей приводит к тому, что в текущем году может быть установлен новый рекорд по объему продаж. Динамика продаж серебра Американским монетным двором, тыс. унций

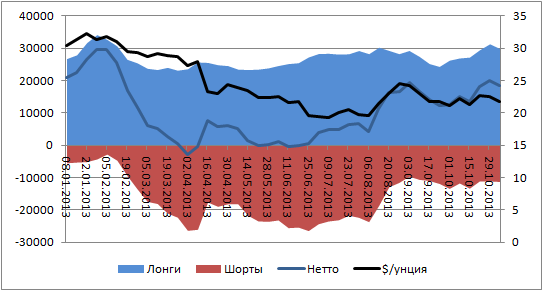

Источник: US Mint, расчеты Инвесткафе. Любопытной представляется ситуация, возникшая на срочном рынке. В период консолидации хедж-фонды и прочие крупные институциональные инвесторы, как правило, накапливают позиции с целью дальнейшего прорыва и формирования нового тренда. О том, что это за позиции, позволяет судить отчетность COT.

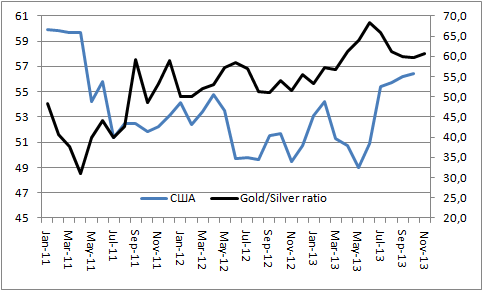

Источник: CTFC, расчеты Инвесткафе. С начала сентября, то есть с момента образования консолидации на рынке, валовые лонги выросли на 8,9%, шорты ― на 6,1%, в результате чего чистые длинные позиции увеличились на 10,6%. Это дает определенные надежды на то, что крупные институциональные инвесторы все же ориентируются на дальнейшее восстановление цен. Увы, динамика деловой активности в США особых шансов «быкам» не оставляет. Показатель обратно коррелирует с коэффициентом gold/silver ratio, а его возможное замедление в связи с временной приостановкой работы американского правительства в октябре позволяет рассчитывать на дальнейший рост коэффициента. Это может происходить только в случае падения котировок обоих драгоценных металлов, так как в случае роста более волатильное серебро будет находиться в выигрышной позиции, что проведет к повышению gold/silver ratio. Динамика деловой активности от ISM и gold/silver ratio

Источник: FX Team, Reuters, расчеты Инвесткафе. По моему мнению, инвесторам в серебро необходимо быть крайне осторожными и либо на некоторое время отложить покупки, либо рассчитывать на хедж-фонды и формировать лонги при неспособности котировок выйти за пределы торгового канала $21-23 за унцию. Таким образом, временное падение ниже поддержки на $21 с последующим возвратом в текущий торговый диапазон может быть использовано для открытия длинных позиций. По мнению руководителя аналитического отдела ГК ForexClub Николая Ивченко, серебро подошло к своему уровню поддержки $21 за тройскую унцию. Аналитики компании допускают дальнейшее снижение стоимости металла до $19-20 за унцию в перспективе месяца на фоне снижающегося инфляционного давления в ведущих экономиках. В частности, невысокие темпы роста потребительских цен зафиксированы в еврозоне и Великобритании. Позитивная экономическая статистика из Штатов, повышающая вероятность сокращения мер стимулирования (QE3), также на на руку рынку металлов. |

| ||||

Поиск котировок:Например: Газпром

|

|