|

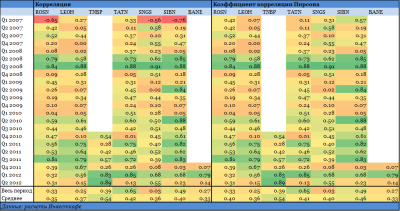

Факт того, что российский рынок акций зависит от цен на нефть, стал аксиомой для всех инвесторов. Тем более зависят от цен на нефть акции российских нефтяных компаний. Так ли это, и насколько сильной является эта зависимость, я и решил выяснить в этом материале. Для этого были рассчитаны значения корреляции, как наиболее расхожий показатель, и коэффициента корреляции Пирсона, показатель чуть более сложный концептуально, но более точный, на мой взгляд, так как борется с определенными недостатками в расчете корреляции. Для обыкновенных акций семи торгуемых в России нефтяных компаний (Роснефть, ЛУКОЙЛ, ТНК-BP Холдинг, Татнефть, Сургутнефтегаз, Газпром нефть и Башнефть) я рассчитал вышеупомянутые показатели поквартально и за весь период, начиная с 2007 года по 2-й квартал 2012 года. У всех анализируемых акций, корреляция с ценами на нефть положительная, причем в последние два года, она заметно выросла. Из полученных результатов можно сделать несколько полезных инвестору выводов. Во-первых, чем выше цена на нефть, тем больше коррелируются с ней акций нефтяных компаний или при росте цен на нефть, растет и корреляция. При низких ценах на нефть корреляция ниже. Соответственно, во времена роста цен на нефть инвестору меньше нужды тратить время на фундаментальный анализ акций компаний нефтяного сектора, так как рост будет происходить повсеместно. Однако, когда цены на нефть падают или находятся в боковике, необходимость в фундаментальном анализе растет, так как это в большей степени затронет уязвимые, фундаментально переоцененные компании. Перспективные компании с потенциалом развития более стабильны при падении цен на нефть.

Компаниями, чьи акции больше всего коррелируют с ценами на нефть, являются Татнефть, Газпром нефть и ТНК-BP. Инвестировать в эти акции стоит осторожно, и лишь основываясь на их фундаментальной привлекательности. Значимость сегмента upstream для Татнефти объясняет зависимость цены акций компании от цен на нефть. Потенциала роста у акций как Татнефти, так и Газпром нефти, на данный момент нет. Как нет и ожиданий существенного роста цен на нефть. На данный момент наибольшим потенциалом роста среди вышеупомянутых акций обладают бумаги ТНК-BP — он составляет 80%. Однако ситуация с разделением долей между основными акционерами до сих пор давит на акции. Есть реальный риск того, что после изменения структуры капитала дивидендная политика может существенно измениться, что серьезно повлияет на инвестиционную привлекательность акций, которые традиционно были в лидерах отрасли по дивидендной доходности. Сургутнефтегаз имеет на балансе существенную «денежную подушку», которая в значительной степени влияет на финансовые результаты компании через укрепление или ослабление курса доллара. Именно этим и обусловлена низкая корреляция цены акций Сургутнефтегаза с ценами на нефть. Продолжая рассматривать акции с наименьшей корреляцией, можно отметить Башнефть и Лукойл, как представляющие интерес для инвестиций по нескольким причинам. Обе компания имеют потенциал для наращивания добычи. Лукойл, в первую очередь, за счет замедления падения добычи в России и за счет добычи на многочисленных greenfield проектах компании за рубежом. Башнефть, сможет нарастить добычу за счет разработки месторождений имени Требса и Титова. По результатам сезона отчетности 2-го квартала 2012 года EBITDA на баррель добычи у Башнефти и Лукойла были одни из лучших в секторе. Целевые цены по обыкновенным акциям: Башнефти — 2129 руб., Лукойла — 2018 руб.

|

| ||||

Поиск котировок:Например: Газпром

|

|