|

В марте я публиковал пост под названием «LinkedIn заслужила свой шанс», в котором давал рекомендацию «покупать» по акциям компании. Итоги свежей квартальной отчетности указывают на то, что этот шанс LinkedIn был предоставлен не зря. Аудитория LinkedIn увеличилась на 19 млн (+19% г/г), продемонстрировав устойчивые темпы роста на протяжении трех последних кварталов. Судя по комментариям менеджмента, ключевым драйвером роста активной базы стал Китай, потенциал которого сложно переоценить. Если дела пойдут также хорошо в будущем, к началу 2017 года аудитория LinkedIn перевалит за 500 млн. Количество просмотров страниц зарегистрированными участниками выросло на 50% г/г. Это очень сильный результат, если учесть, что в предыдущем квартале показатель прибавил лишь 32% г/г. К радости рекламодателей, это говорит о внутреннем усилении вовлеченности участников.

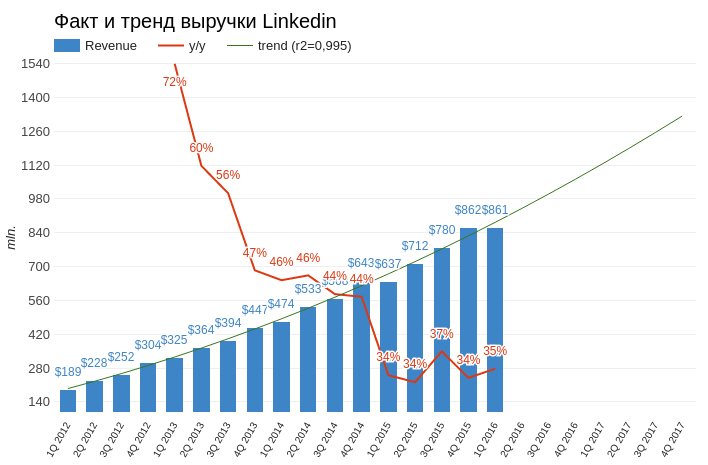

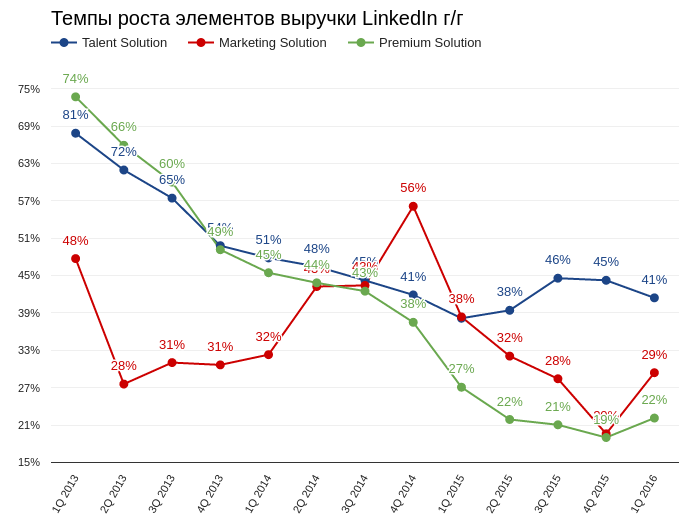

Источник: отчетность компании, графика и расчеты Инвесткафе. Суммарная выручка соцсети составила $861 млн (+35,2% г/г, собственный прогноз: $820 млн, консенсус аналитиков: $828 млн). Похоже, что компания получает положительный эффект от улучшения состояния рынка труда в США, которые обеспечивают 60% ее дохода. Сегмент выручки talent solution, который формируется за счет предоставления возможности взаимного поиска работодателей и соискателей, вырос на 40,7% г/г и на 4% превзошел результат квартальной давности. Услуги в сфере онлайн-обучения (linda.com) принесли $55 млн (+12% кв/кв). Выручка от рекламного направления (marketing solution) выросла на 29% г/г, продемонстрировав лучший результат за последние три квартала. Менеджмент заявил о смещении акцента в сторону предоставления так называемого спонсорского контента вместо традиционных баннерных объявлений. Также делаются шаги в сторону улучшения конверсии мобильной рекламы. Нельзя сказать, что LinkedIn в этом смысле предпринимает какие-то революционные меры, скорее она следует общим трендам.

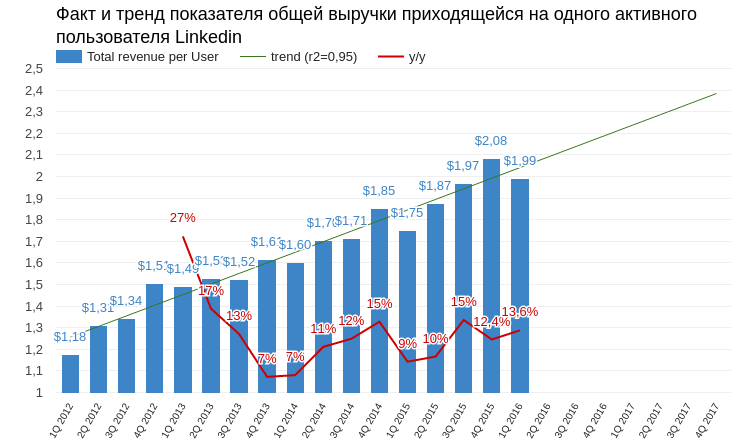

Источник: отчетность компании, графика и расчеты Инвесткафе. Если рассмотреть, такой специфический параметр, как доля общей выручки LinkedIn, приходящейся на одного активного пользователя, можно отметить устойчивую тенденцию к ускорению роста данного показателя с конца 2013 года. Это действительно хороший признак, свидетельствующий о том, что монетизация ресурса непрерывно улучшается.

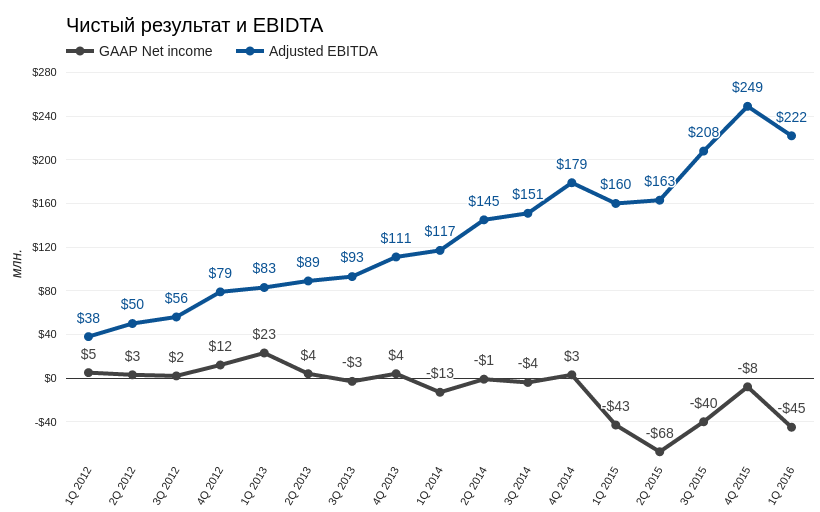

Источник: отчетность компании, графика и расчеты Инвесткафе. Операционный убыток LinkedIn составил $66 млн. Поднялись все ключевые косвенные расходы компании: затраты на продажи и маркетинг повысились на 31% г/г, на исследования и разработки — на 43% г/г, на административные расходы — на 32% г/г, на амортизацию и износ — на 92% г/г. Капитальные инвестиции увеличились на 97% г/г. За минувший квартал LinkedIn открыл новый дата-центр в Сингапуре для лучшего обслуживания пользователей АТР. Численность штата выросла на 27% г/г. Компания активно развивается. В краткосрочной перспективе это, как правило, означает убыточную деятельность, но зато дает шанс на успешное будущее. Чистый убыток LinkedIn составил $45 млн. Скорректированная EBITDA достигла $222 млн (+38,8% г/г). Темпы повышения EBITDA находится практически на уровне предыдущего квартала, и это тоже показатель стабильного роста.

Источник: отчетность компании, графика и расчеты Инвесткафе. К сильной стороне отчетности LinkedIn относятся и ее собственные прогнозы. Выручка по итогам второго квартала ожидается в диапазоне $885-890 млн, а за весь год — $3,65-3,7 млрд, что на $50 млн превышает предыдущие расчеты компании. Ключевые мультипликаторы указывают на умеренные потенциал роста.

Технический анализ не подтверждает наличие сформированного тренда. При этом февральский гэп вкупе с позитивной отчетностью создает предпосылки отката цены в район $160.

График актуализирует котировки при каждом обновлении страницы. Цена на момент написания поста — $124,54. Итоговая рекомендация — «покупать» с целью $140. Горизонт прогноза — три месяца. Инвестировать в акции американских IT-компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже. |

| ||||

Поиск котировок:Например: Газпром

|

|