|

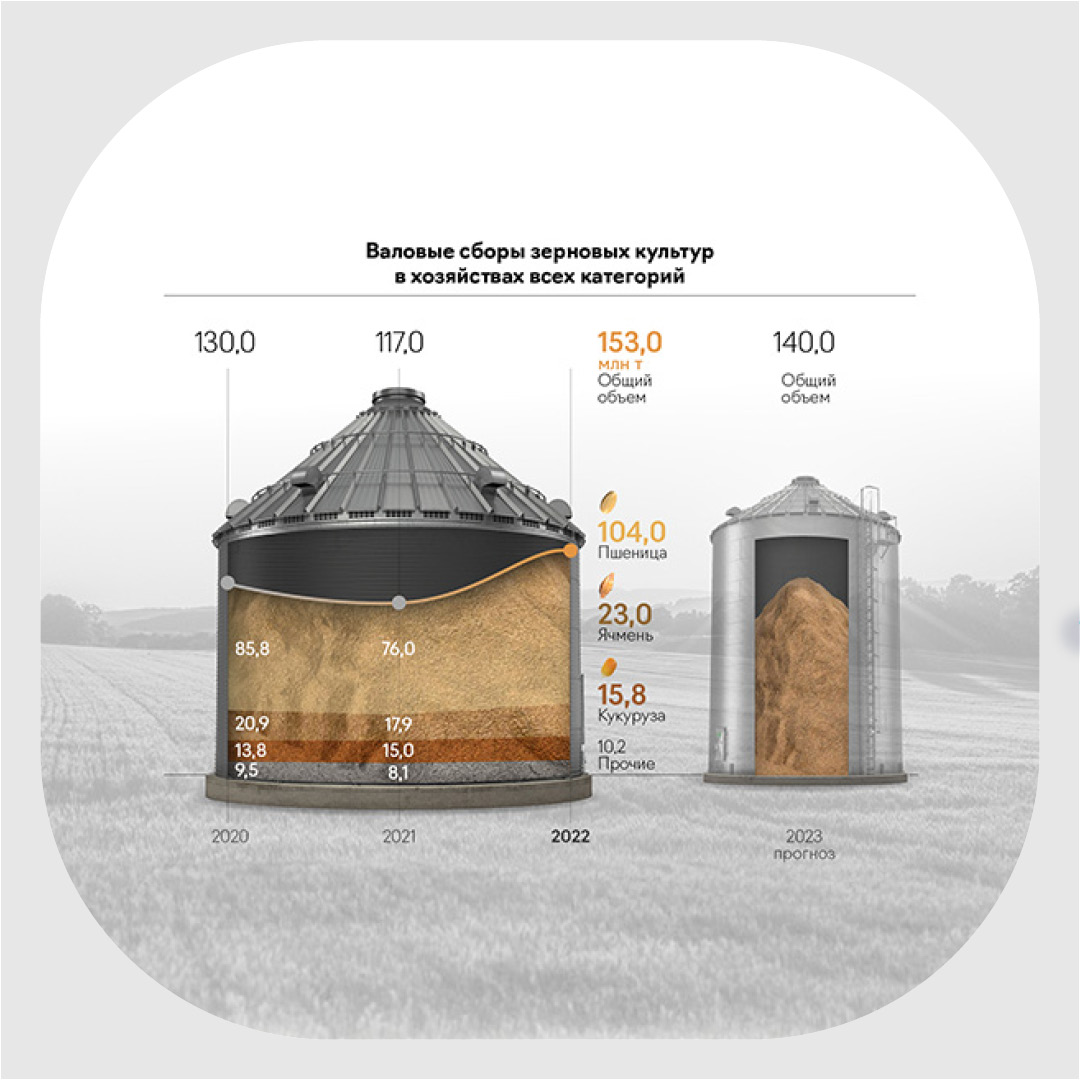

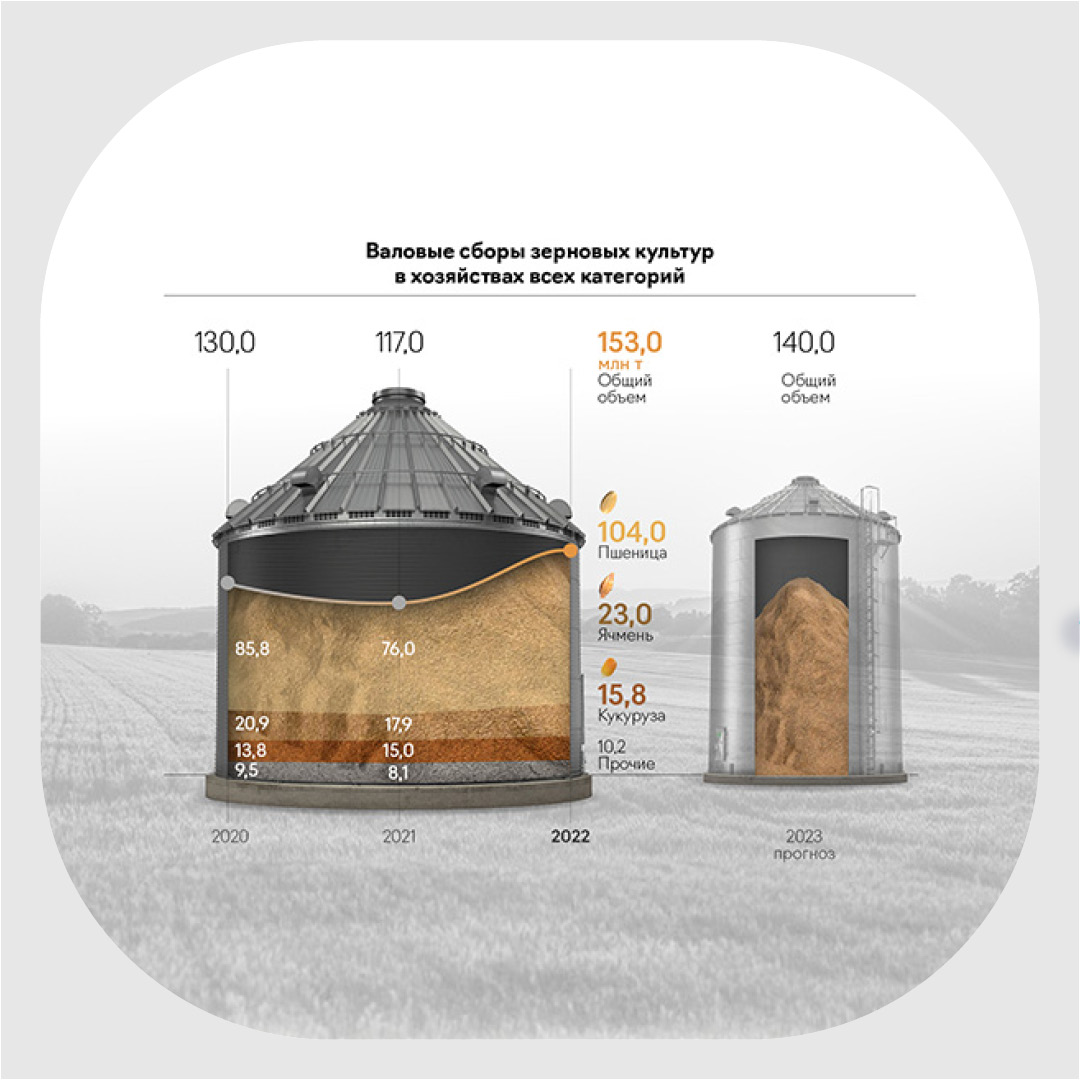

В 2022 году валовые сборы зерновых культур достигли рекордной отметки в 153 млн тонн. Однако общая геополитическая ситуация оказала влияние и на сельскохозяйственную отрасль, осложнив вопросы реализации и экспорта пшеницы, актуализировав проблемы с оборудованием и семенами. Какие финансовые урожаи собрали в сельскохозяйственном сезоне 2022/2023 г. аграрные предприятия? Растениеводство обеспечивает немалую долю потребляемой в России продукции, его представители — активные участники международной торговли. Наибольший интерес представляют зерновые культуры, которые уже неоднократно ставили рекорды по урожайности. Так валовый объем сбора в 2022 году —153 млн тонн. На протяжении 14 лет (по данным Росстата) зерновые культуры занимают первое место в реализации основных продуктов растениеводства с показателем в 96 708 тыс. тонн за 2022 год.

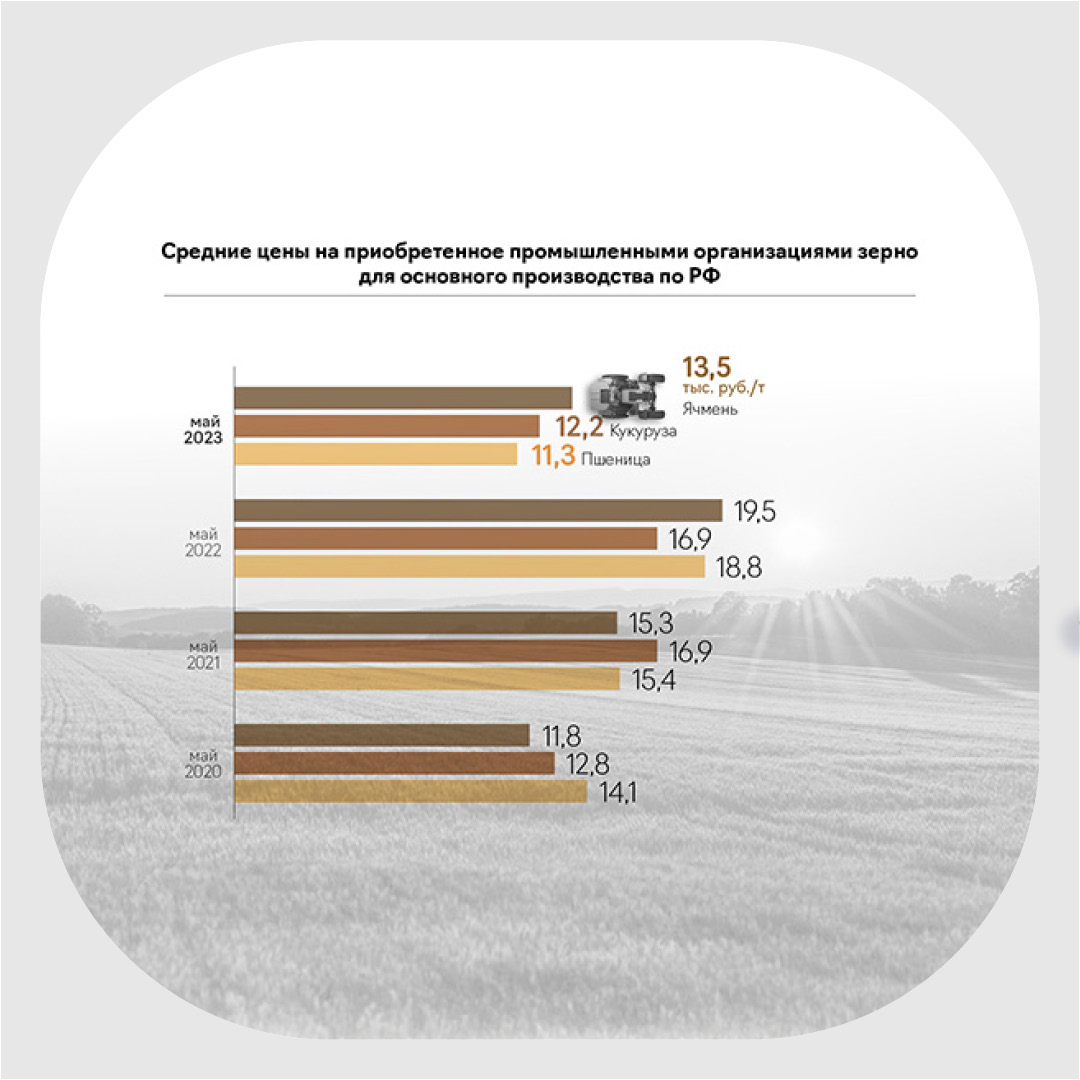

Наиболее продуктивной культурой является кукуруза — в 2022 году с 1 гектара можно было собрать порядка 60 ц. На втором месте рис — 54,4 ц с 1 га, замыкает тройку лидеров озимый ячмень — 46,8 ц с 1 га. Валовые сборы зерновых за последние три года демонстрируют следующие показатели. 2022 год стал рекордным по валовым сборам зерновых культур, в особенности пшеницы (104 млн тонн). Причины — благоприятная погода в южных регионах, а также увеличение посевных площадей.

По прогнозу ИКАР, в 2023 году валовый сбор составит 140 млн тонн, 91 из которых придется на пшеницу. На снижение объемов сбора потенциально повлияют неблагоприятные погодные условия в некоторых регионах, сокращение посевных площадей, большой объем запасов, высокий уровень цен на необходимые сельскому хозяйству ресурсы при падении стоимости на продукцию растениеводства.

Например, текущая уборочная кампания осложнилась ростом цен на дизельное топливо. Тенденция возникла на фоне возросшей нагрузки на железнодорожные пути из-за разгара туристического сезона, закрытия ряда южных аэропортов, сезонных работы на НПЗ, а также экспорта в страны Африки и Ближнего Востока на фоне ослабления рубля. Много не значит хорошо? Рекордный урожай 2022 года обернулся для аграриев большими проблемами с его реализацией. Рентабельность от продаж зерна заметно сократилась в сравнении с предыдущими годами. Негативное влияние также оказали высокие экспортные пошлины и зерновая сделка, благодаря которой глобальный рынок был переполнен дешевым украинским зерном. С учетом господдержки рентабельность в 2022 году снизилась до 20,9%, для сравнения: в 2021 году она составляла 25,6%.

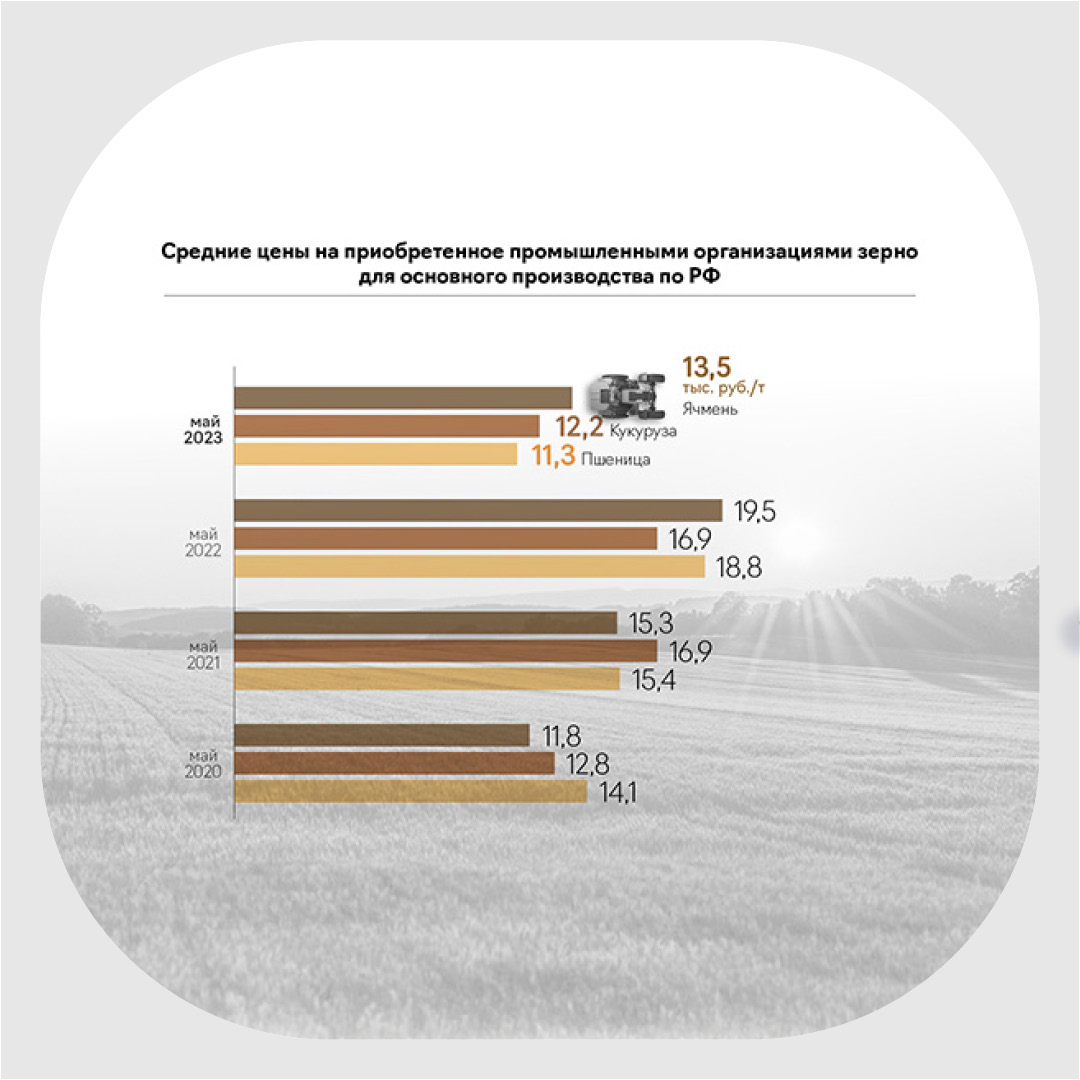

Весной 2023 года многие аграрии были вынуждены продавать урожай по цене, которая ниже себестоимости. Кроме того, хозяйства снизили посевные площади в связи со снижением доходности. Несмотря на предпринятые меры, остается огромное количество нереализованных остатков. Согласно Росстату, запасы пшеницы в феврале оказались на уровне 17,3 млн тонн, что в 1,6 раз больше значения прошлого года. Однако представители сельского хозяйства не спешат продавать запасы из-за низкой рентабельности, которая сформировалась по ряду причин. А именно: высокие цены на технику, запчасти, комплектующие и удобрения, а также перенасыщение рынка предложением. Сами производители не спешат в оценках рентабельности текущего сельскохозяйственного сезона, так как итоговый показатель зависит от многих факторов, в том числе и внешних. Goldman Group как один из крупнейших сельхозпроизводителей в Сибирском регионе отмечает, что в 2022 г. произошло значительное падение рентабельности из-за обвала цен на пшеницу на внутреннем рынке — рекордный урожай и сокращение экспорта привели к переизбытку зерна. Второй фактор, сокращающий рентабельность, — рост «сопутствующих» цен на запчасти, ГСМ, удобрения и т.д. У ряда крупных предприятий Красноярского края рентабельность в 2022 г. снизилась сильнее, чем в приведенной статистике. Если в сезоне 2023-2024 гг. цены на пшеницу окажутся на уровне 2021 г. или выше, то рентабельность по сравнению с кризисным для растениеводства прошлым годом вырастет в среднем на те же 5%. По последним данным Росстата, в мае 2023 года цена на пшеницу составляла 11 271 руб. за тонну — против стоимости в 18 754 руб. за тонну в АППГ. Повлияло на снижение и уменьшение экспортной активности в связи с санкциями.

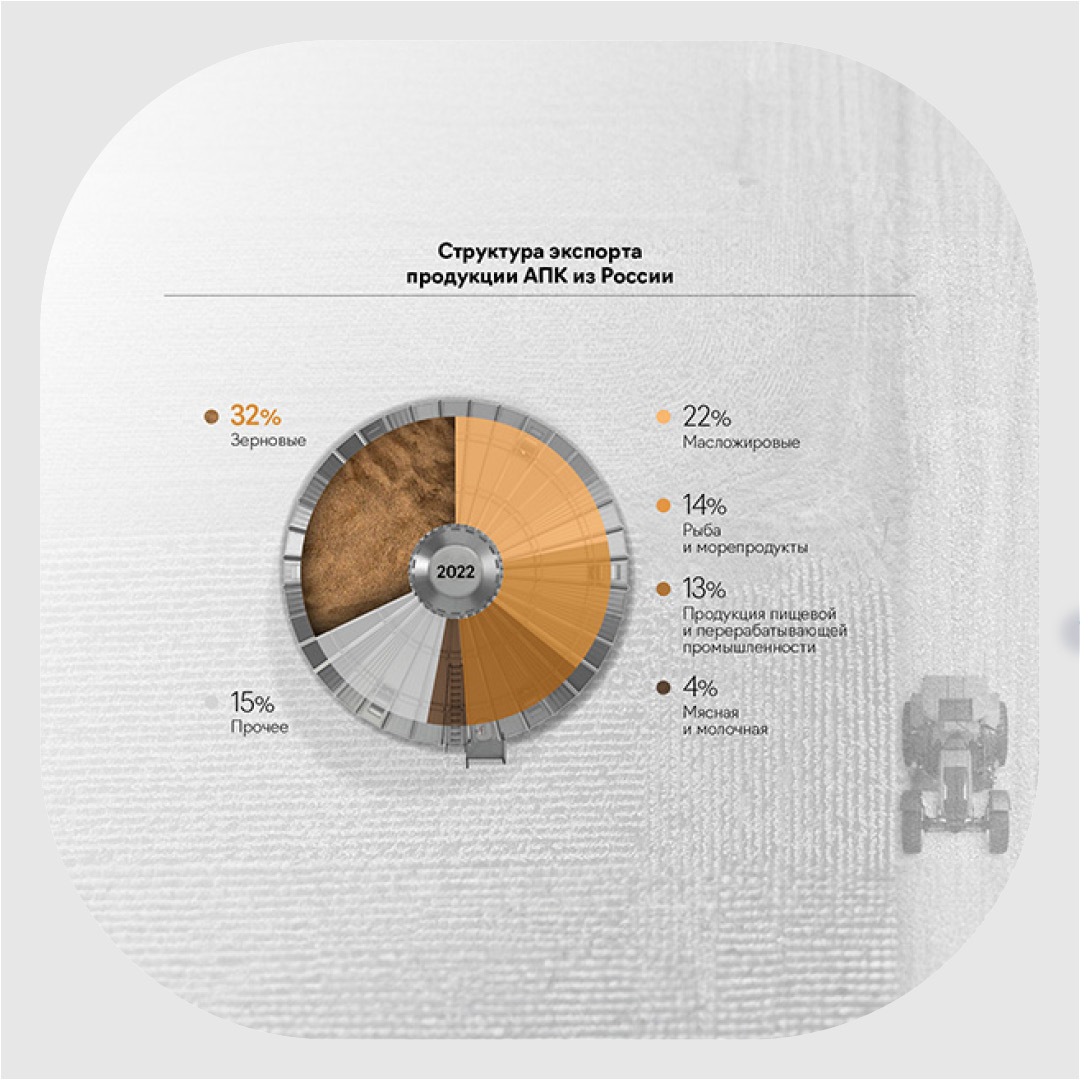

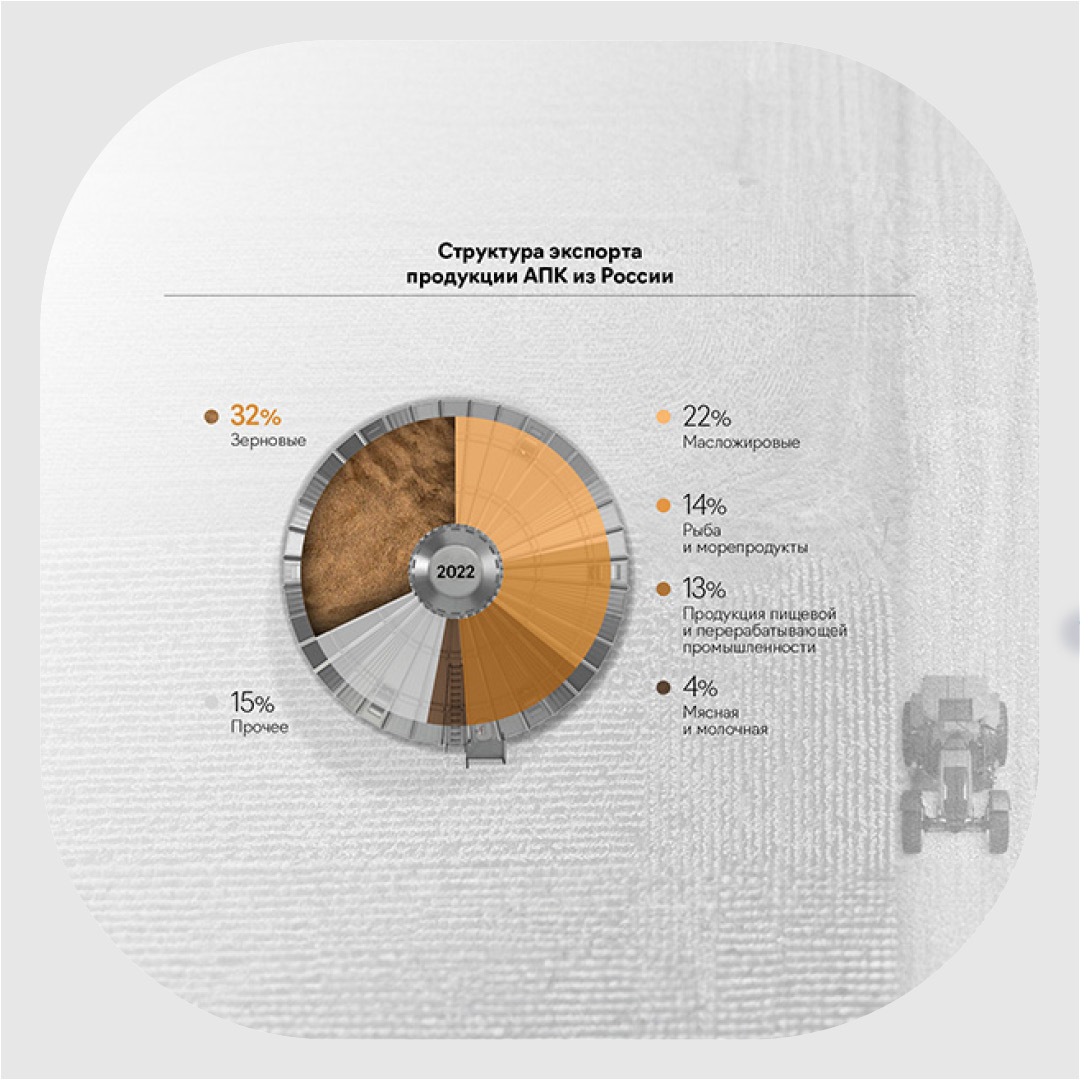

Как итог, в отрасли наблюдается снижение прибыли на 129 млрд руб. (-38,7% по сравнению с 2021 годом). Выручка же составила 899 млрд руб. (+0,3% к 2021 году). Однако себестоимость оказалась на 12% выше предыдущего года и составила 572 млрд руб. Накормим всех! Выходом из сложившейся ситуации может стать экспорт зерновых, которые занимают наибольшую долю в 32,3% или 13 млрд долл. в стоимостном объеме АПК по итогам 2022 года. При этом, среди всех зерновых культур лидирует пшеница (60% — доля пшеницы в структуре экспорта зерновых культур).

За сельскохозяйственный сезон, который длился с 1 июля 2022 г. по 30 июля 2023 г., Россия экспортировала рекордные 60 млн тонн зерна. Покупателями зерновой продукции стали 126 стран, основные из них: - Страны Ближнего Востока — 20,6 млн тонн (39%);

- Стары Азии — 16,4 млн тонн (31%);

- Африка — 11,8 млн тонн (20%);

- ЕС — 3,8 млн тонн (7%).

В 1,6 раз удалось увеличить отгрузки в страны ЕАЭС, среди них оказались Беларусь — +72%, Казахстан — +55%, Киргизия — +64%, Армения — +49%. Для сравнения, в сельскохозяйственном сезоне 2021/2022 гг. Россия экспортировала 38,1 млн тонн. И это несмотря на то, что с 15 февраля начала действовать квота на экспорт зерновых культур, а также возник ряд других факторов, связанных с началом СВО: логистические сложности, санкционное давление, экспортные пошлины и т.д. Однако по итогу 2022 года Россия снова стала мировым лидером по экспорту пшеницы с долей на мировом рынке в 20%. По итогу 2021 года экспорт зерновых в стоимостном объеме АПК занял 30,8% или 11,43 млрд долл. По данным Федерального центра развития экспорта «Агроэкспорт», лидером по закупкам стала Турция, куда поставили 9 млн тонн зерновых (2,4 млрд долл). Египет приобрел 5,7 млн тонн зерна (1,6 млрд долл.). Замыкает тройку лидеров Саудовская Аравия с объемом 1,7 млн тонн (452 млн долл.). За два месяца в текущего сельскохозяйственного периода 2023/2024 гг. Россия экспортировала на 45% больше пшеницы, чем годом ранее (10,6 млн тонн). Активизация экспорта наблюдается на фоне рекордного урожая 2022 года. Кроме того, существенно меняется и география поставок, резко возрастает спрос на отечественное зерно в Африке и Латинской Америке. При этом, наибольшую долю зерна в текущем периоде закупил Египет — 358 тыс. тонн. На втором месте расположилась Кения — 345 тыс. тонн (в 10 раз больше значения прошлого года). Выросли отгрузки в Алжир, Бангладеш, Турцию. Также ощутимо расширение присутствия в странах Африки. Новыми рынками сбыта в августе стали Мозамбик, Тунис, Гана, Эритрея и другие страны, в которые ранее не осуществлялись поставки. Увеличились отгрузки и в страны Латинской Америки. На 20 августа 2023 г. в Бразилию, Мексику, Венесуэлу и Перу суммарно экспортировали более 300 тыс. тонн пшеницы. Годом раннее сотрудничество с этими странами не был налажено. России удается увеличивать поставки зерна в страны Африки благодаря ряду причин: выгодное логистическое расположение портов для поставки в страны Африки, российские цены на пшеницу (FOB*) ниже стоимости у конкурентов. Торговые связи со странами Африки продолжат развиваться благодаря поставкам в такие государства, как Эфиопия, Йемен, Судан, Ливан, Кения, Сомали на фоне выхода из зерновой сделки. Экспортные цены Начало СВО стало катализатором волатильности цен на пшеницу на мировом рынке. За первые две недели военных действий был зафиксирован рост, превысивший 40%, стоимость поднялась до отметки 1000 долл. за 5000 бушелей (136,08 тонн) и выше. К такому резкому скачку привело международное ограничение торговли с Россией и невозможность вывоза пшеницы с территории Украины (входила в 5-ку крупнейших экспортеров зерна). Однако, несмотря на это, в марте России удалось экспортировать 1,914 млн тонн пшеницы, что на 53% больше, чем в аналогичном периоде прошлого года. Цена российской пшеницы выросла до 371,4 долл. за тонну. На фоне общемировой паники из-за квот, потенциальной остановки поставок зерна, пошлин внутри страны, которые приводят к повышению стоимости экспорта, российское зерно стало пользоваться повышенным спросом, цены уже к июню выросли до 404 долл. за тонну (среднегодовые цены составляли 230-250 долл.). Стабилизировать цены удалось с помощью «зерновой сделкой», заключенной в июле 2022 года и позволившей вывозить урожай с территории Украины. Оказал влияние на снижение цен и рекордный урожай в России. Однако после выхода России из соглашения цены снова стали ползти вверх. Уже в августе отечественное зерно подорожало в среднем на 10 долл. до 250 долл. за тонну, что не являлось предельным значением. Среди основных предпосылок роста мировых цен на пшеницу можно назвать уменьшение прогноза МСЗ (Международного совета по зерну) с 786 до 784 млн тонн по производству пшеницы, а также засушливый сезон в Канаде. Выход из зерновой сделки избавил российских экспортеров от ценового дисконта на пшеницу, который в период соглашения составлял в среднем 20% от стоимости (50 долл. и более за тонну). Однако вывозная пошлина продолжает ограничивать рост экспорта и прибыли отечественных аграриев.

Проблемы отрасли 1. Логистика и хранение Рекордный урожай привел к переполнению зернохранилищ (к апрелю 2023 года на складах скопился остаток в 30 млн тонн нераспроданного зерна), кроме того, согласно опросу компании «Яков и партнеры», почти 46% аграриев не знали, что делать с излишками. Преградой для реализации выступали высокие вывозные пошлины и дисконт на российское зерно, а также низкие внутренние цены из-за переизбытка предложения. Трудности наблюдались и с логистикой. Сложности с поставкой зерна на внутреннем рынке обостряла высокая загруженность РЖД в связи с активным туристическим сезоном. Транспортный коридор «Север — Юг» (используется для доставки зерна на рынки Ближнего Востока) также не справляется с повысившейся нагрузкой, из-за неудовлетворительного развития инфраструктуры и дефицита судов. Кроме того, растет и стоимость перевозки зерна по причине отсутствия у России крупных сухогрузов. 2. Доступность техники и запчастей Острый вопрос для — доступность сельхозтехники и запчастей к ней. Россию покинули ведущие зарубежные производители сельскохозяйственного оборудования, а новые еще не освоили российский рынок. По данным Росстата, за прошедший год сельхозпроизводители снизили приобретение новой техники. Сильнее всего упали закупки зерноуборочных комбайнов, которые поставлялись от иностранных производителей. Представители аграрного сектора стали реже приобретать и отечественную технику из-за возросших в полтора раза цен. При этом, как отмечают в Goldman Group: «Есть отечественная техника отличного уровня. Где-то мы еще пока отстаем в технологиях, но качество металла, сборки, расходников с каждым годом значительно растет. Из минусов — попытки некоторых производителей приблизиться по цене к европейской технике». 3. Семенной фонд Жесткие санкции западных стран привели к нехватке качественного семенного фонда, поскольку немалая часть площадей засеивалась именно импортными семенами. По словам представителей отрасли, зарубежные сорта устойчивей к болезням и, что наиболее важно, гораздо урожайнее. Кроме того, у кукурузы и подсолнечника иностранных сортов лучшая влагоотдача, их не нужно просушивать перед уборкой урожая. Наиболее критичная ситуация сформировалась с такими культурами, как соя, подсолнечник и сахарная свекла. В связи с этим правительство к 2030 году планирует реализовать программу по самообеспеченности семенами на уровне 75%. Это непростая задача и нужна серьезная подготовка в части селекции. Уже сейчас идет работа в этой области: создаются молодежные лаборатории, привлекаются научные сотрудники. Однако на столь грандиозную цель потребуется много времени.

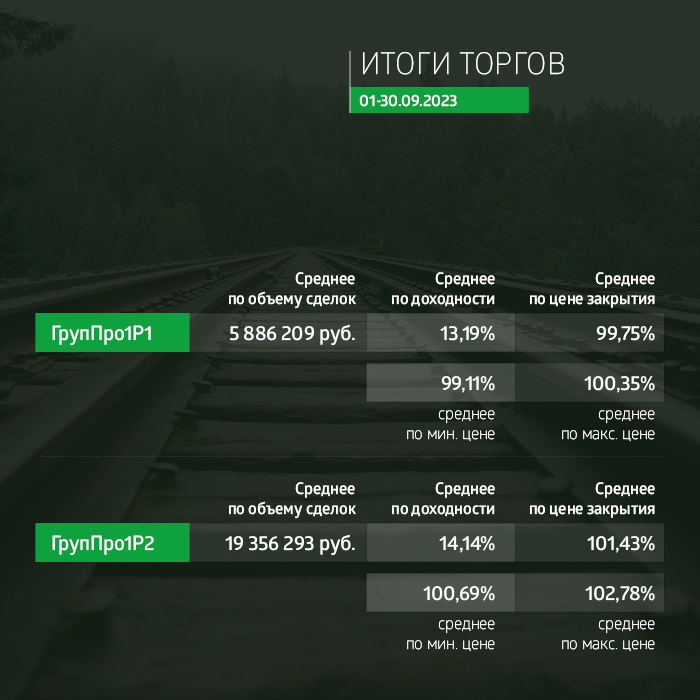

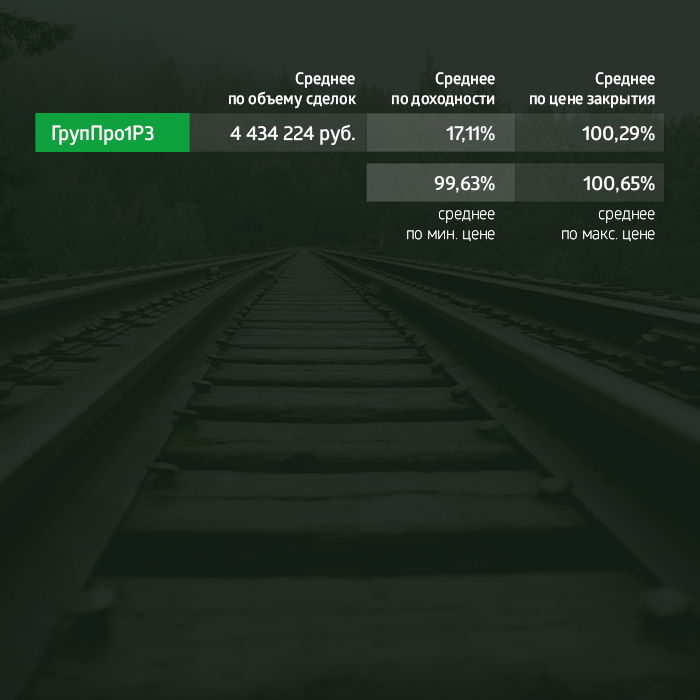

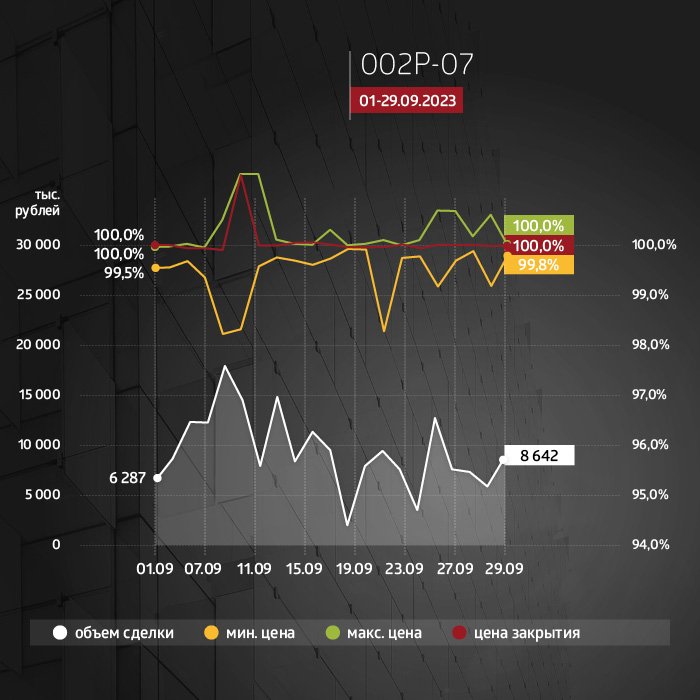

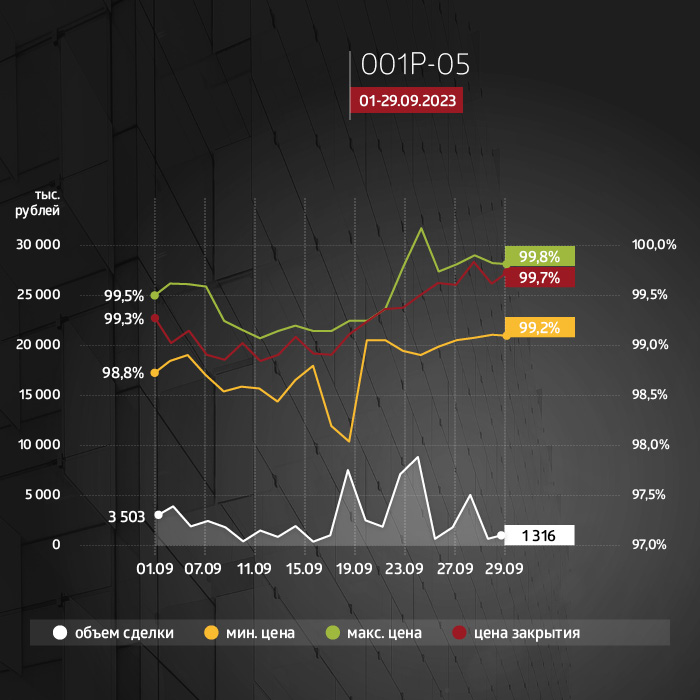

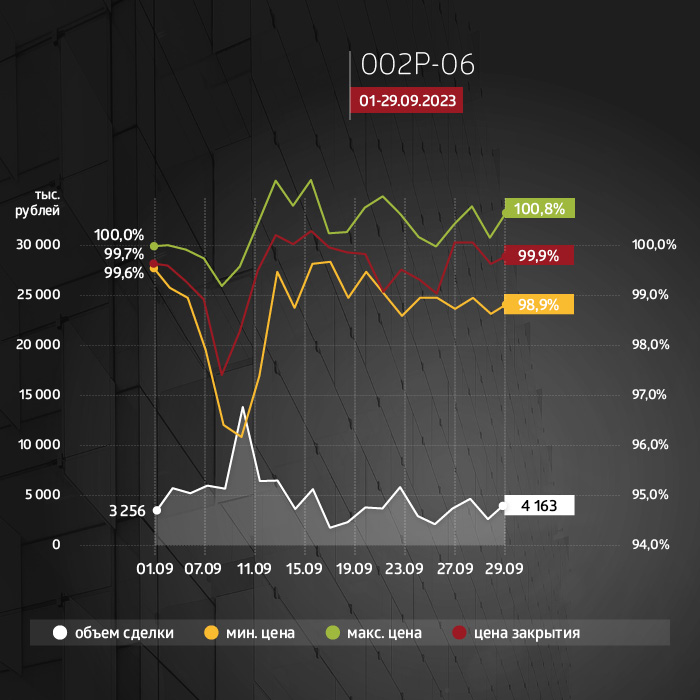

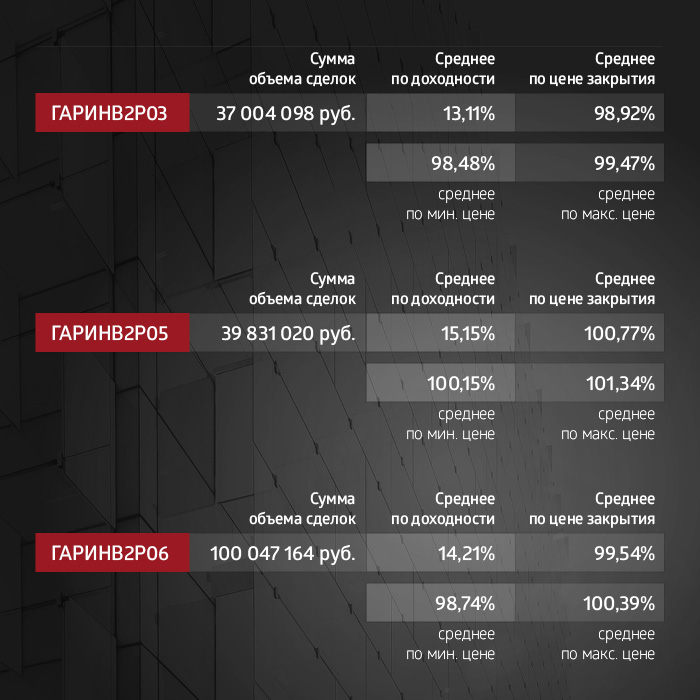

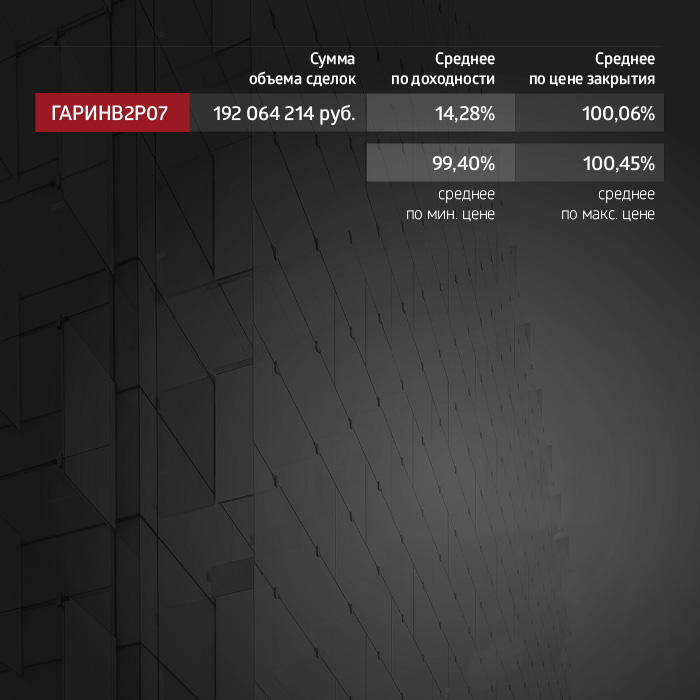

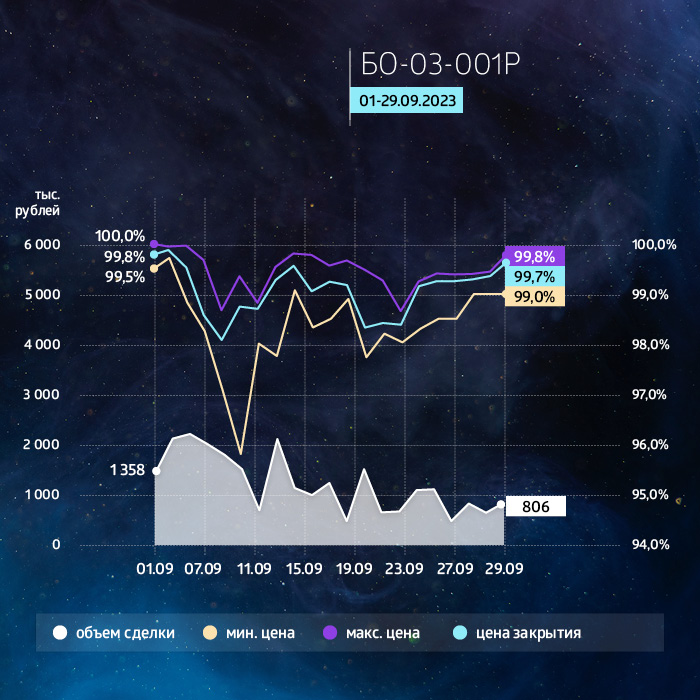

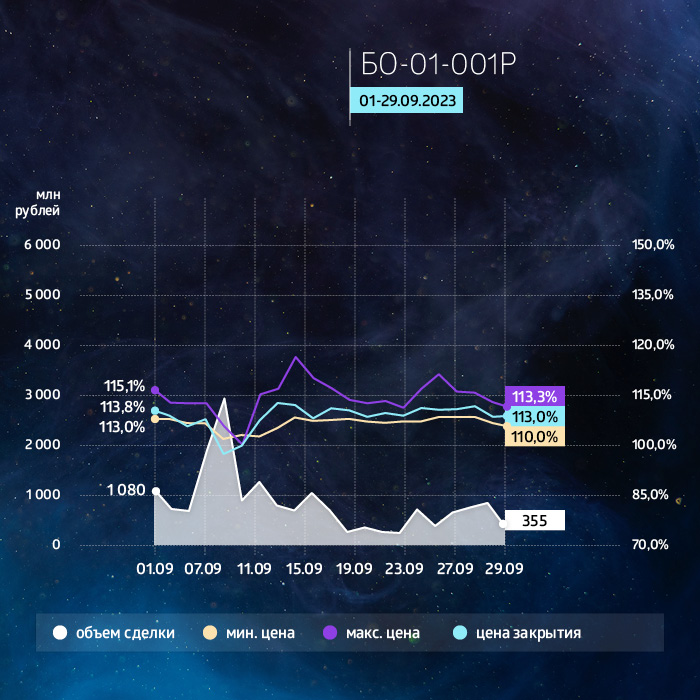

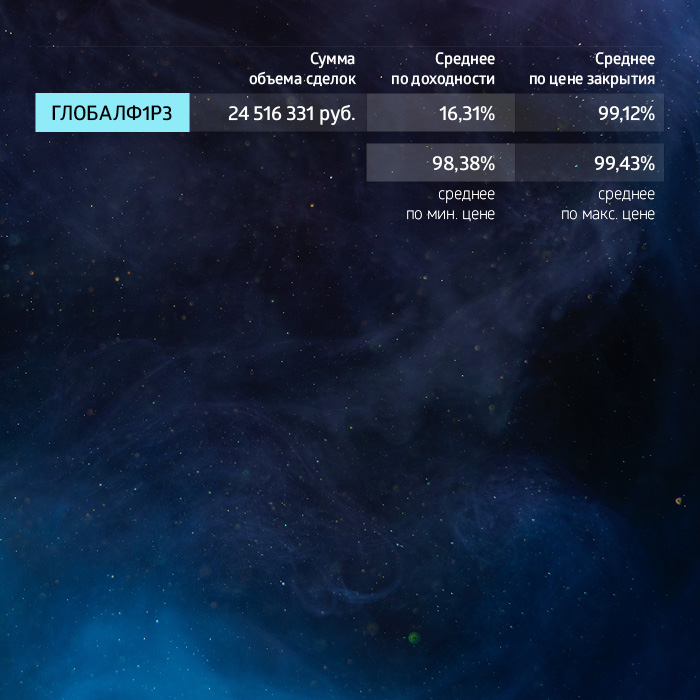

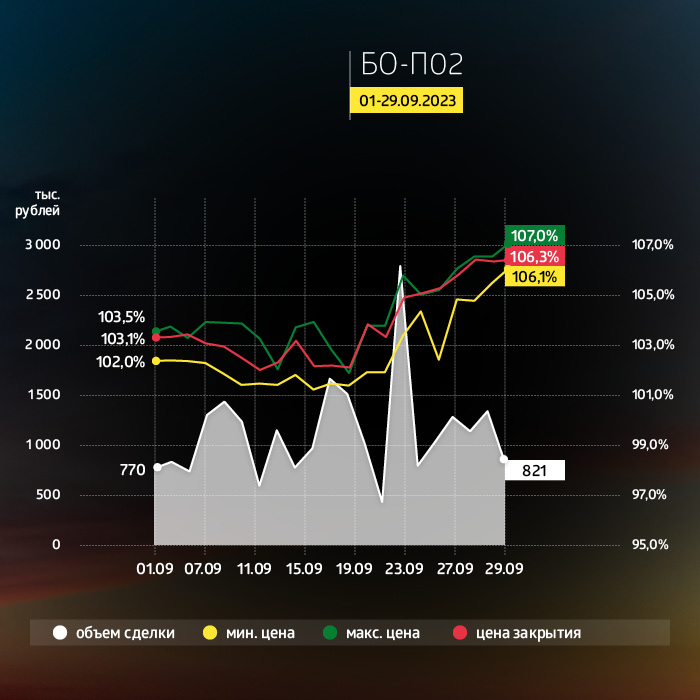

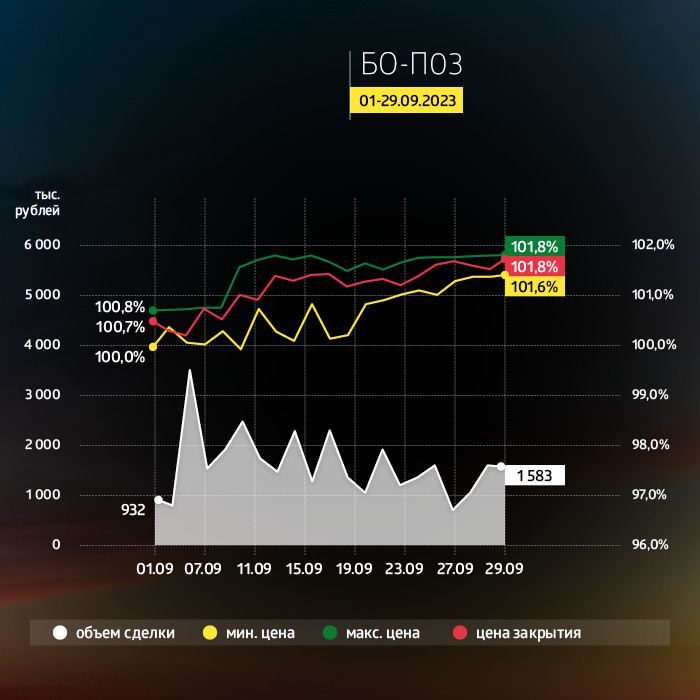

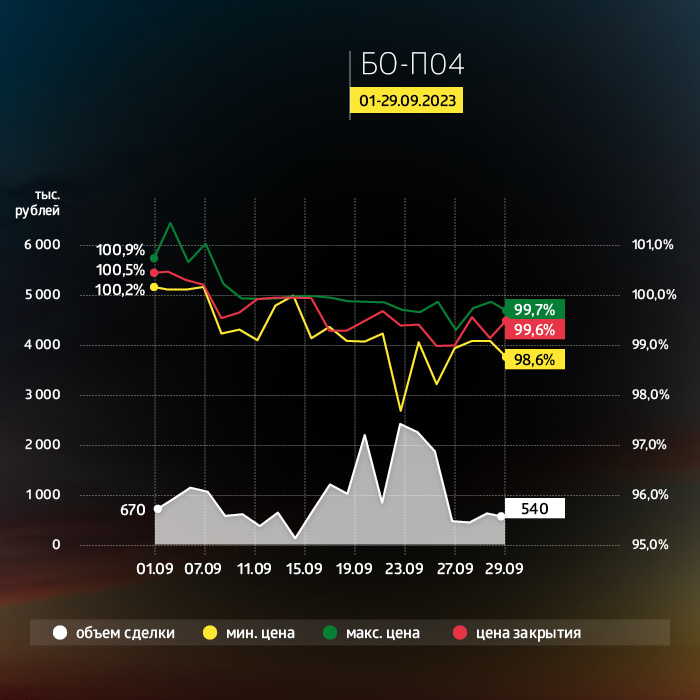

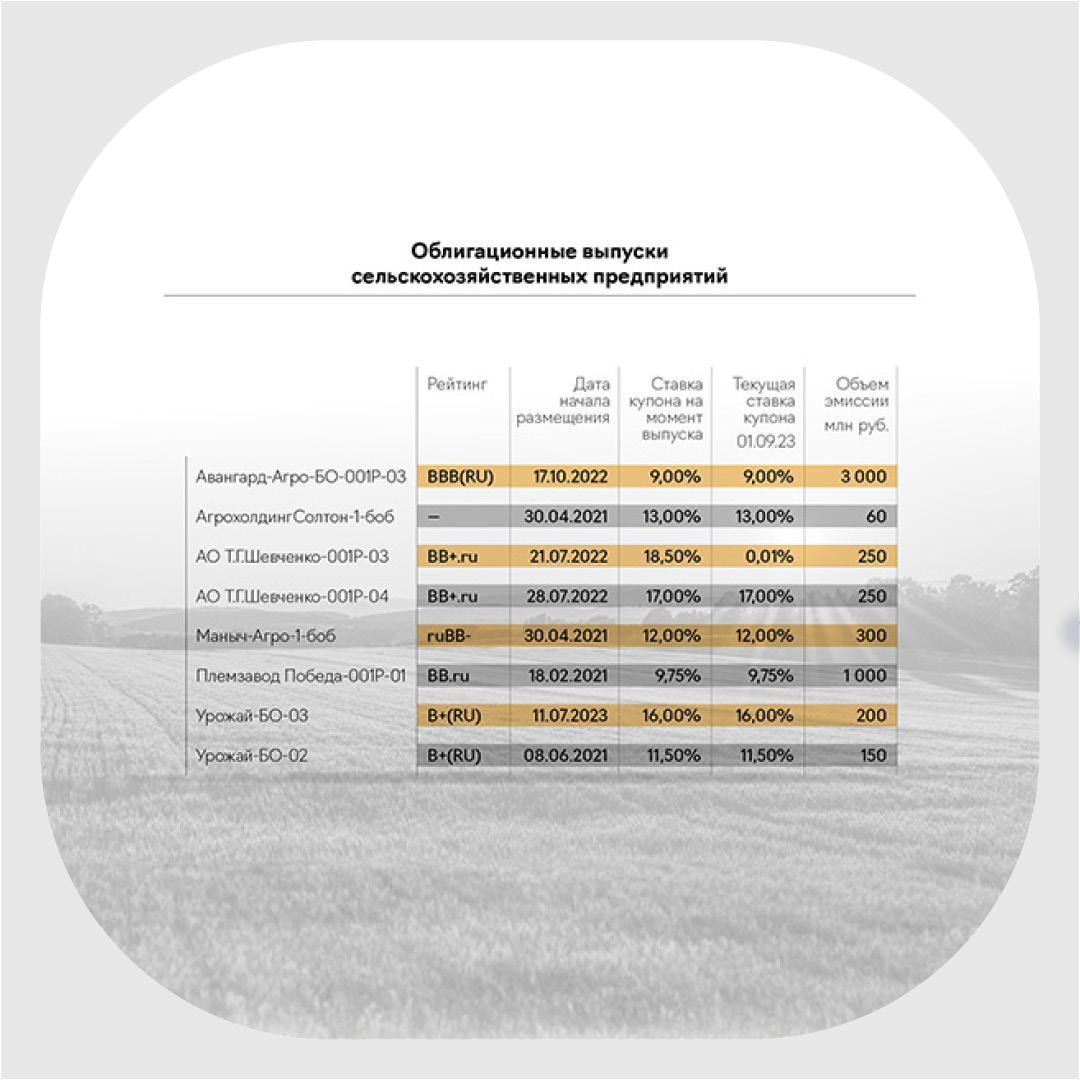

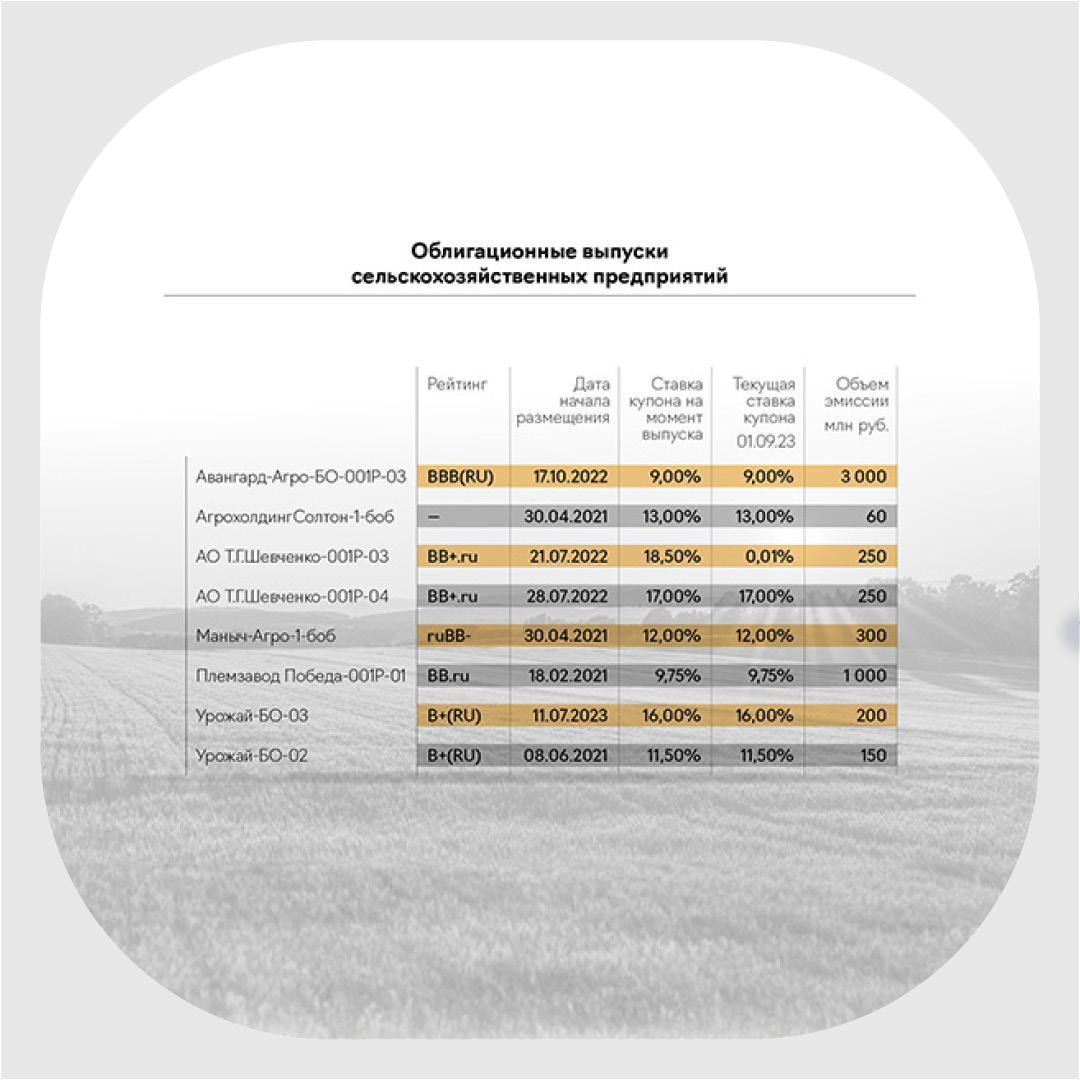

4. Нехватка квалифицированных кадров Спрос на специалистов в сельском хозяйстве значительно превышает предложение. Ярко ощущается дефицит по механизатором по причине того, что сегодня требуются специалисты, которые обладают навыками работы с высокотехнологичным оборудованием. Также не хватает агрономов, профессиональные требования к этим специалистам повысились, важно, чтобы они обладали навыками сбора аналитической информации и обработки больших данных. Не достает и рабочего персонала по причине нехватки специализированных училищ, способных снабдить рынок специалистами. В России плохо развита и нуждается в возрождении система подготовки узкопрофильных специалистов. Усложняют ситуацию и невысокая оплата труда, а также отсутствие у молодежи желания работать в сельской местности. 5. Удорожание дизельного топлива В августе цены на топливо достигли 80 руб. за литр. К такому росту привели повышенный спрос, который был зафиксирован в разгар уборочной кампании, перегрузка железнодорожной инфраструктуры, сезонные работы на ряде НПЗ, изменение демпферного механизма с 1 сентября, а также активный экспорт на фоне ослабления рубля. Повышение цен, безусловно, увеличит затраты сельскохозяйственных предприятий. Ситуация может усугубиться, если государство будет удерживать цены на продукцию административным путем, что приведет к снижению доходности и убыткам аграриев. Государственная поддержка Разнообразные форматы государственной поддержки — субсидии, льготное кредитование, интервенционный фонд — призваны нивелировать воздействие описанных выше отраслевых проблем. В 2023 году совокупный объем всех мер поддержки от государств для АПК составляет 472,5 млрд руб. 1. Развитие отечественного семенного фонда Одним из основных направлений государственной поддержки в 2023 году является импортозамещение и развитие собственного семенного фонда. На данный момент доля импортных семян в отечественном растениеводстве велика. Государство планирует к 2030 году увеличить процент использования отечественных семян до 75%. Более того, с 2030 года должен увеличиться размер возмещения части затрат на создание или обновление селекционно-семеноводческих комплексов с 20 до 50%. Еще одной мерой поддержки является компенсация затрат на покупку элитных и репродуктивных семян, если они включены в реестр селекционных достижений. 2. Субсидии Сельскохозяйственные предприятия, застраховавшие свой урожай, получат повышенные субсидии, в ином случае будет применяться понижающий коэффициент. Экспортеры смогут компенсировать убытки за счет субсидий до 25% от затрат на транспортировку продукции. В текущем году на эти меры выделено 7 млрд руб. 3. Льготные кредиты Популярным видом государственной поддержки является и льготное кредитование. Объем льготных кредитов, заключенных аграрными предприятиями в 2022 году, составил 913,1 млрд руб. При этом, в общей сложности в 2022 году государство выделило 179,4 млрд руб. на субсидирование сельхозкредитов, в 2023 году сумма составит 157,9 млрд руб. На снижение оказывает влияние понижение средневзвешенной ставки. 3. Экспортная квота Поддержку оказывала действовавшая до 30 июня 2023 г. экспортная квота на беспошлинный вывоз зерна до 25,5 млн тонн. В новом сезоне возможно ее увеличение. Отметим и то, что российские регионы получили порядка 10 млрд руб. на финансовое обеспечение части затрат аграрных предприятий по производству и реализации зерновых культур. Благодаря поддержке возможно компенсировать до 50% затрат на производство и реализацию пшеницы, ржи, ячменя и кукурузы. 4. Интервенционный фонд Стоит упомянуть и такую меру поддержки, как интервенционный фонд, который начал действовать в 2001 году и позволяет регулировать цены на зерно. При низких ценах государство покупает зерно у сельхозпроизводителей, а при высоких продает его, что позволяет регулировать стоимость. Рекордный урожай 2022 года обеспечил запасами внутреннюю продовольственную безопасность — фонд пополнился на 3 млн тонн зерна, данного объема хватит на закрытие трехмесячной потребности в производстве муки. Однако в 2023 году закупки прекратились. Несмотря на снижение цен на зерно на фоне повышенного предложения, государство не стало закупать излишки и увеличивать фонд до 10 млн тонн, поскольку имеющихся запасов достаточно. Кроме такого, для закупа такого объема понадобилось бы дополнительные 11 млрд руб. Вышеизложенные меры призваны обеспечить стабильность рынка и продуктовую безопасность России. Однако объема господдержки в текущих геополитических обстоятельствах недостаточно, более того, он уменьшается с каждым годом: в 2022 году сумма составила более 0,5 трлн руб., в 2023 г. — 472,5 млрд руб. В 2024 году Минсельхоз планирует объединить компенсирующую и стимулирующую субсидии, отказавшись от последней. Связано это с тем, что цели «Доктрины продовольственной безопасности» достигнуты. Не хватает финансирования и в части льготных кредитов, выделенные лимиты в 2023 году были быстро израсходованы. При этом, можно наблюдать снижение доступности кредитов для аграриев по причине повышения ключевой ставки. А ослабленный рубль и низкие цены на зерно держат отрасль на грани рентабельности. Аграрии на российском облигационном рынке Аграрный сектор всегда был достаточно представлен на фондовом рынке. Однако условия кредитования корпоративных заемщиков начали ужесточаться с 2021 года в связи с инфляцией и ростом процентных ставок. Уже после начала СВО, в феврале 2022 года, ЦБ был вынужден поднять ставку сразу на 10,5% (до 20%) с целью предотвращения массового изъятия средств с депозитов и компенсации гражданам инфляционных рисков. Постепенно ЦБ удалось замедлить инфляцию, к сентябрю ставка вернулась к уровню 7,5%. В этом же году аграрии проводили активные размещения облигационных займов на бирже, это помогло справиться с экономическим шоком и дать возможность на переориентацию в кризисной ситуации. Всего за 2022 год сельхозпроизводители зерна с помощью облигаций привлекли объем инвестиций в 3,5 млрд руб. (3 млрд из которого пришлись на «Авангард-Агро»). Помимо возросшей ставки ЦБ, увеличились и премии за риск, особенно в сегменте высокодоходных облигаций, к которому в основном и относятся аграрные предприятия. Так, в рейтинговом сегменте ВВ — ВВВ ставки купонного дохода по выпускам аграриев фиксировались вплоть до уровня в 18,5% годовых (АО Т.Г.Шевченко-001Р-03). Если говорить об объемах, то самым крупным выпуском в 2022 году стал Авангард-Агро-БО-001P-03 (3 млрд руб.), который был размещен с купоном 9% годовых при ключевой ставке в 7,5%. Можно предположить, что выпуск был не совсем рыночным и, вероятно, выкупался партнерскими структурами собственников, в частности банком «Авангард».

Что касается 2023 года, то только один производитель зерна осуществил размещение выпуска в июле с купоном на уровне 16% годовых (Урожай-БО-03). 15 сентября прошло очередное заседание ЦБ по ключевой ставке, была повышена до 13%. Вследствие этого возможность представителей аграрной отрасли выйти на Биржу с новыми выпусками усложнилась.

Что ждет дальше? Прошедшие уборочные кампании принесли рекордный урожай и рекордные показатели экспорта пшеницы, а также множество проблем на внешнем и внутреннем рынках. По прогнозу ИКАР, валовый сбор урожая в 2023 году составит 140 млн тонн, что меньше предыдущего года. Стоит отметить, что к концу августа сбор уже превысил 105 млн тонн. Прежде всего, на снижении скажется сокращение урожая зерновых культур и посевных площадей пшеницы до 15,1 млн га. К этому можно добавить неблагоприятные погодные условия в ряде регионов, большое количество запасов, пошлины, высокие цены на ресурсы и низкие на продукцию и труд. Дефицит сельхозтехники и запчастей к ней продолжит увеличиваться, так как большинство позиций по-прежнему запрещены правительством к ввозу в рамках параллельного импорта. Выходом из ситуации может стать аренда техники, а также лизинг. Существенную поддержку оказала бы и федеральная программа «1432», которая позволяет покупать аграриям отечественную технику со скидкой, а разница заводу-изготовителю возвращается государством. Но в 2023 году бюджет программы сократился на 5 млрд руб. до 2 млрд. руб. Сокращению финансирования программы послужили иные бюджетные приоритеты. Глобальная задача стоит и перед российскими селекционерами, которые должны обеспечить страну отечественными семенами на уровне 75% к 2030 году. Отметим, что с 1 сентября вступили в силу новые правила локализации производства семян. Иностранные компании, которые хотят работать на отечественном рынке, должны перенести в РФ производство и объединиться с местными предпринимателями (максимальная доля нерезидентов — не более 49%). В теории меры по локализации должны защитить сельское хозяйства от срыва поставок зарубежных семян в виду того, что российский рынок привлекателен для иностранных предприятий — отличается бурным ростом и приносит ощутимую прибыль. Однако, пойдут ли западные производители на предложенные условия — вопрос открытый. Необходимо наращивать и производство удобрений, так как спрос на них достаточно высок. Европейские страны не могут обходиться без российских удобрений и не включили их в санкционные списки. С июля 2022 года по июнь 2023 года Германия увеличила импорт российских азотных удобрений на 334% (до 167 тыс. тонн). Поставки в ЕС в целом выросли в сезоне 2022/23 и продолжат расти, как и цена на них, которая уже достигла средних значений выше, чем за несколько лет. В августе также прозвучало предложение об установке единой вывозной пошлины на уровне 7-8% на удобрения, что принесет в бюджет 87 млрд руб., но повысит цены для аграриев на внутреннем рынке. За прошедший период произошли изменения в экспортном направлении. Приоритетными на 2023 год становятся страны Африки, Южной Америки, Азии (Китай, Вьетнам). Растут отгрузки в Египет, Турцию, Бангладеш, Йемен, Пакистан, Ливию, Израиль, Бразилию. Запасы зерна к 1 августа выросли на 6,9% в сравнении с аналогичным периодом прошлого года и составили 24 млн тонн, с помощью которых можно продолжать наращивать экспорт или использовать для внутреннего потребления. Хоть выход из «зерновой сделки» и положительно повлиял на цены на зерно, тем не менее рентабельность аграриев продолжает падать. Виной тому остаются высокие цены на технику и запчасти, удобрение, топливо, логистику, вывозные пошлины, ставка на которые хоть и уменьшилась на 12,6% (до 3,7 тыс. руб. за тонну), но продолжает оказывать давление на российских производителей зерна. Что касается экспорта зерна, то в последние месяцы он бьет рекорды, и в июле-августе уже удалось вывезти более 5 млн. тонн зерна при цене 230-240 долл. за тонну. Однако, уже осенью этого года из-за экспортной политики Минсельхоза произойдет снижение экспорта. Российская пшеница не сможет конкурировать с иностранной по уровню цен. Минсельхоз предлагает выходить на контракты по цене от 260 долл. за тонну с поставкой в сентябре и до 270 долл. за тонну с поставкой в ноябре-декабре. Такие меры призваны повысить маржу производителей зерна, но на деле они вряд ли помогут, и российские экспортеры могут остаться без покупателя на внешнем рынке. Что касается рентабельности зерна, то по словам замминистра сельского хозяйства Елены Фастовой, она может снизиться до 16% (с учетом субсидий). Причиной этому служат невысокие цены на зерно. В связи с этим, аграрии пересматривают структуру посевных площадей в пользу более рентабельных культур (соя, рис, гречиха, сахарная свекла, нут). Нут в основном идет на экспорт, поэтому может показывать высокую маржинальность. Его средняя экспортная цена по итогу 2022 года составила 892 долл. за тонну. К тому же он устойчив к засухе и неприхотлив, ему не нужны азотные удобрения. Сахарная свекла является одной из самых рентабельных культур. На 1 сентября оптовые цены на сахар колеблются в районе 66-75 руб. за кг. В текущем году затраты на производство свеклы могут достичь 140 тыс. руб. на га. При этом площадь посевной может составить 1 027 тыс. га., а урожайность с гектара повыситься на 15% до 475 центнеров. В завершении отметим, что в России есть потребность в стимулировании мер поддержки сельхозпроизводителей и значительном снижении экспортных пошлин. * Условия поставки, при котором поставщик несет ответственность за зерно до момента полной загрузки его на борт. Далее обязательства переходят к покупателю.

|