|

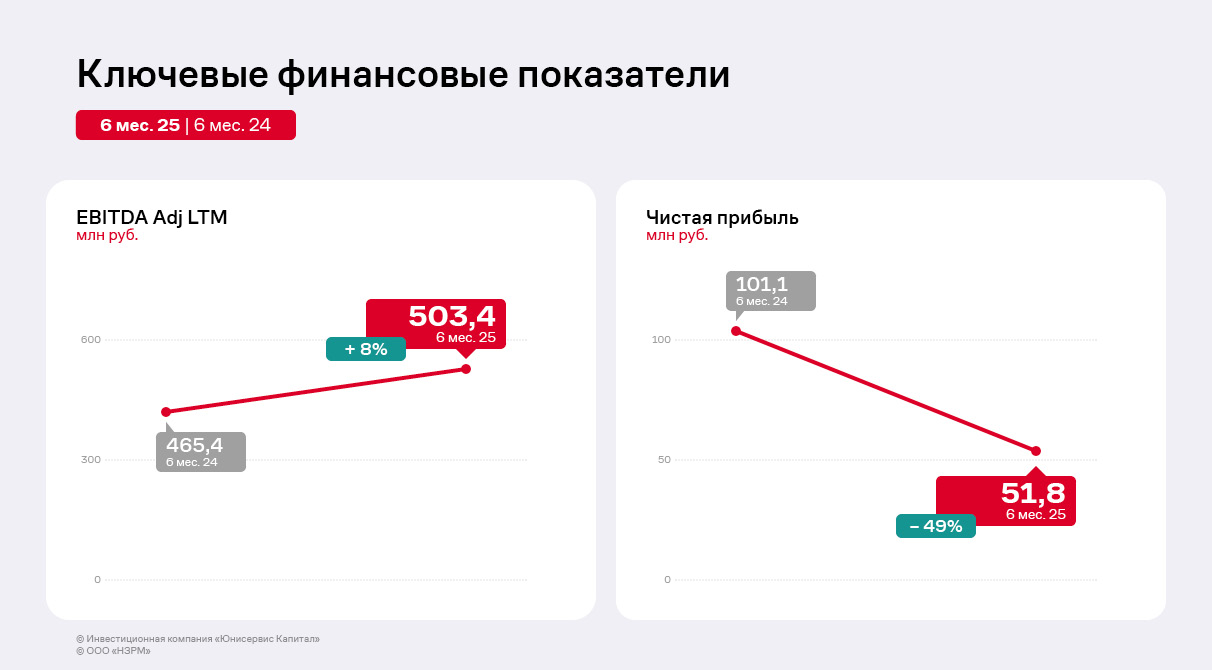

Концентрация на производстве собственной более маржинальной продукции позволила эмитенту увеличить значение EBITDA Adj LTM на 8% относительно АППГ при сократившейся на 38% выручке. В первом полугодии 2025 г. структура выручки ООО «НЗРМ» практически не изменилась относительно прошлых периодов. Изготовление и реализация продукции собственного производства по-прежнему остаётся ключевым направлением деятельности, доля которого составляет 97%. На рынке всё так же наблюдается низкий спрос на металлопрокат, однако ООО «НЗРМ» своевременно сократило его перепродажи и отказалось от неэффективных позиций, сосредоточив усилия на собственной более маржинальной продукции. Кроме того, эмитент пересобирает портфель заказчиков, замещая тех, которые снизили объёмы заказов в связи с замедлением развития металлоёмких отраслей. По оценкам руководства эмитента, на сегодня наиболее активными остаются энергетика, машиностроение и реинжиниринг. Стабильности завода также способствуют надёжные партнёрские отношения с производителями металла — заключён ряд долгосрочных контрактов, позволяющих компании получать сырьё даже в период дефицита на рынке, удовлетворяя потребности заказчиков, а в период роста цен получать дополнительный доход за счёт маржинальной разницы.

Выручка по итогам первого полугодия 2025 г. зафиксирована на уровне 1 798 млн руб., снизившись на 38% к аналогичному периоду прошлого года. Сокращение выручки, а также себестоимости всё также связано со снижением рыночного спроса на металлопрокат, объёмы перепродажи которого эмитент уменьшил, что позволило оптимизировать операционные процессы и сконцентрироваться на более перспективных направлениях. Отметим, что ООО «НЗРМ» продолжает развитие производства конструкций для модульных зданий, которое расположено в новом — втором цеху компании. Напомним, что для его открытия, в том числе, были использованы кредитные средства от Фонда развития промышленности и инвестиции облигационного выпуска серии БО-01. В перспективе направление может занять до 25% в структуре выручки. Среди последних новостей: на конец лета загрузка второго цеха (по производству конструкций для модульных зданий) составила 40% или 200 каркасов в месяц. К концу 2025 года планируется повысить мощность цеха до 75-80%. Согласно комментариям руководства эмитента, цех по производству каркасных зданий уже полностью законтрактован на несколько месяцев вперёд.

Снижение себестоимости поспособствовало дальнейшей положительной динамике показателя EBITDA Adj LTM, рост которого составил 8% относительно АППГ. Чистая прибыль ООО «НЗРМ» сократилась на 49% в связи с увеличением управленческих расходов и процентов к уплате. Напомним, что с конца 2024 г. компания начала нанимать сотрудников для второго производственного цеха, а также заключила договоры на открытие новых кредитных линий для приобретения сырья и материалов для работы на новом оборудовании.

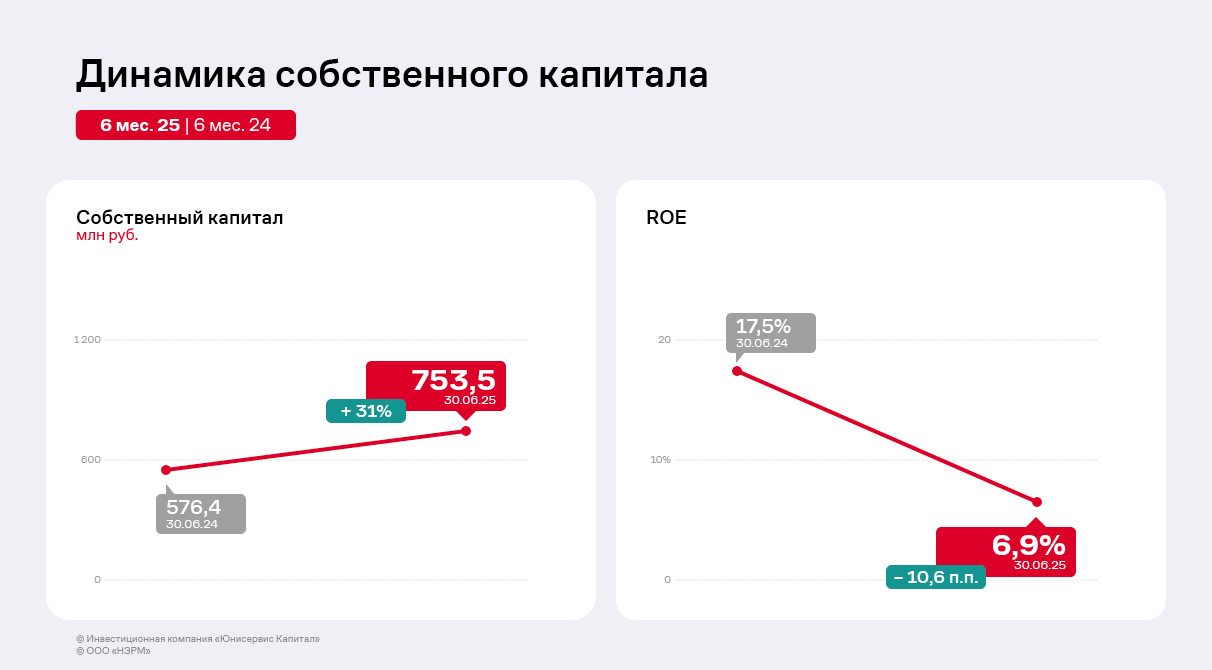

Собственный капитал на 30.06.2025 г. вырос на 31% к АППГ и составил 753,5 млн руб., он продолжает увеличиваться за счёт роста нераспределенной прибыли: вся чистая прибыль компании ежеквартально реинвестируется в развитие. Рентабельность собственного капитала (ROE) в отчётном периоде находится на уровне 6,9%, снизившись относительно АППГ на 10,6 п.п. вследствие сокращения чистой прибыли относительно АППГ.

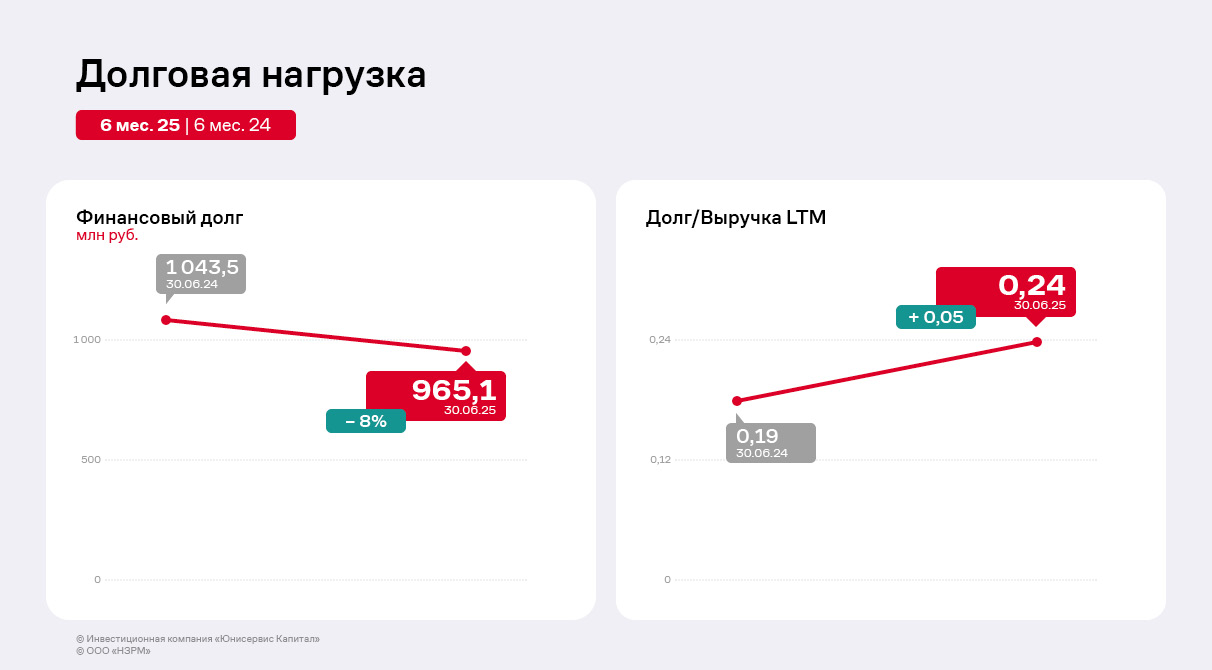

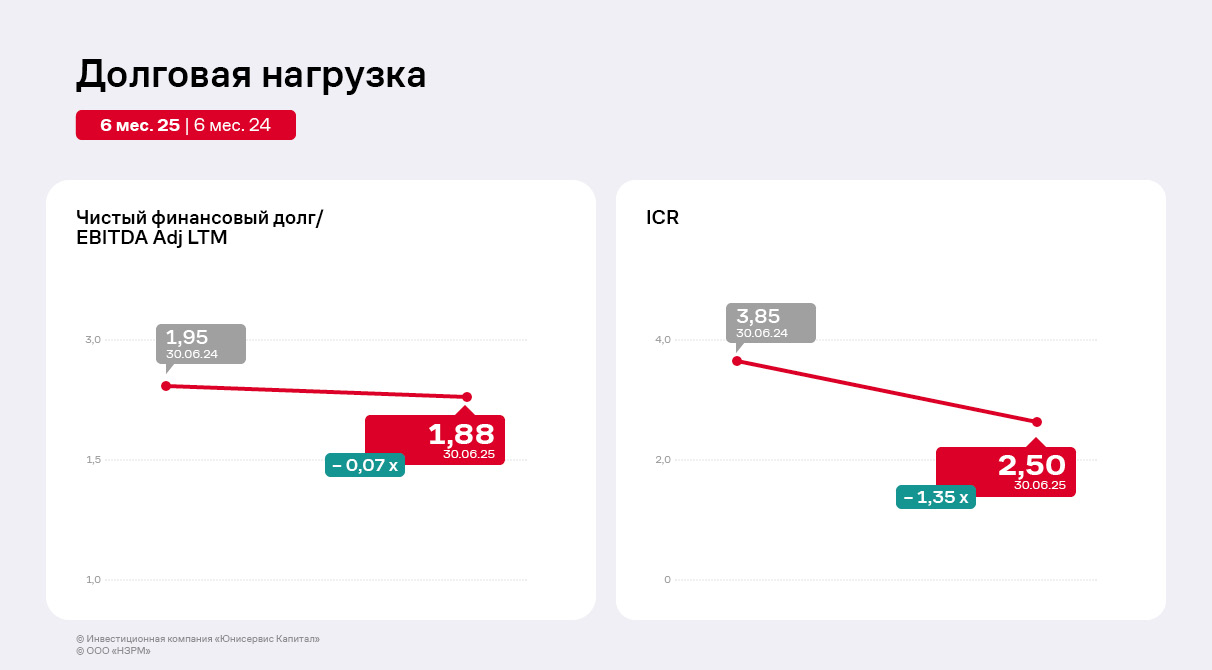

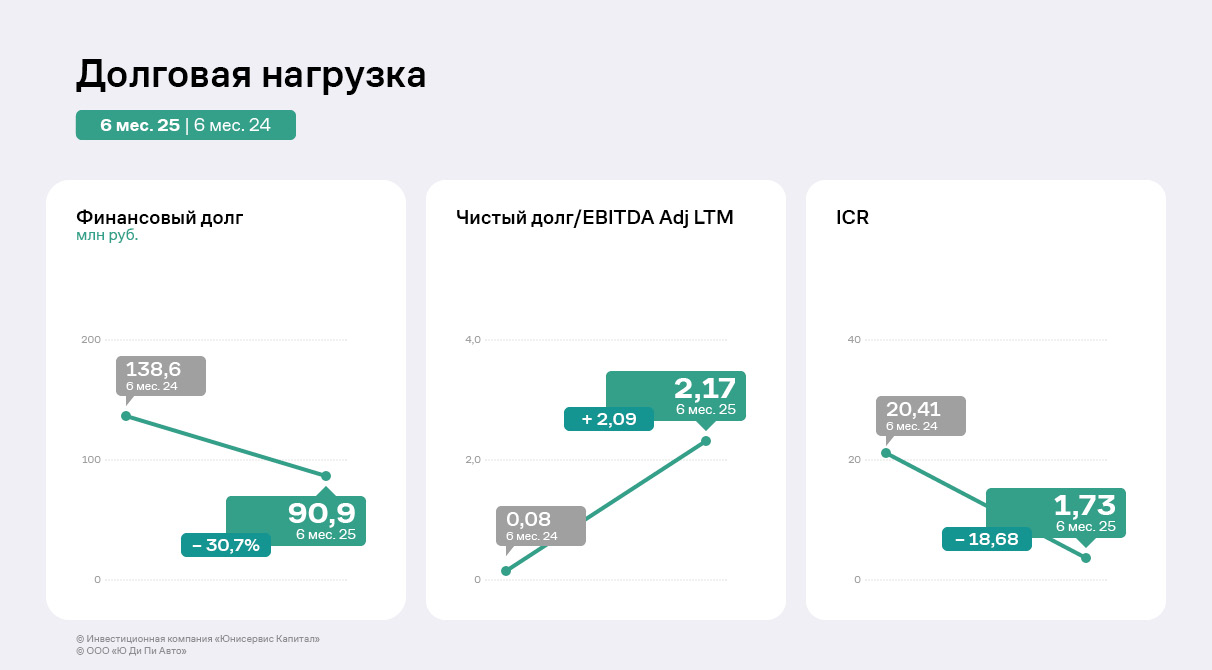

Основным источником финансирования деятельности эмитента остаются заёмные средства. Финансовый долг на 30.06.2025 г. — 965,1 млн руб., что меньше значений АППГ на 8% преимущественно благодаря частичным досрочным погашениям выпуска НЗРМ-БО-01 по 7,5% ежеквартально, начиная с 30 к. п., и закрытию части кредитных линий. В 2024 г. сумма частичных досрочных погашений составила 24 млн руб., а в первом полугодии 2025 г. — 36 млн руб. Долговые коэффициенты всё также находятся на комфортном для эмитента уровне и имеют существенный запас прочности.

Доля краткосрочного долга по итогам 1 полугодия 2025 г. сократилась до 1% в общей структуре, что существенно стабилизирует финансовую устойчивость эмитента. Рост показателя EBITDA Adj LTM позволяет нивелировать увеличение долговых обязательств. Как результат, отношение чистого долга к EBITDA Adj LTM находится на уровне АППГ 1,8х. Несмотря на сокращение коэффициента покрытия процентов на 35% относительно АППГ, значение находится в пределах референтного диапазона.

|

| |||||

Поиск котировок:Например: Газпром

|

|