|

Сначала небольшой дисклеймер. В ближайшие дни будет опубликована методика расчета публичных портфелей ВДО. Под нее история портфелей будет пересчитана и может незначительно отличаться как по долям входящих в них бумаг, так и по результативности.

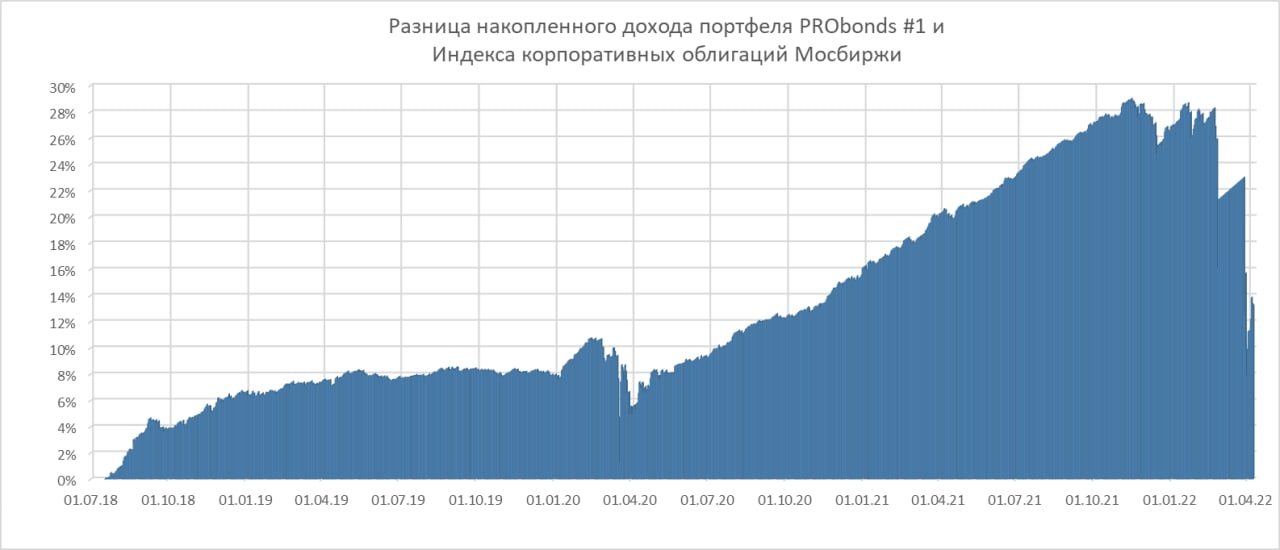

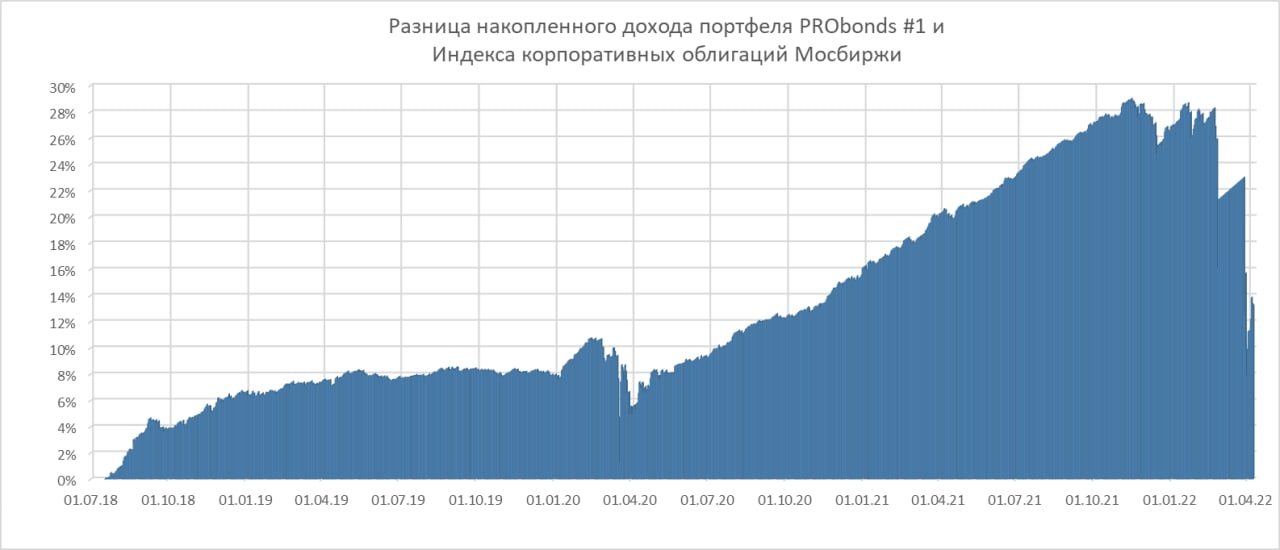

Оценка результата портфеля высокодоходных облигаций PRObonds #1 за последние 365 дней, с 7 апреля 2021 года по 7 апреля 2022 — -12,5%. С начала 2022 года портфель потерял 16,7%. Средняя перспективная доходность портфеля #1 (сумма доходностей к погашению облигаций и доходность денежной позиции) на текущий момент – 29% годовых. Средняя дюрация портфеля с учетом денежной позиции – 1,49 года. Это позволяет рассчитывать на достаточно быструю компенсацию глубокой просадки, произошедшей в 1 квартале. Ожидаемый до конца года возврат портфелем дохода в пересчете на стоимость портфеля на начало года – в среднем, 16,7%. Т.е. при избегании дефолтов портфель должен закончить 2022 год в районе нулевой доходности (с очевидным проигрышем инфляции).

Облигационные изменения, проводимые последние 2 недели, это исключение из портфелей PRObonds облигаций ООО «Калита» (портфели получили на этом значительную просадку, но оцениваю риск дефолта эмитента как высокий). А также замена облигаций строительной компании «Литана» на бумаги ЛК «Дельта», снижение доли облигаций ООО «Гравторг» и увеличение доли облигаций ГК «Страна Девелопмент» (эмитент ООО «Элит-Строй»).

На данный момент оперативных изменений не планируется, но денежная позиция будет заполняться новыми бумагами, вероятно, в течение апреля. Портфели PRObonds отражают точку зрения их автора и основываются на его расчетах. Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфели учитывают комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов. Не является инвестиционной рекомендацией. TELEGRAM t.me/probonds

|