|

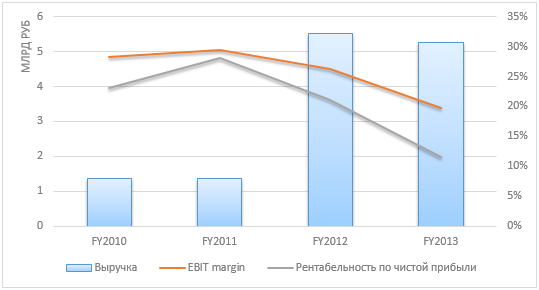

Финансовые результаты Верофарма за 2013 год оказались умеренно позитивными, но роста капитализации компании вызвать им пока не удастся. Объем продаж компании снизился на 4,32% г/г, до 5,27 млрд руб., а сектор в целом прибавил порядка 12% г/г. Основной причиной снижения выручки компании стало то, что в натуральном выражении объем рынка снижается, а значительная доля доходов компании приходится на ЖНВЛП (жизненно необходимые и важнейшие лекарственные препараты), цены на которые жестко регулируются государством. Количество проданных готовых лекарственных средств за 2013 год сократилось на 0,8% г/г. Все это продолжает неблагоприятным образом сказываться на рентабельности компании. Еще одним негативным фактором стало провальное 1-е полугодие, когда компания еще принадлежала Аптечной сети 36,6. В связи с этим более репрезентативным для оценки текущего финансового положения и годовых результатов выглядит 4-й квартал ушедшего года, когда оборот компании вырос на 24,7% г/г, до 1,7 млрд, что немногим ниже, чем за 4-й квартал 2011 года, характеризовавшийся опережающими темпами увеличения показателя.

Источник: данные компании, расчеты и инфографика Инвесткафе. Благодаря тому, что менеджменту удалось снизить себестоимость продаж на 10,55% г/г по итогам года и на 35,9% г/г по итогам 4-го квартала валовая прибыль за 2013-й пусть и немного, на 0,45% г/г, но поднялась. Это является позитивным сигналом, характеризующим успехи нового владельца компании. Вместе с тем за 4-й квартал 2012 года валовая выручка Верофарма оказалась рекордно низкой и составила всего 138 млн руб., таким образом, темпы роста показателя по итогам минувшего года объясняются, в том числе, и эффектом низкой базы. По итогам первых трех кварталов ушедшего года валовая прибыль падала. Как бы то ни было, валовая рентабельность прибавила 2,8 п.п., достигнув 59,4%. Впрочем, рост валовой прибыли в последние три месяца 2013-го не смог оказать значительного влияния на EBITDA, которая снизилась на 26,65% г/г, до 1,17 млрд руб. EBITDA margin уменьшилась на 6,7 п.п., до 22,1%. Наиболее вероятно, что это объясняется реализацией программы по улучшению финансового положения Верофарма, которая, судя по вышеизложенным данным, эффективна. При этом операционная прибыль снизилась на 28,4% г/г и составила 1 млрд руб. Совокупность вышеизложенных факторов привела к тому, что чистая прибыль компании снизилась на 47,4% г/г, до 612 млн руб., а рентабельность по чистой прибыли упала на 9,5 п.п., до 11,6%. Дополнительное негативное влияние на объем чистой прибыли оказало увеличение потерь, связанных с операциями в иностранной валюте и ростом на 10% г/г расходов по налогу на прибыль. Отдельно стоит сказать, что чистый долг компании вырос с 1,2 млрд руб. до 2,6 млрд. В результате соотношение Net Debt/EBITDA повысилось с 0,75х сразу до 2,25х. Впрочем, учитывая, что коэффициент EBIT interest coverage составляет 32,4х, увеличение долговой нагрузки не грозит фармпроизводителю серьезным повышением кредитного риска.

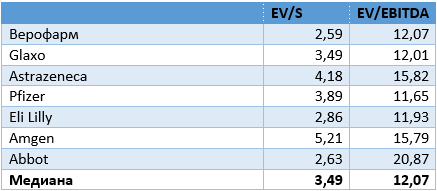

Источник: данные Thompson Reuters, расчеты и инфографика Инвесткафе. В целом я считаю, что в случае дальнейших успехов в реализации инвестиционной программы капитализация фармпроизводителя продолжит повышаться и в будущем. Дополнительную поддержку котировкам ценных бумаг компании оказывает потенциал роста, заложенный в них. Исходя из значений мультипликаторов EV/S и EV/EBITDA, которые составляют 2,59х и 12,07х соответственно, целевая цена акций Верофарма составляет 1272,5 руб., что подразумевает потенциал роста 18,5% и рекомендацию «покупать». |

| |||

Поиск котировок:Например: Газпром

|

|

© 2026 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.