|

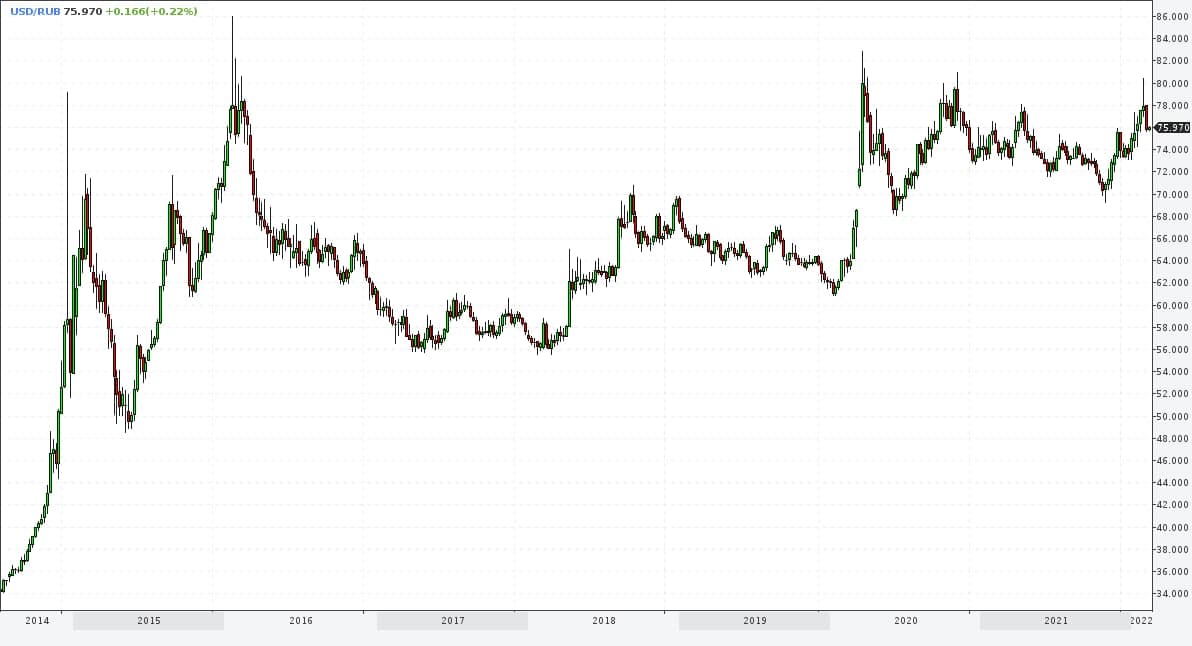

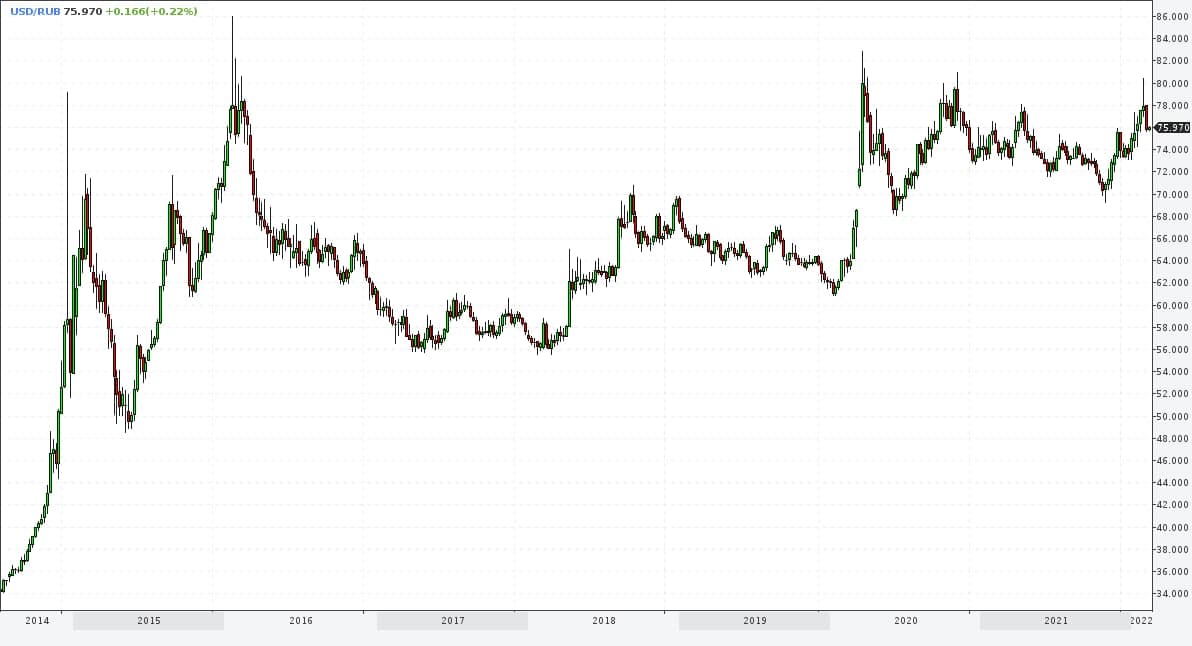

К сожалению, жесткая риторика вокруг противостояния НАТО и России не заканчивается. Она способна послужить фактором быстрого снижения отечественных фондовых активов и рубля. И всё же снижения или временного, или маловероятного. Пара доллар/рубль полторы недели назад установила максимум вблизи 80 единиц и с того момента откатилась до 75. Без фактов новых ощутимых антироссийских санкций или военного конфликта с участием России движение пары и дальше вниз наиболее предсказуемо. Повышение ключевой ставки, которое ожидается 11 февраля и может достигать 75-100 б.п., по большинству экспертных оценок, добавит рублю устойчивости.

Аналогично отношусь к российским акциям. Индексы МосБиржи и РТС развернулись вверх после длительного падения в конце января, синхронно с разворотом рубля. При этом разворот выглядит именно как разворот, а не как отскок в рамках продолжения нисходящего тренда. Возможно, дальнейшее ухудшение геополитической обстановки вернет отечественный фондовый рынок к недавним минимумам, но и резкие снижения воспринимал бы как часть разворотной фигуры. Предполагаемое повышение рублевой ключевой ставки – минус для рынка акций. Однако оно сопровождается всё ещё растущей инфляцией, а инфляция для акций – фактор поддержки.  Нефть также можно считать поддерживающим элементом и для рубля, и для российских акций. Её стремительный рост с одной стороны нуждается в коррекции, с другой не исчерпал потенциала. 100+ долл./барр. по Brent, как понимаю, вопрос времени. Нефть также можно считать поддерживающим элементом и для рубля, и для российских акций. Её стремительный рост с одной стороны нуждается в коррекции, с другой не исчерпал потенциала. 100+ долл./барр. по Brent, как понимаю, вопрос времени.

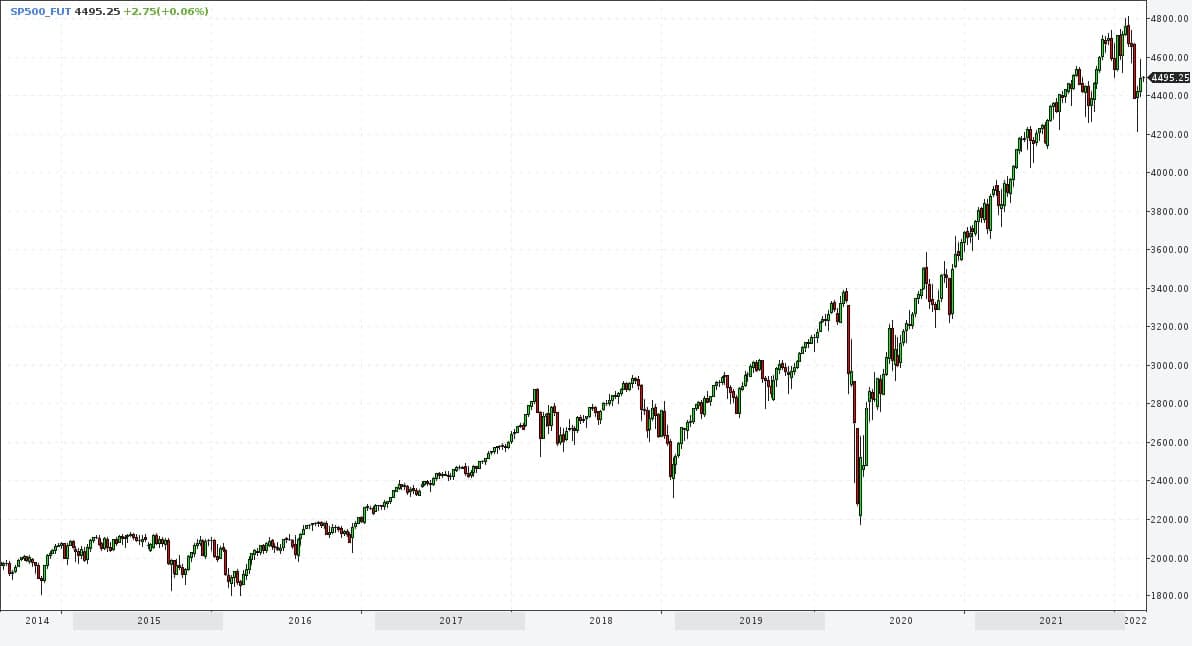

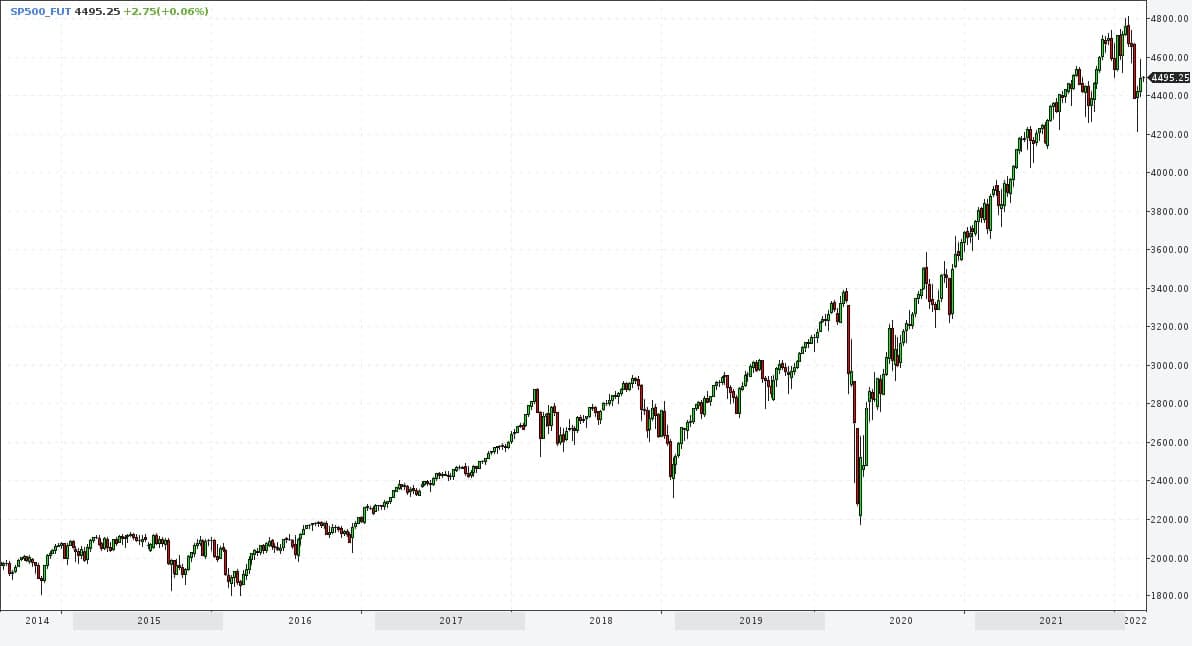

Как бы осторожно я ни относился к американскому рынку акций, но его недавнее падение не получило продолжения. Сейчас индекс S&P 500 поднялся до почти 4,5 тыс. п., преодолев 300 п. от минимума. Не ждал бы скорого возвращения к нему. Напротив, думаю, индекс в силах постепенно вернуться к абсолютному максимуму (4,8 тыс. п.). Рублевые облигации торгуется без значимых изменений уже от 2 до 3 недель. ОФЗ завершили активную фазу падения раньше, первый корпоративный эшелон – позже, а высокодоходный сегмент еще, возможно, в ней находится. Но и для него фаза падения завершается. Однако в отличие от акций завершение падения облигационных котировок не означает их разворота к росту. Рынок ищет равновесие и в очередной раз его находит, чтобы задержаться здесь на какое-то, надеюсь, продолжительное время. Уже упоминавшийся подъем ключевой ставки минимизирует шансы подъема облигационного рынка. Также перспективно рискованной остается кривая доходности ОФЗ. Она сохраняет инверсию, т.е. надежду на то, что «дальше будет лучше». А рынок растет, как правило, в отрицании надежд (что неплохо демонстрируют рубль и отечественные акции).

|

Нефть также можно считать поддерживающим элементом и для рубля, и для российских акций. Её стремительный рост с одной стороны нуждается в коррекции, с другой не исчерпал потенциала. 100+ долл./барр. по Brent, как понимаю, вопрос времени.

Нефть также можно считать поддерживающим элементом и для рубля, и для российских акций. Её стремительный рост с одной стороны нуждается в коррекции, с другой не исчерпал потенциала. 100+ долл./барр. по Brent, как понимаю, вопрос времени.