|

Дисконт при размещении акций Абрау-Дюрсо позволит компании привлечь дополнительный интерес инвесторов Первые торги акциями винного дома Абрау-Дюрсо могут начаться уже в апреле. Акции включены в перечень внесписочных ценных бумаг. Пока для оценки спроса будет продан небольшой их объем, но вряд ли размещение пройдет неудачно, так как в секторе мало публичных компаний, а высокие темпы роста показателей Абрау-Дюрсо должны заинтересовать инвесторов. О планах по IPO Абрау-Дюрсо стало известно еще около двух лет назад, но в прошлом году размещение провести не удалось. Тогда предполагалось, что компания предложит инвесторам до 15% акций, но на этот раз их объем будет существенно меньше. В прошлом году бизнес был оценен в $100 млн. При этом выручка от всех активов в 2010 году оценивалась в $64,486 млн, а EBITDA — в $18,332 млн при рентабельности по EBITDA в 28%. А в 2011 году выручка достигла 2,7 млрд руб., что несколько выше ожиданий. Чистая прибыль винодельческого предприятия, по данным СМИ, поднялась с 208,8 млн руб. до 538,4 млн руб. Судя по всему, показатели рентабельности также выросли весьма значительно, поэтому EBITDA в 2011 году составила не менее $32 млн. К 2012 году выручка должна превысить $105 млн, а EBITDA достигнет около $38 млн. Чистый долг компании оценивался в середине прошлого года на уровне $33 млн.

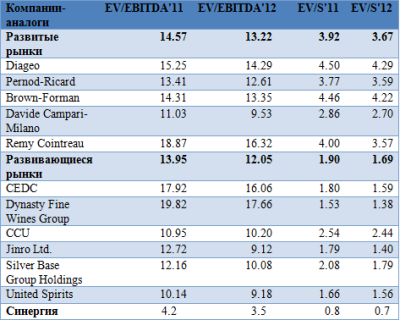

Сейчас компании-аналоги с развитых рынков торгуются в среднем по мультипликаторам EV/S’11 и EV/S’12 на уровне 3,92х и 3,67х соответственно, а по мультипликатору EV/EBITDA на 2011 и 2012 год — 14,57х и 13,22х. Компании-аналоги с развивающихся рынков торгуются по мультипликаторам EV/S’11 и EV/S’12 — 1,9х и 1,69х, а по EV/EBITDA’11 и EV/EBITDA’12 на уровне 12,05х и 13,95х. Единственный российский публичный производитель алкоголя Синергия торгуется на уровне 4,2х и 3,5х по EV/S’11 и EV/S’12 и на уровне 0,8х и 0,7х по EV/S’11 и EV/S’12. Если брать за основу эти мультипликаторы, то рыночная стоимость всего бизнеса при достаточно оптимистичных прогнозах составляет сейчас около $180 млн. При этом непубличные компании в этом секторе оцениваются в среднем в 0,55 от выручки, и в таком случае Абрау-Дюрсо должно стоить порядка $55 млн. С учетом того, что компания показывает очень хорошие темпы роста, рыночная оценка должна быть ближе к верхней границе. При этом размещение, на мой взгляд, будет проходить существенно ниже $180 млн, так как дисконт позволит привлечь дополнительный интерес инвесторов. Для самой компании начало публичной деятельности — это очень позитивный шаг, но после определения интереса инвесторов к бумагам, лучше не затягивать с IPO, тем более что размещений сейчас мало, и это дополнительный положительный фактор для его успешного проведения. |

| ||||

Поиск котировок:Например: Газпром

|

|