|

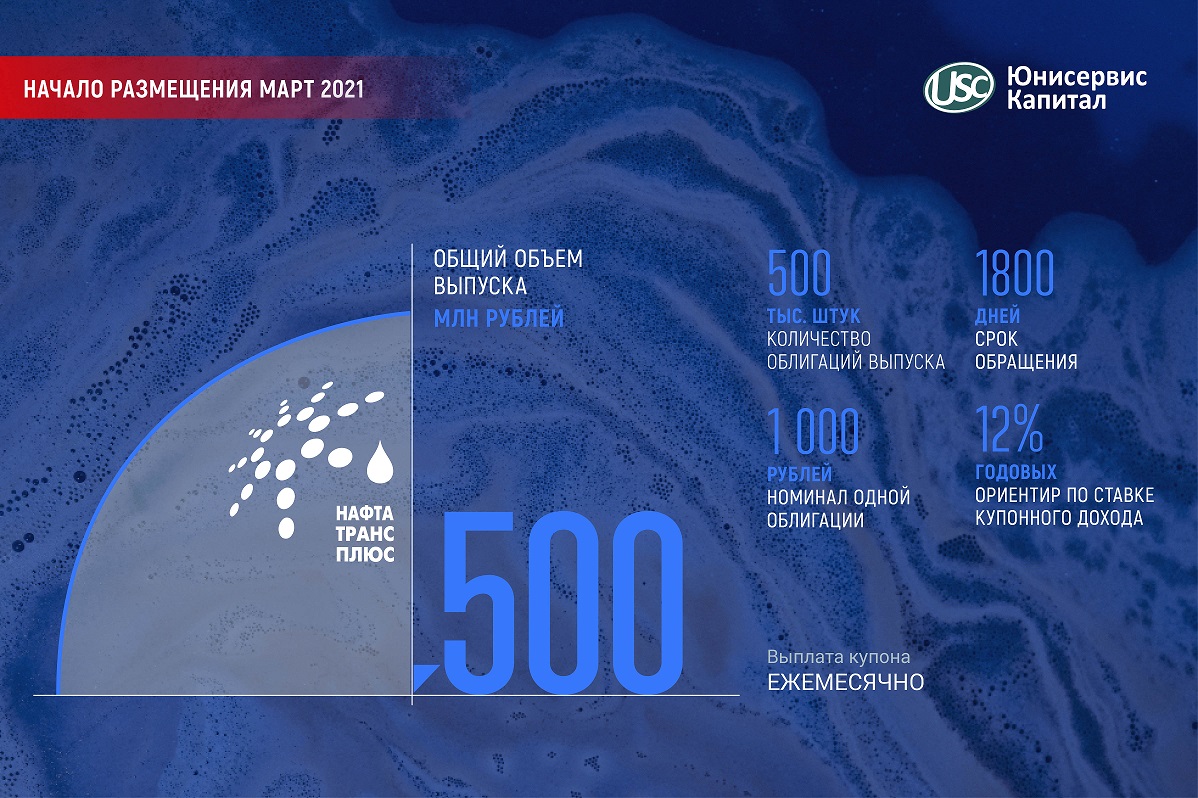

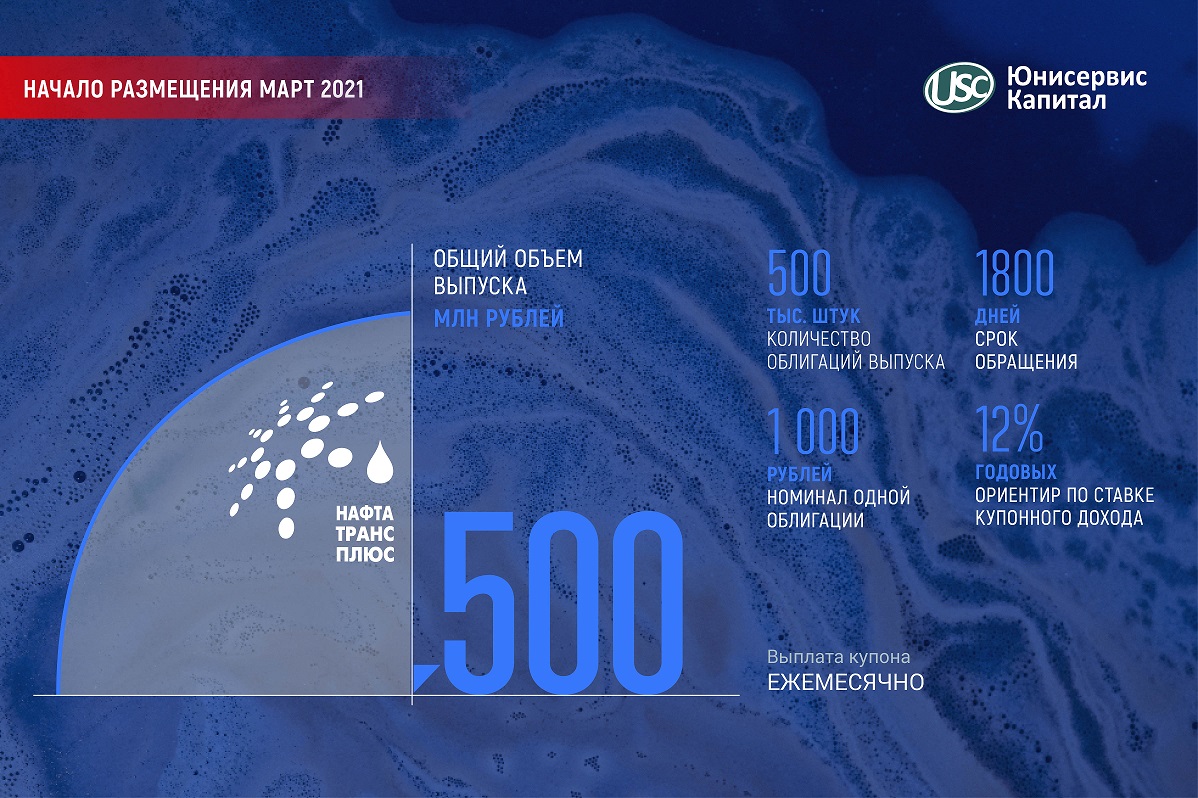

Уже третий облигационный выпуск ценных бумаг топливной компании объемом 500 млн руб. готовится к размещению в марте 2021 г. Компания приняла решение о размещении очередного выпуска биржевых облигаций на Московской бирже объемом 500 млн руб. Пятилетний выпуск предусматривает 60 купонных периодов. Ориентир по ставке купонного дохода — 12% годовых, номинал облигации — 1 000 руб., кол-во облигаций — 500 тыс. штук. Информация по офорте, амортизации и другим параметрам будет раскрыта накануне торгов. Привлеченные инвестиции компания намерена направить на снижение операционных рисков — рефинансирование текущих банковских кредитов. Организатором выпуска является ООО «Юнисервис Капитал», андеррайтером — банк «Левобережный» (ПАО), представителем владельцев облигаций — ООО «ЮЛКМ».

Размещение облигаций компании пройдет по открытой подписке, однако перед торгами инвесторы могут уведомить организатора о планируемом участии в размещении облигаций, воспользовавшись системой boomerang, предварительно зарегистрировавшись на площадке. При покупке облигаций «Нафтатранс плюс» на первичном размещении на сумму от 500 тысяч рублей, инвесторам будет начислен кэшбек в размере 0,5%. Сбор уведомлений начнется сегодня, 4 марта, в 11:00 по московскому времени. Также накануне размещения выпуска, 11 марта, в 13:00 (мск) состоится онлайн-конференция для инвесторов, где желающие смогут лично задать интересующие вопросы генеральному директору ООО ТК «Нафтатранс плюс» Игорю Головне. Для участия в вебинаре необходима предварительная регистрация. Дата начала торгов ценными бумагами ООО ТК «Нафтатранс плюс» будет сообщена дополнительно. ООО ТК «Нафтатранс плюс» — один из крупнейших независимых нефтетрейдеров Сибири, занимающийся оптовой торговлей, транспортировкой и хранением ГСМ на партнерских нефтебазах. Компания уже знакома инвесторам, однако с момента размещения дебютного выпуска облигаций (2017 г. — коммерческие облигации), объемы бизнеса «Нафтатранс плюс» значительно выросли — по некоторым показателям более чем в 2 раза. На 30.09.2020 г. валюта баланса выросла в 2,1 раза относительно 2017 г. и составила 2 343 млн руб. Увеличился собственный капитал на 76 млн руб. А выручка организации за 9 мес. 2020 г. составила 5 545 млн руб., при среднемесячном значении — 616 млн руб., что выше среднемесячного уровня 2017 г. на 203 млн руб. Совместно с партнерами компания активно развивается по многим направлениям, стараясь диверсифицировать бизнес, обеспечивая всю цепочку бизнес-процессов — от закупа нефтепродуктов у крупнейших поставщиков, до доставки на АЗС. Кроме того, в феврале этого года компания получила кредитный рейтинг на уровне «В-|ru|» со стабильным прогнозом (ООО «НРА»), став первой компанией среди нефтетрейдеров, получившей рейтинг на рынке ВДО. Более подробная презентация о компании доступна по ссылке.

|