|

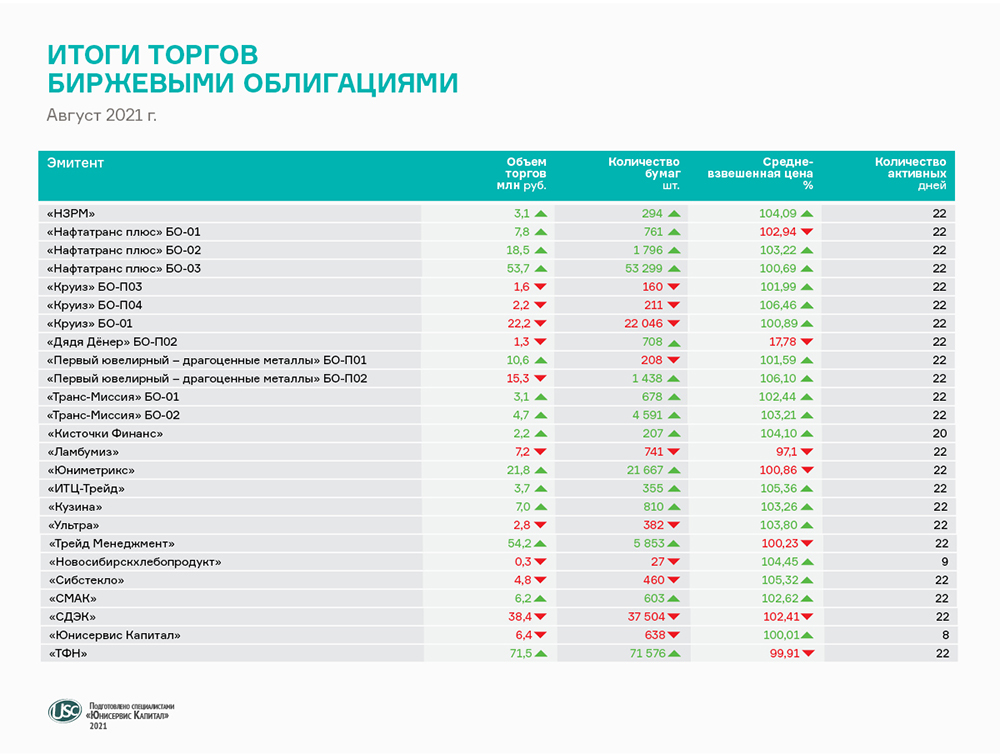

Последний месяц лета отмечен ростом котировок и общего объема сделок с участием наших эмитентов. За 22 активных дня в августе по 25 выпускам эмитентов «Юнисервиса» зафиксирован оборот в размере 370,6 млн руб., это почти на 25 млн руб. больше, чем в июле. За месяц подорожали сразу 18 выпусков, котировки по 7 сериям пошли вниз и 1 выпуск («Дядя Дёнер» (серия БО-П01, ISIN: RU000A0ZZ7R8) снят с торгов по причине окончания срока обращения облигаций. Наиболее заметно прибавили в цене облигации сети кондитерских «Кузина», по которым уже 8 сентября состоится плановая оферта, однако самой дорогой серией уже который месяц подряд остается 4-я эмиссия «Круиза». По объему сделок в августе на первом месте ООО «ТФН». Дешевле всех торгуется второй выпуск «Дяди Дёнера», но при этом оборот по бумагам, невзирая на дефолт, превышает 1 млн руб. А теперь детально.

Первый выпуск ООО «ПЮДМ» (RU000A0ZZ8A2) сформировал объем в пределах 10,6 млн руб., что на 3,3 млн руб. меньше, чем в июле. Средневзвешенная цена месяца 101,59% от номинала бумаг (+0,73 п.п.). Объем сделок по второй эмиссии «ПЮДМ» (RU000A1020K7) составил 15,3 млн руб. (+3,7 млн руб. к июлю). Средневзвешенная цена поднялась на 0,54 шага и составила 106,10% от номинальной. Вторая эмиссия ООО «Дядя Дёнер» (RU000A101HQ3) за полный месяц набрала торговый оборот порядка 1,3 млн руб. (+0,6 млн руб. к июлю). Средневзвешенная цена продолжает опускаться — снижение на уровне 2,95 п.п. с итоговым результатом 17,78% от номинала. 3-я эмиссия ООО «Круиз» (RU000A0ZZV03), которое после слияния выполняет обязательства сервиса «Грузовичкоф», за 22 торговых дня набрал объем свыше 1,6 млн руб., недобрав 1,4 млн руб. к показателям предыдущего месяца. Средневзвешенная цена, однако, поднялась на 0,46 пункта, до отметки 101,99% от номинала. 4-й выпуск «Круиза» (RU000A101K30) завершил месяц с оборотом 2,2 млн руб. (-1,8 млн руб. к июлю). Средневзвешенная цена показала активную положительную динамику на уровне 0,68 шага, итоговое значение — 106,46% от номинальной стоимости бондов. 1-я серия ООО «Круиз» (RU000A103C04) сформировала объем на уровне 22,2 млн руб. (-3,0 млн руб. к июлю). Средневзвешенная цена показала рост на 0,07 пункта и составила 100,89% от номинала. Дебютный выпуск ООО «Нафтатранс плюс» (RU000A100303) завершил месяц с итогом 7,8 млн руб., что на 0,6 млн руб. больше, чем в июле. Средневзвешенная цена опустилась на 0,38 п.п., приняв значение 102,94% от номинала бумаг. Второй выпуск «Нафтатранса» (RU000A100YD8) торговался почти в 2 раза активнее — 18,5 млн руб. (+3,7 млн руб. к июлю). Рост средневзвешенной на уровне 0,06 шага обеспечил итог в 103,22% от номинала бондов. Третья серия нефтетрейдера «Нафтатранс плюс» (RU000A102V51) была наиболее популярна — месячный оборот по выпуску — 53,7 млн руб. (+1,4 млн руб.). Средневзвешенная цена поднялась на 0,05 п.п., до 100,69% от номинальной. Оборот с участием бумаг ООО «НЗРМ» (RU000A1004Z9) в августе составил около 3,1 млн руб., что сопоставимо с итогами июля (+0,3 млн руб.). Средневзвешенная цена выросла сразу на 0,73 п.п. и составила 104,09% от номинала. 1-й выпуск владельца сервиса «Таксовичкоф», ООО «Транс-Миссия» сформировал объем на уровне 3,1 млн руб.(+0,7 млн руб.). Средневзвешенная цена прибавила 0,13 шага, достигнув отметки 102,44% от номинальной стоимости. 2-й выпуск «Транс-Миссии» (RU000A1033X3) набрал торговый оборот порядка 4,7 млн руб. (+0,3 млн руб. к июлю). Средневзвешенная цена поднялась на 0,37 п.п., до 103,21% от номинала. Выпуск ООО «Кисточки-Финанс» (RU000A100FZ0) за 20 торговых дней сформировал объем около 2,2 млн руб., что на 0,2 млн руб. больше, чем в июле. Средневзвешенная цена августа — 104,10% (+0,97 п.п.). Эмиссия ЗАО «Ламбумиз» (RU000A100LE3) завершила месяц с итогом 7,2 млн руб. (-7,9 млн руб.). Средневзвешенная цена опустилась ровно на 1 пункт и составила 97,1% от номинальной. Облигации ООО «Юниметрикс» (RU000A100T81) набрали объем порядка 21,8 млн руб. (+6,4 млн руб. к июлю). Средневзвешенная цена снизилась на 0,08 пункта, до отметки 100,86% от номинала. Выпуск ООО «ИТЦ-Трейд» (RU000A100UP0) сформировал оборот чуть выше 3,7 млн руб., что на 0,7 млн больше июльских оборотов. Средневзвешенная цена поднялась на 0,46 пункта и была зафиксирована на уровне 105,36% от номинальной стоимости бумаг. Объем сделок с участием бумаг сети «Кузина» (RU000A100TL1) незначительно превысил отметку в 7 млн руб., что на 1,4 млн больше, чем в июле. Средневзвешенная цена сделала рывок на 2,55 пункта вверх и составила 103,26% от номинала. Эмиссия ООО «Ультра» (RU000A100WR2) закрыла месяц с оборотом 2,8 млн руб. (-1,3 млн руб. к предыдущему периоду). Средневзвешенная цена выросла на 0,56 п.п., до 103,8% от номинальной. Выпуск ООО «Трейд Менеджмент» (RU000A1014V7) торговался с итогом 54,2 млн руб., на 48,5 млн руб. превысив итоги прошлого месяца. Средневзвешенная цена потеряла 0,04 пункта, остановившись на отметке 100,23% от номинала. Облигации АО «НХП» (RU000A102036) торговались на бирже 9 дней с объемом в пределах 0,3 млн руб. (-0,5 млн руб. к июлю). Средневзвешенная цена выросла на 1,77 шага, до 104,45% от номинала. Оборот по бумагам ООО «Сибстекло» (RU000A1026R9) сформировался в пределах 4,8 млн руб. (-1,8 млн руб.). Средневзвешенная цена прибавила 0,49 п.п. и составила 105,32% от номинала облигаций. Выпуск ООО ПК «СМАК» (RU000A102KP7) набрал торговый оборот порядка 6,2 млн руб., что на 1,3 млн руб. больше, чем в июле. Средневзвешенная цена поднялась на 0,19 п.п., до отметки 102,62% от номинальной. Бонды ООО «СДЭК-Глобал» (RU000A102SM7) сформировали объем около 38,4 млн руб. (-45,4 млн руб.). Средневзвешенная цена опустилась на 0,08 пункта, приняв значение 102,41% от номинала. Залоговые облигации ООО «Юнисервис Капитал» (RU000A102TK9) в августе торговались 8 дней с итогом в 6,4 млн руб. (-2,9 млн руб. к июлю). Средневзвешенная цена выросла на 0,03 пункта и составила 100,01% от номинала. Объем сделок с участием бумаг ООО «ТФН» (RU000A102QY6) составил 71,5 млн руб. (+24,0 млн к июлю). Средневзвешенная цена снизилась на 0,05 п.п., до уровня 99,91% от номинала облигаций. Консолидированной информации об объеме торгов и котировках холдинга «Голдман Групп» (RU000A103FD1), который был размещен в июле на Санкт-Петербургской бирже, не предоставлено. |

| ||||

Поиск котировок:Например: Газпром

|

|