Москва, 8 октября. /МФД-ИнфоЦентр, MFD.RU/

LetterOne (L1) ведет переговоры о покупке у E.On доли в крупных нефтегазовых месторождениях в Норвежском море. Об этом пишут "Ведомости", ссылаясь на публикацию Financial Times.

Переговоры находятся в продвинутой стадии. Сумма сделки может составить более 1 млрд долларов. Несколько недель назад E.On получила предложения от нескольких компаний и находится на завершающей стадии переговоров с L1, передало Reuters со ссылкой на источники в отрасли и банках. О сделке будет объявлено в ближайшие дни. Представители L1 и E.On отказались от комментариев.

E.On владеет долями в трех месторождениях в Норвежском море: 30% – в Njord, 28.1% – в Skarv и 17.5% – в Hyme. В 2014 г. на долю компании пришлось 16.35 млн баррелей нефтяного эквивалента. E.On решила продать эти активы, а также месторождения в Северном море и Алжире еще в прошлом году в надежде привлечь около 2 млрд долл., сообщало Reuters.

L1 была создана акционерами "Альфа-групп" в июне 2013 г. после продажи "Роснефти" доли в ТНК-BP. На долю владельцев L1 пришлось 13.86 млрд долл. Судя по всему, из этих денег потрачена пока лишь малая толика. Компания совершила лишь одну крупную сделку. В марте она купила нефтегазовую RWE Dea (сейчас переименована в DEA Deutsche Erdoel) за 5.1 млрд евро. Сделку одобрили все страны, где работает DEA, кроме Великобритании. Британские власти опасаются, что в отношении L1 или ее собственников могут быть введены санкции и это поставит под угрозу добычу газа на 11 участках DEA в Северном море (суммарно обеспечивают 3–5% добычи газа в стране и около трети – самой DEA), поэтому министерство энергетики страны дало L1 шесть месяцев на их продажу, иначе отзовет лицензию на них. Срок истекает 20 октября.

L1 получила предложения от химического холдинга Ineos и двух частных инвестиционных фондов – Siccar Point Energy и Chrysaor, сообщила Financial Times. Но ее не устроили условия потенциальных покупателей. Компания хотела получить до 1.2 млрд долл., а самые высокие предложения были в районе 750 млн долл., цитирует Reuters людей, близких к процессу продажи. L1 обратилась к правительству Великобритании с просьбой получить отсрочку и "выиграть время в надежде получить лучшую цену", говорил источник в одном из банков. Дедлайн остается прежним – 20 октября, сказал "Ведомостям" представитель департамента энергетики и климатических изменений Великобритании.

В мае L1 сообщила о продаже части бизнеса DEA в Египте своему партнеру по этому проекту – британской BP. Сумма сделки не раскрывалась. Продажа части актива позволит сэкономить на инвестициях и направить деньги на новые покупки, говорил близкий к L1 человек. У компании много планов, указывал он.

L1 интересен шельф Северного моря, она не стала бы продавать британские активы, если б не требование, считает директор Small Letter Виталий Крюков. Добыча в британском секторе Северного моря сложнее, чем на норвежском шельфе, говорит аналитик "Сбербанк CIB" Валерий Нестеров: "Норвежская часть менее выработана. Норвегия активно проводит мероприятия по поддержанию добычи, применяя современные технологии. Падения добычи там не ожидается". По его словам, отношение норвежского правительства к российским компаниям менее предвзятое и политизированное, чем в Великобритании.

L1 также заинтересовалась бразильским рынком мобильной связи. Она может инвестировать в четвертого по величине в Бразилии мобильного оператора Oi. А тот, в свою очередь, рассматривает возможность слияния со вторым игроком рынка – Tim, сообщило агентство Bloomberg со ссылкой на местные СМИ.

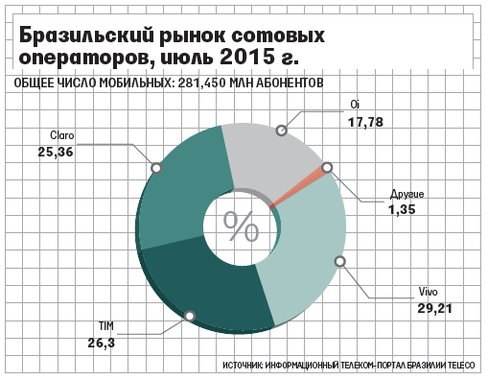

Основные владельцы Oi – банк BTG миллиардера Андре Эстеваса, банк развития Бразилии BNDES и пенсионный фонд учителей Онтарио. Tim, капитализация которого составляет 4.9 млрд долларов, на две трети принадлежит Telecom Italia. Слияние Tim и Oi позволит объединенному игроку занять 44% мобильного рынка Бразилии (см. график). Представители L1 и Oi не ответили на вопросы издания.

Структуры Фридмана уже давно инвестируют в зарубежные телекомкомпании. Первую сделку "Альфа-телеком" (будущая Altimo, а затем – L1) совершил еще в 2004 г., купив 100% акций узбекского мобильного оператора Buztel. В результате экспансии L1 стала крупнейшим акционером Vimpelcom ltd. с активами в России, Италии, на Украине, в Алжире и других странах.

Китайский вендор Huawei в своем отчете о бразильском сотовом рынке называет его высококонкурентным, даже более конкурентным, чем китайский. Huawei отмечает, что большинство акционеров бразильских сотовых компаний – из Мексики или Европы.

На бразильском рынке девять операторов, указывает аналитик Оvum Алла Шабельникова. Oi – четвертый по доле рынка. Причем по выручке, согласно данным Ovum, доля Oi во II квартале 2015 г. – 12.2%, добавляет эксперт. Проникновение сотовой связи в Бразилии во II квартале 2015 г. составляло 139.98%, рассказывает Шабельникова. Oi сейчас переживает непростые времена: у компании сильная долговая нагрузка, а из-за девальвации национальной валюты она только возросла, говорит аналитик "Газпромбанка" Сергей Васин. И так как сейчас компании нужны деньги, она может "продаться" по привлекательной для инвестора цене. А в остальном Oi – интересный и перспективный актив, считает он.

Поведение L1 абсолютно логично, компания хочет расширять географию присутствия, говорит руководитель управления аналитических исследований "Уралсиба" Константин Чернышев. Фридман говорил, что не хочет ограничивать свои инвестиции только Россией. Вот он и ищет перспективные компании на различных рынках.

Комментарии отключены.