Москва, 29 декабря. /МФД-ИнфоЦентр, MFD.RU/

Банковский кризис в России по необъяснимой закономерности происходит примерно раз в пять лет. Время пришло — последний был как раз в 2009 г. Начиналось все с обвала фондового рынка в конце 2008 г., затем последовали кризис ликвидности, плохих долгов и капитала. На этот раз все сложнее.

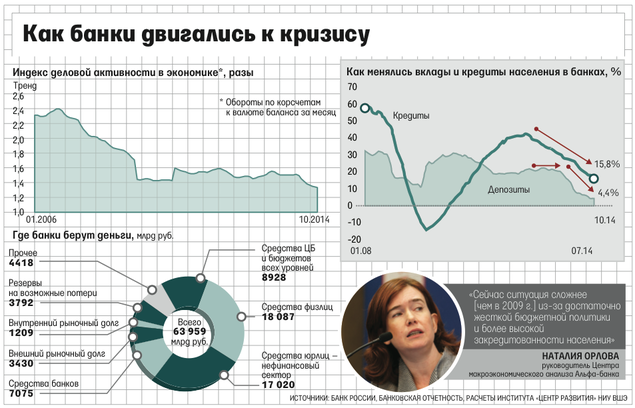

"Этот год был немного необычный, — цитируют "Ведомости" руководителя Центра макроэкономического анализа "Альфа-банка" Наталию Орлову. — Очень большая финансовая турбулентность, но при этом быстрый рост корпоративного кредитования (почти на 20%) из-за закрытости внешних рынков вследствие санкций. И с другой стороны, значительное ухудшение депозитной базы". Приток был исключительно по валютным депозитам, а спрос — в значительной части на рублевые кредиты, отмечает она, поэтому в 2014 г. банковский сектор, "как никогда, опирался на поддержку ЦБ" как на источник финансирования.

На самом деле в России уже несколько месяцев идет достаточно тяжелый банковский кризис и ситуация значительно хуже 2008-2009 гг., потому что банки вошли в него, практически не имея "запаса прочности", считает ведущий эксперт Центра развития Высшей школы экономики Дмитрий Мирошниченко. Причиной кризиса он называет снижение деловой активности в экономике (см. инфографику), сопровождавшееся сокращением платежеспособного спроса на банковские услуги: "Вряд ли можно было ожидать иного в условиях вхождения экономики в рецессию".

Это кризис банковского бизнеса как такового, говорит Мирошниченко: "Банков много, платежеспособных клиентов мало. На всех не хватает качественных активов".

Санкции же лишь подлили масла в огонь, продолжает Мирошниченко: скрытые проблемы выходят на поверхность и "банки уже начали сыпаться".

Острая фаза банковского кризиса началась на прошлой неделе, констатирует сотрудник одного из госбанков. Паника, по его оценкам, может привести к тому, что за месяц из банков "вынесут" 3-5% вкладов (правда, в отчетности это может быть "замаскировано" благодаря девальвации). Такой отток вкладов вполне возможен, соглашается Орлова.

Без жертв не обойтись, уверен госбанкир. В первую очередь пострадают банки, клиенты которых не уверены в их платежеспособности, поэтому совсем случайных жертв не будет. Пока банкротятся банки, которые утратили ликвидность, — их легко идентифицировать и своевременно принимать надзорные меры, рассуждает собеседник издания, но следующая стадия труднее для регулятора: банки, утратившие капитал, гораздо сложнее выявить, ведь они могут не отражать убытки, не создавать резервы, а регулятивные послабления будут им помогать.

Пока кризис копирует 2009 год, считает госбанкир: "Сейчас у государства меньше возможностей решить проблемы [экономики] за счет бюджета, но логика развития кризиса та же самая, и даже тайминг примерно совпадает". Сейчас ситуация сложнее из-за достаточно жесткой бюджетной политики и более высокой закредитованности населения (на обслуживание кредитов уходит до 5% ежегодного потребления против 3% в 2009 г.), согласна Орлова.

Основные кризисные явления проявятся в следующем году. Орлова прогнозирует замедление роста кредитования с 20 до 2-5%, ухудшение качества портфеля и почти двукратный рост просроченной задолженности — с 4-5 до 8%.

Главный же риск — снижение платежеспособности заемщиков из-за экономического спада. Пик просрочки будет достигнут, по оценкам сотрудника госбанка, к концу I квартала 2016 г. Рост проблемных кредитов на 4-6% портфеля — "это довольно много, но за пару лет банки способны отбить такие убытки", считает он.

Инструментов для этого будет не много. В результате снижения спроса на банковские услуги для заработка у банков "остаются лишь фондовый и валютный рынок, причем в своей спекулятивной части", считает Мирошниченко. Но рыночные риски ограничены нормативами, поэтому не все смогут этим воспользоваться.

Многие превратятся в "зомби-банки", скрывающие реальный уровень просроченных кредитов, предупреждает Орлова. Таким будет эффект от роста ставок. Госбанкир объясняет нынешний уровень ставок тем, что банкам нужно пережить Новый год, признавая, что даже 20% по вкладам практически негде отбивать. Впрочем, это чревато "всего лишь" снижением рентабельности системы, считает он.

"Как отбивать высокие ставки по депозитам — банки будут думать завтра: сегодня перед ними стоит вопрос, как выжить", — говорит Мирошниченко. Задача-минимум — остановить отток клиентов, максимум — привлечь новых, аутсайдеры просто уходят с рынка. На прошлой неделе банки пережили панику клиентов и хорошо, если им не придется выходить на работу в Новый год, говорит Орлова: "Будем надеяться, что вкладчики будут вести себя спокойно, а рейтинговые агентства не понизят рейтинги 31 декабря".

Комментарии отключены.