Предлагаю вашему вниманию очень интересную переводную статью, дающую представление о процессах, протекающих в мировой экономике.

Эрик Спротт и Этьен Бордело

“Решение... это проблема”, часть 2

В июне 2009 года, когда мы завершили первую часть этого обзора, общий государственный долг Америки незначительно превышал 10 триллионов долларов. С тех пор эта цифра увеличилась больше чем на 50%, достигнув почти 16 триллионов, основной причиной чего стало возросшее государственное вмешательство в экономику.

Такие понятия как QE, LTRO, SMP, TWIST, TARP, TALF, ранее употреблявшиеся исключительно в среде крупных банкиров и политических деятелей, проникли в повседневную речь. С целью стимулирования экономики центральные финансовые планировщики всех мастей увеличили расходы и одновременно уменьшили налоги в самых богатых странах. Но могут ли эти финансовые и монетарные меры увеличить экономическую активность, или они дадут обратный эффект?

В современном мире, обремененном долгами, растущий дефицит и правительственные расходы, подстегиваемые увеличением государственного долга и монетарной массы (“печатный станок”), не являются ответом на наши экономические трудности. На деле, эта политика доказала свое негативное воздействие на экономический рост.

Несмотря на то, что в последние годы этой проблеме не уделялось много внимания, экономическая теория предполагает, что подобная государственная политика и ее размах относительно экономики в целом могут оказать существенное негативное влияние на экономический рост. Один из последних докладов Исследовательского института индустриальной экономики (Research Institute of Industrial Economics) (Швеция) объединяет результаты многочисленных экспериментальных исследований и его авторы приходят к выводу, что для богатых стран очевидна обратная зависимость между значительным государственным (благодаря налогам и/или расходам бюджета в ВВП) и экономическим ростом (1). При равных условиях, страны, в которых правительство играет важную роль в экономике, склонны к более медленному росту ВВП.

Конечно, это соотношение не объясняет причин сложившейся ситуации. Но, несмотря на то, что экономическая литература не дает однозначных ответов о причинах, она по-прежнему предоставляет убедительные доказательства того, что повышение налогов и доли государственных расходов в ВВП (за исключением продуктивных инвестиций, например, в образование), связано с замедленным экономическим ростом.

Единственным исключением является опыт скандинавских стран. При высоких налогах и большой доле бюджетных расходов в ВВП, за прошедшие 20 лет они продемонстрировали относительно быстрый экономический рост. Однако значительная часть их расходов идёт на образование, что, как выяснилось, как раз способствует росту. Также они соблюдают баланс между важной ролью государства и проводимыми им весьма либеральными, ориентированными на рынок, реформами и низким уровнем государственного долга (2).

Долговой навес и экономический рост

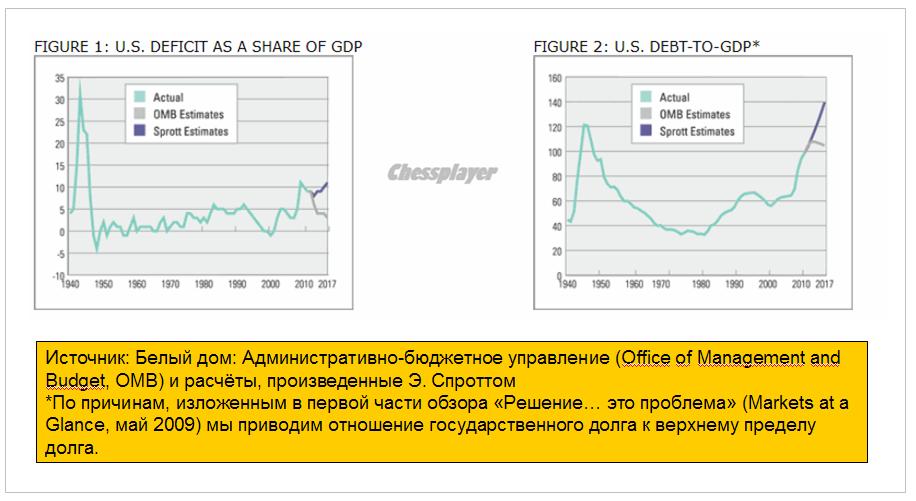

Даже если мы предположим, что временный финансовый стимул кейнсианского типа в форме налоговых льгот и увеличения государственных расходов может, в ближайшей перспективе, поощрить экономический рост, эти действия неизбежно приведут к еще большему дефициту и увеличению государственного долга (см. статью «Одураченный стимулом» (“Fooled By Stimulus”), Markets at a Glance, июль 2010). Как показано ниже, на графиках 1 и 2, дефицит государственного бюджета США и уровень задолженности достигли самой высокой отметки (с конца Второй мировой войны) и масштаб будущего стимулирования, вероятно, будет довольно ограниченным. Согласно нашим предположениям (не допускающим возможность «фискального обрыва»), американский государственный долг значительно возрастет, поскольку дефицит бюджета остается стабильным и имеет тенденцию к росту. Во многих европейских странах ситуация куда хуже.

График 1: Доля дефицита государственного бюджета США в ВВП

График 2: Государственный долг США по отношению к ВВП*

Высокие уровни долга или долговые навесы вызывают много проблем. Недавнее исследование Кармен Рейнхарт и Кеннет Рогофф (Гарвардский университет) демонстрирует, что банковские кризисы тесно связаны со значительным ростом государственной задолженности, длительными периодами безработицы и, в конечном итоге, с некоторыми формами дефолтов. Авторы устанавливают порог отношения долга в ВВП в 90%, считая, что достижение этого уровня становится спусковым механизмом долгового кризиса (3). Как показано на графике 2, США уже перешагнули эту границу.

Исторические свидетельства показывают, что развитые страны с высокими уровнями задолженности, в целом, отличаются замедленным экономическим ростом. Принимая во внимание высокий уровень долга и дефицита в большинстве развитых стран, сомнительно, что увеличение финансового стимула может реально помочь восстановлению экономики. Ясно то, что долг – это проблема, и увеличение долга не решит её. Нынешняя долговая ситуация, вместе с растущим дефицитом прозрачности политических мер и вмешательств, оставляет мало возможностей для здорового делевереджа наших экономических систем. Вот то, что имеют в виду центральные финансовые планировщики.

Решение проблемы «долгового навеса» и выводы на будущее

На протяжении истории, проблема большой задолженности по отношения к ВВП имела 5 вариантов решения (4):

- Экономический рост

- Режим строгой экономии

- Дефолт

- Внезапные взрывы инфляции

- Стабильная финансовая репрессия и инфляция

Несомненно, первый и второй варианты в настоящее время не эффективны, а в некоторых европейских странах фактически отрицательно влияют друг друга. США же столкнулись с доморощенным «фискальным обрывом», а политическая поляризация только осложняет выход из сложившейся ситуации. Третий вариант политически неприемлем для богатых, развитых наций, с точки зрения которых, дефолт допустим лишь в развивающихся странах. Внезапные взрывы инфляции трудно сдержать и они не могут длиться вечно, тогда как инвесторы, предполагая нормальный рынок облигаций, требуют повышенные процентные ставки с целью компенсировать риск инфляции. Кроме того, уже имея процентные ставки на уровне нуля, нам, видимо, остается лишь пятый вариант: стабильная финансовая репрессия и инфляция. Впервые эти термины были введены в начале 1970-х гг. Эдвардом Шоу и Рональдом Маккинноном (Стэнфордский университет) (5).

Шоу и Маккиннон определяют финансовые репрессии как:

- Прямые или косвенные ограничения или потолки процентных ставок

- Создание и поддержание кэптивной (смысл – плененной) внутренней аудитории (то есть принуждение финансовых институтов и пенсионных фондов к размещению активов в государственных долговых бумагах)

- Непосредственное владение финансовыми институтами и/или ограничения входа в финансовый сектор (например, как в Китае или Индии)

Совершенно очевидно, что мы переживаем период финансовых репрессий. Его признаки включают:

- Искусственно низкие процентные ставки в большинстве стран G20 и обязательства сохранять их таковыми в течение значительного времени вкупе с инфляцией, которая приводит к отрицательным реальным процентным ставкам

- Значительное расширение балансов центральных банков как следствие покупки государственных облигаций

- Стандарты ликвидности, установленные Третьим базельским соглашением, вынуждающие банки держать больший объем правительственного долга на своих балансах (6)

- Недавно национализированные банки во многих странах (Великобритания, Ирландия, Испания и т.д.), решительно увеличившие свои размер правительственного долга в своих активах

- и ситуация будет ухудшаться...

График 3, ниже, показывает, что финансовые репрессии могут также наблюдаться в активах американских финансовых учреждений и пенсионных фондов, которые, начиная с 2009, неуклонно пополняются ценными бумагами Казначейства США.

График 3: Ценные бумаги Казначейства США в финансовых учреждениях страны

Источник: Федеральная Резервная система США

Очевидно, что правительства готовятся к дальнейшему. Важное условие для уничтожения государственного долга через инфляцию – это продление срока действия находящихся в обращении облигаций. На нормальном рынке облигаций отрицательные реальные процентные ставки мешают пролонгировать краткосрочные займы с сохранением низкого процента (хотя финансовая репрессия и кэптивные финансовые учреждения помогают держать показатели ниже, чем обычно). Из-за тенденции краткосрочных процентных ставок повышаться вместе с инфляцией, страны-должники заинтересованы в выпуске большинства своих облигаций в длинном конце кривой доходности. Как показано на графике 4, Казначейство США планирует заранее увеличить сроки погашения облигаций (зеленая линия), с целью максимизировать выгоду от эрозии инфляции. Другими словами, они извлекают выгоду из текущего курса на безопасность, чтобы подготовить почву для дальнейших финансовых репрессий. Это справедливо и для Великобритании, которая предлагает один из самых длительных средневзвешенных периодов погашения облигаций в развитом мире. Чтобы покончить с текущим долговым навесом страны еврозоны должны будут либо произвести дефолт (по политическим причинам это наименее предпочтительный вариант) или использовать старую добрую комбинацию из устойчивой инфляции и финансовых репрессий (чего боятся немцы и центральные финансовые планировщики в ЕЦБ).

График 4: Средневзвешенный период погашения обращаемых на рынке ценных бумаг Казначейства США

Источник: Казначейства США, Офис управления задолженностью, отчет за первый квартал 2012 года

Вывод

По обе сторон Атлантики главными виновниками текущего кризиса являются чрезмерный долг и расходы бюджета. Сейчас мы находимся в такой ситуации, когда дополнительные стимулирующие меры со стороны правительства будут иметь незначительное, если не неблагоприятное воздействие на экономику и долгосрочный рост. Долг должен быть уменьшен, а не увеличен ростом дефицита. Центральные финансовые планировщики продемонстрировали, что они не могут применить кейнсианскую модель профицита в хорошие времена, с целью финансировать дефицит в плохие времена. Мы достигли лимита задолженности и должны пройти через болезненный, но необходимый делевередж.

Предпочтительные с политической точки зрения варианты финансовых репрессий и отрицательных реальных процентных ставок имеют важное значение. Отрицательные реальные процентные ставки – в сущности, тонко замаскированный налог, обременяющий вкладчиков, и субсидия расточительным заемщикам. По своему определению налоги искажают стимулы и, как обсуждалось ранее, препятствуют сбережениям. Кроме того, финансовые учреждения, которые, как ожидается, должны тратить свои сбережения на продуктивные капиталовложения, не могут сделать этого, так как значительная доля их балансов обременена правительственными ценными бумагами. Это же касается и пенсионных фондов, вынужденных владеть не приносящей дохода долей государственного долга вместо корпоративных облигаций или акций акционерных обществ. В результате страдают пенсионеры, которые также являются вкладчиками.

Предположение, что наше экономическое спасение в еще большем стимулировании, опасно и обречено на провал. Пока мы продолжаем следовать этому пути, «решение» всегда будет проблемой. Нет никакого волшебного средства, способного исцелить наши нынешние проблемы, и предложения центральных финансовых планировщиков, высказываемые в последнее время, рискуют лишь ухудшить экономические перспективы на многие десятилетия вперёд.

Благодарю за помощь в переводе этой очень содержательной статьи Ивана Чурилова (Vanuta) - владельца портала quoteforum.ru и Карину (переводчика) за очень качественный перевод.

Комментарии отключены.