В настоящий момент дефицит американского бюджета составляет порядка 1,2-1,3 трлн. долларов. Это означает, что Казначейство США ежемесячно создает в среднем порядка 100 млрд. долларов нового долга.

Вопрос: кто берет себе его на баланс – кто его покупает?

Это важно для оценки перспектив US Treasuries

НЕКОТОРАЯ АРИФМЕТИКА ПО ВЫПУСКУ АМЕРИКАНСКОГО ГОСДОЛГА

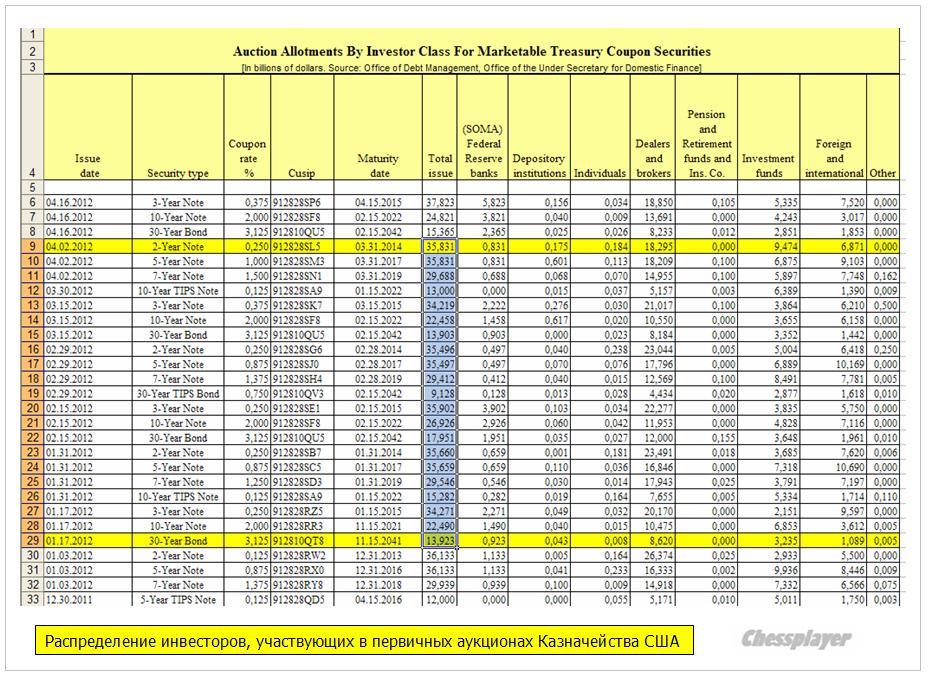

Цифры взяты из результатов реального размещения американских казначейских бумаг в этом году:

Bill Auctions – Data from October 2009-present

Coupon Auctions – Data from October 2009-present

Данные за первый квартал:

Векселя

Dealers + Foreign + Investment funds + SOMA = 1001,7 + 111,1 + 199,6 +57,7 = 1431,7 млрд. долларов.

Notes&bonds

Dealers + Foreign + Investment funds + SOMA = 303,8 +121, 25, +107,4 +24 = 562,0 млрд. долларов.

SOMA – это Федрезерв США. Фед тоже покупает на первичных аукционах: векселей и notes/bonds – примерно по 4% от выпуска. Таким образом, монетизация госдолга уже идет на этой стадии. Лично я об этом узнал недавно.

И если векселя в течение года погашаются, то notes&bonds ложатся надолго на его баланс.

Векселя выпускаются по отношению к нотам и бондам в пропорции 2,54/1.

Общий выпуск за квартал составляет 1993 млрд. долларов.

Покупки по месяцам распределены достаточно равномерно - по-видимому у покупателей есть определенные квоты, которых они придерживаются.

Dealers – это более широкая группа участников рынка, чем просто первичные дилеры.

Из общего выпуска в 2 трлн. долларов в квартал 300 с небольшим млрд. долларов – это новый долг, на который в финансовой системе должны быть найдены где-то денежные средства.

При текущих «репрессивных» ставках доходности – по меткому выражению Билла Гросса – это не такая уж тривиальная задача.

Рассмотрим, какие имеются варианты решения.

ПОЧЕМУ РЫНКИ ЖДУТ РОСТА ДОХОДНОСТИ US TREASURIES

В последнее время создание новой ликвидности идет в основном в Европе – в виде EURO-валюты.

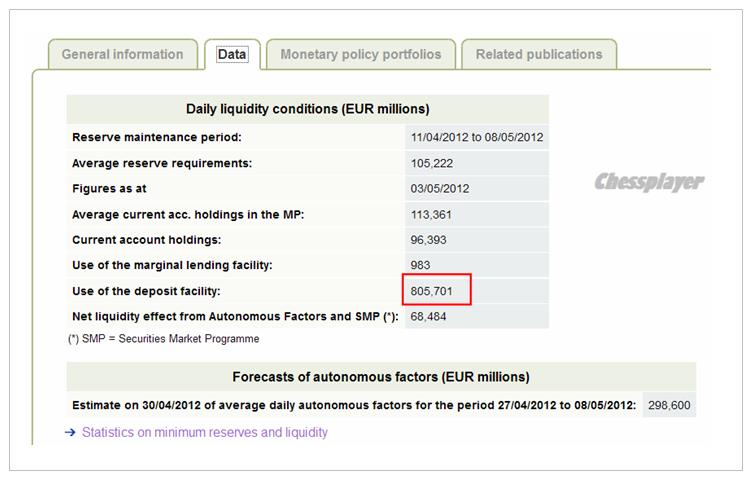

В результате двух аукционов LTRO, прошедших в декабре и феврале, было создано примерно 800 млрд. EURO новой ликвидности ( с учетом того, что 3-хлетние LTRO частично заменили действовавшие до того времени более краткосрочные LTRO). В настоящий момент эти деньги в силу ряда причин лежат мертвым грузом на депозитах ЕЦБ.

Это приносит банкам, которые взяли деньги в долг у ЕЦБ под 1% и затем разместили их на депозитах ЕЦБ под 0,25%, убыток в размере 0,75% годовых.

Эмиссия EURO –валюты не оказывает такого инфляционного давления, как эмиссия USD-валюты, поскольку основная часть мировых расчетов осуществляется в долларах США.

Об этом очень важном моменте не следует забывать.

Другой важный момент - многие считают, что новый LTRO наступит раньше, чем QE3.

Главная, наверно, причина нахождения столь огромной суммы на депозитах ЕЦБ состоит в рисках владения периферийным европейским долгом. Многие инвесторы после реструктуризации греческого долга боятся вкладывать деньги в испанский и итальянский долг, опасаясь повторения истории со списанием части госдолга (и правильно боятся).

Покупая облигации в рамках SMP ЕЦБ оказывает рынкам периферийного госдолга медвежью услугу.

Чем больше ЕЦБ покупает европейского периферийного госдолга, тем меньше желания инвесторы испытывают покупать облигации Испании и Италии.

Поскольку в случае возможной реструктуризации госдолга этих стран они лишаться своих денег - ЕЦБ всегда будет кредитором более высокого ранга.

Поэтому сейчас так много надежд связывают с запуском механизма EFSF-ESM.

Так почему бы этим 800 млрд. EURO, которые лежат бесцельно на депозитах ЕЦБ, не отправится на обслуживание американского госдолга, который считается абсолютно безопасным?

Этому мешает очень низкая доходность US Treasuries. Половина всего спектра американских долговых бумаг не может устроить европейских инвесторов ( см. на рисунке внизу).

Увеличение остатков на депозитах ЕЦБ в последние недели ( примерно на 20 млрд. долларов) свидетельствует о том, что кэрритрейд EURO-USD в расчете на рост USD практически отсутствует.

0.25% - столько ЕЦБ начисляет на депозиты, которые хранятся на его счетах. Поэтому все американские казначейские бумаги со сроками до 2-х лет являются заведомо неприемлемыми для европейских инвесторов с точки зрения доходности.

У американского правительства есть два основных пути по обслуживанию все возрастающего госдолга.

1.Монетизировать долг самим.

Невыгоды этого способа очевидны: помимо инфляции это разрушает доверие к доллару США.

В год выборов – когда не возникло особой необходимости - шаги в этом направлении мне представляются маловероятными.

2. Создать более выгодные условия для инвесторов.

Для этого нужно повысить доходность US Treasuries, хотя бы краткосрочной ее части – векселей и части купонных бумаг.

И здесь, прежде всего, их целью могут быть те деньги, которые сейчас хранятся на депозитах ЕЦБ.

Другого, эквивалентного по емкости источника денег, в настоящий момент не существует!

БУДУЩЕЕ КРИВОЙ ДОХОДНОСТИ US TREASURIES

Пять с половиной лет назад кривая доходности US Treasuries выглядела совсем по-другому. Она была гораздо более плоской, и краткосрочная часть располагалась гораздо выше.

Вот какой она была:

На рисунке я нарисовал свое предположение – как может выглядеть кривая доходности через 1,5-2 года.

Нынешняя форма кривой доходности имеет название – «крутая». Смысл названия понятен.

Считается, что она способствует росту экономики. Это так. Но в гораздо большей степени она стимулирует рост инфляции в определенных активах.

Такая кривая доходности – это «праздник жизни» для крупных банков, очень близко расположенных к кранику с ликвидностью.

Но она не оказалась способна запустить кредитование в американской экономике, разрушает систему сбережений и убийственна для пенсионных фондов, которые не получают достаточных доходов, которые позволят в будущем им выполнить свои обязательства.

С моей точки зрения подобная деформация кривой доходности является единственным разумным способом для США сохранить на длительный срок стабильность обслуживания государственного долга.

Она, конечно, усложнит жизнь американским компаниям. Но, им уже было достаточно дано времени на выход из кризиса, приведение финансов в порядок и реорганизацию бизнеса.

Повышение стоимости обслуживания госдолга даже на 1-1,5% некритично для американского бюджета. Гораздо опаснее, если вдруг по каким-то причинам возникнет бегство инвесторов их из US Treasuries.

А при нынешних беспрецедентно низких уровнях доходностей такая перспектива существует постоянно.

Введение в обращение FRN – облигаций с плавающей процентной ставкой в 2013 году станет шагом в этом направлении.

ПОСЛЕДСТВИЯ РОСТА ДОХОДНОСТИ US TREASURIES

Речь идет о длительном – минимум полгода-год процессе роста доходности.

Первое, самое очевидное последствие – формирование продолжительного бычьего рынка на рынках акций и ряда других рискованных активов.

Поэтому я не ожидаю существенной коррекции (больше 5-7%) не в мае, не в ближайшие месяцы. Даже отсутствие количественного смягчения не помешает росту фондовых активов.

Второе последствие – длительный цикл ослабления доллара, которым будет сопровождаться повышение ставок доходности US Treasuries.

Ослабление доллара в свою очередь будет позитивно для американской экономики и продолжит цикл ее восстановления.

Запуск программы QE3 станет в такой ситуации бессмысленным и его придется отложить на какой-то срок.

Повышение доходности US Treasuries повлечет за собой повышение доходности всего спектра «безопасных» активов: японских JGB, британских gilts, германских бундов.

Поскольку рост доходности JGB разрушителен для японского бюджета, BOJ (Банк Японии) будет вынужден поднимать курс йены.

Последнее последствие - это мое предположение. В нем я не уверен, но будет интересно проверить – подтвердится ли оно.

В настоящий момент стереотипным является рост доллара при снижении доходности и росте цен на US Treasuries. Это есть условный рыночный рефлекс - «уход от риска».

В случае роста ставок доходности и достижения приемлемого уровня для входа временно может возникнуть кэрритрейд ( покупка доллара) из других валют, где имеется избыточная ликвидность (EURO).

При этом временно может наблюдаться эффект, когда ставки доходности будут расти одновременно с ростом курса доллара.

Собственно этот процесс должен завершить фазу повышения доходности US Treasuries.

Мне будет очень интересно проверить – будет ли наблюдаться этот феномен.

Обсудить статью можно на моем блоге:

ПОЧЕМУ РЫНКИ ЖДУТ РОСТА ДОХОДНОСТИ US TREASURIES

Комментарии отключены.