Sell in May and go away!

ПРОДАЛ В МАЕ И ГУЛЯЙ!

Сработает ли это известное правило в этом году?

Я посмотрел, что происходило в мае месяце с 2007 года. Это правило проявляло себя во все эти годы, даже в год «великого подъема» - в 2009 году, когда Федрезерв вкачал в финансовую систему первую дозу стимуляторов, имевшую наибольший эффект (коррекция правда до конца месяца не дотянула – тогда стимуляторы действовали чрезвычайно эффективно), кроме .... 2007 года.

Рискну предположить, что и этот год может стать исключением. Типичной майской коррекции не будет. Либо, если она будет, то может иметь очень ослабленный вид – например, с минимумами всего лишь в районе 1360 пунктов по индексу S&P500.

Кратко перечислю некоторые факторы, объясняющие - почему я так думаю, и затем подробно остановлюсь на одном из них – самом важном.

- Ликвидности очень много – переизбыток

- Рынки «безопасных» активов в долгосрочном плане перекуплены и инвесторы испытывают беспокойство.

- Постоянно муссируются слухи о скором QE3 (на мой взгляд - беспочвенные) и рынки им верят. Манипуляция это рыночным сознанием или нет? Возможно.

- Новый кризис, развивающийся сейчас вокруг Испании, потребует действий от властей еврозоны уже в ближайшее время. По сути, рынки сейчас своим поведением вынуждают предпринять меры для спасения Испании.

- Даже если власти еврозоны будут медлить (ничего не делать), рынки все-равно будут отыгрывать идею, что те вот-вот что-то предпримут.

- Несмотря на новую фазу европейского долгового кризиса и переизбыток EURO - валюты европейская валюта чувствует себя достаточно уверенно. Это о чем-то говорит.

Определяющими критериями для оценки поведения рынка для меня являются ликвидность (количество денег) и диспозиция активов.

Испания сейчас даже и не является важнейшим фактором риска. Самой серьезной опасностью для еврозоны я бы считал неспособность Меркель и Hollande, которого, скорее всего, в это воскресенье изберут президентом Франции, найти общий язык.

Но они, я почти уверен, быстро найдут общий язык. Поскольку предвыборные обещания – это одно, а реальные действия это другое. Крупнейшие банки Франции чрезвычайно сильно увязли в Испании. Спасать Испанию необходимо, чтобы не погубить банковскую систему Франции. И Hollande придется идти на уступки, как бы это не претило его социалистическим убеждениям.

Остановлюсь подробно на самом важном пункте – пункте № 2.

БЕЗОПАСНЫЕ АКТИВЫ

Что я понимаю под рынками «безопасных» активов?

Это прежде всего рынки государственных облигаций четырех стран: США ( объем долгового рынка - 16 трлн. долларов), Японии (12,5 трлн. долларов), Германии (2,8 трлн. долларов), Великобритании (1,9 трлн. долларов), и еще отчасти Франции – 2 с небольшим триллиона долларов.

Цифры могут отличаться несущественно от реальных, потому что долги растут с большой скоростью, и я их не проверял.

Это самые крупные долговые рынки мира, вложения в которые считаются очень надежными.

Для понятия «безопасных» активов имеет значение не только стабильность финансовой и экономической системы страны, но и размер ее рынка госдолга.

Для них действует тот же принцип, что и для банков – Too big to fail ( принцип TBTF).

«Слишком крупны, чтобы позволить им обанкротиться».

Уровень госдолга Японии составляет больше 220% к ВВП. Как Японии удается фондировать свой госдолг так дешево (доходность 10-year около 1%) при такой беспрецедентно тяжелой бюджетной ситуации?

Потому что Япония – очень продвинутая в экономическом отношении страна, ее госдолг отличается очень высокой надежностью, а лишних денег в мировой финансовой системе так много, что им некуда деваться – просто физически не хватает высококачественных активов. Манипулируя курсом йены BOJ (Банк Японии) обеспечивает инвесторам приемлемую доходность.

Более подробно об этом можно прочитать в статье:

Нужна ли Японии слабая йена?

Практически на всех рынках «безопасных» активов сформировались пузыри.

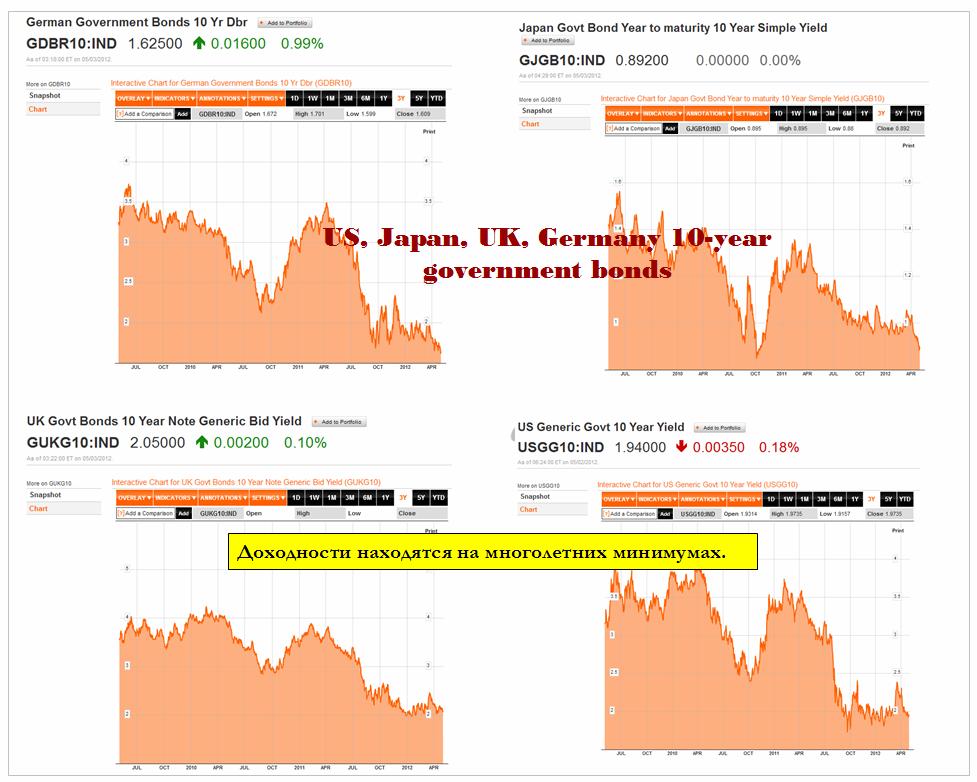

Так выглядят графики доходности 10-летних облигаций США, Японии, Великобритании и Германии. Доходности находятся на минимальном уровне за последние три года.

Нынешняя экономическая система пытается поддержать свою стабильность и избежать долгового коллапса путем создания нового долга. Центральные банки обеспечивают эту политику ресурсами. Пока это работает, и будет продолжать работать по крайней мере в ближайшие 2-3 года.

Все понимают, что американский и японский долг вряд ли когда будут выплачены. Но когда это произойдет – никому неизвестно. Возможность реального дефолта этих стран не рассматривается, зато рынки облигаций приобретают особое значение в мировой финансовой системе, поскольку только они способны абсорбировать огромные объемы денежной ликвидности.

«Безопасные» активы, превратившиеся в огромные финансовые пузыри, меняют значение риска, относящегося к финансовым активам.

Госдолг ведущих экономических держав на самом деле уже не является таким высококлассным и безопасным активом, риск его резкого удешевления существует и требует повышенного внимания монетарных органов этой страны.

Но об этом пока еще никто не думает.

Zero Hedge отмечает, что главной миссией Федрезерва в последнее время является не занятость и не поддержание ценовой стабильности, а поддержание стабильности рынка госдолга США. Это было скрытой целью проведения программ количественного смягчения QE2 и операции «Твист».

Не только Федрезерв занят выкупом своего госдолга. Этим также занимаются и BOE ( Банк Англии) и BOC (Банк Канады). В еврозоне монетизация госдолга осуществляется по более изощренной схеме – через ЕЦБ. Европейский Центральный Банк дает деньги банкам, банки покупают свой суверенный долг и затем закладывают его в качестве обеспечения в ЕЦБ. Даже в случае дефолта своей страны банки Италии и Испании останутся при своих деньгах, а потери лягут на плечи налогоплательщиков еврозоны.

Понятие «риск» изменило свое значение. На мой взгляд, безрисковых (безопасных) активов в принципе не существует.

Это официально не признается, но рынки уже закладывают этот факт в цены.

Какие же активы сейчас привлекательны к покупке?

ДРУГИЕ АКТИВЫ

Еврозона в отличие от США и Японии не имеет единого рынка госдолга. Госдолг распределен по странам и очень разный по качеству.

Таким образом, облигации, номинированные в EURO-валюте, диверсифицированы не только по срокам погашения, но и по странам. Дополнительная диверсификация - это плюс для EURO.

Общая емкость рынка госдолга еврозоны сопоставима по размерам с рынками госдолга США и Японии.

Госдолг Германии – единственный госдолг в еврозоне, который относится к категории «безопасных» активов. Долги остальных стран в глазах инвесторов воспринимаются либо как рискованные активы (Италия, Испания, Португалия), либо вообще как junk – «мусорный» актив (Греция).

На рисунке представлены доходности 10-летних государственных облигаций Франции, Италии, Испании и Португалии.

Франция, на мой взгляд, сейчас постепенно сдвигается в сторону PIIGS. Поэтому я и поместил ее на этот график.

Избрание социалиста Hollande , который ратует за увеличение социальной роли государства, еще больше будет этому способствовать.

На графиках видно, что облигации имеют различные тенденции. Любое обострение долгового кризиса тут же отражается на доходности облигаций.

Рынки периферийного госдолга с учетом рисков по US Treasuries, о которых будет ниже, на мой взгляд привлекательны к покупке.

Рынки акций стран еврозоны сейчас тоже стоят дешево по сравнению с акциями США.

На рисунке показаны графики фондовых индексов рынков акций Испании (IBEX), Германии (DAX) и Италии (MIB).

Рынки акций Испании и Италии выглядят перспективными для покупки в долгосрочной перспективе. Это тоже будет создавать дополнительный спрос на EURO-валюту.

На мой взгляд, ввиду наличия большого количества привлекательных по ценам активов у EURO-валюты нет перспективы сколько-нибудь длительного снижения ниже 1.30 и это в пользу рискованных активов.

По слухам, идущим от валютных дилеров, поддержку EURO-валюте также обеспечивают биды от Bank of China, которые стоят в районе 1,30. Китай является основным торговым партнером еврозоны. Ему невыгодно, когда курс EURO низкий.

И последнее очень важное соображение для понимания долгосрочных перспектив рынков.

ПОСТЕПЕННЫЙ СДВИГ В СТОРОНУ БОЛЕЕ ВЫСОКОЙ ДОХОДНОСТИ US TREASURIES – ЭТО РЕАЛЬНОСТЬ

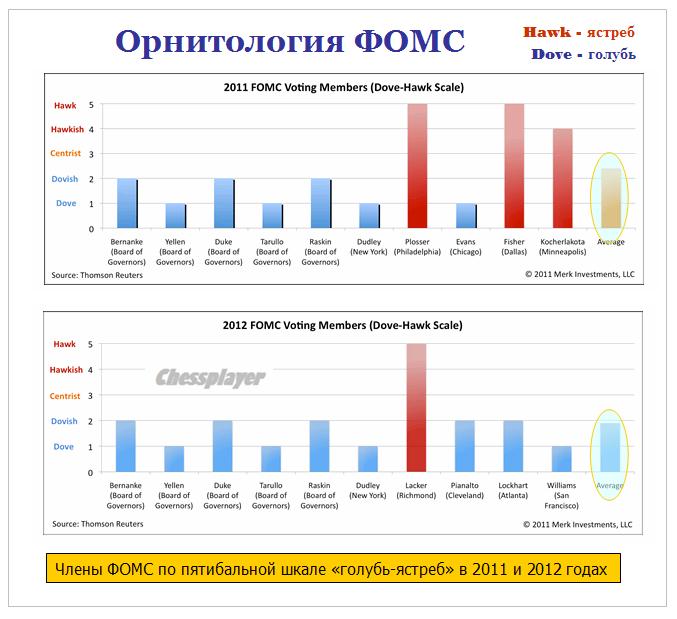

Последнее заседание ФОМС показывает, что уже большинство членов Комитета ожидает повышения ставок раньше положенного срока - конца 2014 года.

Учитывая его «голубиный состав» (внизу на рисунке показана орнитология ФОМС) - это о чем-то говорит.

Об этом я также писал здесь:

Диспозиция активов - глобальная картина финансового мира

Этот сдвиг не так заметен, поскольку вновь обострившийся долговой кризис в еврозоне его тормозит.

Подтверждающие факты:

Отчеты по транзакциям первичных дилеров, последний отчет PIMCO, некоторые комментарии авторитетных людей.

Если доходности US Treasuries начнут расти, то повлекут за собой рост доходности всего спектра «безопасных» активов.

Не следует забывать об одном ярком событии, которое предстоит в конце этого года.

Новая мыльная опера под названием «дебаты по потолку госдолга США» должна по моим прикидкам начаться в конце года – где-то между выборами президента США и рождественскими праздниками и оказаться еще более интригующим и драматичным событием, чем предыдущие дебаты с мая по июль 2011 года.

Момент – сами понимаете – очень подходящий для того, чтобы превратить обсуждение рутинного в общем-то вопроса в умопомрачительный спектакль.

Даже в случае избрания Обамы на второй срок я ожидаю полный разброд и шатания в американской политической элите по этому вопросу.

Будет весело - скучать не придется.

Итоговое резюме: инвесторы на рынке US Treasuries не могут в этом году чувствовать себя спокойно.

Диспозиция активов складывается благоприятным образом для рискованных активов.

Обсудить статью можно на моем блоге: Sell in May and go away! (вместо вью рынка)

Комментарии отключены.