ДИСПОЗИЦИЯ ФИНАНСОВЫХ АКТИВОВ НА 15 АПРЕЛЯ 2012 ГОДА

Диспозиция активов - это ответ на вопрос, какие активы сейчас выгодны для покупки, а какие нет. Здесь нет технического анализа. Это глобальная картина финансового мира.

Его главная задача – оценить на основании привлекательности активов, в каком направлении пойдет движении валютных потоков.

Главный вопрос, который я хочу выяснить, это конечно - как поведет себя USD?

В общем случае ослабление доллара позитивно для рискованных активов, в т.ч. для акций.

Это качественный анализ и во многом поверхностный, поэтому в нем очень мало конкретных цифр.

Рассматриваю диспозицию по основным валютам фондирования: USD, EURO, JPY

USD-АКТИВЫ

Два основных класса активов по объему – US Treasuries и фондовые активы

Упрощение: другие активы – займы, корпоративные облигации, MBS, высокодоходные облигации и т.д. я не рассматриваю. Большинство из этих активов торгуется относительно независимо и слабо коррелирует с US Treasuries и акциями. Незаметно их влияние на USD.

Нас интересует влияние диспозиции активов на валютные и рискованные активы.

US TREASURIES

Идет постепенный сдвиг в сторону более высокой доходности – это моя точка зрения.

Этот сдвиг не так заметен, поскольку вновь обострившийся долговой кризис в еврозоне его тормозит.

Подтверждающие факты:

Отчеты по транзакциям первичных дилеров, последний отчет PIMCO, некоторые комментарии авторитетных людей

Причины:

Одно время главной причиной я считал политическое обострение в Китае и угрозу продаж Китаем больших объемов Us Treasuries.

Но в последнее время в качестве основной причины для меня стал вырисовываться запуск FRN.

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 12 апреля 2012 ГОДА.

Вышедший вчера месячный отчет фонда PIMCO показывает, что крупнейший в мире фонд облигаций тоже меняет диспозицию не в пользу US Treasuries.

ВОЗМОЖНО, ОНИ ГОТОВЯТСЯ К ЗАПУСКУ В ОБРАЩЕНИЕ НОВОГО ВИДА КАЗНАЧЕЙСКИХ ОБЛИГАЦИЙ: С ПЛАВАЮЩЕЙ СТАВКОЙ (FRN – FLOATING RATE NOTE).

Появление FLOATER-ов приведет к перетряске всей структуры казначейского долга и возможно общему повышению уровня доходности.

Вчерашний аукцион по размещению бенчмарка рынка - 10-year бумаг прошел очень бледно. И хотя доходность была на уровне текущей рыночной, bid/cover сократился.

Смысл этой меры я вижу в следующем:

Запуск FRN – начальный шаг по подготовке по выходу из политики нулевых процентных ставок. Этот процесс займет порядка 2-3 лет. Как раз до конца 2014-2015 года.

Вторая причина

В ближайшие месяцы предстоит увеличение выпуска госдолга. Неизвестно, насколько хорошо он будет размещаться. QE3 до осени не предвидится – следовательно на ФРС рассчитывать не приходится.

Выпуск FRN служит страховкой на тот случай, если возникнут проблемы с размещением госдолга.

Косвенным подтверждением является EURO/USD, который, несмотря на новую острую фазу европейского кризиса и избыточную EURO-ликвидность, держится очень устойчиво.

В целом расходы американского бюджета на 40% идут из бюджетного дефицита. Система идет вразнос. Это сказывается на доверии к доллару.

USD в качестве защитной гавани выглядит уже совсем не так убедительно, как в 2008 году.

ФОНДОВЫЕ АКТИВЫ (АКЦИИ)

Фондовые активы США стоят уже относительно дорого – во всяком случае по сравнению с европейскими акциями (DAX, IBEX, MIB) и японскими акциями (NIKKEY)

На недельных графиках это различие более заметно. На мой взгляд, американские акции находятся на пике и едва ли привлекательны для покупки. Тем не менее, в случае роста доходности US Treasuries и выхода позитивной статистики они еще могут какое-то время продолжить рост.

Вывод: USD-активы сейчас малопривлекательны

USD- ВАЛЮТА:

По мере ослабления локальной фазы долгового кризиса в еврозоне возможен небольшой рост EURO/USD в район 1,34-1,35.

В целом в ближайшие недели, а может быть и месяцы, ожидаю продолжения боковика по EURO/USD в диапазоне 1,30-1.35.

Жесткое приземление в Китае (пока приземление идет по мягкому сценарию) будет способствовать укреплению доллара относительно сырьевых валют, но укрепление будет временным и несильным.

EURO-АКТИВЫ

Как и в случае USD-активов кредитные рынки я не рассматриваю.

Началась новая острая фаза европейского долгового кризиса и как-то незаметно это произошло... но уже наступила кульминация!

Она затронула как рынки акций, так и активов с фиксированной доходностью.

Испания уже стала новой Грецией

Рисунок внизу свидетельствует о том, что на испанском рынке акций несомненно уже вовсю кроют маржинколы.

Считается, что «умные деньги» покупают в тот момент, когда все продают, – кульминация продаж является лучшим моментом для покупки.

Если это так, то для покупки испанских акций подходящий момент уже настал.

Испанский и итальянский рынки акций - IBEX и MIB (более мелкие европейские рынки я не рассматриваю) - уже стоят очень дешево и привлекательны для покупки.

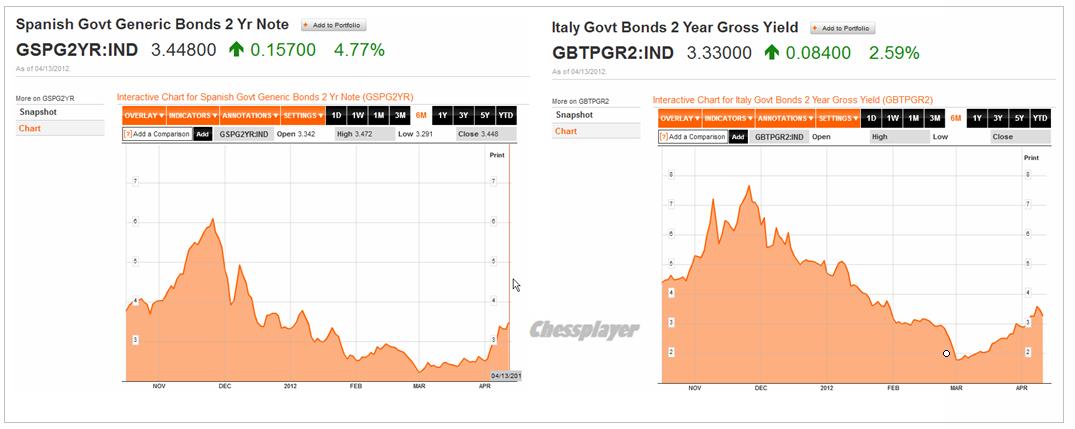

ЕВРОПЕЙСКИЕ РЫНКИ ОБЛИГАЦИЙ

Облигации Италии и Испании: до 3-5 лет безусловно привлекательны в цене – поскольку имеют прикрытие в виде 3-хлетних LTRO. Распродажи их связаны больше с арбитражом спрэдов и резким ростом стоимости CDS-контрактов, чем с какими-то реальными опасениями инвесторов.

Облигации с более длинными сроками погашения рассматриваются рынками как проблемные. Во многом из-за того, что они в большом количестве заложены в ЕЦБ и в случае их удешевления приходится по ним вносить дополнительные залоги.

Ситуация уже достигла той точки, когда очень вероятно вмешательство монетарных и политических властей: покупки ЕЦБ облигаций проблемных стран, принятие пакета помощи Испании или что-то другое.

Резюме: по многим EURO-активам уже настал момент для покупки. В целом, они гораздо привлекательнее USD-активов.

EURO-валюта: должна вести себя сильно как относительно USD, так и относительно других валют.

JPY-АКТИВЫ

Самый сложный и запутанный вопрос.

Перспективность вложений в JPY-активы определяется полностью перспективами самой японской валюты. А японская валюта является объектом контроля ( точнее сказать - манипуляций) со стороны BOJ (Банка Японии).

Притом информационный фон вокруг этой валюты не соответствует действительности.

Более подробно о политике Банка Японии в отношении японской валюты здесь:

Нужна ли Японии слабая йена?

Главные идеи этой статьи:

Высокий курс йены – это то, на чем держится целостность японского бюджета.

Рост курсовой стоимости JPY компенсирует низкую доходность JGB.

Это фундаментальная долгосрочная тенденция, которой приходится придерживаться BOJ, чтобы инвесторы рынка облигаций не разбежались.

И связано это с тем, что львиная доля госдолга сосредоточена внутри страны. На долю иностранных инвесторов приходится всего 6,3%.

В моменты, когда какой-то другой крупный поставщик глобальной ликвидности (ФРС или ЕЦБ) запускает свой печатный станок, BOJ запускает на время свой собственный печатный станок, чтобы хоть на время облегчить жизнь японским промышленным гигантам.

Но в целом BOJ придерживается курса на постепенное укрепление йены, тем самым компенсируя низкую доходность по JGB. У него нет другого выхода.

Рынок JGB (японских облигаций) является вторым в мире по емкости рынком облигаций и в случае ухода от риска тоже испытывает приток капитала. Поэтому при росте USD относительно других валют, JPY –исключение. Как правило USD/JPY при этом падает.

На мой взгляд, сентимент (доверие) к JGB в последнее время пострадал в определенной степени. Парламент требует от BOJ смягчения монетарной политики. Некоторые из экономистов предрекают крах японского рынка долга. Особенно нашумела статья Andy Xie.

Но, естественно, BOJ не даст рынку облигаций рухнуть. И для этого у него есть простой и очень эффективный инструмент – покупка JPY. Валютных резервов у него предостаточно

Да и какие имеются альтернативы JGB? Единственная – US Treasuries.

Любопытно, что сильный рост доходности US Treasuries – если представить, что управление валютным рычагом BOJ не cможет скомпенсировать влияние этого роста на доходность JGB, может оказаться губительным для JGB и японского бюджета.

US TREASURIES И JAPAN GOVERNMENT BONDS – ЭТО ДВА КОЛОССА НА ГЛИНЯНЫХ НОГАХ, КОТОРЫЕ ОПИРАЮТСЯ ДРУГ НА ДРУГА.

Японские инвестиционные фонды являются одними из основных покупателей краткосрочного американского госдолга.

Когда идут продажи US Treasuries и доходность растет, естественно они активизируют покупки. По сути, покупки со стороны крупных японских фондов являются главным демпфером при массированных продажах американских краткосрочных облигаций.

В сравнении с американскими и германскими акциями японский рынок акций выглядит привлекательным. С точки зрения взаимодействия активов это будет давить в сторону понижения JPY.

Тенденция в US Treasuries, описанная выше, тоже будет давить на JPY в сторону понижения.

Но есть BOJ, который всегда «на стреме» и может прибегнуть к валютным интервенциями – покупкам JPY.

Для экономики Японии выгодна слабая йена, но она губительна для японского рынка облигаций.

Японские власти будут внимательно следить за размещением госдолга и если здесь проявятся симптомы недовольства инвесторов, немедленно прибегнут к скрытым валютным интервенциям.

Вопрос: запустит ли 27 апреля BOJ новую программу QE?

Бенчмарком на мой взгляд является уровень USD/JPY=80. Если USD/JPY будет меньше 80, то шансы на запуск новой программы QE повышаются. Если уровень будет ниже 80 – то шансов немного.

В целом ожидаю торговли JPY в ближайшие две недели в диапазоне 79-82.

Комментарии отключены.