Ежемесячные отчеты фонда PIMCO заслуживают пристального изучения, поскольку изменение портфеля активов крупнейшего в мире фонда облигаций показывает нам взаимодействие рискованных активов и активов с фиксированной доходностью и помогает предсказать среднесрочный (долгосрочный) тренд.

В PIMCO тоже иногда ошибаются, как это, например, было весной.

Тогда PIMCO действовал, руководствуясь здравым смыслом и вразрез монетарной политике Феда и Казначейства: он имел короткую позицию по US Treasuries, которая составляла 4% от активов Total Return Fund - флагманского фонда Билла Гросса c активами 240,707 млрд. долларов, т.е. имел шорт порядка 10 млрд. долларов. Если же рассматривать позицию PIMCO относительно взвешенных по сроку погашения показателей, то здесь она была просто впечатляющая: 23% шорта.

Билл Гросс в конце зимы – начале весны активно продавал все активы с фиксированной доходностью, произведенные в США. Единственными активами, где Билл Гросс увеличил тогда свои вложения, были: Non-US developed markets (развитые страны кроме США) и Emerging Markets (развивающиеся рынки).

Из казначейских бумаг американского правительства у Билла Гросса была только длинная позиция в защищенных от инфляции US Treasuries (Treasury Inflation Protected Securities (TIPS )).

Но самым впечатляющим в тот момент был тот факт, что Билл Гросс увеличил эквивалент кэша ( это не только денежные средства, но и бумаги со сроком погашения до 1 года) до рекордных 89,1 млрд. долларов. 37% от все активов в кэше!

Скептицизм Билла Гросса объяснялся слабостью доллара, катастрофическим состоянием американского бюджета и опасениями, что в этих условиях никто не будет покупать US Treasuries.

Он не был одинок: то же самое делали и другие видные инвесторы, например Джим Роджерс и Стивен Друккенмиллер.

О перипетиях развернувшейся тогда борьбы я писал здесь.

Впоследствии Билл Гросс пытался оправдаться, но это у него как-то неловко получалось.

Ситуация изменилась после того, как с горем пополам завершили дебаты по увеличению лимита госдолга, разразилась новая фаза европейского долгового кризиса, и в ативную фазу перешел банковский кризис.

В этой ситуации US Treasuries опять стали надежным пристанищем для сохранения капитала.

Да, PIMCO бывает ошибается, но все-таки это скорее исключение, чем правило.

Глава PIMCO Билл Гросс часто озвучивает утечки о возможных действиях монетарных властей США.

Именно он предложил Феду осуществить виртуальный QE. Виртуальный QE – называется так потому, что фактически никаких денежных операций не проводится; это название я придумал.

Из записи 22 июня на блоге

Билл Гросс предлагает Феду оригинальный вариант количественного смягчения: обещать сохранять ставку на уровне 0-0,25% в течение 2-3 или даже больше лет, желательно с указанием этого срока в официальных документах. В этом случае появится спрос на 2-5 летние US Treasuries, что позволит американскому правительству получить дешевое фондирование и выиграть время, пока удастся утрясти бюджет. Низкие ставки доходности на 2-5 летние бумаги будут тянуть вниз доходности и более длительных сроков погашения. Назову этот план «виртуальным QE» (каждый термин: QE1, QE2, QE Lite имеет свой смысл) , чтобы каждый раз не повторять это описание (так будет называться и соответствующая тега на блоге).

Впоследствии план виртуального QE был осуществлен на заседании ФОМС в августе. В заявлении Федрезерв обязался сохранять процентную ставку на нынешнем уровне до середины 2013 года.

Именно Билл Гросс заговорил первым об операции «Твист» еще в мае или июне, о которой в последнее время говорят уже все.

Все это говорит о высокой иформированности руководителей PIMCO о планах Федрезерва. Другой руководитель PIMCO Мохаммед Эль-Эриан рассматривался как возможный преемник Тимоти Гейтнера в тот момент, когда в начале августа нынешний глава Казначейства США заговорит о возможности ухода.

НО, вернемся к облигационному портфелю PIMCO.

Итак, какие изменения произошли с портфелем облигаций PIMCO за последние полгода?

Информацию и графики, как обычно, мы почерпнули из Zero Hedge, за что им наша благодарность.

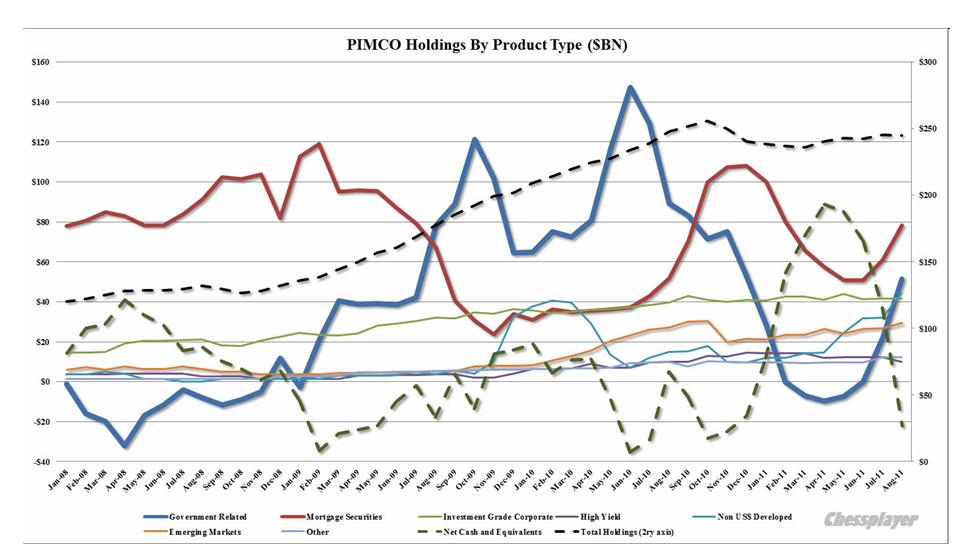

Во-первых, Билл Гросс признал свою ошибку и перестал шортить казначейские бумаги США. Надо сказать, что ему это стоило немало денег. Во- вторых, Билл Гросс стал их очень активно покупать. С июля по август он увеличил количество US Treasuries более чем в два раза: с 22,1 млрд. до 51,5 млрд. долларов.

На рисунке внизу показаны активы головного фонда Total Return Fund фонда PIMCO в разрезе типов ценных бумаг.

Как видно из графика, в июне фонд пошел в направлении увеличения доли казначейских бумаг в своем портфеле. Притом стоит отметить, что это происходит на фоне рекордно низких доходностей.

Денег много, и поэтому доходность уже опустилась ниже уровня кризисного 2008 года.

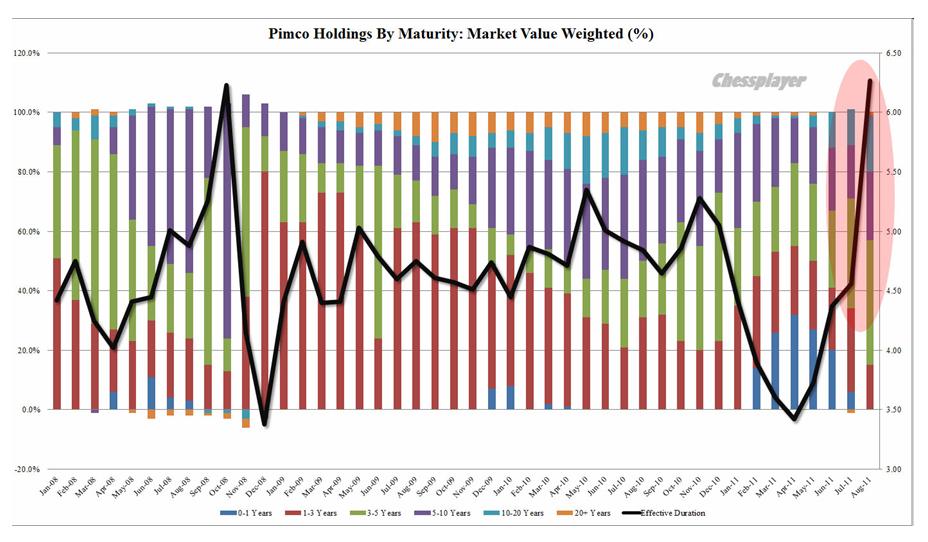

На втором рисунке показаны активы головного фондв PIMCO в разрезе сроков погашения.

Мы видим сильный рост среднего срока погашения бумаг в портфеле PIMCO. С 4,56 в июле он вырос до 6,27 в августе. Это максимальный уровень с октября 2010 г. (6,23), а возможно и исторический рекорд.

Билл Гросс также увеличил размер и дюрацию MBS и агентских бумаг.

Вывод: PIMCO осуществляет подготовку к операции «Твист» с последующей возможной широкомасштабной покупкой активов Федрезервом.

Можно не сомневаться, что многие другие инвесторы копируют в той или иной степени действия PIMCO.

Такое позиционирование PIMCO является серьезным рыночным сигналом на то, что текущий рост рискованных активов не окажется долгим.

Обеспечение американского бюджета дешевым фондированием является сейчас приоритетной задачей для американских монетарных властей.

Если для этого придется пожертвовать в какой-то степени рынком акций – то так и произойдет.

О том, как произошел разворот на рынке облигаций и ситуации, сопутствующей этому развороту, вы можете прочитать в статье

И в заключение ЗОЛОТЫЕ слова Акселя Мерка:

The language of the bond market is the only language policy makers understand.

Язык рынка облигаций – это единственный язык, который понимают монетарные власти.

Комментарии отключены.