Прежде чем уходить в дебри технических подробностей этого вопроса, давайте разберем это понятие на уровне определения. Итак, NDD – это аббревиатурное сокращение от «No Dealing Desk». Дословно перевести это на русский, сохранив смысл, не представляется возможным, а литературный перевод звучит немного парадоксально: «без участия дилера, торговля без участия дилера». Возникает вопрос: как трейдер, торгуя через дилинговый центр (брокера), умудряется обойтись без участия этого ДЦ? Следовательно, получается, торговля на рынке Forex без посредника через посредника – парадокс. Тем не менее это возможно, и существует даже ряд преимуществ по сравнению с традиционными системами исполнения торговых приказов трейдеров, принятых в большинстве ДЦ.

Каждый дилинговый центр (брокер) на рынке Forex и CFD является посредником между клиентом и контрагентом по сделке. Иногда сам ДЦ выступает в этой роли, а иногда он ищет на рынке такого продавца или покупателя. Как у любого посредника в мире, у него стоит простая задача – купить подешевле, а продать подороже, что он и делает. Решается эта задача двумя способами или, точнее, с помощью одной из двух систем исполнения торговых приказов.

«Market Execution» – исполнение ордера по рынку, при котором клиенту гарантируется сам факт исполнения ордера, но не гарантируется цена исполнения. При этом цены, которые трейдер наблюдает в терминале, индикативны, т. е. по факту Ваш ордер может быть исполнен по цене, отличной от той, которую Вы видели в момент отправки ордера. Она может быть как лучше, так и хуже.

«Instant Execution» – исполнение ордера, при котором клиенту гарантируется цена исполнения ордера, но не гарантируется сам факт исполнения. Например, Вы отправили приказ buy 1 lot eur/usd по цене 1.39750, но, пока Ваш ордер обрабатывался в очереди, цена изменилась и составила 1.39800. В этом случае брокер откажет Вам в исполнении этого ордера, и Вы получите сообщение о том, что цена изменилась, и предложение исполнить ордер по новой цене, т. е. «Requite».

И та, и другая система имеет свои преимущества и недостатки (лично я предпочитаю Market Execution). В этой статье мы не будем их обсуждать, потому что, во-первых, перед нами стоит другая задача, а во-вторых, это сложный и неоднозначный вопрос: что лучше для трейдера Market или Instant Execution? Этот вопрос достоин отдельного разговора. Вернемся к NDD.

NDD базируется на системе исполнения «Market Execution» (в дальнейшем ME), но это совсем не значит, что раз у брокера принята система ME, он предоставляет Вам NDD. Даже при наличии ME дилинговый отдел брокера может активно участвовать в процессе исполнения Вашего ордера и существенно влиять на цену его исполнения. Хочу отметить, что в этой статье я не говорю о мошенничестве и о «брокерах», которые позволяют себе уголовно наказуемые действия по отношению к своим клиентам. И когда я пишу «активно участвовать в процессе исполнения Вашего ордера и существенно влиять на цену его исполнения», я имею в виду исключительно законные методы влияния. В качестве примера приведу два продукта компании Admiral Markets: «Admiral.Standard», основанный на системе исполнения Instant Execution, и «Admiral.Pro» на ECN и NDD.

Чтобы понять, что такое NDD, давайте взглянем на работу дилинга изнутри. Итак, у Вас торговый счет типа «Admiral.Standard» с системой исполнения Instant Execution и спредами в диапазоне от 1 до 2 пунктов по eur/usd, без комиссии. Вы видите в торговом терминале цену Bid/Ask = 1.4010/1.4012 и отправляете торговый приказ Buy 1 lot eur/usd. Когда в порядке очереди Ваш ордер доходит до дилера, он осуществляет следующие операции:

- Сравнивает цену Вашего запроса с ценой у контрагента. Например, у него она 1.40090/1.40100.

- Поскольку цена у контрагента лучше на 2 пункта, дилер исполняет у него Buy 1 lot eur/usd по 1.40100.

- Дилер подтверждает Ваш запрос Buy 1 lot eur/usd по 1.4012, тем самым заработав 20$ на этой операции.

Если бы при проверке цены контрагента выяснилось то, что его цена, например, 1.40115/1.40125, что, как видно, хуже цены Вашего запроса, дилер отклонил бы Ваш ордер.

А теперь проиграем ту же ситуацию, но в системе Market Execution. Вы видите в торговом терминале цену Bid/Ask = 1.4010/1.4012 и отправляете торговый приказ Buy 1 lot eur/usd. Когда в порядке очереди Ваш ордер доходит до дилера, он делает следующее:

- Исполняет у контрагента Buy 1 lot eur/usd по текущей цене, например, по 1.40100.

- Подтверждает Ваш запрос Buy 1 lot eur/usd по 1.4012, тем самым заработав 20$ на этой операции.

Если бы дилер открыл у контрагента Buy 1 lot eur/usd по цене 1.40150, то Ваша сделка была бы подтверждена по цене 1.4017.

Как видно из этого примера, в первом случае дилер сначала удостоверился в том, может он или не может открыться лучше клиента, а потом принял решение о подтверждении или отклонении клиентского ордера. А во втором случае он вначале исполнил ордер у контрагента, а потом подтвердил ордер клиента по лучшей для себя цене. В этом и состоит принципиальное отличие двух систем исполнения «Market Execution» и «Instant Execution».

Но и в первом, и во втором случаях схема работы дилера имела одно общее действие. В обоих вариантах дилер показывал клиенту цену, отличающуюся от той, которую он имел от своего контрагента (банка, prime-брокера, другого ДЦ или своего же клиента). Дилер менял цену или, выражаясь профессиональным языком, добавлял свой markup (свой интерес). Вариантов добавления markup великое множество. Даже когда брокер предлагает Вам торговать с фиксированным спредом, он все равно делает markup.

На сегодняшний день отдельные банки могут предложить спред по eur/usd в районе 0.8 – 10 pips. Современные ECN системы, объединяющие десятки банков в единую сеть, способны сузить спред по eur/usd до 0.1 – 5 pips. Но в любом случае, средний спред для крупных клиентов (банков, фондов, крупных ДЦ) по eur/usd – в районе 0.5-0.9 pips. Следовательно, если брокер фиксирует спред на уровне 2 pips, то 99% времени он зарабатывает, и лишь в редкие периоды аномального поведения рынка терпит убытки. Таким образом, пока существует markup, у дилера будет работа. Он неизбежно будет тем или иным способом вмешиваться в поток котировок, чтобы обеспечить брокеру доход от его деятельности.

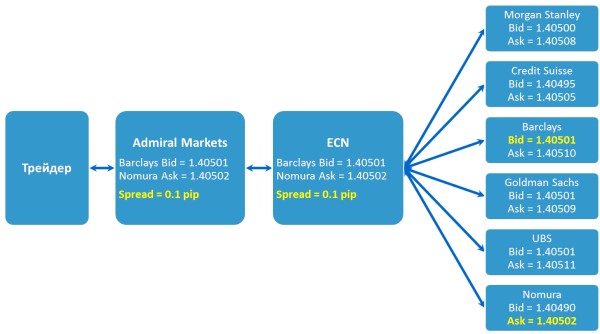

А теперь давайте рассмотрим процесс исполнения ордеров на счетах типа «Admiral.Pro». На схеме Вы видите весь процесс сбора, формирования и трансляции потока котировок в MT4 (значения приведены для eur/usd).

Собираемые ECN системой цены Bid и Ask без каких-либо изменений транслируются в торговую платформу Admiral Markets. В этом случае у дилера нет работы. Ему нет нужды как-то контролировать, сравнивать или изменять цены. Если он получает от трейдера торговый приказ Buy 1 lot eur/usd по цене 1.40502, он сразу же исполнят его у контрагента и подтверждает его в MT4. Если в процессе исполнения цена изменилась и стала 1.40500 или 1.40504, дилер действует в соответствии с новой рыночной ценой, исполняясь по ней сам, и подтверждает ее трейдеру. Он никак не влияет на цену, а лишь транслирует то, что предлагает рынок в текущий момент.

Возникает вопрос: в чем же тогда интерес брокера? В случае с NDD интерес брокера выражен в дополнительной фиксированной комиссии, взимаемой с каждого законченного трейда клиента пропорционально объему совершенной операции.

В результате markup (интерес брокера) больше не прячется в самой цене, и Вы видите те же цены, которые получает брокер. Дилеру нет необходимости проводить дополнительные проверки и корректировки, что существенно упрощает и ускоряет весь процесс исполнения торговых приказов клиента.

Вот мы и подошли к основной сути рассматриваемого вопроса. NDD – это отсутствие скрытого в спреде markup и полное отсутствие каких-либо влияний на поток котировок со стороны дилера. Это простой и надежный механизм исполнения ордеров, делающий трейдинг с Admiral Markets более прозрачным, комфортным и выгодным для клиентов.

P. S. Когда я закончил эту статью и перечитал ее через день, то увидел, что она получилась немного не справедливой по отношению к «Admiral.Standard». У Вас могло сложиться мнение, что четырехзначные котировки, фиксированные спреды и «Instant Execution» - это пережитки прошлого, неудобные и невыгодные в условиях современного трейдинга. Однако это не так. В каждом из этих продуктов есть свои достоинства и недостатки. Безусловно, ECN и NDD существенно снижают затраты на сделку и увеличивают скорость исполнения ордеров. В то же время, никакие ECN и NDD не могут гарантировать, что ордер не будет исполнен со спредом в 5, 10, а то и 20 пунктов, например, в момент произнесения какой-нибудь эпохальной речи председателем ФРС. Конечно, вероятность такого исхода крайне мала, но существует, потому что рынок есть рынок. А вот на счетах «Admiral.Standard» этого не может быть в принципе. Компания гарантирует, что спред по eur/usd не будет больше 2 pips, и не важно, что на рынке он разъедется до 20-ти. Компания будет нести убытки, исполняя свои обязательства. Так же есть некоторые нюансы открытия ордеров в системе «Market Execution». Например, при ME невозможно заранее поставить уровни StopLoss и TakeProfit при открытии ордера по рынку. Сначала приходится открывать ордер с нулевыми значениями этих параметров, а уже после открытия модифицировать ордер. Если, торгуя советником, в него можно добавить всего лишь несколько строчек кода, то при ручной торговле надо тратить несколько секунд, которых в тот момент может и не быть.

В общем, выбирать придется Вам. Я лишь хотел помочь разобраться в том, что же это такое NDD.

Комментарии отключены.