Очень интересную статью в преддверии заседания ФОМС 3 ноября 2010 года опубликовал Билл Гросс, управляющий крупнейшим в мире фондом облигаций PIMCO.

Вот наиболее важные фрагменты из статьи:

Беги индюк, беги

Run Turkey, Run

Мы, в Pimco, солидарны с Беном Бернанке в его диагнозе, но мы хотим сказать вам то, что, возможно, не может сказать он, что последствия никоим образом нельзя считать определенными. Мы, как даже признают некоторые руководители Федрезерва, находимся в «ловушке ликвидности», где процентные ставки или триллионы, направленные на покупку активов путем QE2, возможно не сумеют стимулировать заимствование или кредитование, поскольку потребительский спрос попросту отсутствует. Выбраться из ловушки ликвидности, возможно, будет невозможно, это будет похоже на черную дыру. Просто спросите Японию. Бен Бернанке, однако, будет стараться – это он, если быть честными, конечно может делать. Он не может не повысить, не уменьшить налоги, он не может сделать упор на инфраструктурные затраты, он не может изменить систему образования, он не может заставить Китай ревальвировать свою валюту – все, что он может сделать, он делает, и так как как он это продолжает делать, то следует ответить на два вопроса: «будет ли это работать» и «создаст ли это пузырь на рынке облигаций». Мы в Pimco в этом не уверены.

Все же , поскольку объявление в следующую среду имеет квалифицированную поддержку, я должен признать, возможно, это будет похоже на индюшку, готовящуюся к празднованию Дня Благодарения. Держатели облигаций, как самые непосредственные бенефициары, вероятно будут доставлены на тарелку к более удачливым участникам праздника, будь то финансовые активы, более приспособленные к инфляции – такие как акции и сырьевые товары, или просто американец на Главной улице, который возможно выиграет от предполагаемого роста занятости или просто роста номинальных денежных вознаграждений, однако все это является заблуждением. Печатание чеков на триллионы не является дружественным для владельца облигаций: по сути это ведет к инфляции, и, если сказать правду, в этом есть что-то от Понци схем (создание пирамиды). Публичный долг, в действительности, всегда имеет похожие на Ponzi характеристики. Допустим, США временами выплачивали свой долг, но всегда было предположение, что пока можно было найти кредиторов, готовых продлевать свои займы и готовых делать новые – игра могла продолжаться вечно. Суверенные страны всегда косвенно сознавали, что существующий долг никогда не будет выплачен, поэтому они пытались найти свой путь выхода из этого явного затруднительного положения, позволяя надеждам на будущее процветание постоянно оплачивать сегодняшнее финансовое состояние.

Теперь однако, когда рост под сомнением, кажется, Федрезерв сделал еще один шаг в направлении Чарльза Понци. Вместо того, чтобы просто погашать долг выплатами от кредиторов финансового сектора – банков, страховых компаний, государств с избыточными резервами и финансовых менеджеров – Фед сам решил принять участие. Он спрыгнул в бассейн с пловцами, посчитав это предпочтительнее чем дирижировать игрой сверху. Полтора триллиона в чеках были выписаны в 2009 году, и триллионы еще впереди. Федрезерв в действительности говорит рынкам о том, что им не следует беспокоится о бюджетном дефиците, что он будет покупателем в первой и возможно последней инстанции. Нет необходимости – как это было с Чарльзом Понци – находить все увеличивающееся количество доверчивых граждан, они будут выписывать чеки самим себе. Я спрашиваю вас: «Была ли когда-либо Понци схема столь бесстыдна? Такого не было. Она настолько уникальна, что требует нового названия. Я назову это « план Сэмми», в честь дядюшки Сэма и тех политиков ( так же и просто граждан), кто привел нас к этому критическому периоду времени. Это не схема Бернанке, поскольку это только его выбор и он не несет ответственность за ее возникновение. План Сэмми – это вы и я, и политики, которых мы выбираем каждые два года – все мы несем ответственность.

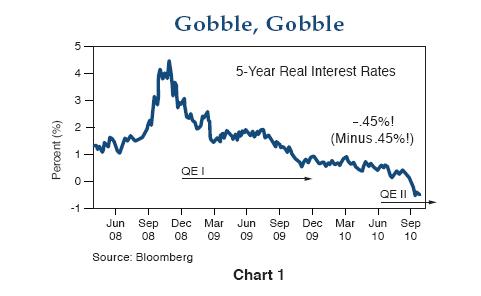

Все же, как я уже отметил, план Сэмми – это временный друг держателя облигаций, друг не на все времена. Он увеличивает цены на облигации, создавая иллюзию высокого ежегодного дохода, но в конце концов ситуация достигает тупика, когда цены уже не могут больше дальше расти. Прибыв в место назначения, рынок предлагает уже доход, близкий к 0%, отбирая деньги кредитора через инфляцию и отрицательные процентные ставки. Похожая судьба ждет, кстати, и владельцев акций, хотя их способность подстраиваться под растущую инфляцию в некоторой степени противоречит такому поразительному выводу.

Вот что мы вам скажем. Некоторые из индюшек получат от Дня Благодарения прощение, они просто убегут быстрее, чем это сделают остальные. Мы – я имею в виду PIMCO – будем из тех, кто выживет. Мы уже около 35 лет в рынке и не понимаем, как можно избежать ноябрьского топора. Мы – уцелеем и наши клиенты тоже не собираются стать индюшками на тарелке. Возможно, все не закончится так быстро, но ежегодные 10% доходности в акциях и облигациях – это дело прошлого, а вам надо думать о годе следующим, и теи, который последует за ним, и за ним. Процентные ставки могут коснуться дна, но есть другие пути – то, что мы называем «безопасные спрэды» - это то, как выбить топор и при этом получить минимум риска: развитые/развивающиеся долговые рынки с высокими процентными ставками номинированные не в долларах – это один путь; корпоративные облигации высокого качества – другой. Даже ставки по ипотечным облигациям на 200 пунктов выше, чем 15 казначейских облигаций, квалифицируются как «надежные спрэды». В то время, как наша терминология «надежных спрэдов» не дает нам гарантии, зато она предполагает, что позволит нам спать ночью спокойно при меньшей волатильности процентных ставок. Фед хочет покупать, так пожалуйста, Бен Бернанке, покажите нам ваше лучшие и может быть последние действия в следующую среду. Вы делаете то, что вы должны делать, и это может работать, а может и не работать. Но в любом случае это вероятно будет означать завершение великого 30-летнего бычьего рынка в облигациях и необходимость для управляющих портфелями облигаций и, да, управляющим портфелями акций адаптироваться к новой ситуации.

Если страна получает политика, которого она достойна, то же самое может быть сказано и о инвесторе – вы получаете то, что заслуживаете. Голосуйте НЕТ за республиканских и демократических индюшек и ДА за PIMCO в среду. Мы надеемся стать вашим глобальным инвестиционным авторитетом в новую эру «надежных спрэдов» с продолжительными низкими процентными ставками и ценовыми рисками, и все еще относительно высокими потенциальными прибылями. Для нас, и надеюсь для вас, День индюка возможно отложится на неопределенное время.

Комментарии отключены.