Внешних финансовых активов (требований к нерезидентам в иностранной валюте) банковской системы России больше совокупных (внешних, перед нерезидентами, и внутренних) ее обязательств в иностранной валюте на $275 млрд (на 1 апреля), хотя перед кризисом, в середине 2014-го, было больше на $350 млрд.

И, все же, идет улучшение чистой валютной позиции: за март «плюс» вырос на $4 млрд, а с начала 2017-го – на $23 млрд.

Иностранные активы банковской системы (требования к нерезидентам)

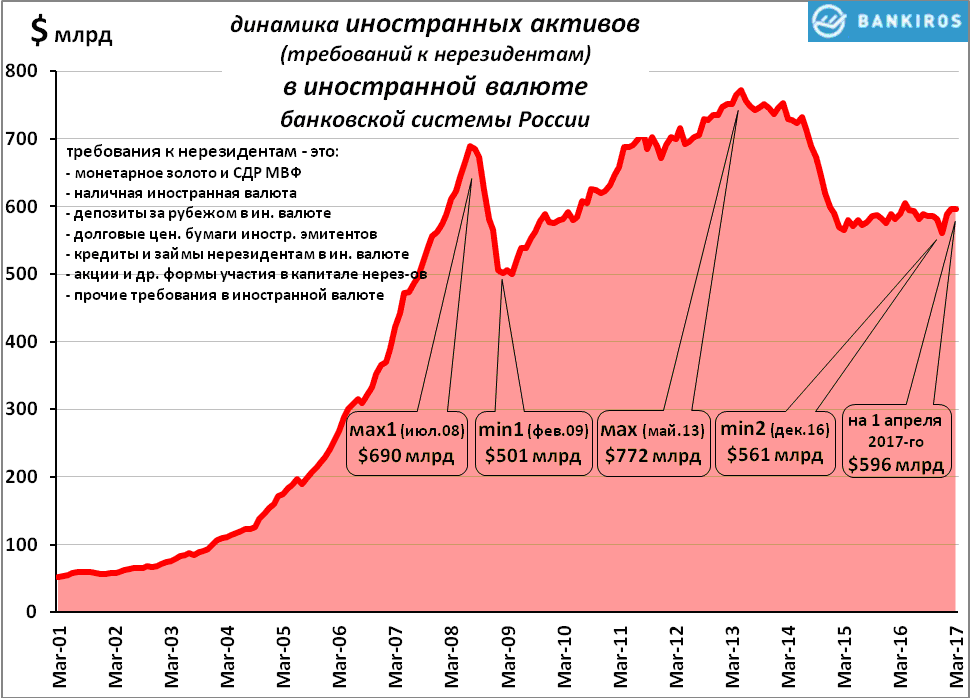

Объем внешних финансовых активов банковской системы в иностранной валюте , которые складываются из ЗВР Банка России и внешних активов банков 2-го уровня в иностранной валюте, составил в конце марта 2017-го $596,1 млрд. Половина их – это иностранные долговые бумаги (в том числе ценные бумаги Казначейства США – “трежерис”). Также много валюты находится на депозитах за границей.

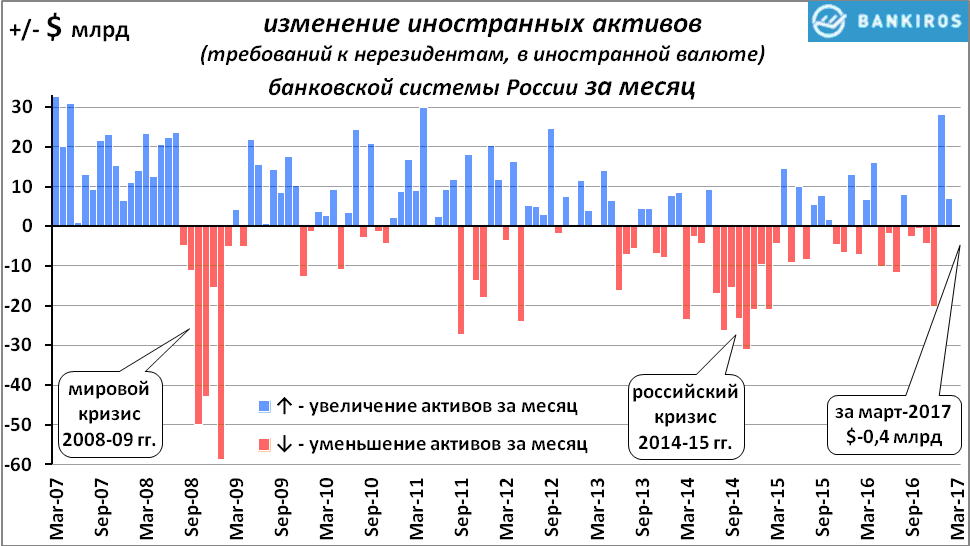

За март месяц объем требований российской банковской системы к нерезидентам в иностранной валюте совсем незначительно (на $0,4 млрд) снизился. Но в первые два месяца года был прирост. Благодаря чему за январь-март внешние нерублевые финансовые активы увеличились на $34,9 млрд.

Объем требований к нерезидентам колеблется в узком коридоре уже более 2-х лет после обвального падения во 2-й половине 2014-го – начале 2015-го, вызванном не только падением цен на нефть, но и санкциями, ограничившими приток западного финансового капитала в условиях необходимости обслуживать внешний долг.

Похожее было в мировой кризис 2008-09-гг., когда также упала в цене нефть и был значительный вывод инвестиционных денег из России. Но по окончании кризиса, с восстановлением цен на нефть и нормализацией мировых финансов, требования к нерезидентам российских банков стали ускоренно прирастать в течение 4-х лет.

Наибольший объем внешних финансовых активов российской банковской системы был в 2008-м и 2013-м годах на максимумах нефтяных цен. Сегодняшний уровень – это уровень конца 2009-го – начала 2010-го гг.

Иностранные обязательства банковской системы (перед нерезидентами)

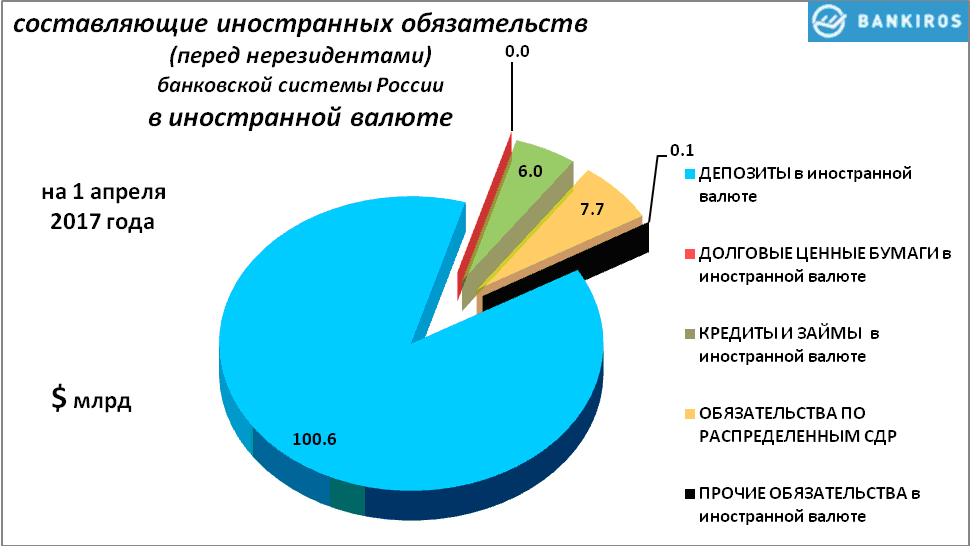

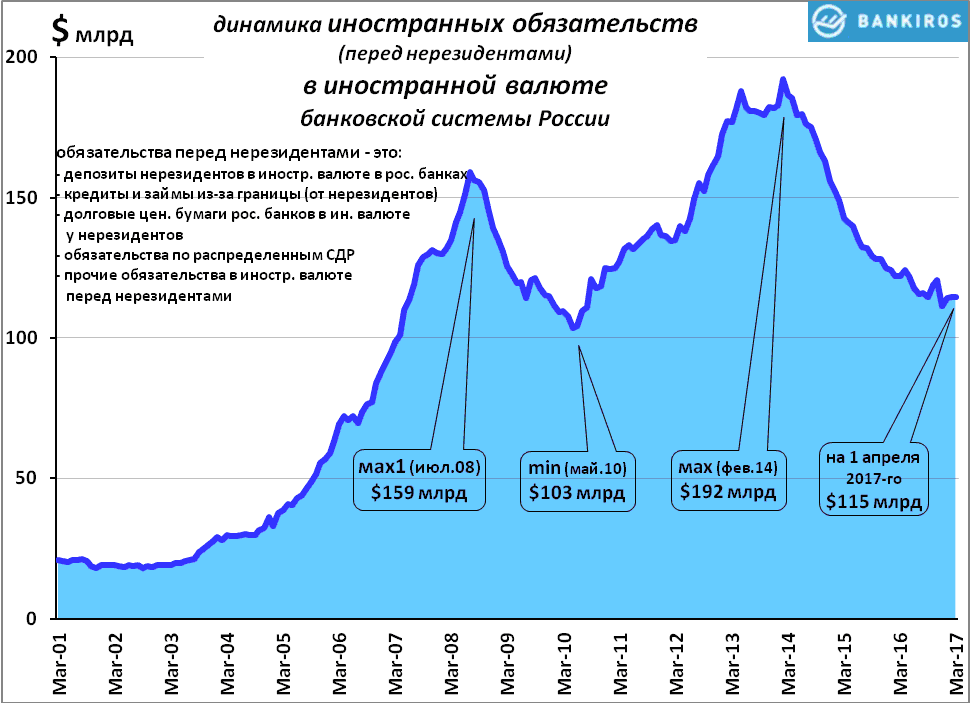

Обязательств банковской системы в иностранной валюте перед нерезидентами – а это внешние инвалютные обязательства ЦБ РФ и банковской системы 2-го уровня в виде депозитов нерезидентов в отечественной банковской системе, обязательств по кредитам из-за рубежа и по распределенным СДР, собственных ценных бумаг в иностранной валюте на руках у нерезидентов – на конец марта 2017-го подсчитано на $114,5 млрд, где главная составляющая – это иностранная валюта нерезидентов на депозитах в российских банках.

Обязательства банковской системы России (включая ЦБ РФ) в иностранной валюте перед нерезидентами за март также, как и требования к ним, уменьшились совсем незначительно (на $0,3 млрд).

Хотя с начала 2017-го внешних инвалютных банковских обязательств стало больше на $3 млрд. Что, в общем-то, тоже совсем небольшой прирост.

Сегодняшний объем внешних инвалютных обязательств находится на минимуме с 2010-го. Это результат 3-хлетнего их падения в условиях санкционного ограничения доступа российской банковской системы к рынку западного капитала: приходилось возвращать прежние долги без рефинансирования их новыми займами.

Похожая динамика была и в период мирового кризиса 2008-09 гг., но была итогом тогда схлопывания мирового финансового рынка и вывода активов в доллар США. После кризиса российские банки снова начали активное внешнее заимствование.

Пиковые объемы обязательств банковской системы России в иностранной валюте перед нерезидентами приходятся, примерно, на пиковые же моменты ее внешних финансовых активов и высоких цен на нефть: заимствование валюты в страну через банковскую систему увеличивает внешние обязательства последней, а наибольшая инвестиционная привлекательность России – именно на максимуме нефтяных цен.

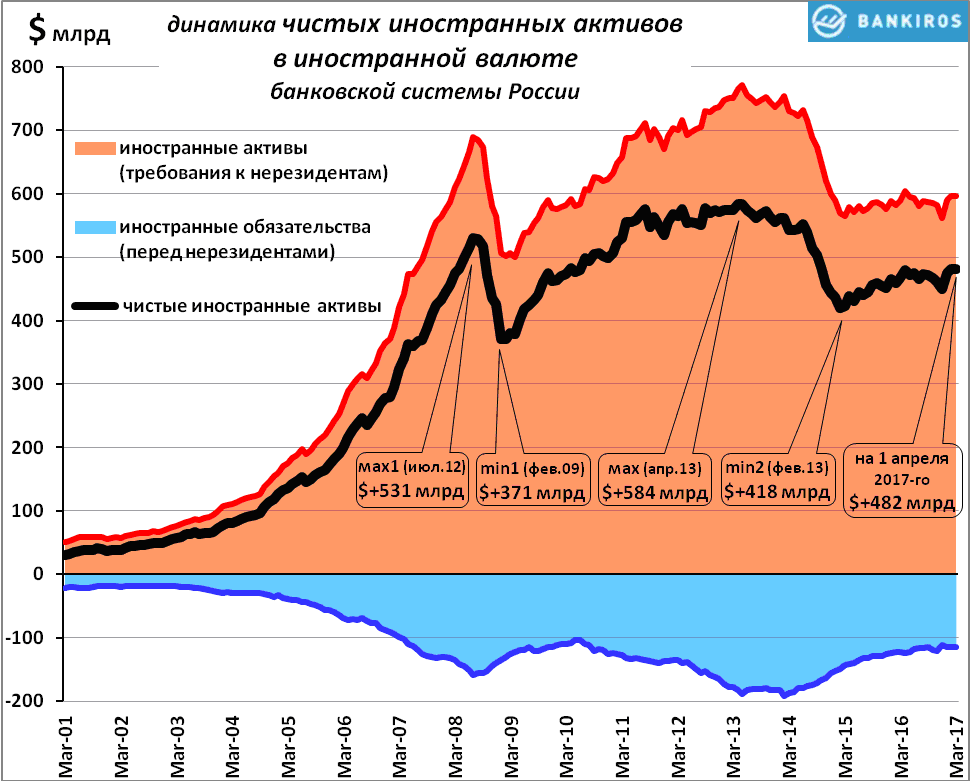

Чистые иностранные активы банковской системы России

Разница между внешними инвалютными иностранными активами (требованиями к нерезидентам в иностранной валюте) банковской системы и ее обязательствами в иностранной валюте перед нерезидентами представляет собой сумму ЧИА - чистых иностранных активов банковской системы в иностранной валюте.

Знак («+» или «-») ЧИА и их размер показывают достаточность собственных активов в иностранной валюте в стране, зависимость от внешнего финансового капитала.

В России они плюсовые (кроме преддефолтного периода 1998-го и, по-видимому, начала 90-х). Это результат неизменно плюсового (кроме тех же периодов) сальдо текущего счета платежного баланса, когда по экономическим операциям в страну идет чистый приток иностранной валюты, больший, чем отток ее по финансовому.

На конец отчетного марта инвалютные ЧИА банковской системы составили $+481,6 млрд, практически не изменившись за месяц (минус $0,1 млрд), но с начала года – увеличившись на $31,9 млрд: как выше сказано,требований к нерезидентам за три первые месяца года стало больше в иностранной валюте на $34,9 млрд, а внешние обязательства в иностранной валюте выросли только на $3,0 млрд).

Рекордные ЧИА – наибольшее превышение иностранных финансовых активов над внешними инвалютными обязательствами – в банковской системе фиксировались, опять-таки, в периоды «расцвета», максимальных цен на углеводороды.

ЧИА и Центрального Банка и системы банков 2-го уровня в России плюсовые. Хотя в остальных странах СНГ ЧИА Центробанка – только положительные, а банков 2-го уровня – только отрицательные: Центральный Банк главную часть своих валютных активов (в т.ч. ЗВР) создает внутренними, а не внешними, заимствованиями (в том числе – СВОП-приобретением валюты у банков), и поэтому внешних обязательств у него мало, когда как банки 2-го уровня там, наоборот, много занимают зарубежом, меняя затем иностранную валюту на национальную для кредитования или выдают валютный кредит, оставляя в своем распоряжении небольшой объем инвалютных активов при выросшей после заимствования объеме внешней задолженности.

В России же чистый приток валюты идет по внешнеэкономическим операциям, так что нуждаемость ее заимствования меньшая. И она была бы еще меньше, если бы не значительный вывод финансового капитала за границу.

Внутренние обязательства банковской системы в иностранной валюте

Банковская система имеет также и внутренние, перед резидентами, обязательства в иностранной валюте, которые составляют инвалютную денежную массу как часть широкой денежной массы (наряду с национальной, рублевой частью). Это срочные вклады и депозиты до востребования физических и юридических лиц резидентов и органов власти в иностранной валюте, инвалютные ценные бумаги от банков (вне банковского оборота), депозиты в драгоценных металлах.

Иностранная денежная масса России состоит из остатков на инвалютных расчетных счетах и других депозитах нефинансовых и финансовых организаций и вкладов населения в иностранной валюте. Ее объем на конец марта 2017-го - $206,3 млрд.

Так же, как и во внешнем, во внутреннем секторе валютных обязательств в марте прозошло сокращение, но более значительное – на $4,0 млрд. Но так как в январе был сильный прирост, за январь-март вышло увеличение внутренних обязательств банковской системы в иностранной валюте на $8,5 млрд.

Самый резкий «вход в валюту» с последующим помещением ее на депозит, тем самым увеличивший внутренние инвалютные обязательства банковской системы, был в девальвационный период конца 2008-го - начала 2009-го. А вот в похожем периоде 2014-15-го такого не произошло: прирост остатков валютных депозитов оказался не намного больше обычного, тянущегося с 2010-го.

Совокупные обязательства банковской системы в иностранной валюте

Суммарные, внешние и внутренние, обязательства банковской системы России в иностранной валюте составили, таким образом, на конец марта 2017-го $321 млрд ($115 млрд перед нерезидентами и $206 млрд валютных депозитов организаций и населения).

За март их объем снизился на $4,3 млрд (внешних обязательств - на $0,3 млрд, внутренних - на $4,0 млрд). А с начала года – рост на $11,4 млрд.

Максимум инвалютных обязательств зафиксирован в начале 2014-го, когда был большой объем как внешних, перед нерезидентами, так и внутренних обязательств в иностранной валюте . А сегодняшний уровень – почти 5-летней давности.

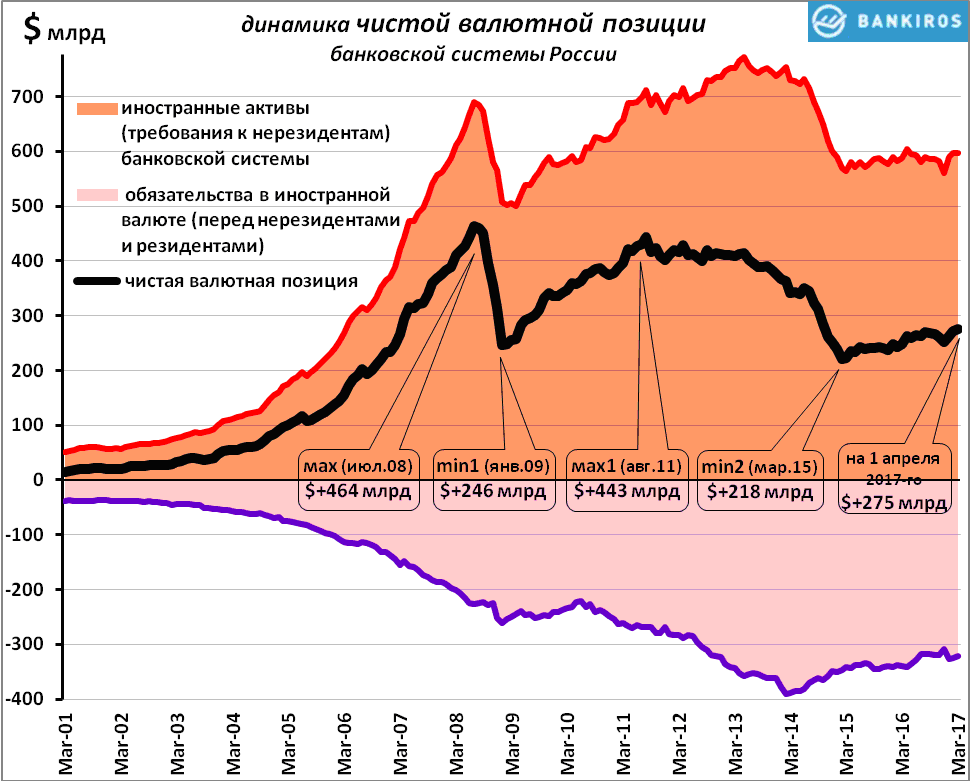

Чистая валютная позиция банковской системы

Итак, внешних финансовых активов (требований к нерезидентам) в иностранной валюте в банковской системе России на 1 апреля 2017-го года - $596 млрд, а ее совокупных (внешних + внутренних) финансовых инвалютных обязательств на этот же момент - $321 млрд.

Разница между ними, чистая валютная позиция (ЧВП) - $+275 млрд. С начала года она выросла на $23 млрд, а за март – на $4 млрд.

Перед кризисом, в середине 2014-го, чистая валютная позиция была $+350 млрд.

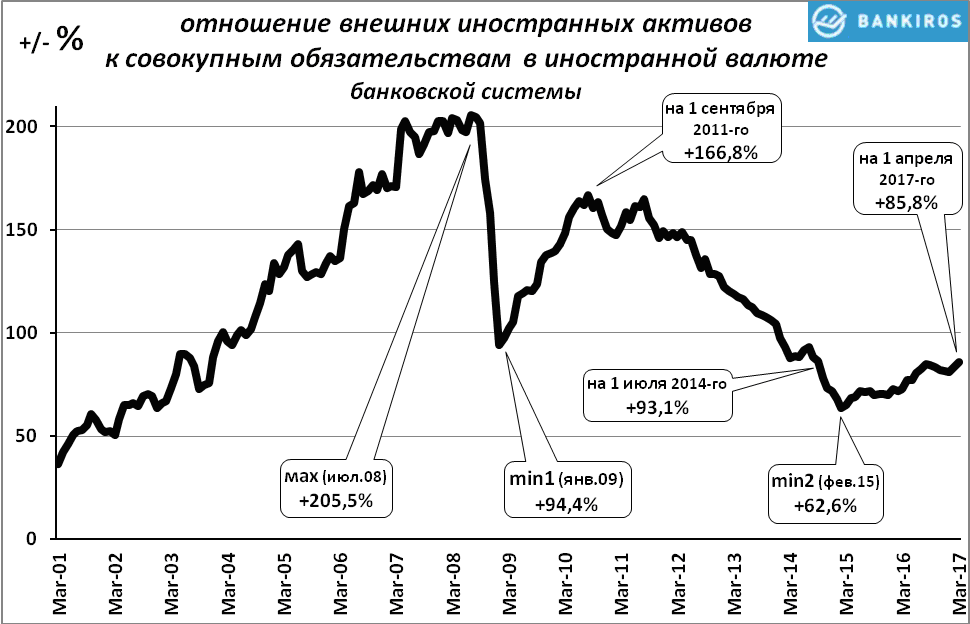

Иностранных активов банковской системы России (требований к нерезидентам) больше ее совокупных инвалютных обязательств на 85,8%. Более низкие проценты были в самые тяжелые, кризисные времена, высокие же, наоборот, в пиковые периоды развития.

Сейчас, как видно, времена далеко не из лучших, но идет медленное улучшение, которое основано, прежде всего, на выросших за год ценах на нефть.

Рост чистой валютной позиции укрепляет финансово-банковскую систему России и одновременно является индикатором общего экономического улучшения: ВВП уже растет. А благодаря стабильному рублю идет и рост ВВП в долларах.

Источник: Финансовый портал Bankiros.ru

Комментарии отключены.