Разворотные свечи в долгосрочных US Treasuries и фондовых индексах США

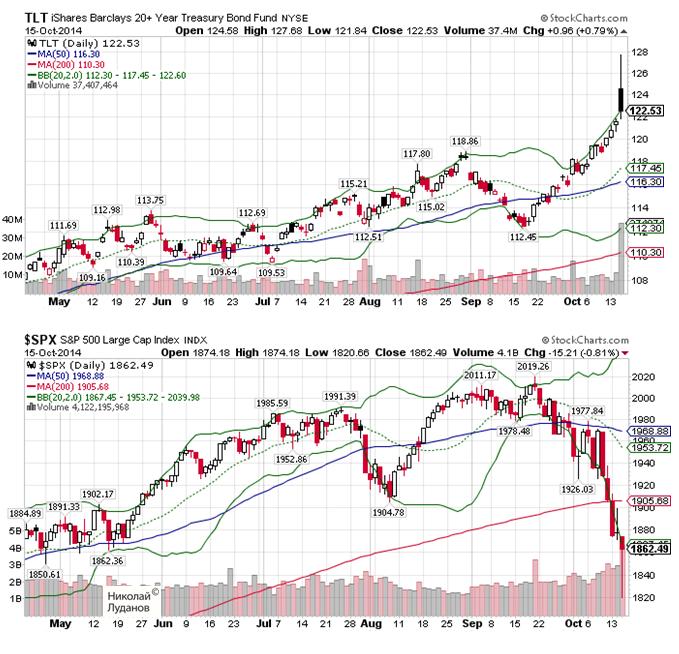

Свеча в TLT (крупнейший ETF-фонд долгосрочных американских казначейских облигаций) была поистине эпической.

Если оценивать ее с точки зрения свечной теории, то она супермедвежья. Медвежье ее значение усивается огромным объемом. Как мы видим, объем превосходил средний примерно в 5 раз.

В индексе S&P500 (на рисунке) была похожая свеча, только противоположная по значению – бычья, и тоже на очень больших объемах. На глаз – объем примерно в 2,5 раза больше среднего и примерно максимальный за последние три года.

Свеча вышла далеко за пределы нижней ленты Боллинджера. С точки зрения технической картины коррекция в индексе S&p500 должна на этом завершится.

Хочу отметить, что рынок стал возвращаться к нормальному состоянию как с точки зрения волатильности, так и с точки зрения взаимодействия активов. Падение фондового рынка коррелирует с ростом стоимости американских долгосрочных государственных облигаций.

Какой могла быть вчера доходность 30-летних US Treasuries?

Интересно, какой же доходности долгосрочных казначейских облигаций соответствовало вчерашнее значение показателя TLT, равное 127,68?

На рисунке внизу приведены два графика: вверху TLT, внизу примерно соответствующей им доходности 30-летних американских государственных облигаций.

Максимальное значение TLT в июне 2012 года равнялось примерно 123, а минимальное значение доходности 30-летних US Treasuries тогда составило 2,45%.

Следовательно, значение 127,68 соответствует доходности 30-летних бумаг ниже 2%.

Все произошло так быстро, что доходность облигаций просто не успела за своим бенчмаркером.

Как у нас говорят, доходность 10-летних бумаг «села на планку». Возможно, что торговая информационная система не предусматривала столь большого изменения доходности.

Вот такой мощный шортсквиз вчера был на рынке американских государственных облигаций.

ТАК ЧТО В ПЛАНЕ РЫНКА ОБЛИГАЦИЙ ВЧЕРА БЫЛ ВОВСЕ НЕ МИНИКРЭШ, ЭТО БЫЛ САМЫЙ НАСТОЯЩИЙ КРЭШ.

На мой взгляд, просто чудо, что S&P500 вчера не упал еще на 2-3% в течение нескольких минут за счет действия арбитражных систем.

Но, все еще впереди. Следующий крэш уже будет на рынке акций. Вопрос только в том – когда.

На мой взгляд, в этом году едва ли. Я ожидаю, что коррекция на рынке акций на этом завершится. Крэш (миникрэш) на американском фондовом рынке случится на мой взгляд в конце зимы-начале весны будущего года.

Действительно ли дифференциал процентных ставок имеет такое важное значение для USD?

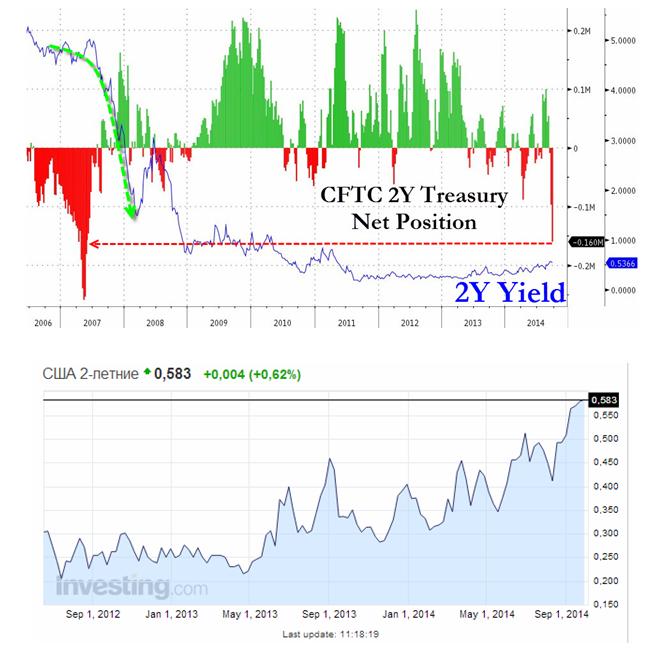

30 сентября я писал о максимальном с 2007 года шорте в американских двухлетних облигациях.

Максимальный с 2007 года шорт в 2-year US Treasuries

Во время падения ставок на прошлой неделе спекулянты в 2-хлетних US notes агрессивно добавили к своим коротким позициям. Позиционирование в 2Y notes теперь – максимальный шорт с середины 2007 года ( в то время как 10-летние бонды имеют максимальный шорт с начала года). ЕСЛИ ИСТОРИЯ НАС ЧЕМУ ТО УЧИТ, ТО ТЕПЕРЬ ДОЛЖНО ПОСЛЕДОВАТЬ ПАДЕНИЕ ПРОЦЕНТНЫХ СТАВОК.

Рисунок из той статьи.

Bank of America прогнозирует, что после тестирования и проторговки зоны 58,9/61,1 пункта, доходность двухлеток должна упасть до 47,8 пунктов.

Это имело значение для американского доллара. Я предположил, что если BofA окажется прав, то USD упадет на 1,5-2%.

Честно говоря, я никак не мог ожидать, что доходность упадет до 0,25%.

Шортокрыл был эпический. На этом фоне падение доллара на 2,5% выглядит еще очень скромным.

ВОЗНИКАЕТ ВОПРОС: ДЕЙСТВИТЕЛЬНО ДИФФЕРЕНЦИАЛ ПРОЦЕНТНЫХ СТАВОК ИМЕЕТ СТОЛЬ ВАЖНОЕ ЗНАЧЕНИЕ, КАК ОБ ЭТОМ ПИШУТ ИНВЕСТИЦИОННЫЕ ДОМА?

Рост процентных ставок (доходности государственных облигаций) в последние полтора года выдвигался ими как важнейший драйвер для роста американского доллара.

Для меня было очень большой неожиданностью, что шортокрыл вообще может так сильно увести доходность этих бумаг вниз.

Безусловно, что это не могло произойти без внебиржевого рынка деривативов и без участия четверки крупнейших американских банков.

Всех, кого можно было отстопить, должны были отстопить. Оснований для дальнейшего снижения доходности двухлетних бумаг нет.

Теоретически индекс доллара может еще упасть, и EUROUSD, например, протестировать уровень 1,30. Это может произойти в случае, например, плохих макроэкономических данных по США.

Но реально «заскок» вчера был так силен, что может оказаться завершением коррекционного движения в американском долларе.

Комментарии отключены.