Новая фаза глобальных дисбалансов – предстоящее количественное смягчение в Еврозоне обещает быть абсолютно неэффективным.

События и последствия мирового экономического кризиса 2008 года рассеиваются, но участникам рынка уже сейчас необходимо задуматься над будущим. А сценарий на будущее, по всей видимости, сейчас один – это так называемая «длительная стагнация», что подразумевает слабый экономический рост и очень низкие учетные ставки в течение долгового времени. Европе же при таком сценарии должна стать мировым центром аккумулирования капитала в ближайшем будущем.

Что же представляют из себя глобальные дисбалансы в Еврозоне?

В первую очередь, причина глобальных дисбалансов вызвана отсутствием Европейского внутреннего спроса.

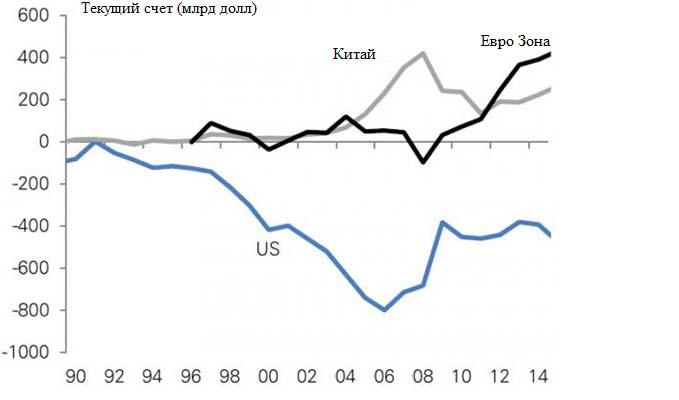

Но совершенно очевидные причины дисбалансов в Еврозоне – это высокий уровень безработицы вкупе с рекордным профицитом текущего счета. И один, и другой фактор вызваны преобладанием сбережений над тратами и инвестициями в целом. Профицит текущего счета Еврозоны действительно огромен - около 400 миллиардов долларов в год, что даже больше, чем в Китае в 2000-х.

Если тенденция продолжится, то это будет самый большой профицит в истории мировых финансовых рынков.

И, похоже, такой сценарий неизбежен, так как снижение курса евро далеко не эффективный способ борьбы. В Европе ярко выраженная проблема внутреннего, а не внешнего спроса. Текущая мировая конъюнктура также далеко не способствует росту экономики Еврозоны, ориентированной на экспорт. Обратите внимание на Японию, которая примерно на 50% искусственно обесценила Йену, однако на экспорт это фактически не повлияло. Таким образом, у ЕЦБ в наличии остается только один малоэффективный инструмент – QE. Для Главного Банка Европы это единственный способ удержать экономику наплаву посредством низких ставок, что будет в дальнейшем обесценивать Евро.

Глобальные последствия

Европа в ближайшее десятилетие станет основным экспортером капитала, и она же станет крупнейшим покупателем активов. Роль ЕЦБ в этом процессе очевидна – низкие ставки приведут к внутреннему «недостатку активов», что заставит искать более высокие ставки за рубежом. Только представьте себе: по меньшей мере 500 миллиардов – 1 триллион евро ликвидности размещены на счетах европейских банков под отрицательной ставкой в 20 базисных пунктов. В то же самое время массовая скупка активов во всем мире приведет к еще большему падению доходности. Негативные последствия не заставят себя ждать:

1. Ослабление курса валюты – как только прямые иностранные инвестиции, инвестиции в ценные бумаги и облигации возрастут, Евро окажется под огромным давлением. Мой прогноз – Евро к 2017 будет стоить 95 центов.

2. Неизменные кривые доходности по облигациям. Во что же в итоге будут инвестировать Европейцы? Если сравнивать большую разницу в ценах по Гос. Облигциям США и немецким Гос. облигациям, то американские облигации станут предметом повышенного спроса. И если будет повышенный спрос на американские долгосрочные казначейские облигации, доходность по 10-летним нотам США снизятся со временем ниже учетной ставки. Это уже происходило в 2000-х, но сейчас ситуация гораздо опаснее – глобальные дисбалансы еще очевиднее.

3. Развивающие страны выйдут победителями. Мировой финансовый кризис ознаменовал транзит профицитов текущего счета из Развивающихся стран в Европу. Если учитывать номинальную стоимость профицита, развивающиеся страны куда более уязвимы. Текущий профицит Еврозоны превышает цифры 2008 года, поэтому свободной ликвидности куда больше. Эта ликвидность потечет именно в Развивающиеся страны, что и повысит спрос на местные активы.

События вне Еврозоны

Как в свое время профицит Китая задавал тон Азиатской политике в 2000-х, так и Европейский профицит будет диктовать политику в регионе. Две европейские экономики уже установили порог для своих национальных валют, чтобы обезопасить себя от падения Евро(это Швейцария и Чехия). Еще одна страна прибегла к отрицательным ставкам(Дания). Скандинавы, Швейцария, Польша, Чехия и Венгрия скорее продолжат эту политику. Все эти страны уже имеют профцит текущего счета, что усилит отток ликвидности из без того уже раздутой Зоны Евро. А это в конечном итоге приведет к тому, что все страны зоны Евро введут в скором времени отрицательные ставки.

Европа – это новый Китай, и поэтому в течение ближайшего десятилетия именно она станет доминирующей силой в ценообразовании активов.

Евгений Зандман, CEO, ИК ЕвроТраст

Комментарии отключены.