Соевые продукты питания буквально захватили современный рынок продовольственных товаров, со временем лишь увеличивая степень своего влияния. Мировые запасы сои в сезоне 2012-2013 годов превышают 57 млн тонн, причем этот показатель увеличился за последние 30 лет примерно в 4 раза. Так что подобная динамика вполне объяснима. Богатая важнейшими питательными веществами и витаминами соя в той или иной модификации, по сути, способна заменить любой продукт питания. Помимо универсальности и пользы для здоровья, эта бобовая культура обладает еще одним достоинством – она неприхотлива и достаточно легко адаптируется под изменения погодных условий, что еще больше увеличивает экономическую выгоду ее выращивания. Кроме того, соевые бобы способствуют значительному снижению цен на корм домашнего скота и биотопливо.

Множество факторов из списка «В пользу сои и ее продуктов» обеспечивают этой культуре высочайшую значимость для мировой сельскохозяйственной индустрии, а фьючерсным контрактам на нее – высочайшую ликвидность на ключевой торговой площадке мира – американской бирже CME.

Основные игроки рынка соевых бобов

Главная зона мирового производства соевых бобов расположена в США. Причем Соединенные Штаты занимают верхнюю строчку рейтинга основных производителей уже более 60 лет, а во времена до Второй мировой войны звание лидера принадлежало Китаю. В Америке около четверти посевных площадей заняты соевой культурой, при этом они дают примерно 40 % от общемирового объема. Полученная продукция частично уходит на внутреннее потребление, остальная часть вывозится в Китай и Европу. За 2013 год экспорт США в Китай составил 24,6 млн метрических тонн, а в страны Евросоюза – 2,8 млн. В целом объем экспортируемой американской сои за прошлый год достиг 39 млн метрических тонн.

Большими объемами выращенных соевых бобов могут похвастаться также два латиноамериканских государства – Бразилия и Аргентина вместе с быстроразвивающимся Китаем. Доля остальных стран в этом отношении гораздо скромнее (менее 5 %).

В России производство соевых бобов сосредоточено преимущественно на Дальнем Востоке. Природные условия Приморского края и Амурской области вполне позволяют производить эту адаптивную культуру, но вклад нашей страны в мировое производство ничтожно мал – около 0,5 %. Полученную в России сельскохозяйственную продукцию используют для дальнейшей переработки в продукты питания и кормовой шрот и экспортируют в Китай. Перевозить соевые бобы, выращенные на Дальнем Востоке, в европейские регионы России абсолютно нерентабельно, так как конечная цена сырья будет намного превышать себестоимость.

«Чудо-растение» (как иногда называют сою) обращается на торговых площадках в качестве базового актива срочных контрактов. Фьючерсы на соевые бобы торгуются на американской бирже CBOT с тикером ZS.

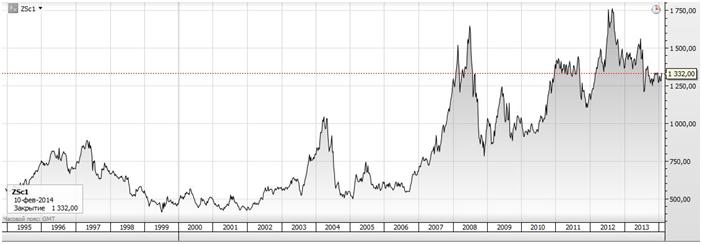

Исторические данные по фьючерсам на соевые бобы (с 1995 года по начало 2014 года). Источник: торговый терминал SaxoTrader

Детали спецификации фьючерсного контракта на соевые бобы

· Единица изменения стоимости – цент/бушель

· Размер контракта – 5 000 бушелей (примерно 136 метрических тонн)

· Поставляемый сорт бобов – №2 Yellow. Покупатель получает премию в размере 6 центов за каждый бушель, если поставляется соя №3. И, напротив, такую сумму ему придется доплатить в случае получения сорта №1

· Размер тика – 1/4 цента за бушель (12,5 USD на контракт)

· Торговые часы – в электронных платформах CME Globex: вечерняя сессия (воскресенье – пятница) с 17:00 до 7:45; дневная сессия (понедельник – пятница) 8:30 – 13:15. Время указано по системе Central Time (-5 часов по Гринвичу и -8 часов по Москве в летнее время)

· Даты экспирации контракта приходятся на январь, март, май, июль, август, сентябрь, ноябрь

· Максимальный спред между ценой bid/ask – 20 тиков

· Открытие/завершение торгов, первую/последнюю дату уведомления или доставки по конкретному деривативу уточняйте на официальном сайте биржи в разделе «Календарь инструмента».

Корреляция котировок сельскохозяйственных фьючерсов

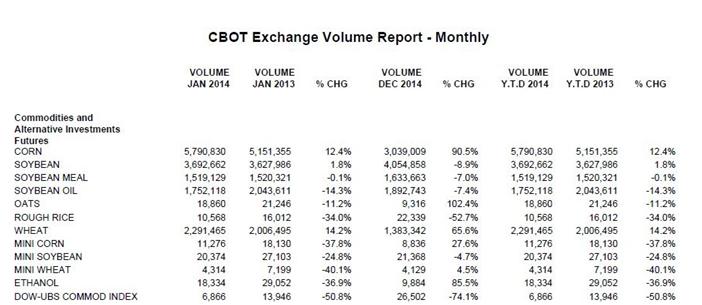

Контракты на соевые бобы занимают почетное второе место в списке самых торгуемых фьючерсов на сельскохозяйственные товары американской биржи CBOT. Единоличный лидер этого рейтинга – дериватив на кукурузу – отрывается от следующего претендента в среднем на 2 млн контрактов за месяц.

Месячный объем торгов сельскохозяйственными фьючерсами на бирже CBOT (данные указаны в контрактах). Источник: официальный сайт CME Group

Корреляция сельскохозяйственных товаров внутри группы достаточно сильна. Особенно тесная взаимосвязь наблюдается между тремя ключевыми культурами: пшеница, кукуруза и соевые бобы. Анализируя сравнительный график, представленный ниже, можно отметить наличие общих импульсов для котировок. Однако необходимо и внести некую оговорку. Факторы, задающие темп движению цен на сельскохозяйственные продукты, как правило, совпадают, но сила их влияния может существенно разниться. В связи с этим для прогнозирования глубины повышения или снижения конкретной котировки требуется детальный анализ характера катализатора. Поскольку фьючерсные контракты на соевые бобы имеют длительную историю существования на бирже, у трейдеров есть возможность с большей долей вероятности предположить их дальнейшее движение в 2014 году, судя по тому, насколько сильным оказалось движение графика из-за, например, увеличения производства зерна на 100 тысяч тонн в сентябре 2010 года или апреле 2004.

Сравнение динамики фьючерсов на соевые бобы (ZS) и кукурузу (ZC). Источник: торговая платформа SaxoTrader

Особенности торговли контрактом ZS и инструменты анализа

Как и цены на все деривативы группы сельскохозяйственных продуктов, стоимость соевых бобов сильно подвержена сезонным изменениям. Традиционная тенденция такова: в момент сбора урожая наблюдается снижение цены до минимальных годовых значений, а максимумы достигаются во время посева. Объясняется подобная цикличность тем, что когда объемы производства продукции в текущем сезоне уже известны, обстановка на рынке стабилизируется и характеризуется затишьем. Неопределенность же относительно будущего посева сказывается соответствующим образом и на графике цены соевых бобов: трейдеры и инвесторы «разжигают» торги, а кривая стоимости на таком нестабильном фоне может уйти далеко вверх. Но стоит учитывать, что данный тренд не обязательно реализовывается каждый сезон. Возможно, что наличие более значимых фундаментальных факторов перекроет влияние сезонной цикличности.

Таким образом, наибольшая активность хеджеров наблюдается во время посева бобов, который приходится, как правило, на период с середины весны до октября. Производители и потребители сырья, опасаясь критического скачка цен, покупают контракты по относительно оптимальной для них стоимости. В данной ситуации фьючерс выступает в качестве надежного якоря, который удержит капитал хеджера в случае шторма.

Соевые бобы служат основой для приготовления масла, мяса, сыра, муки и других продуктов питания из сои, богатых белком. Из этого следует, что цены данных товаров и исходного сырья находятся в прямой зависимости. Рост спроса на соесодержащие товары провоцирует повышение стоимости на бобы. Кстати, объемы товаров, приготовленных из сои, растут сегодня очень быстрыми темпами, поскольку они считаются залогом правильного питания. Аналитики прогнозируют глобальное увеличение доли соевых продуктов в рационе населения всей планеты. Спрос на сою, которая нередко рассматривается в качестве полноценной замены мясного белка, возрастает также во время различных животных эпидемий вроде коровьего бешенства или свиного гриппа.

Чтобы оценить мировой баланс спроса и предложения сои, трейдеры фьючерсами на соевые бобы мониторят статистические показатели о количестве засеянных гектаров, стадии созревания бобов и других важных данных из отчетов министерства сельского хозяйства США (USDA), которые находятся в открытом доступе на официальном сайте USDA.

Динамика фьючерса на соевые бобы. Источник: торговая платформа SaxoTrader

Свечной график фьючерса на соевые бобы демонстрирует наличие высокой волатильности как в рамках месяца, так и внутри одного торгового дня. Так, например, 21 января 2014 года цена колебалась в диапазоне 34 центов за бушель – достигала 1314,00 и опускалась до 1280,00. Изменчивость цены открывает возможности для реализации краткосрочных спекулятивных стратегий.

Автор Сергей Красиков, старший финансовый консультант Saxo Bank (http://ru.saxobank.com)

Более подробно о торговле фьючерсами с надежным европейским инвестиционным банком смотрите здесь: http://ru.saxobank.com/trading-products/futures/

Комментарии отключены.