Изучение платежного баланса Японии

Поскольку японская йена сейчас стала основной фондирующей валютой, и останется ею по крайней мере в ближайшие 2-3 года, то появляется большой смысл в изучении платежного баланса Японии.

Нас в первую очередь интересует отчет по портфельным инвестициям. Прямые инвестиции существенно меньше портфельных по объему.

Это отчет интересен нам по нескольким направлениям.

Во-первых, он позволяет судить о fund flows в JPY-активы и наоборот.

Во-вторых, он позволяет нам судить о том, в какие активы инвесторы предпочитают в данный момент инвестировать: в рискованные (акции) или в защитные.

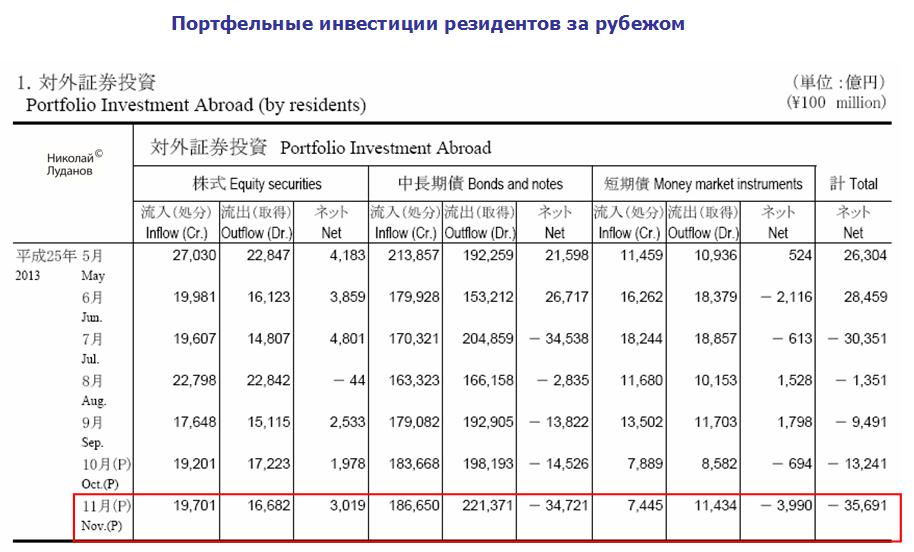

Портфельные инвестиции резидентов за рубежом

Японские инвесторы в ноябре активно выводили деньги с зарубежных рынков облигаций. Чистый вывод денег оттуда составил 3,472 трлн. японских йен.

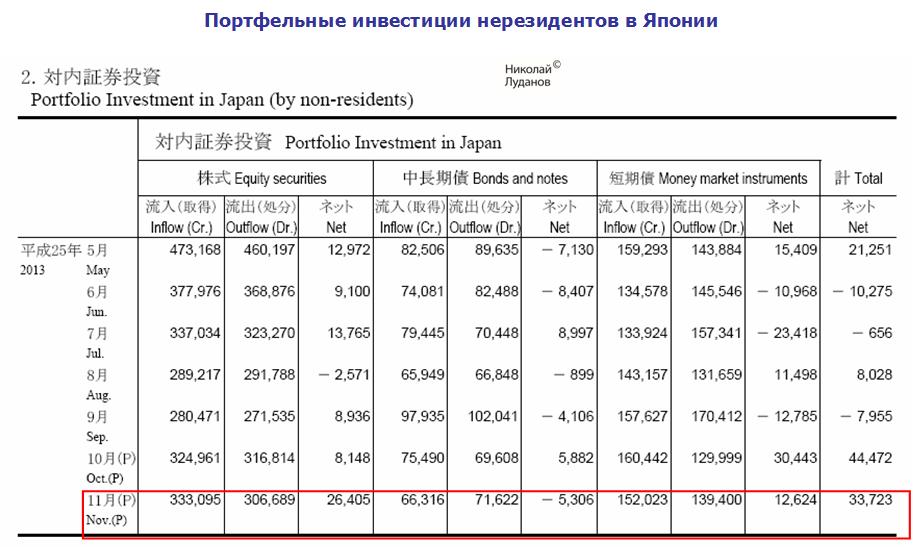

Портфельные инвестиции нерезидентов в Японии

Зарубежные инвесторы вкладывали в ноябре деньги как в рынок акций, так и в рынок облигаций. Но самый большой приток капитала был в инструменты денежного рынка.

Общий приток капитала в JPY-активы составил 4,472 трлн. йен.

Таким образом в сумме общее сальдо по операциям с ценными бумагами составило 7,944 трлн. йен. Это больше 80 млрд. долларов США.

По логике японская йена в результате этих операций должна была расти.

Однако в ноябре она упала на 3,97%.

В чем дело? Кто был глобальным продавцом японской йены в ноябре?

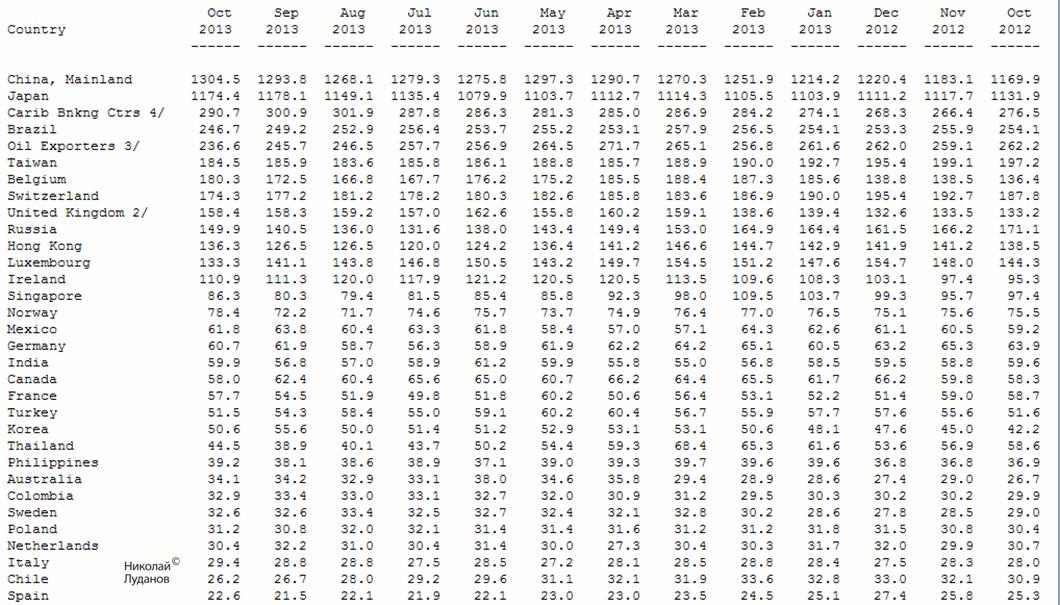

Месячные данные TIC за ноябрь выйдут завтра. Я ожидаю, что они покажут существенное увеличение вложений Японии в американские казначейские облигации.

За октябрь данные были следующие:

Кто еще кроме Банка Японии может продавать японскую йену в таком количестве?

Таким образом, Банк Японии выступает в роли противовеса в управлении валютным курсом JPY. Покупая американские казначейские бумаги он одновременно борется с ростом доходности собственных государственных облигаций.

Такие важные выводы можно сделать из изучения платежного баланса Японии.

Комментарии отключены.