|

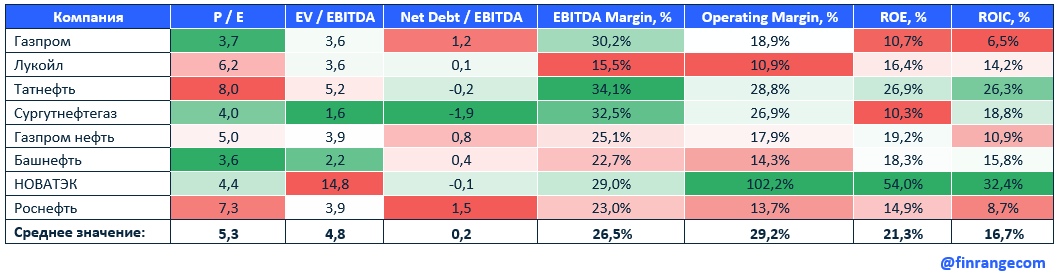

Нефтегазовая отрасль отчиталась о финансовых результатах, пора подвести итоги. Мы в ручную пересчитали все коэффициенты после публикации финансовых результатов по итогам 9 мес. 2019 г. по МСФО с учётом снижения котировок акций.

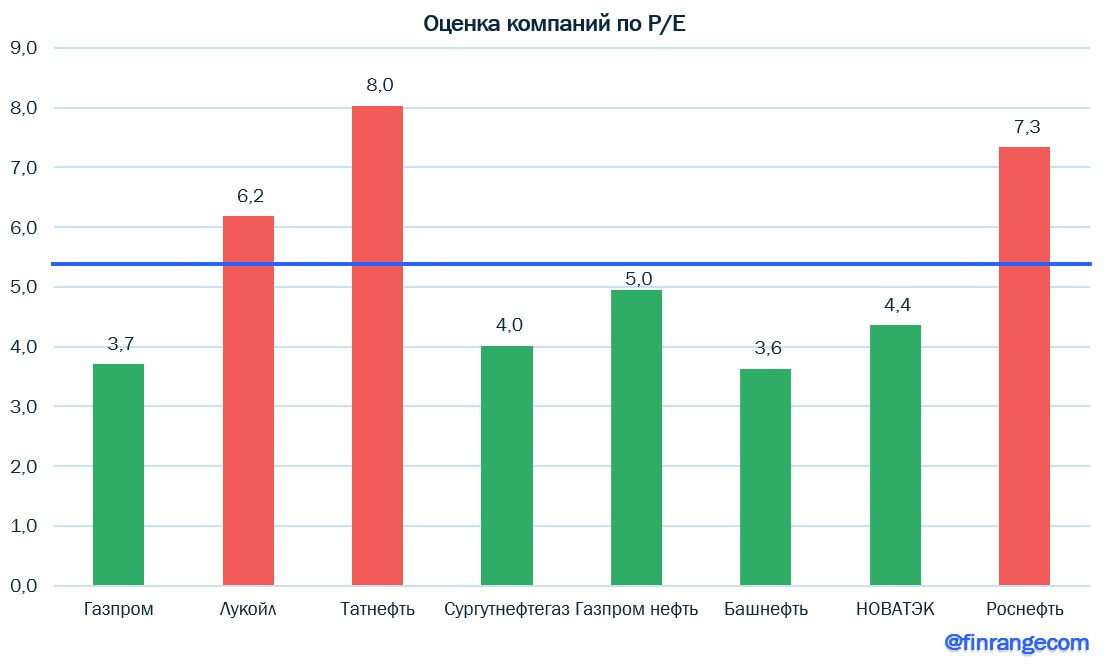

Самые дешёвые компании: Газпром, Башнефть, Сургутнефтегаз.

Самые дорогие: Татнефть, Роснефть. По мультипликатору EV/EBITDA дороже всех оценивается НОВАТЭК, но для компании роста с такой рентабельностью, мы считаем это справедливой оценкой. Самые закредитованные компании: здесь традиционно попали Роснефть и Газпром, но соотношение Чистый долг / EBITDA – долговая нагрузка оптимальная.

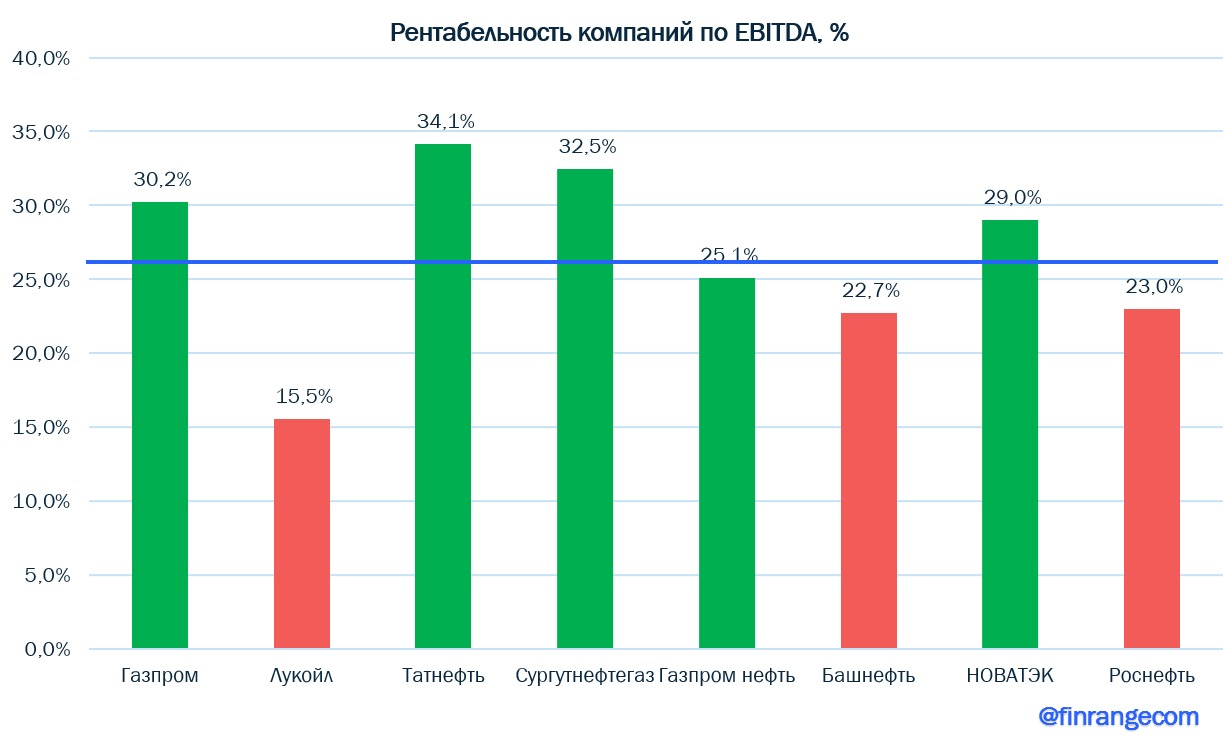

Остальные нефтегазовые компании имеют низкую долговую нагрузку или вообще отрицательный чистый долг. Самые прибыльные компании: Татнефть, Сургутнефтегаз, НОВАТЭК, Газпром.

Несмотря рост финансовых показателей компании и положительную динамику акций, Лукойл имеет самую низкую маржинальность, вслед за ней следует Роснефть. Лучшие компании с точки зрения возврата на вложенный капитал стали: НОВАТЭК, в частности за счёт продажи доли СПГ проектах, а также Татнефть, которая активно последние несколько лет занималась поднятием акционерной стоимости.

Хуже всех возвращают Газпром и Роснефть из-за своих многочисленных капитальных затрат. В связи с вышеперечисленным, мы выделяем НОВАТЭК, как самую рентабельную компанию с отрицательной долговой нагрузкой и Газпром нефть – оптимальное соотношение эффективности и оценки компании. Сургутнефтгаз исключаем из данной выборки до выяснения «катализатора роста», который двигает котировки. Также хотим отметить, что это просто математика, здесь не учитывается дивидендная доходность, которая в данный момент двигает акции вверх.

|

| |||

Поиск котировок:Например: Газпром

|

|

© 2025 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.