|

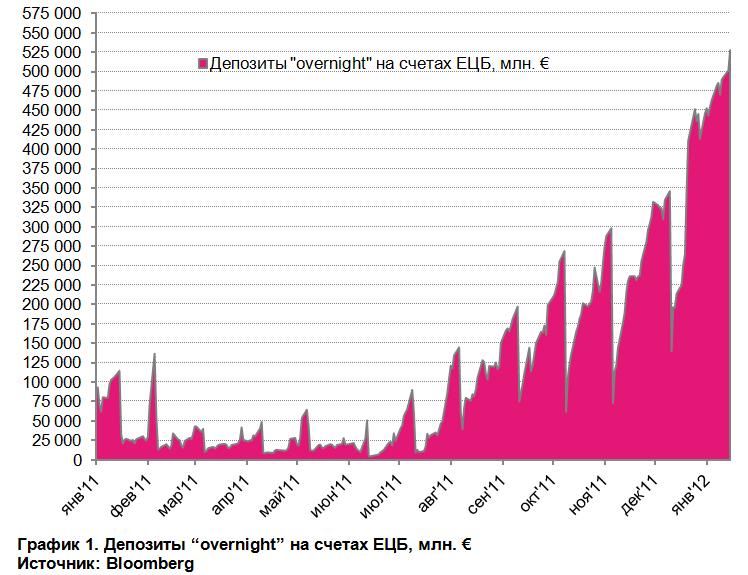

Возвращаясь в 21 декабря 2011 г. – день, когда ЕЦБ провел операцию по предоставлению неограниченных 3-летних кредитов (LTRO – Long Term Repurchasing Operation) и предоставил банкам €489 млрд. евро под 1% годовых (ввиду действия перекрестных операций банкам в чистом виде досталось около €210 млрд.) – депозиты “overnight” по ставке 0,25% годовых составляли €265 млрд. Во вторник, 17 января 2012 г., депозиты европейских коммерческих банков на счетах ЦБ составили рекордные за всю историю €528 млрд. Таким образом, с того знаменательного дня депозиты на счетах ЕЦБ выросли на €263 млрд., что существенно превышает полученные в рамках LTRO банками €210 млрд. Почему свободная ликвидность уходит на депозиты?

Агентство Bloomberg объясняет неослабевающий рост интереса банков к такому методу получения дохода техническим фактором. Дело в том, что 18 января подойдет к концу ежемесячный период регулирования обязательных резервов ЕЦБ. В течение этого периода регулятор обязывает банки поддерживать определенный усредненный объем резервов. Завершение такого периода может привести к скачкообразному изменению объемов средств на депозитах ЕЦБ именно потому, что банки, размещающие там деньги, перемещают их в попытке привести баланс собственного капитала в соответствие с нормативами. Такие ежемесячные “провалы” хорошо видны на представленном графике. Однако европейские банки могут получить новые возможности для «заливания» депозитов ЕЦБ деньгами уже на этой неделе. С 18 января ЕЦБ, впервые в истории, снизит норму обязательного резервирования - с 2% до 1%. По данным Reuters, это позволит банкам распоряжаться дополнительными собственными средствами в размере €100 млрд. Ослабление требований ЕЦБ к резервам банков может означать, что они смогут разместить еще больше свободных денег на депозитах регулятора, поясняют в Reuters. Мы склонны предполагать, что банки просто напросто не рискуют выходить на межбанковский рынок (зарабатывать 0,3-0,4% годовых), не кредитуют реальную экономику, а собирают свободную ликвидность на “безопасных” счетах ЕЦБ, при этом еще покупают короткие европейские облигации с дюрацией до 3 лет, на чем неплохо зарабатывают. Все дело в том, что основная задумка бывшего сотрудника Goldman Sachs, а ныне Главы ЕЦБ - Марио Драги, при проведении 21 декабря операции по неограниченному кредитованию банков в рамках 3-летних LTRO заключалась в том, чтобы взять под контроль короткий конец кривой доходности европейских облигаций, которая в разгар долгового кризиса осенью 2011 г. начала расти в геометрической прогрессии, ставя под большой вопрос жизнеспособность всей Европы. Сегодня с уверенностью можно сказать, что план “Супер Марио” работает – доходности, к примеру, 3-летних облигации по Франции, Италии и Испании значительно снизились за прошедший месяц. Это значит, что цены выросли и банки, держащие на своих балансах такие бумаги, смогли немного заработать. Более того, многочисленные январские европейские аукционы по размещению долговых бумаг с короткой дюрацией проходят достаточно успешно.

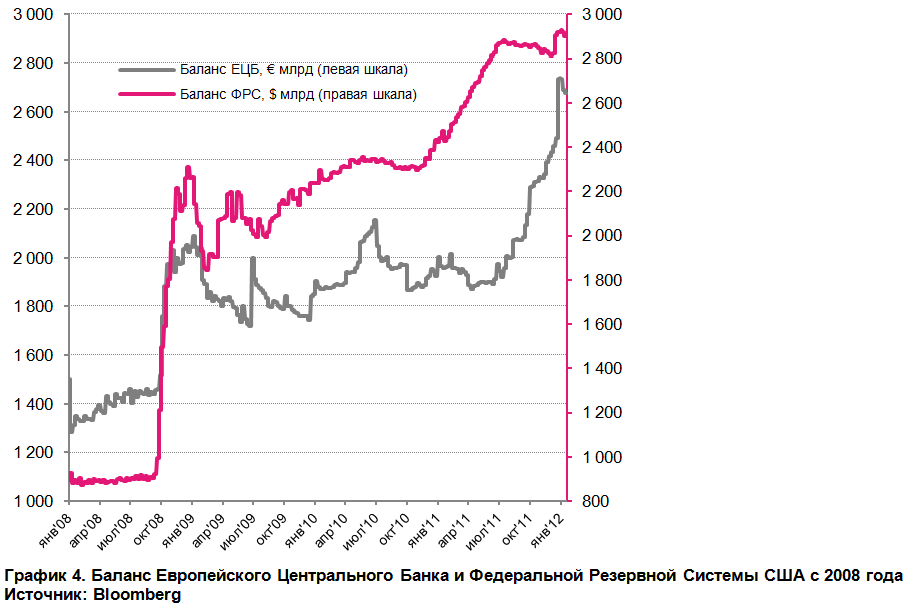

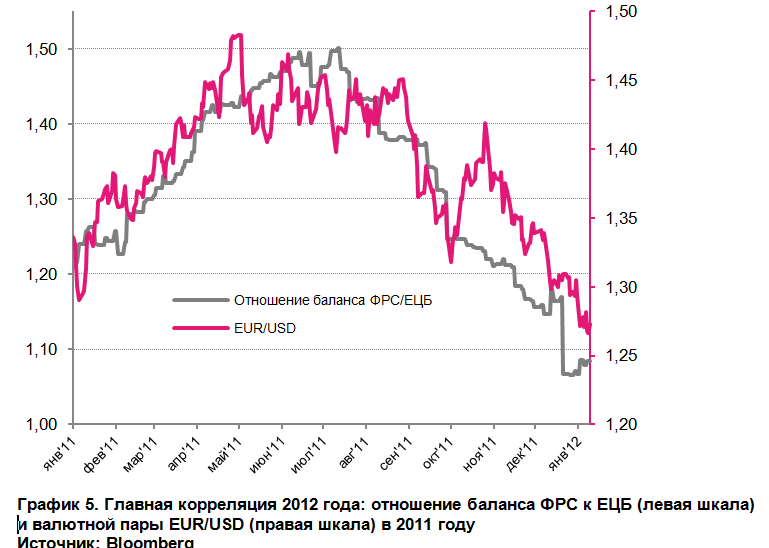

ЕЦБ теперь контролирует короткий конец кривой доходности - тем самым успокаивает долговые и фондовые рынки, а европейские банки зарабатывают на росте цен облигаций c дюрацией до 3 лет. Всем хорошо, Европа останется на плаву еще как минимум на 3 года. Почему бы не продолжить? А ЕЦБ продолжит! Напомним, что на 29 февраля 2012 г. намечена вторая операция выдачи неограниченных 3-летних LTRO со стороны ЕЦБ. Оценки масштабов программы сильно разнятся, но они должны быть впечатляющими. С учетом успеха реализации первой половины программы, европейские банки могут удвоить спрос на 3-летние кредиты... до €1 трлн. (в Credit Suisse ходят слухи о €10 трлн.!) ЕЦБ также рассматривает варианты смягчения требований по залогу для новой операции LTRO, что должно поспособствовать еще более высокому спросу на свежую ликвидность. 3-летние LTRO – очень дешевая страховка для Европы против любого кризиса ликвидности на 3 года. В конечном счете, это приведет к раздуванию баланса ЕЦБ - в последние 6 месяцев европейский Центробанк является главным “печатным станком” в мире. Это подтверждает график изменения его баланса, который за последние полгода увеличился на 38% до €2,69 трлн. (рост на €750 млрд. - почти $1 трлн.), при этом баланс ФРС США вырос за этот период всего на 1% с $2,87 трлн. до $2,9 трлн. Напомним, что стремительный рост баланса ЕЦБ в рамках завуалированного “quanto easing” (QE - quantitative easing - на итальянский манер) обеспечил столь стремительное падение курса евро против американского доллара во второй половине прошлого года (см. График 5).

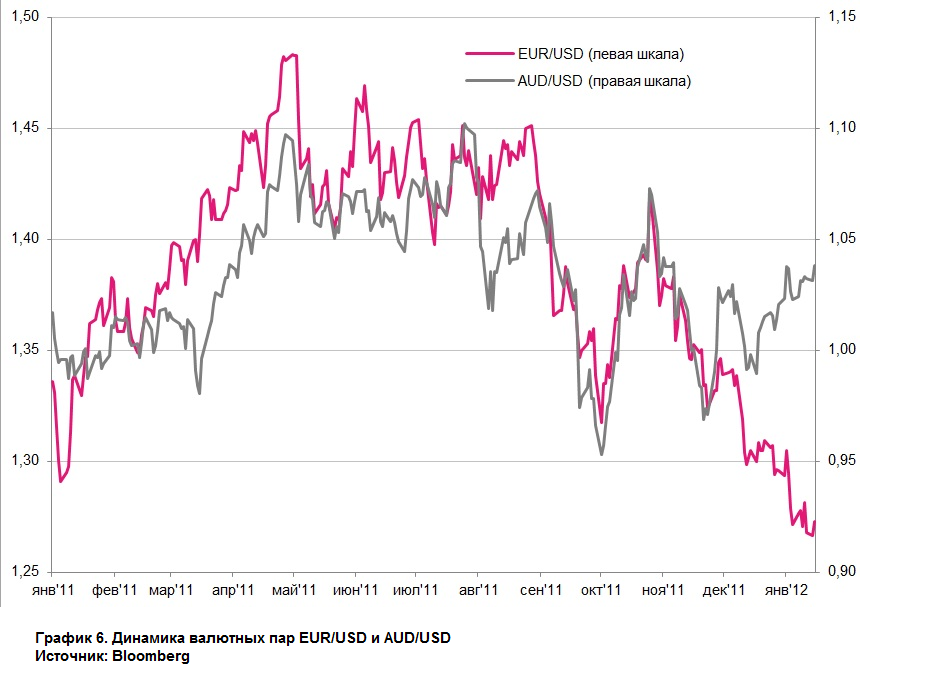

В дополнение картины необходимо вспомнить, что ФРС осенью 2011 г. запустил операцию “Твист”, суть которой заключается в ребалансировке портфеля Федрезерва в пользу покупки бумаг с дюрацией более 6 лет путем продажи коротких бумаг. Т.е. ФРС взял под контроль длинный конец кривой доходности. Главная цель – сбить ставки по долгосрочным облигациям, т.к. от них зависит стоимость ипотеки для американского населения (да и вообще стоимость денег в мире). Рынок недвижимости США остается в депрессивном состоянии и остается главной головной болью для властей. Ждем запуска QE3 (quantitative easing) от ФРС в виде выкупа ипотечных бумаг (MBS) в марте 2012 г. *Кроме этого, также есть мнение, что переведя через “Твист” основную сумму долга в долгосрочные трежериз, ФРС готовится к скачку инфляции, которая в перспективе “съест” значительную часть этого долга. Каким будет размер программы QE3? Нам кажется, это станет ясно как раз после запуска второй операции LTRO от ЕЦБ 29 февраля. Американцам нужен дешевый доллар для более уверенного восстановления экономики. Если размер европейского “quanto easing” действительно окажется впечатляющим – это приведет к еще большему раздуванию баланса ЕЦБ и ослаблению евро против доллара США. На наш взгляд, ФРС постарается соблюсти баланс балансов (извините за тавтологию). Напомню, от соотношения баланса ФРС к ЕЦБ (делим одно на другое) полностью зависит динамика EUR/USD (cм. График 5) Также отметим, что единая европейская валюта в новых реалиях перестала быть классическим индикатором пресловутого спроса на риск. Это хорошо видно на графике EUR/USD и AUD/USD – раскоррелляция началась в конце ноября 2011 г. (см. График 6). Аналогичная картина по евро наблюдается в сравнении с динамиками других высокодоходных и сырьевых валют.

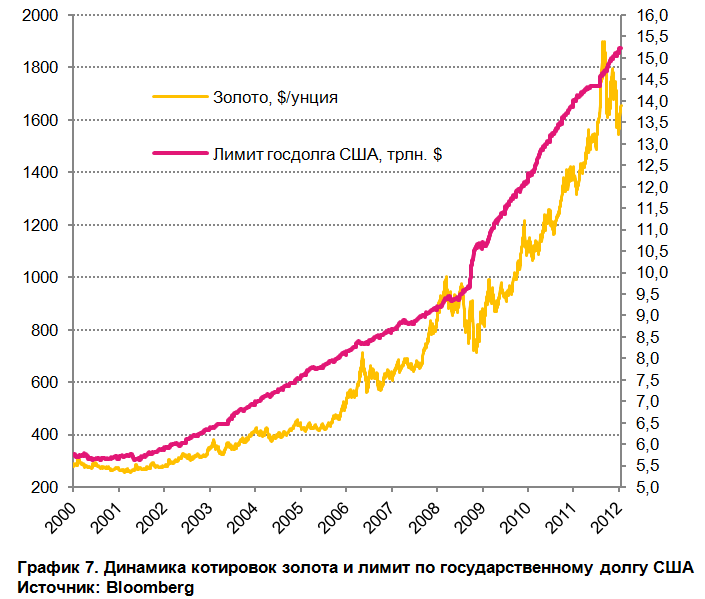

Из всего вышесказанного следует два вывода. Во-первых, до запуска американского QE3 следует ожидать дальнейшего ослабления евро. Во-вторых, слабеющий евро удешевляет европейский экспорт, что далее приведет к постепенному восстановлению экономики и к более существенному росту европейских фондовых индексов по отношению к американским в 2012 году. К тому же, г-н Драги вполне готов пойти на дальнейшее понижение процентных ставок в случае ослабления европейской инфляции – в текущем году рынок закладывает снижение ставки рефинансирования ЕЦБ еще на 25 б.п. Главное, непонятна судьба Греции, которой пророчат дефолт в середине марта (евро по факту должен укрепиться). Немного о золоте... С учетом того, что ЕЦБ в конце февраля проведет операцию 3-летних LTRO (оценка программы - €1 трлн.), от ФРС ждут запуска программы выкупа ипотечных облигаций QE3 (на $600 млрд. ближе к июню 2012 года), глобальный баланс мировых центробанков может вырасти примерно на $3 трлн. к июлю этого года, при этом золото продолжает падать в цене. Непорядок. В скором времени США увеличат планку потолка госдолга до $16,4 трлн. – прямая зависимость стоимости золота и уровня потолка госдолга США довольно очевидна на историческом графике (см. График 7). В случае запуска “печатных станков” золото довольно легко может пойти на $2000 за унцию, а может и выше.

Итак, главные вопросы первой половины 2012 года: - Какими будут масштабы 2-ой программы 3-летних LTRO от ЕЦБ 29 февраля? - Когда ФРС запустит QE3, каким будет масштаб выкупа активов? Важнейшее соотношение 2012 года – баланс ФРС, деленный на баланс ЕЦБ (FED/ECB Index). Важнейшая корреляция 2012 года – EUR/USD и FED/ECB Index. Удачных торгов! Шагардин Дмитрий Аналитик Отдела рыночного анализа и консультаций Брокерской компании КИТ Финанс

|