Аналитический обзор компании ОГК-2

О компании:

"ОГК-2" - одна из шести тепловых оптовых генерирующих компаний, созданных в рамках реформирования ОАО РАО «ЕЭС России». Компания занимается производством и сбытом электроэнергии среди генерирующих компаний, образованных на основе тепловых электростанций. 1 ноября 2011 г. в результате завершения реорганизации была создана крупнейшая российская тепловая генерирующая компания ОАО «ОГК-2» общей установленной мощностью 17,9 ГВт (на момент объединения, в наст. время – 18,1 ГВт) в составе 11 филиалов: Сургутская ГРЭС-1 (Тюменская область), Рязанская ГРЭС (Рязанская область), Ставропольская ГРЭС (Ставропольский край), Киришская ГРЭС (Ленинградская область), Троицкая ГРЭС (Челябинская область), Новочеркасская ГРЭС (Ростовская область), Красноярская ГРЭС-2 (Красноярский край), Череповецкая ГРЭС (Вологодская область), Серовская ГРЭС (Свердловская область), Псковская ГРЭС (Псковская область), Адлерская ТЭС (Краснодарский край).

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

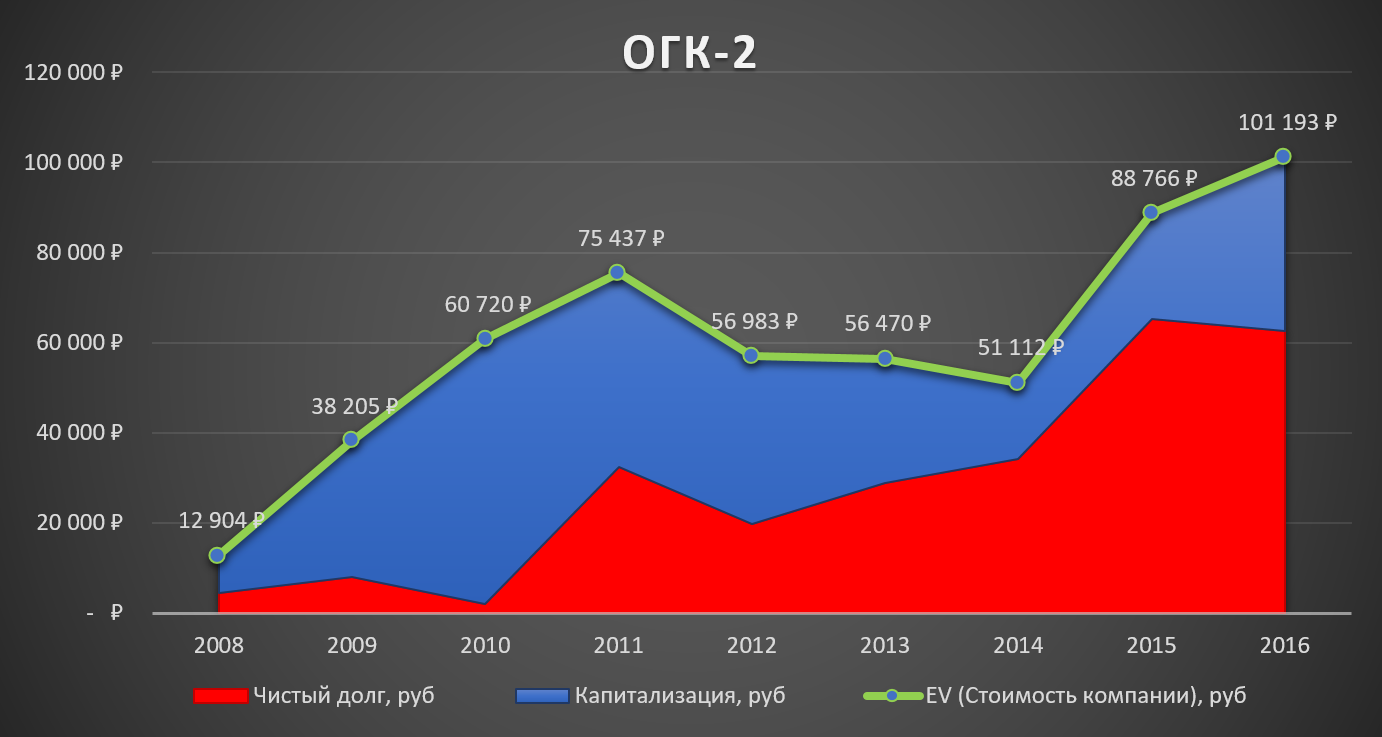

Начну с оценки ОГК-2, стоимость компании 101 млрд. рублей из неё только 62 млрд. рублей чистый долг.

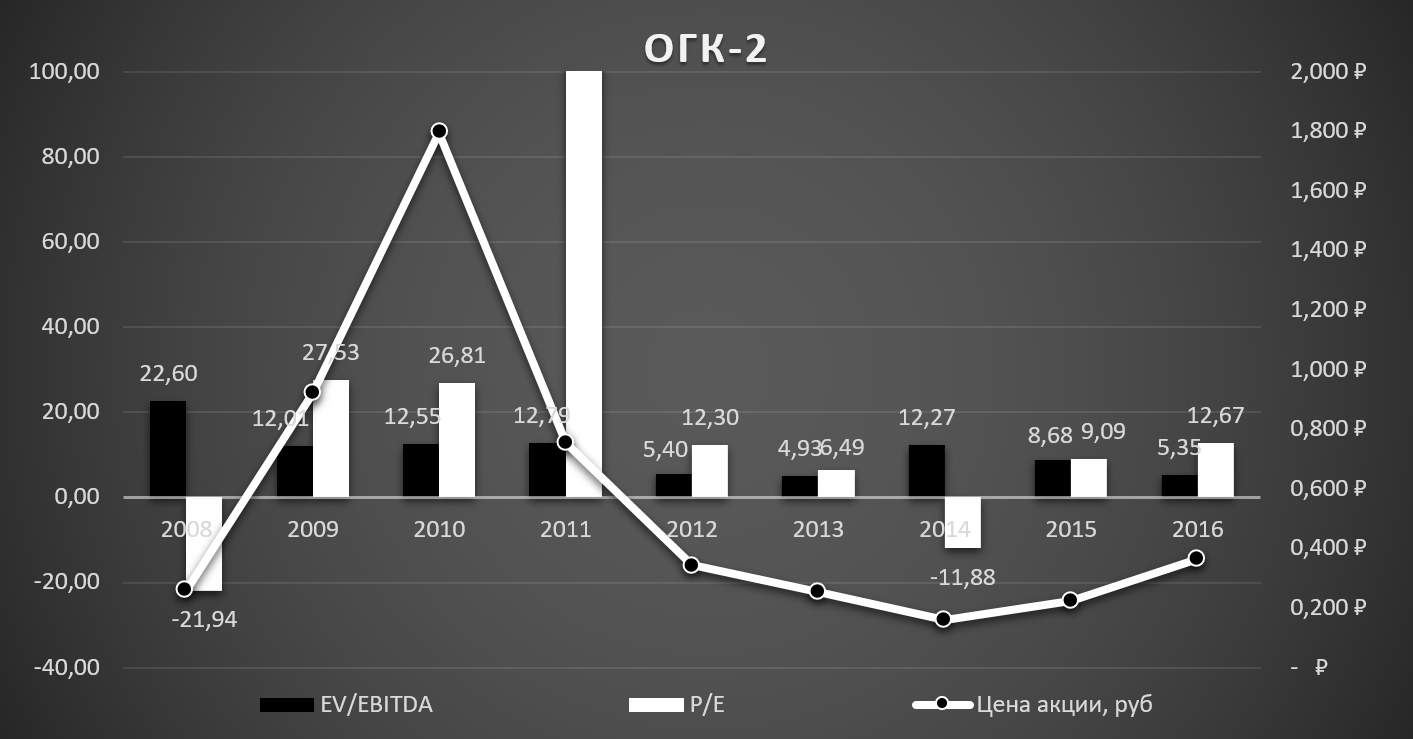

Исходя из мультипликаторов оценки компании, ОГК-2 стоит дорого, не смотря на низкую цену акций.

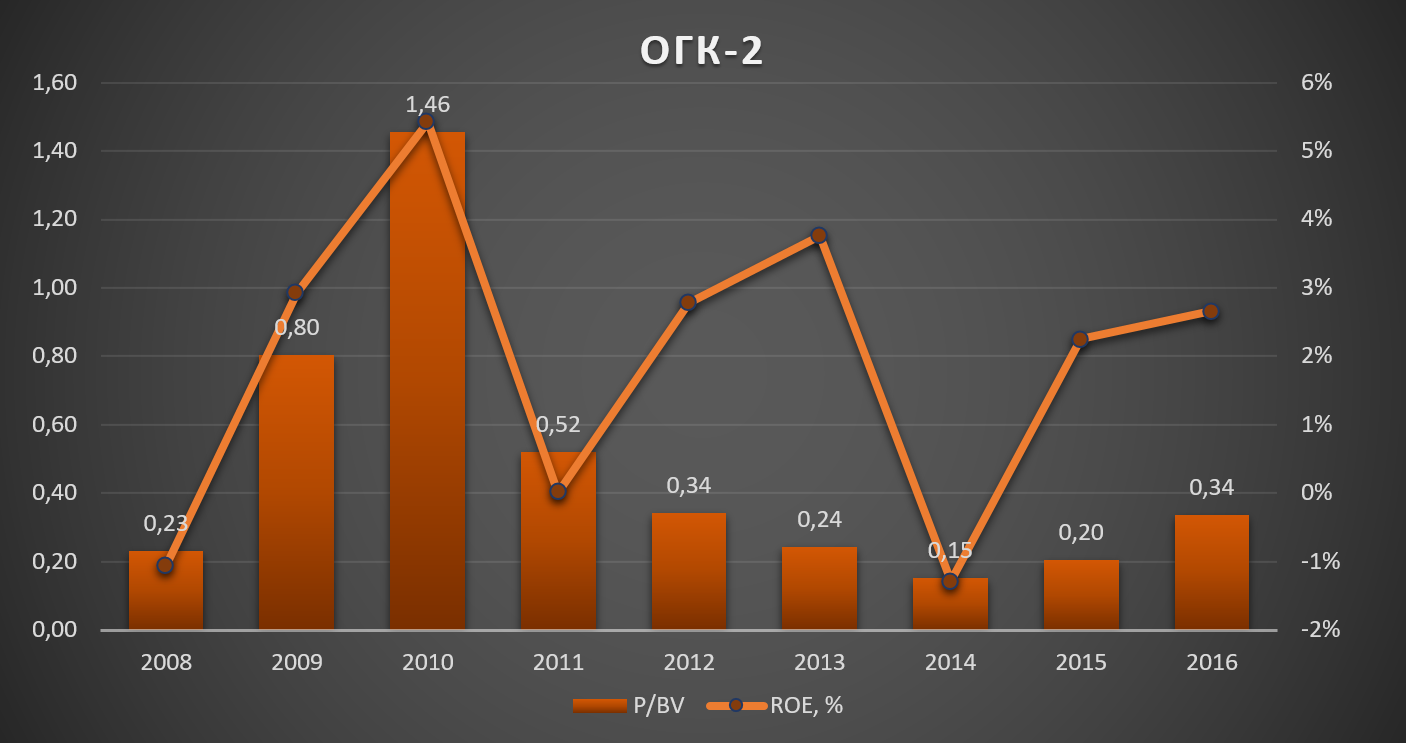

Мультипликатор отражающий балансовую стоимость активов P/BV=0,34 показывает недооценённость компании с потенциалом более 100%, но на мой взгляд, этот потенциал не будет реализован из-за низкой рентабельности капитала.

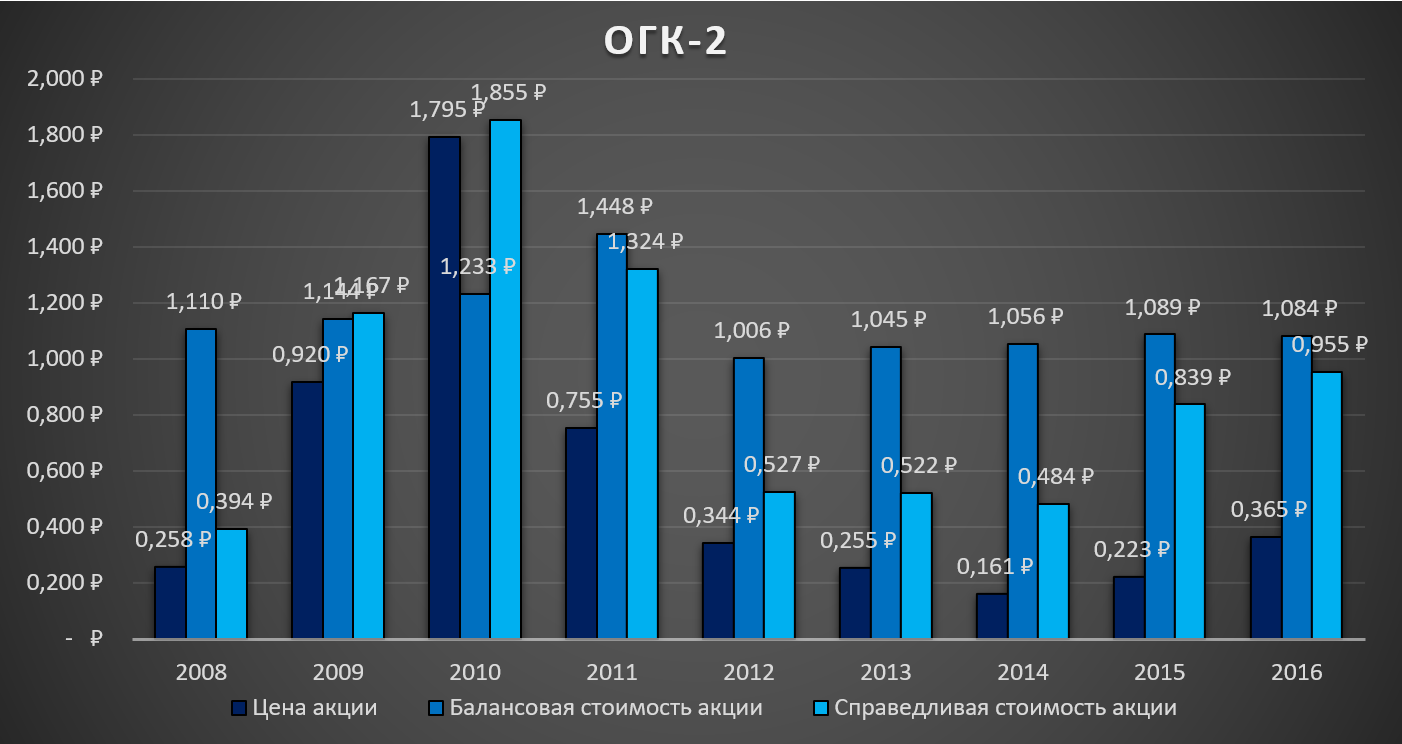

Теперь сравним рыночную цену акции с балансовой и справедливой стоимостью акции и на данной гистограмме также видно, что акции недооценены и имеют более 200% -ый потенциал. По оценке компании, всё понятно, разберём финансовые показатели компании.

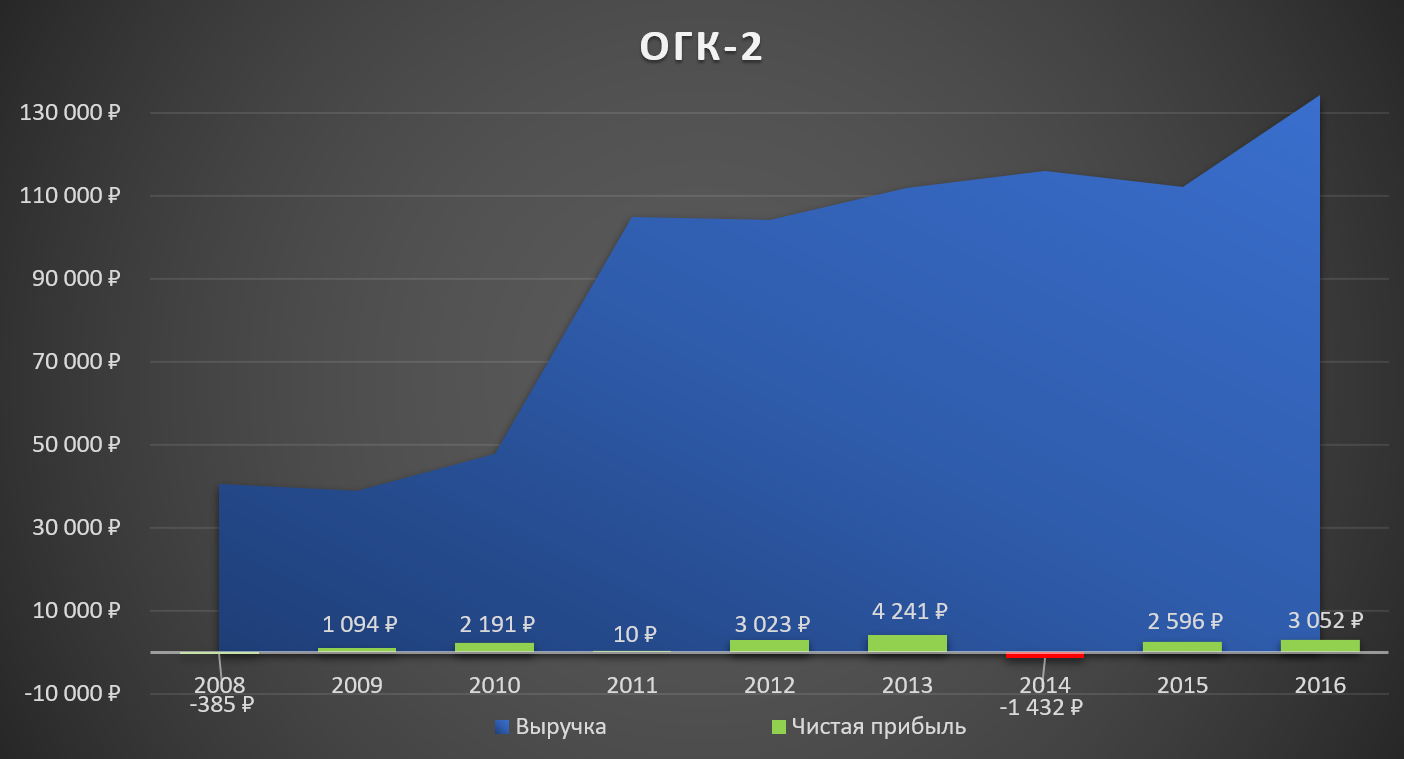

Выручка ОГК-2 на рекордных значениях, чистая прибыль в 2016 году больше по отношению к 2015 году.

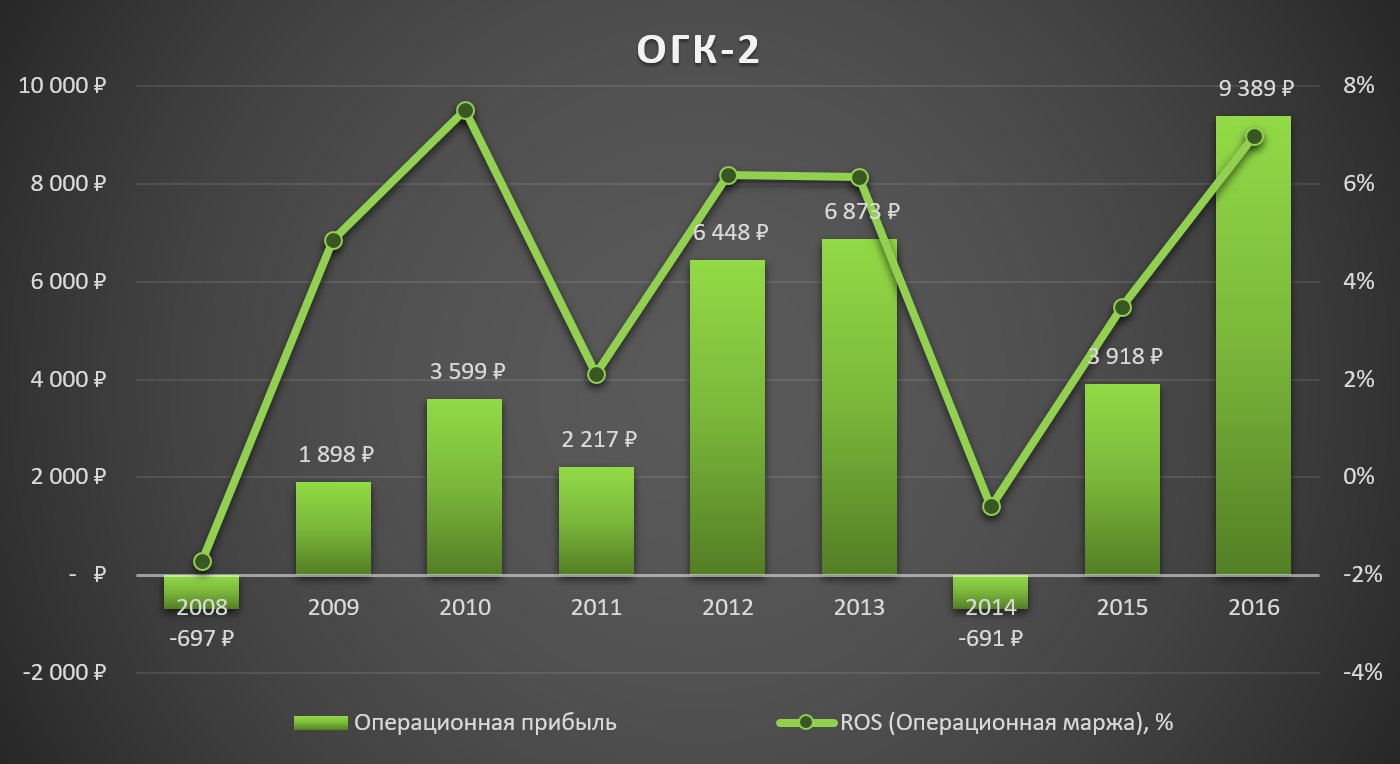

Операционная прибыль более предпочтительней, чем чистая прибыль, так как сразу видно сколько зарабатывает компания от основной деятельности. В 2016 году компания заработала 9,3 миллиарда рублей, что больше 2,3 раза чем в 2015 году.

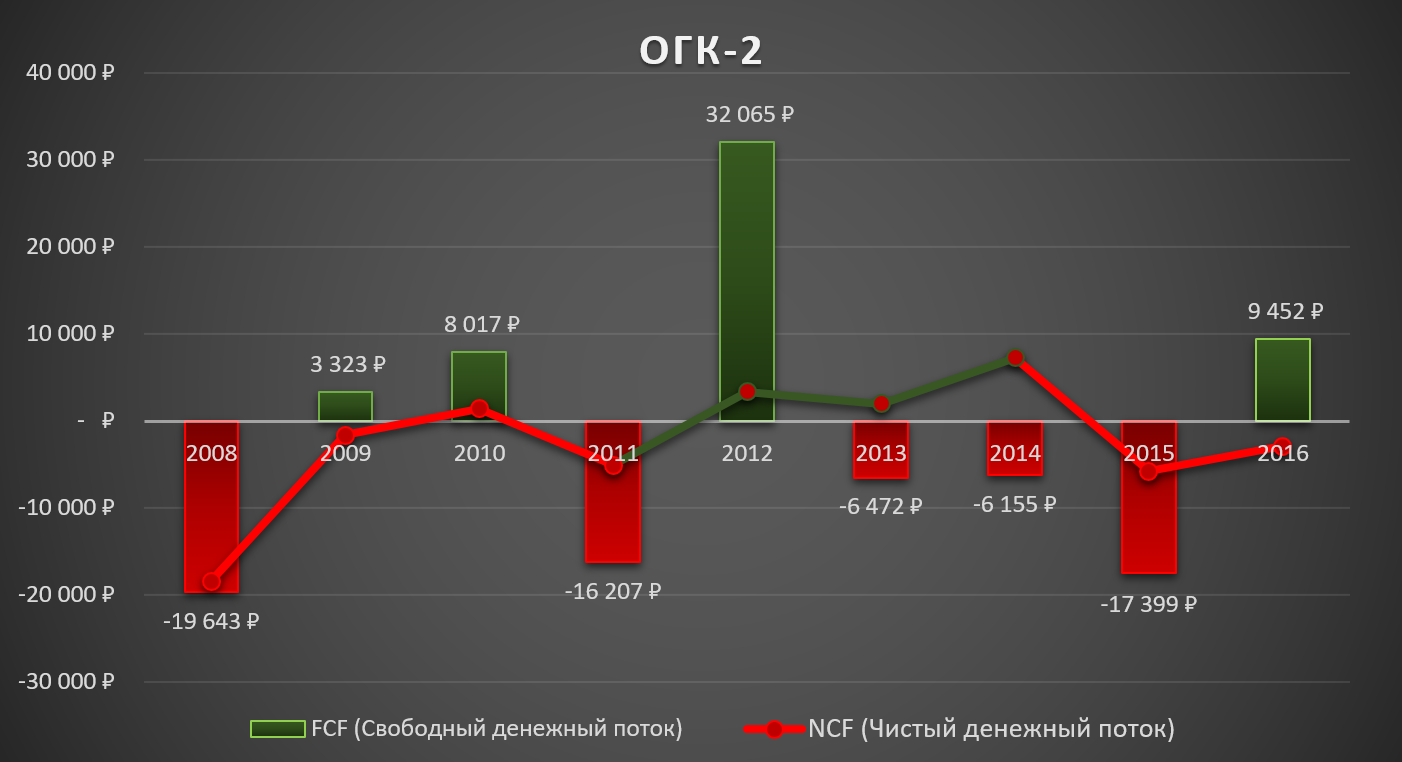

Свободный денежный поток стал положительным из-за увеличения денежного потока от операционной деятельности в 2,5 раза в 2016 году и снижения капитальных затрат, чистый денежный поток остаётся отрицательным из погашения краткосрочных заёмных средств.

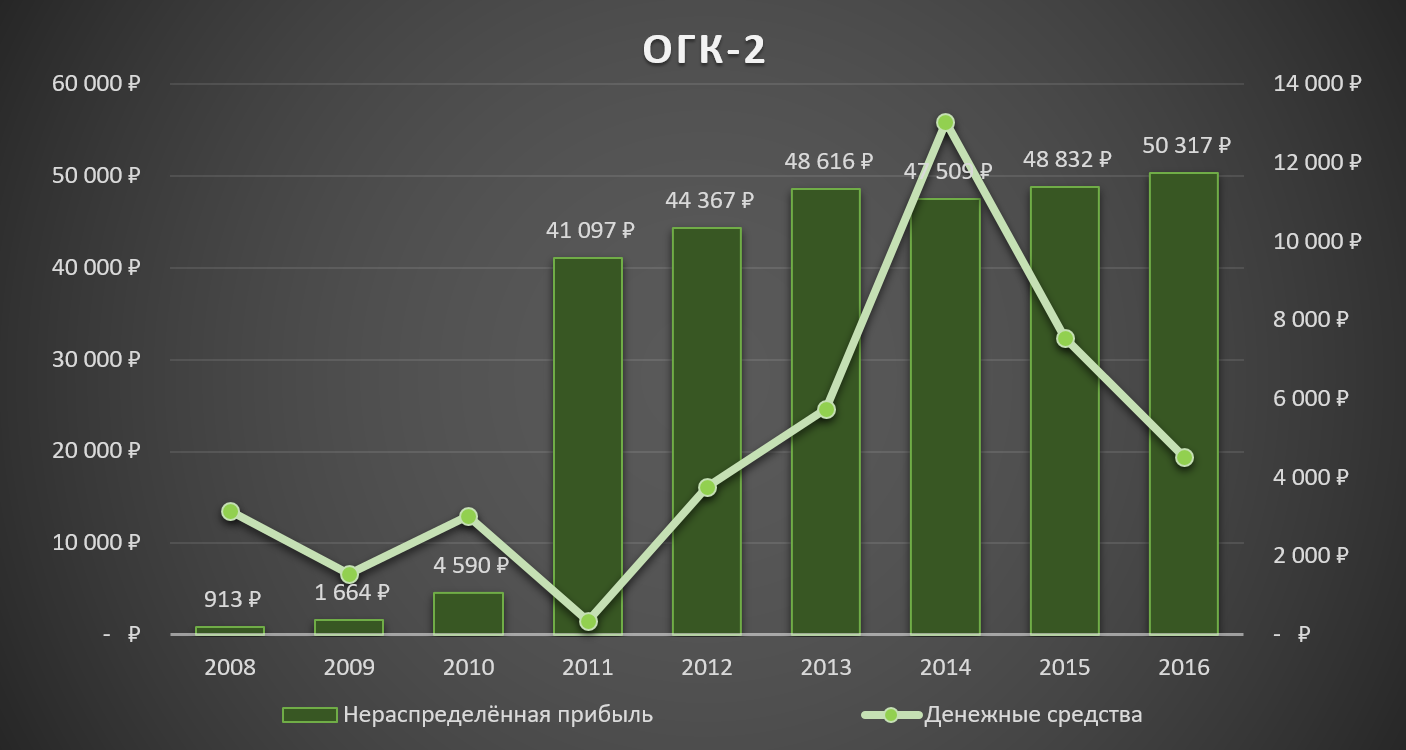

Нераспределённая прибыль увеличивается и достигла рекордных значений, денежные средства ушли на погашение долгов.

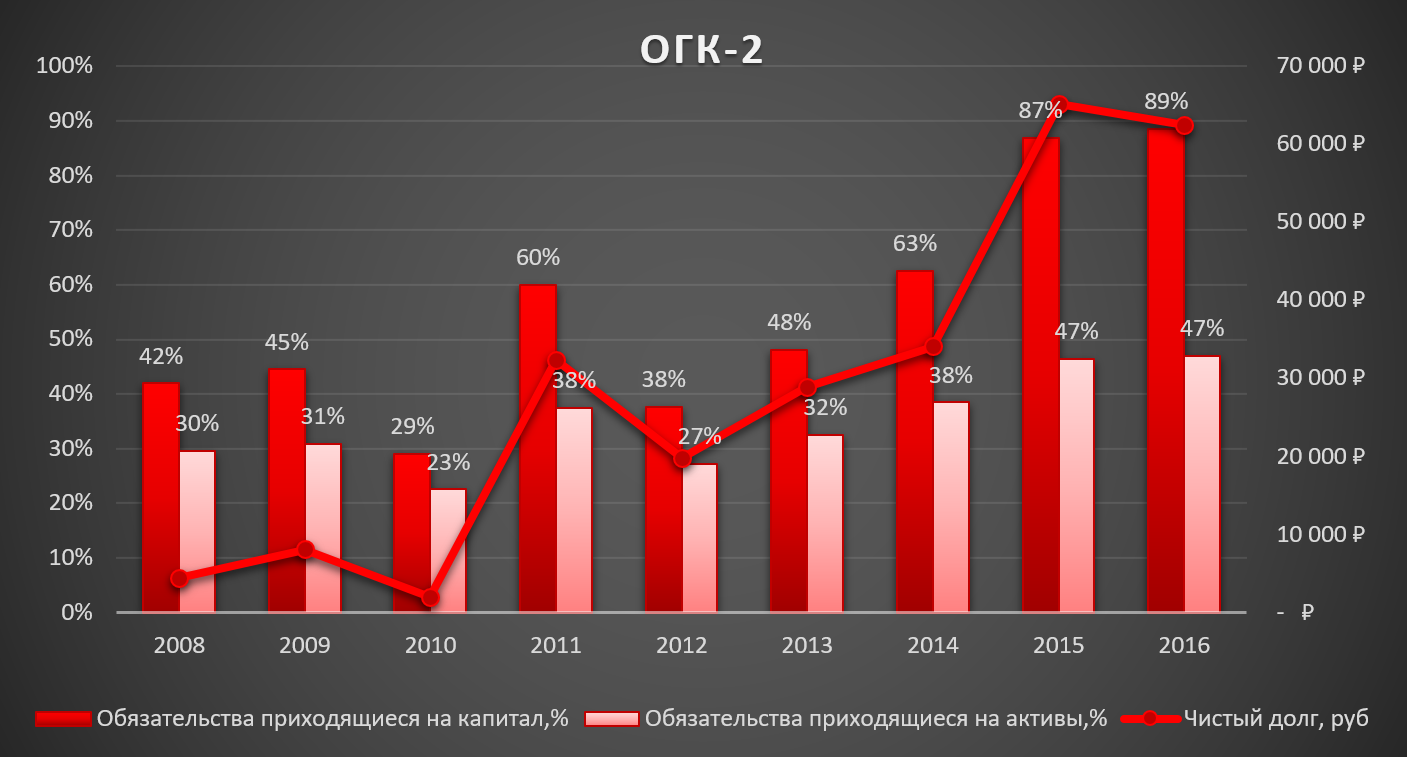

Обязательства, приходящиеся на активы и капитал, увеличиваются, чистый долг остаётся на высоком уровне.

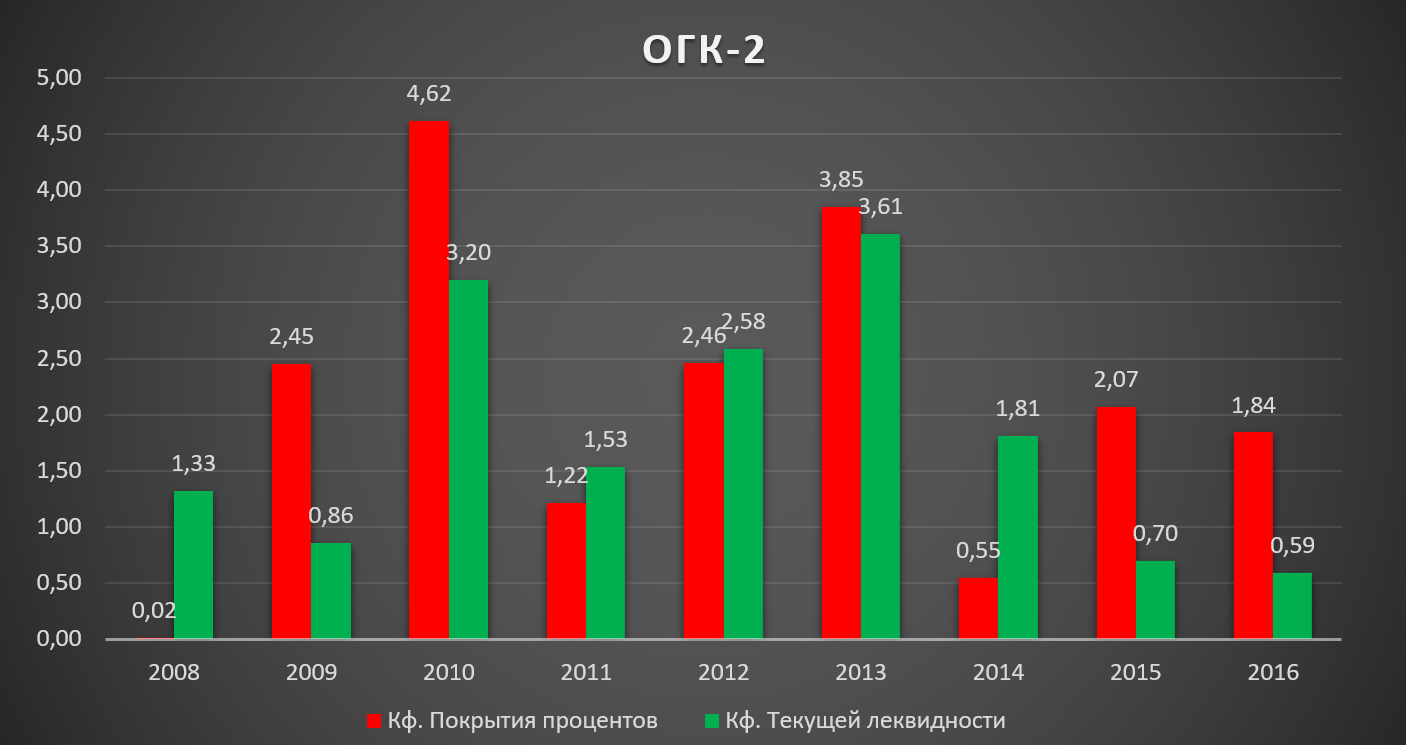

Рост обязательств подтверждает коэффициент текущей ликвидности, который ниже единицы, которая считается нормой.

Технический анализ: Технический анализ я использую для определения тенденций, коррекций, а также для определения точек входа, если нет фундаментальных драйверов роста.

С технической точки зрения, на дневном графике акции находятся в нисходящем тренде, цена протестировала пробой 200 дневной EMA и пробила линию тренда.

Вывод: Хоть компания и генерирует чистую прибыль, рентабельность её низкая, обязательства растут, коэффициенты не привлекательные, а технический анализ это только подтверждает. На мой взгляд стоит держаться подальше от акций ОГК-2.

*Данный аналитический обзор, это лишь анализ компании и не является указанием к действию.

**Копирование данного материала без согласования с автором запрещено.