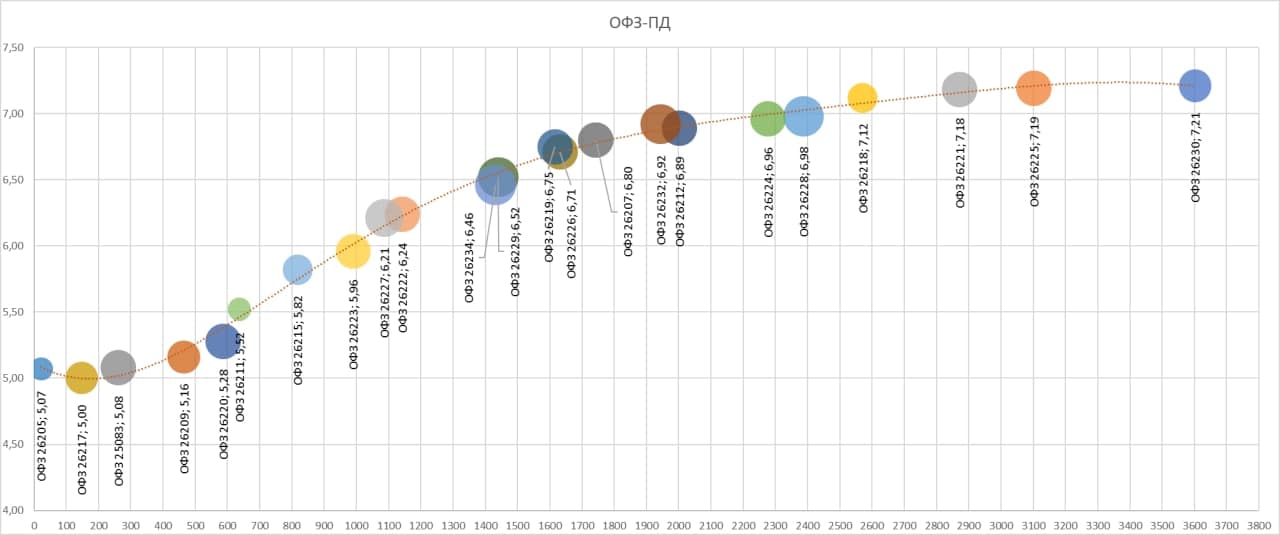

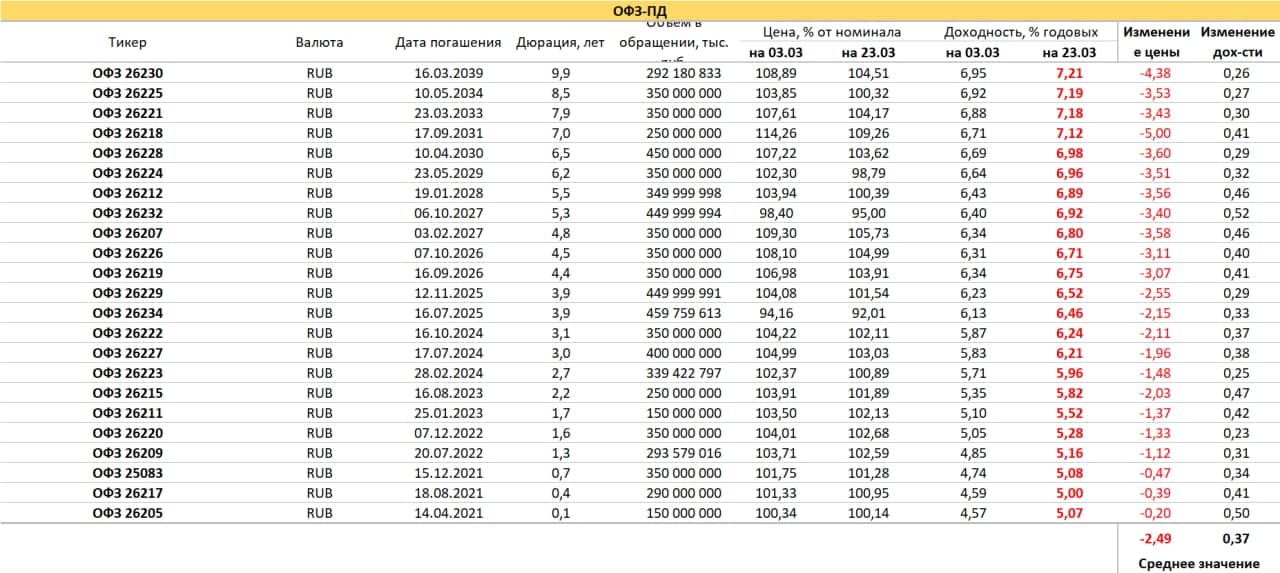

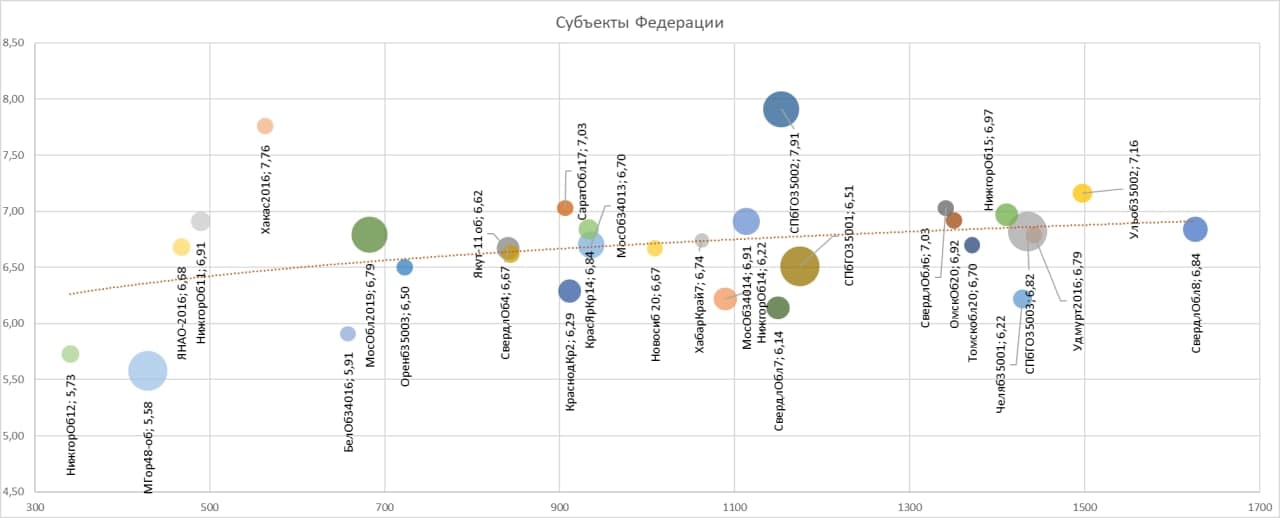

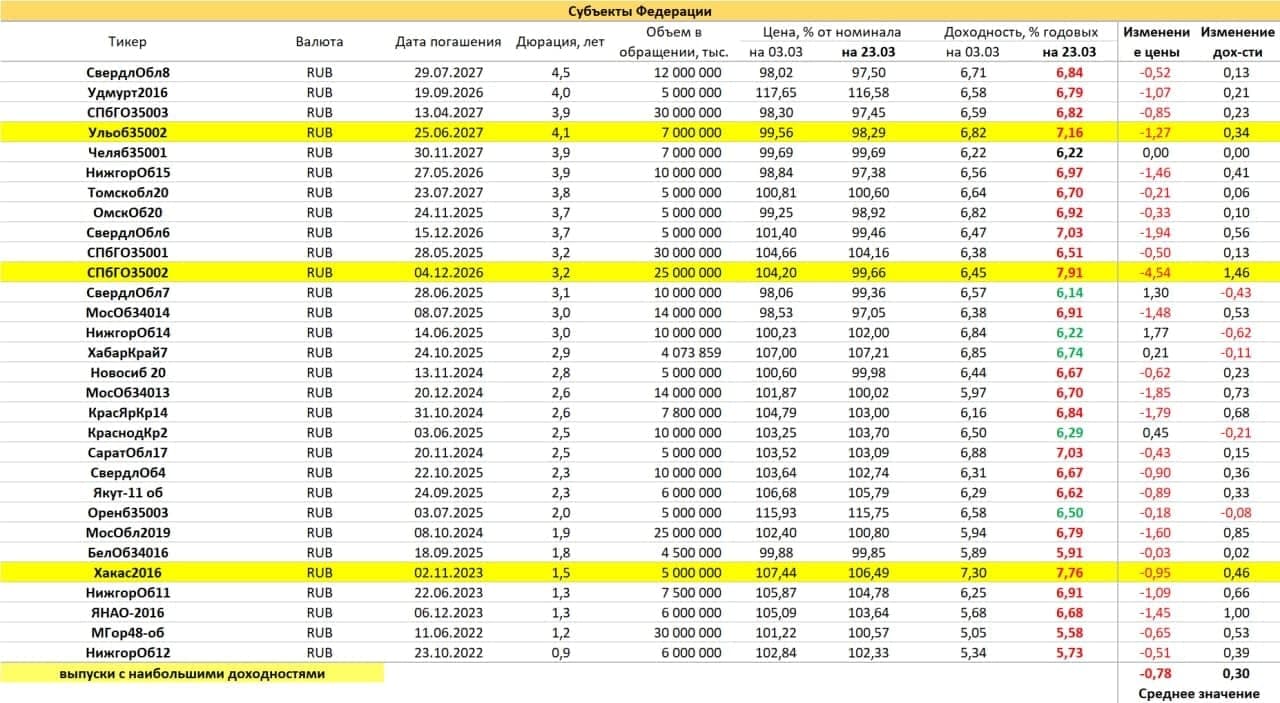

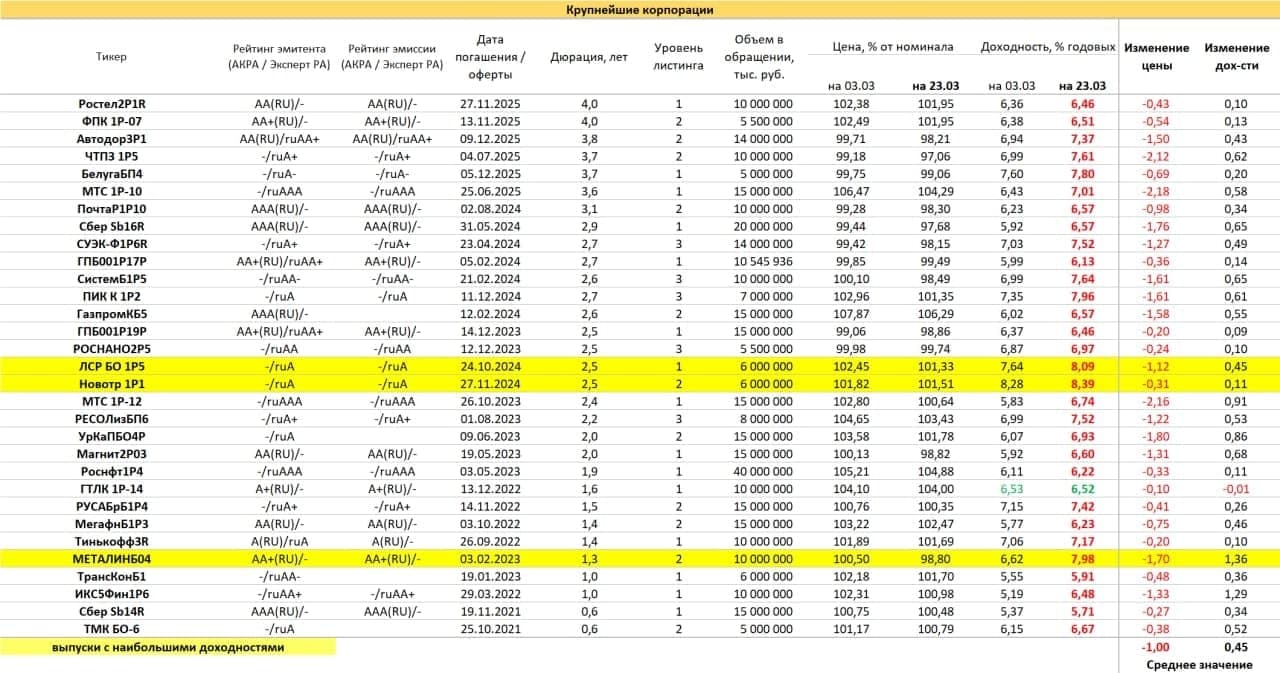

ОФЗ в ажиотажном состоянии. Вчерашние продажи госдолга, во-первых, были максимальными по падению цен и объемам с прошлого марта. Во-вторых, были сосредоточены на бумагах средней длины. Т.е. сначала с рынка выдавливались держатели длинных бумаг, теперь под основным ударом средние. Происходящее напоминает уже не уравнивание долгового рынка с новыми инфляционными реалиями и ставками денежного рынка, а паническое бегство спекулятивного капитала. Не так важно, ввиду возможных санкций или просто из чувства локтя. 5-летние ОФЗ с доходностью 6,8% — это сейчас выигрышная альтернатива как для аналогичных по длине субфедеральных бумаг, и для корпоративных. В такой ситуации или весь рынок облигаций уйдет в пике, вдогонку за госдолгом, или приостановится падение ОФЗ. Склоняюсь ко второму варианту.

Риск, как это вижу, смещается в первый корпоративный эшелон, в длинные высококлассные бумаги, которые не щедры на доходность и способны проседать инерционно и после обвала госдолга. И всё же основная масса рублевых облигаций закрепилась выше актуальной и, вероятно, предполагаемой инфляции по своим доходностям. Это не значит, что котировки долгового рынка начнут расти. Это говорит в пользу замедления или остановки их падения. Хотя паника плоха тем, что за считанные дни способна значительно опускать цены, пусть даже и локально. И будет ли или нет этот спуск, вопрос вероятности.

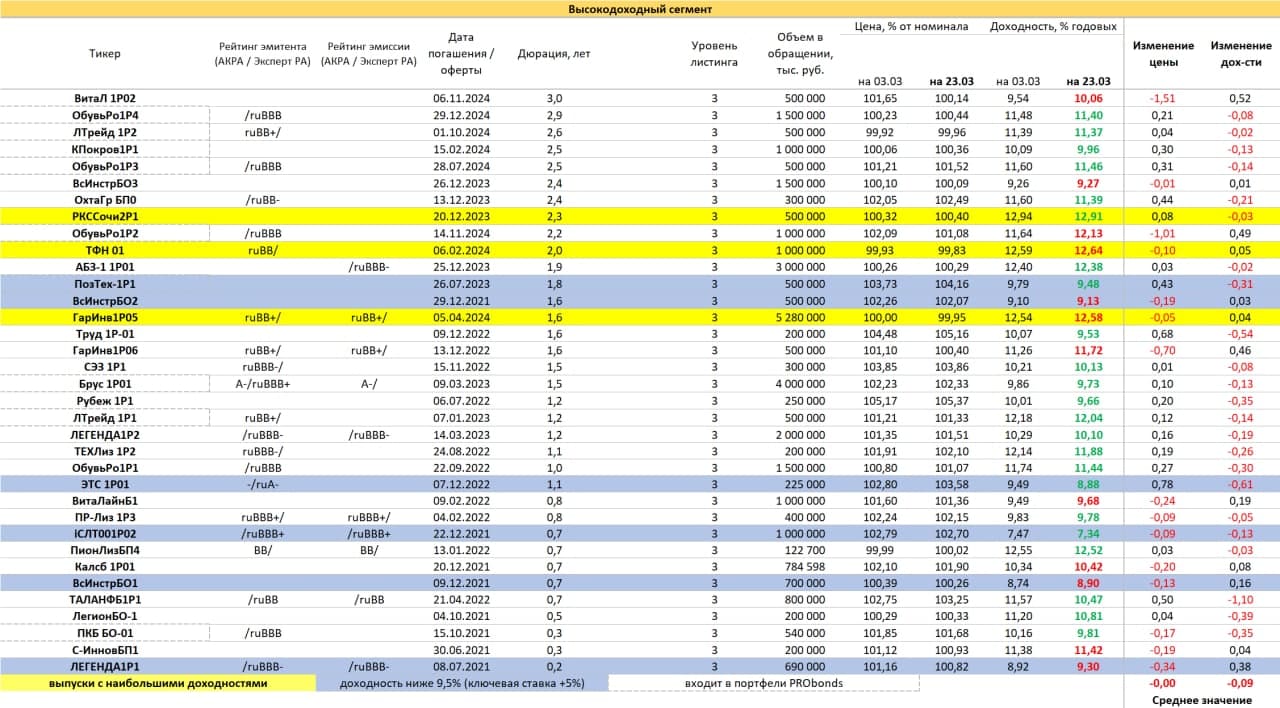

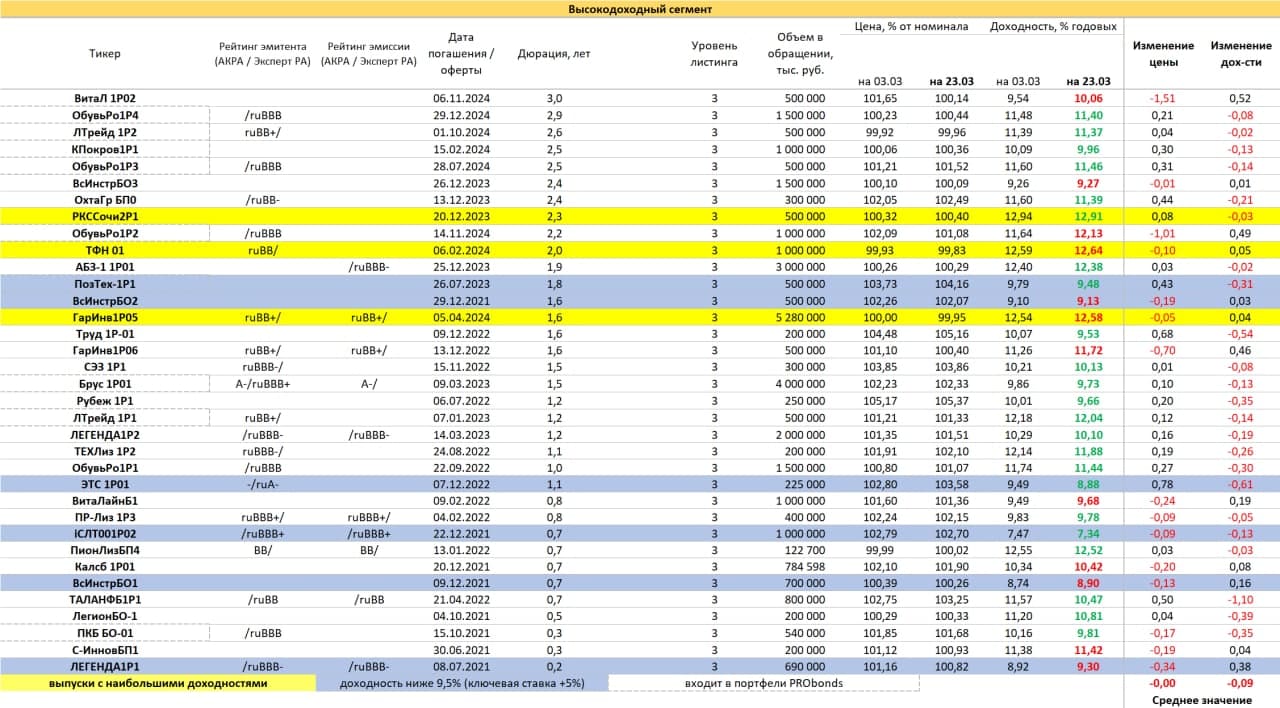

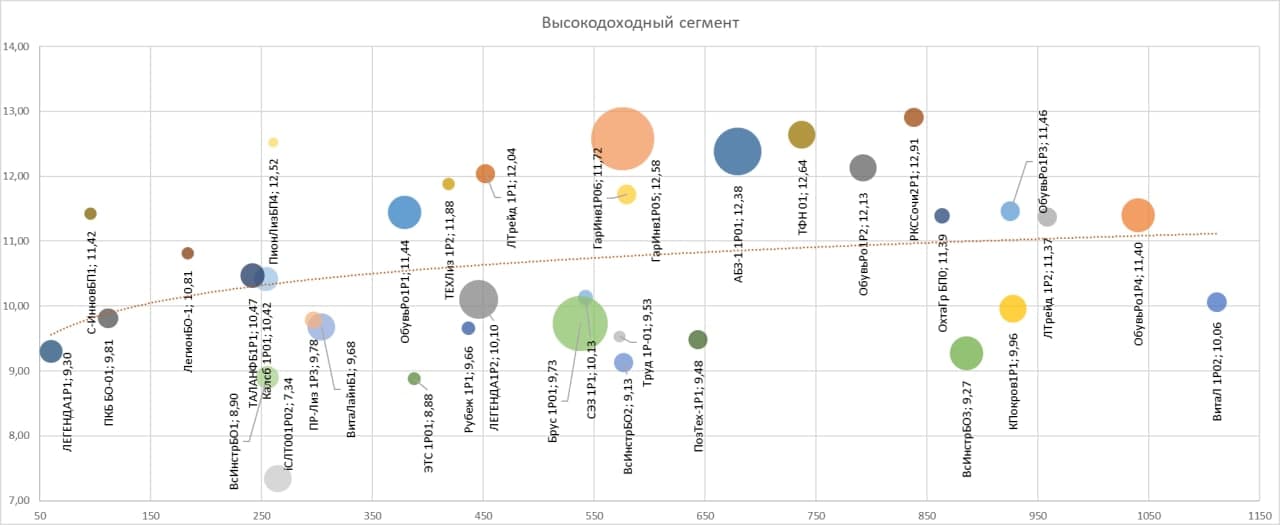

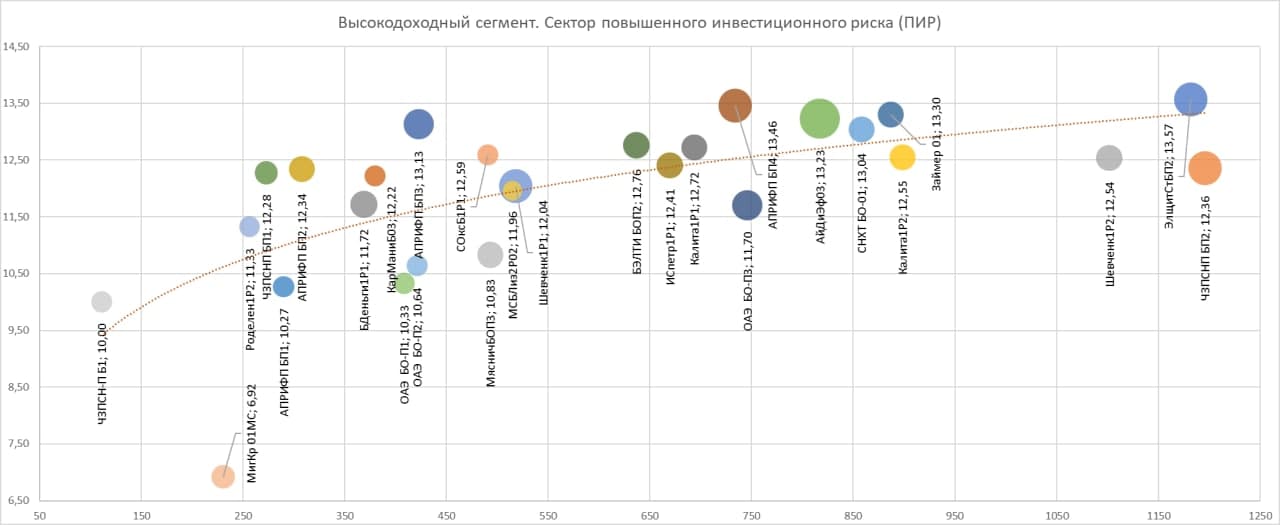

Неожиданно для многих ведет себя сегмент высокодоходных облигаций. Он с начала марта, фактически, и не упал. Распространять какие-то выводы на весь облигационный рынок, исходя из этого явления, не стоит. Сегмент слишком мал, чтобы на что-то влиять. Но у меня складывается мнение, что сам сегмент ВДО уже особо и не снизится. Раскорреляция, которую мы видим, очень напоминает вторую половину 2018 года, когда ОФЗ падали похожими темпами, а только еще формирующийся рынок высокодоходных бумаг, казалось, этого вовсе не заметил. На самом деле, заметил, размещения новых бумаг на время прекратились. Но котировки устояли. Склоняюсь к повторению именно этого сценария.