|

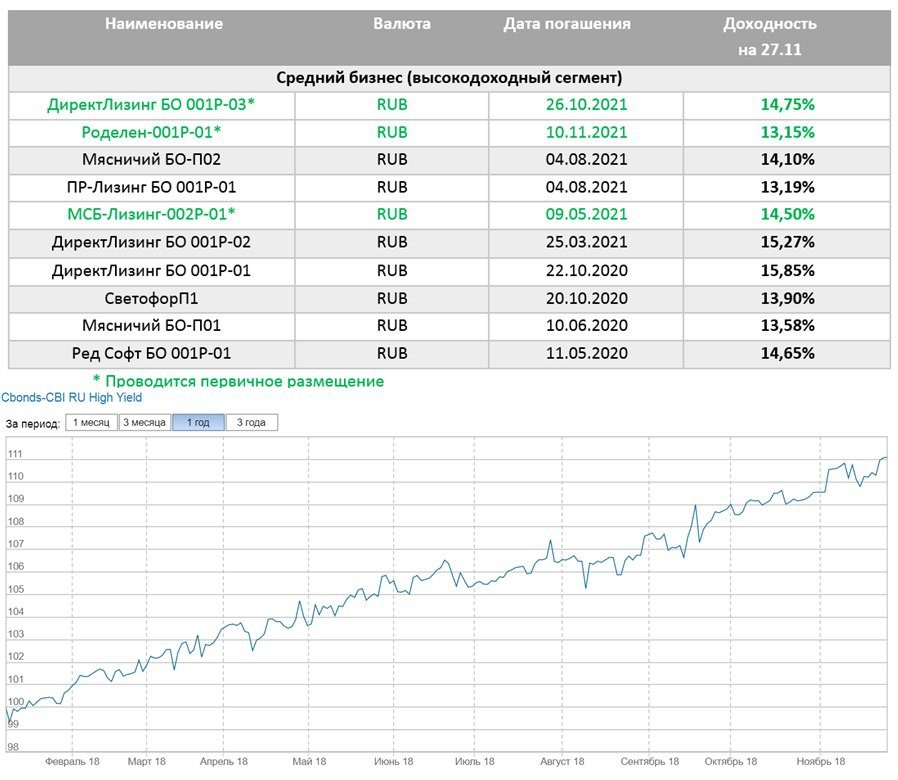

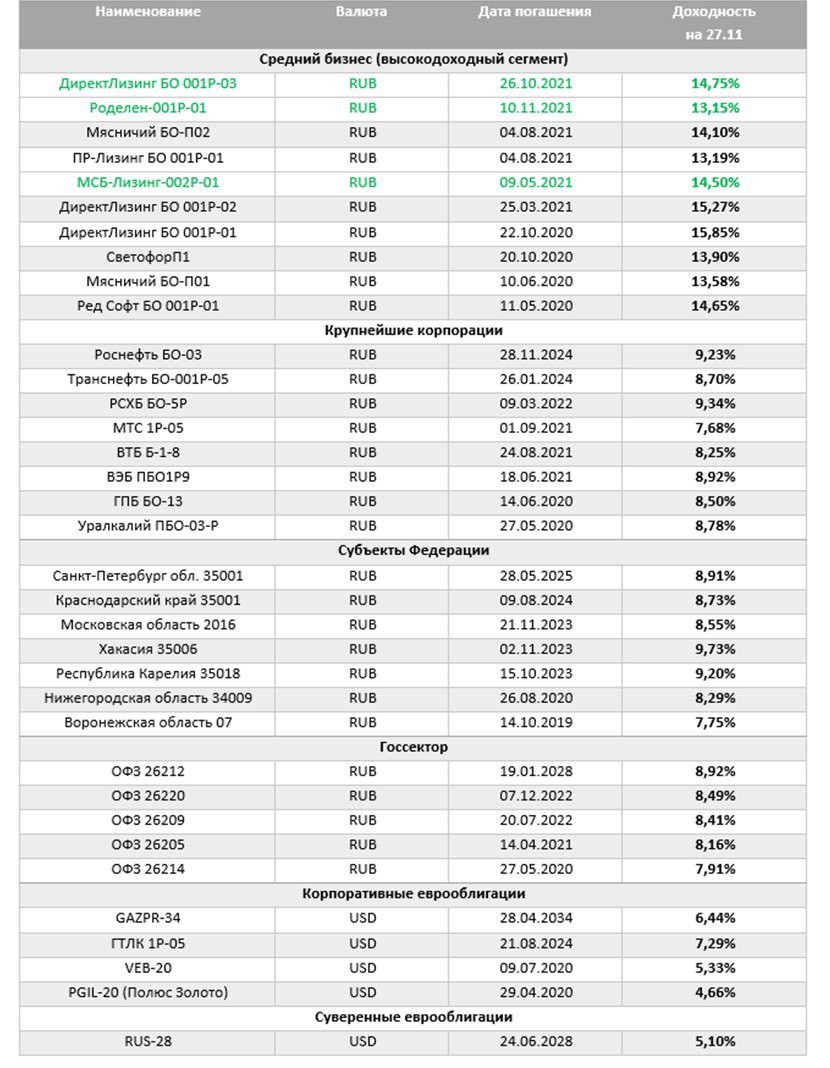

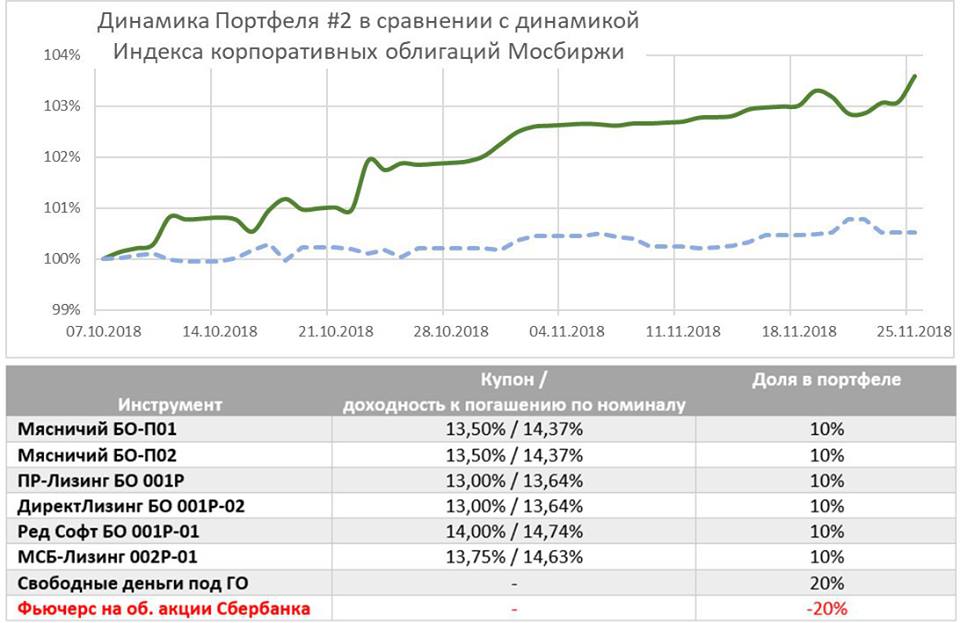

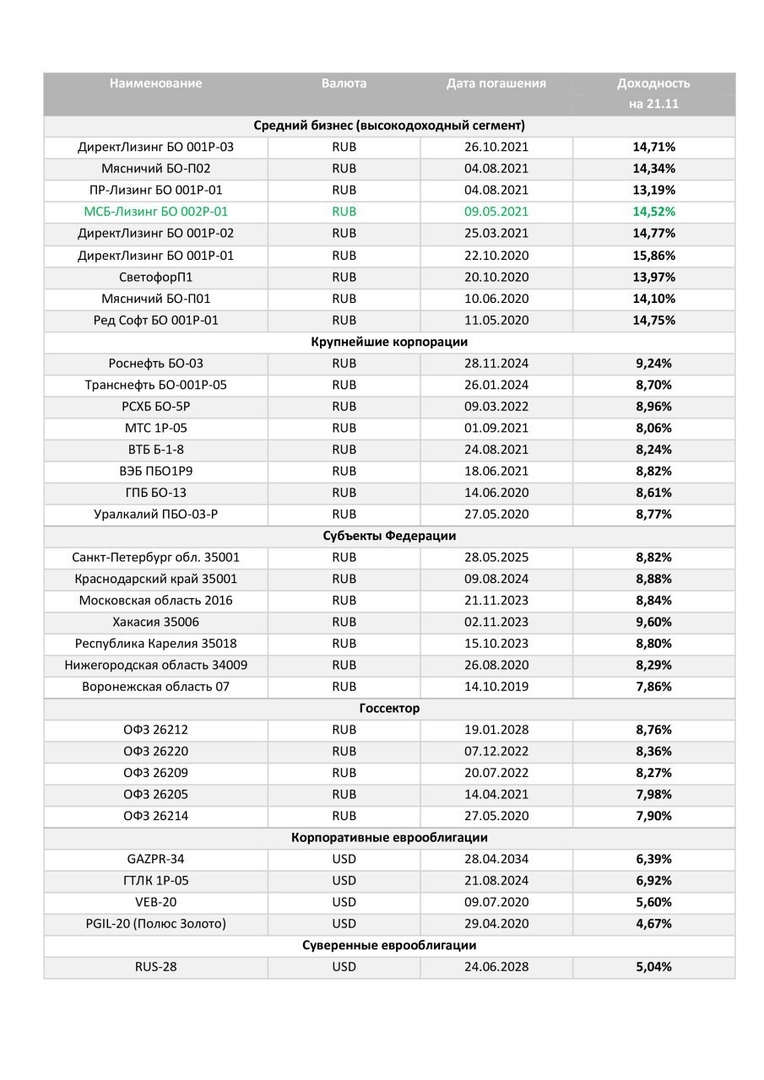

Сегодняшняя колонка – о стратегии и прикладной теории. Несколько лет назад один натуралистический сюжет, если не определил, то хорошо охарактеризовал основы наших спекулятивных операций. Анаконда лежит на дне болота и ждет, когда по болоту проплывет зебра. Змея может лежать неделями, и будет реагировать только на характерный плеск воды, который создает крупное травоядное. Эта стратегия предполагает долгое выжидание, избирательность и точность нападения. В ней должен быть минимум ошибок, т.к. цена ошибки высока. А результат не масштабируется. Но этот сюжет и эта стратегия дают ценные посылы. Во-первых, не реагировать на информационный шум. Во-вторых, использовать только понятные торговые моменты. Информационный шум. Биржевая индустрия настроена на генерирование избыточной информации. Действительно, те или иные события способны влиять на изменения цен. Вопрос предсказуемости влияния и его силы. Спекулятивный рынок – слишком сложная для прогнозирования система. В этой системе постоянное меняющееся число разных по воздействию информационных и финансовых факторов воздействует на поведение переменного числа игроков, а решения игроков подкреплены изменчивой сумой денег на их балансах и распределятся между почти неограниченным числом торговых инструментов. Слишком много переменных, а сами переменные часто не имеют цифровой структуры своих значений. Как говорит один знакомый, математик по образованию, управляющий собственными активами крупнейшей российской инвесткомпании, «квантовой модели для рынка недостаточно». Если информация избыточна, и оперирование ею не коррелирует с результатом, целесообразно ее отбросить. По счастью, множественные информационные поводы компенсируют сами себя, вызывая лишь локальные колебания биржевых цен. Если же мы пренебрегаем основным информационным потоком, на что мы ориентируемся в совершении сделок? По аналогии с анакондой и зеброй, реакция (покупка или продажа актива) должна сопровождать повторяющиеся и хорошо прогнозируемые явления или события. Одно из таких повторяющихся явлений применяется в нашем смешанном Портфеле #2. Сейчас в нем 8 высокодоходны облигаций (выпуски компаний ДиректЛизинг, ПР-Лизинг, Ред Софт, ТД Мясничий, ЛК Роделен, Объединения АгроЭлита) и спекулятивная часть на 20% капитала – короткая позиция во фьючерсе на обыкновенные акции Сбербанка. Доходность портфеля, очищенная от комиссий – выше 20% годовых. В октябре мы получили значительный доход от короткой позиции во фьючерсе на нефть, а со второй половины ноября играем н понижение в Сбербанке. Повторяющееся и прогнозируемое явление. Если какой-то крупный биржевой актив длительное время растет в цене, то сложившийся растущий график привлекает к себе все возрастающее число покупателей. Новые покупатели толкают цену дальше вверх. Надо сказать, каждый следующий процент роста цены должен быть подкреплен бОльшим объемом денег, нежели предыдущий процент ее роста. Т.е. чем дольше продолжается рост, тем больше усилий нужно для его сохранения. Параллельно, чем больше участников купило актив, тем больше позитивных прогнозов о его дальнейшем росте. Люди, вкладывающие свои деньги в спекуляцию, хотят быть уверенными в ее спешности, поэтому требуют прогнозной поддержки, а также и сами ее создают. В какой-то момент, проявляются черты ценовой пирамиды. И после того как цена актива перестает стремиться вверх, у нее очень немного шансов даже на остановку. Цена получает сильный нисходящий импульс. Его причина – и разочарование бывших покупателей, теперь приступивших к продажам, и недостаток новых денег для удержания цены. Сломанная растущая тенденция теперь имеет потенциал продолжительного падения. Основываясь именно на этих несложных принципах, мы продавали нефть в октябре. Получили не все падение, только около половины от его амплитуды. Т.е. максимизировали не суммы дохода, а вероятность его получения. С 16 ноября открыли сделку по продаже обыкновенных акций Сбербанка, через соответствующий фьючерс. Стремительный рост акций Сбербанка продолжался более 2 лет, и к началу 2018 года, по нашему мнению, уже обладал признаками пирамиды. Популярность бумаги, завышенные ожидания ее дальнейшего роста – тому отражение. Падение, начавшееся в апреле, отвечает слому тенденции, с хорошим потенциалом удешевления. А в рамках этого падения в октябре-ноябре мы увидели, как мы это оцениваем, локальную коррекцию вверх. Ее мы и использовали для открытия короткой позиции. Если открытие позиции соответствовало цене в 201 рубль за обыкновенную акцию Сбербанка, то в прошлую пятницу эта цена составляла 195 рублей. Наши ожидания – район 180 рублей за акцию в течение декабря, возможно – января. В дальнейшем, возможным объектом для открытия новой короткой позиции может оказаться индекс американских акций, фьючерс на который, US500, обращается на Московской бирже. |

| |||||||

Поиск котировок:Например: Газпром

|

|