|

Решил я описать свое видение пути трейдера. Для примера возьму себя. Впервые я задумался о трейдинге в 2004 году. Первый мой финансовый рынок — рынок Forex. Рынок Форекс привлек, как и многих других, своей доступностью для мелкого инвестора и своими перспективами. Я сразу влюбился в образ трейдинга как образа жизни. Свободный, сильный, независимый, умный, успешный трейдер манил перспективами. Рынок Форекс самый ликвидный, круглосуточный, доступный почти всем. Это были достоинства Forex. Как оказалось, для начинающего частного инвестора, эти достоинства стали недостатками, как ни странно это может показаться. 1 этап трединга — Интуитивный трейдер. Человек, который изучает рынок в поисках Грааля, найдя который можно обеспечить всю свою жизнь. Это начальный этап становления. Испытания для ума и воли. Изучал рынок, закономерности. Основной метод — технический анализ. Как и многие изучал много индикаторов. Думал, что Грааль скрыт в особенном индикаторе, важно только найти его. Как позже оказалось — рынок может сделать любой индикатор как прибыльным, так и убыточным, причем это обстоятельство нельзя изменить. Любой индикатор имеет убыточные периоды. Отсюда пришло понимание, что убытки не зло, а часть трейдинга. Как обычно пользовался плечом на все возможности. Но плечо работает в две стороны за тебя и против тебя. И если оно большое, то против тебя оно не ранит депозит, а убивает наповал. Как говорил Элдер, убытки бывают двух видов — большие но редкие (акулы) и маленькие но частые (пираньи). С большими убытками есть только один способ бороться — контролируемое плечо. Разработал интересную меру риска — время умирания депозита. Вычисляется как ежедневная (часовая, минутная..)волатильность счета необходимая для обнуления депозита. Отдельно я пробовал различные таймфреймы. Сначала интрадей-торговля, но она очень выматывала, затем я перешел на часовой и четырехчасовой таймфрейм. Вскоре я выяснил, что технический анализ наиболее хорошо работает на дневном интервале. И я перешел в ряды позиционных трейдеров. Причины в том, что позиционный трейдер имеет больше времени чем трейдер внутри дня и методы технического анализа работают лучше. Перейдя на позиционный трейдинг я понял, как важно знать общий сентимент трейдеров. А это лучше всего знать на основе фундаментального анализа. Фундаментальный анализ оказался очень интересным, хотя он не давал однозначности, но давал некоторое преимущество. Позже я все же вернулся к скальпингу. Но я оценивал скальперские стратегии на другом уровне — на уровне статистических исследований рынков, пробовал скальперские стратегии на американском рынке, на фьючерсе S&P500. Вообще по рынкам сложилось такое мнение. Самый простой рынок — это неликвидный фондовый рынок развивающихся стран. Например — Украинская биржа. Украинский фондовый рынок простой, трендовый, но при этом очень волатильный. Сложнее торговать более ликвидный рынок российский РТС. Еще сложнее торговать ведущими фондовыми рынками — американскими и европейскими. Апогей эффективности фондового рынка — фьючерс на индекс широкого рынка S&P500. Так же сложны эффективные сырьевые рынки — золото серебро, нефть газ и т.д. И на вершине всех финансовых рынков находиться глобальный рынок Forex. Форекс самый ликвидный и огромный рынок, где основные игроки — крупнейшие международные банки и минимальные лоты -миллион долларов. И на Этот рынок привлекают новичков. Это как предложить заняться боксом с поединков с Майком Тайсоном, Эвандером Холифильдом и т.д. Результат гарантирован ). Самый ликвидный рынок мне не удалось подчинить ни в 2005 ни в 2009 году. Четыре года на Форекс дали много для понимания сложности рынка и важности управления рисками. Так же я интересовался механическими торговыми системами. Я создавал собственные индикаторы и эксперты на платформе MetaTrader. Как позже выяснилось брокерские расходы у диллинговых центров вовсе не маленькие. Это эффект плеча. Многие системы внутри дня и тем более скальпинг не работают из-за высоких брокерских издержек. Это я проверил на базе другой платформы cAlgo от FxPro — там, в тестере можно отключать комиссии и спрэды или уменьшать их. Брокер на Форекс хорошо себя чувствует за счет спрэдов и свопов. При том, что международный рынок Форекс своей сложностью почти гарантирует слив начинающего трейдера. Но кухням этого мало и они рисуют свечи с помощью специального плагина к MetaTrader. Вообщем, Форекс в том виде, что предлагают нам диллинговые центры не годиться для стабильного профита. Затем я перешел на Украинскую биржу. Это совпало с ростом на фондовом рынке. И я, как и многие попутал свою гениальность с рынком быков. Торговал акциями в лонг — шортов тогда не было. Предсказав падение 2009 годя, я не заработал на нем ни копейки — так как мой брокер не торопился подключать фьючерс на индекс. Поменял брокера. Начал торговать фьючерсом на индекс. Трендовая стратегия позволяла зарабатывать на сильных движениях рынка. Однако на боковом рынке я сливал существенную часть прибыли. Я понял, что не могу торговать боковое движение успешно. Мне пришлось создавать фильтр тренд — боковик. Э о привело к второму этапу развития трейдинга — системный трейдинг. 2 этап — Системный трейдинг. Начав формализировать стратегию, я понял, как важно определить границы торговой системы. То есть время, когда нужно торговать, а когда нет. На первый план вышла необходимость дисциплины. Важно было жестко соблюдать правила торговой системы. На это ушло около года. Я понял, что система торгует лучше, а главное стабильнее, чем я интуитивно. Таким образом, разработав и протестировав систему мне нужно было только строго исполнять ее. Это этап дисциплины и контроля. Начал вести журнал сделок, фиксировал правила по которым входил. Принял участие в ЛЧИ 2010 на Украинской бирже и занял 9 место. Это помогло потом перейти к ДУ. Доверительное управление — это отдельный этап развития меня как трейдера. Я понимал всю ответственность перед инвесторами и решил, что стабильность в доверительном управлении может дать только системный трейдинг. Разработал вариант устойчивой механической торговой системы и начал применять в ДУ. Был период падения волатильности в 2012 году, когда мой трендследящий трейдинг не приносил дохода. И я пришел к необходимости более устойчивого денежного потока от трейдинга за счет диверсификации по инструментам и стратегиям. Так я пришел к 3 этапу трейдинга — мультисистемный трейдинг. 3 этап Мультистменый трейдинг. Оказалось нечто подобное Граалю находиться именно тут. Можно из хороших механических систем собрать отличную мультисистему. Или риски снизятся, или доходность вырастит от диверсификации по торговым системам. Исследую рынки методами статистического анализа, не забываю про ТА и изучаю контекст в виде фундаментального анализа. Это дает преимущество. За 2012 год 60% прибыли получил от своего счета, 20% от точечных сделок опционами и 20% от управления активами. Хочу добавить стабильности денежному потоку — околорыночная работа. Писал премракеты для брокера, модерировал форумы по финансовым рынкам, вел блоги, разрабатывал МТС. Интересен путь трейдера. Возможно впереди новый этап развития, посмотрим.... Источник — tradernet.ru

|

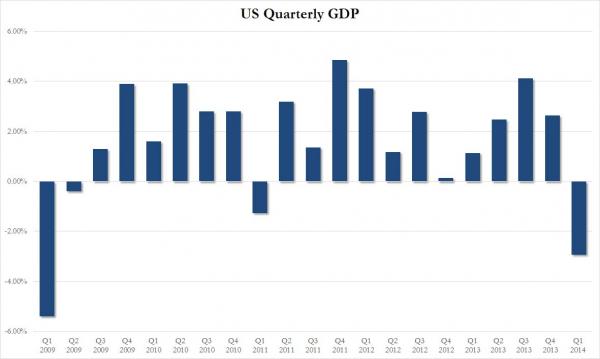

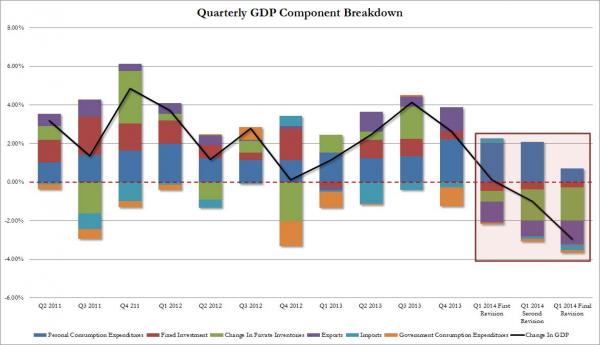

Экономика слабеет

Экономика слабеет