Глобальные рынкиИндекс S&P 500 ненадолго превзошел свой исторический недельный максимум – рынок анализирует положительные признаки в отношении перспектив американо-китайских торговых переговоров и корпоративную отчетность. Акции в очередной раз выросли по итогам недели, после того как США заявили о скором завершении работы над пакетом документов по первому этапу торговой сделки с Китаем. Торговый представитель США Роберт Лайтхайзер, министр финансов США Стивен Мнучин и вице-премьер Госсовета КНР Лю Хэ провели в пятницу телефонные переговоры. Президент Дональд Трамп сказал, что дела «с Китаем продвигаются очень хорошо» и Пекин «очень сильно хочет заключить сделку». Акции технологических компаний выросли после того, как Intel выпустила позитивный прогноз, а бумаги Apple подорожали до рекордного уровня. Amazon отыграл потери, т.е. перспективы бизнеса компенсировали снижение прибыли. Спрос на риск способствовал снижению КО США. В 3К19 (40% компаний, входящих в S&P 500, представили финрезультаты) 80% отчитавшихся компаний S&P 500 сообщили о неожиданном росте прибыли на акцию, а 64% компаний S&P 500 сообщили о неожиданном росте выручки. В 3К19 комбинированная прибыль S&P 500 (включает фактические результаты компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) снизилась на 3,7%. Если после публикации результатов оставшимися компаниями снижение составит 3,7%, то снижение индекса в годовом выражении охватит три квартала впервые с 4К15 – 2К16. В лидеры роста вышли Аргентинская фондовая биржа (+8%) в преддверии президентских выборов, победу на которых одержал кандидат от оппозиции Альберто Фернандес – следствие падения Аргентины в глубокую рецессию. Крупнейшие держатели облигаций Аргентины создают комитет кредиторов для подготовки к переговорам по долгам после президентских выборов в стране. Также выше рынка оказались нефтегазовый сектор Бразилии, прибавивший 8%, и американские нефтесервисные компании (+7%) на фоне роста цен на нефть (+5%). В условиях аппетита к риску и удорожания нефти РТС поднялся на 4%, выйдя в лидеры роста, Турция прибавила 3%. В разрезе секторов в лидеры вышел S&P, в основном за счет перепроданных акций нефтегазовых и промышленных компаний. В числе аутсайдеров оказалась железная руда, подешевевшая на 12%, и VIX, упавший на 8%. Что покупать?Мы считаем, что ралли продолжится, чему будут способствовать надежды на заключение торгового соглашения между США и Китаем к 16–17 ноября, что приведет к отказу от введения намеченных на середину декабря пошлин. Рынок также ожидает снижения ставки ФРС на этой неделе, которое, по нашему мнению, скорее всего станет последним в этом году, учитывая ослабление глобальной волатильности, в то время как статистика по PMI может улучшиться в октябре. Статистические данные за август и сентябрь в США ухудшились, особенно по розничным продажам; цифры по промышленному производству, заказам на товары длительного пользования и инфляции указывают на замедление темпов роста. США Нефтесервисные компании, такие как Schlumberger, Halliburton и добывающие, такие как ConcoPhillips. Россия Сбербанк, АФК Система и акции металлургических и горнодобывающих компаний, таких как Северсталь, ММК и НЛМК, бумаги которого были значительно перепроданы из-за падения цен на внутреннем рынке и торговых войн в Китае. Наша краткосрочная цель по Сбербанку – 245 руб., АФК Система – 14,5 руб. Мы видим потенциал роста акций компаний металлургической и горнодобывающей промышленности как минимум на 5–10%. Предстоящая неделя – зарубежные рынкиФРС проведет заседание, на котором, вероятно, снизит базовую процентную ставку; Банк Японии и Банк Канады также примут решения по денежно-кредитной политике. Неопределенность с Брекситом сохраняется на фоне ожидаемого очередного переноса даты выхода Великобритании из блока; Саудовская Аравия проводит конференцию «Будущая инвестиционная инициатива»; в Нью-Йорке пройдет конференция Robin Hood Investors. График недели

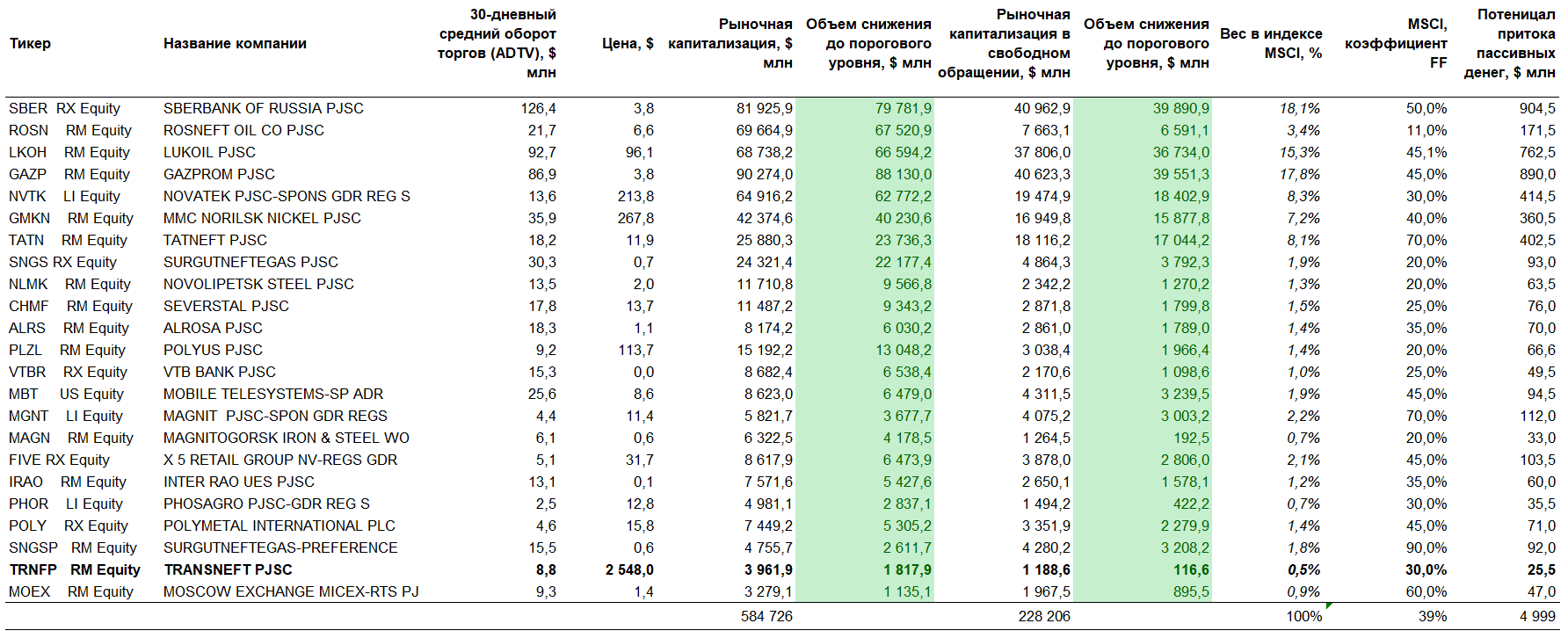

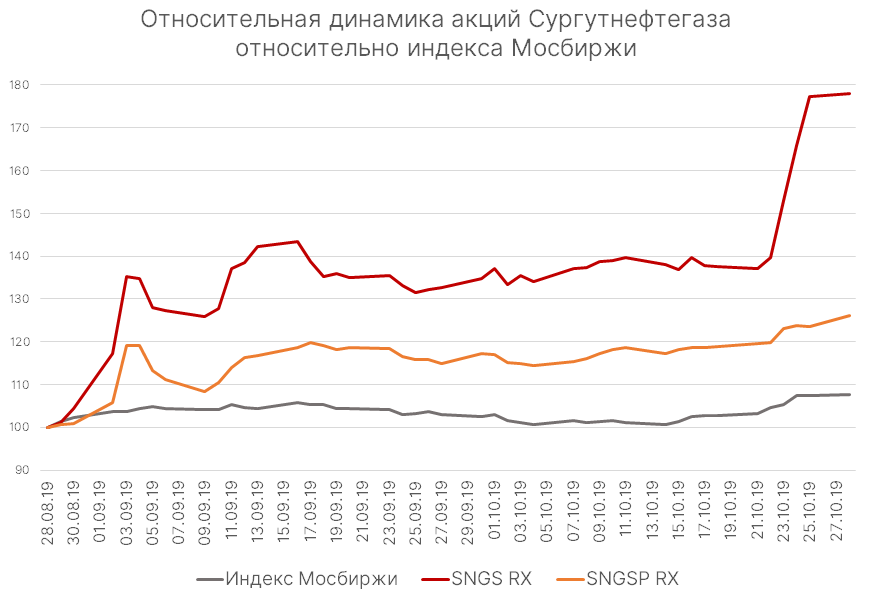

Источник: Bloomberg, ITI Capital НефтьЗа предыдущую неделю котировки Brent существенно выросли, достигнув $62/барр. в пятницу на фоне новых надежд на успешное подписание пакета документов по первому этапу сделки США и Китая и хороших финансовых результатов американских эмитентов. EIA сообщило о неожиданном снижении запасов сырой нефти в США (после пяти недель увеличения) – на 1,7 млн барр. против ожидавшегося роста на 2,2 млн барр., что поддержало рост цен на сырье. Члены ОПЕК+ продолжают подтверждать свою приверженность текущей сделке по ограничению добычи, а вопрос о необходимости изменения условий сделки будет обсуждаться только в начале декабря. Министр энергетики России заявил, что страна продолжает тесное сотрудничество с Саудовской Аравией и ОПЕК в целях повышения стабильности и предсказуемости рынка. Российский рынокЦБ резко снизил ставку, на 50 б.п. до 6,5%, как мы и прогнозировали. Глава ЦБ сохранила мягкую риторику, что отражается в снижении прогноза по инфляции на конец 2019 г. с 4–4,5% до 3,3–3,7%. Столь резкое снижение прогнозов означает, что ЦБ намерен снижать ставку ускоренными темпами, если на глобальном рынке не повысится волатильность. Мы рекомендуем для покупки долгосрочные ОФЗ, так как столь решительное снижение и прогноз по инфляции ещё не заложены в цены. Индекс Мосбиржи за неделю с 21 по 25 октября вырос на 4,38%, РТС прибавил 4,86% благодаря увеличению спроса на риск и росту цен на нефть. Рубль ослаб к доллару до 63,85 руб. и укрепился к евро до 70,72 руб. Давление на европейскую валюту оказала неопределенность относительно Brexit. Лидеры роста и паденияЛучший результат за неделю показали Сургутнефтегаз ао (+28,8%) на фоне различных предположений о возможных сделках и в отсутствие каких бы то ни было корпоративных новостей, Mail.Ru Group прибавил 15,1% после публикации сильной отчетности за 3К19, Яндекс – 6,7%. Оба оператора выросли с начала недели после начала обсуждения закона об ограничении на владение иностранцев в более мягкой риторике, при этом динамика акций Mail.ru опередила Яндекс в свете меньших акционерных рисков. TCS Group (+8,7%) вырос на новостях о начале торгов ГДР компании на Мосбирже с 28.10.2019, Газпром (+8,2%), Лукойл (+6,9%), Эталон продолжает отыгрывать падение после слабых результатов за 3К19 (+6,2%). В число аутсайдеров вошли Алроса (-4,8%), НЛМК (-4,2%) после негативных финансовых результатов за 3К19, Лента (-3,9%), ММК (-2,8%), ФСК ЕЭС (-2,8%), X5 Retail Group (-2,6%) после дня инвестора, не принесшего новых краткосрочных триггеров для компании, М.Видео (-2,6%).

Предстоящая неделя – российский рынокФинансовые результаты за 3К19 опубликуют Сбербанк, Новатэк, ММК и Энел Россия, Магнит. Новатэк ранее отчитался о росте объема реализации газа в 3К19 на 7% г/г благодаря поставкам СПГ с работающего на полную мощность завода Ямал СПГ, однако, в квартальном сопоставлении компания показала снижение объемов продаж как газа, так и жидких углеводородов. Мы, как и опрошенные Bloomberg аналитики, ожидаем снижения выручки компании в 3К19 (консенсус: 195 млрд руб., -11% г/г), при этом EBITDA дочерних компаний может немного улучшиться (72 млрд руб.,+2% г/г), а чистая прибыль отразит влияние закрытой в июле сделки по продаже 20% в Арктик СПГ-2 (консенсус-прогноз: 254 млрд руб.). Выручка ММК, по нашей оценке, сохранится на уровне предыдущего квартала, поскольку снижение средних цен реализации было компенсировано ростом объема продаж. Снижение цен на сырье позволит компании улучшить EBITDA маржу относительно 2К19. Сургутнефтегаз в конце октября опубликует отчетность по РСБУ за 9М19, в которой покажет чистую прибыль около 150 млрд руб., по нашей оценке, против 598 млрд руб. годом ранее. Ключевым фактором для прибыли компании остается курсовая разница по накопленным валютным депозитам: из-за укрепления рубля в текущем году у Сургутнефтегаза сохраняется убыток по курсовой разнице. С учетом операционной прибыли и процентных доходов чистая прибыль выйдет в плюс по сравнению с убытком за 1П19. Есть также небольшая вероятность, на наш взгляд, что отчетность может отразить какие-то существенные изменения, объясняющие значительный рост котировок за последнюю неделю. Модельные портфели / Торговые идеиМы закрыли инвестиционную идею по покупке ГДР X5 Retail Group от 16.08.2019 с результатом -5,2% ввиду того, что комментарии менеджмента относительно перспектив развития компании не принесли новых краткосрочных триггеров для ее акций. Несмотря на то, что общее впечатление от презентаций менеджмента – позитивное, все приведенные ориентиры дальнейшего развития, на наш взгляд, долгосрочные и не смогут преподнести положительные сюрпризы в отношении финансовых показателей в ближайшее время. Новости – отчетностьЯндекс опубликовал финансовые результаты за 3К19, которые оказались выше консенсуса – на 1% по выручке и на 2% – по EBITDA. Чистая прибыль – на 17% выше прогноза. Подразделение Такси показывает положительную EBITDA второй квартал подряд, однако рентабельность снизилась по сравнению со 2К19 – 1,8% против 4,8%. При этом рентабельность основного бизнеса (поисковые системы) выросла с 47% до 50%. Также компания провела конференц-звонок с менеджментом, который оставил общее позитивное впечатление, однако не принес особых сюрпризов. Ключевые выводы из звонка ниже:

Mailru Group отчиталась о сильных финансовых результатах за 3К19, превзошедших консенсус-прогноз на 3% по выручке и на 23% – по чистой прибыли. Выручка выросла до 21,4 млрд руб. (+25,1% г/г). Показатель EBITDA составил 7,2 млрд руб. (+33% г/г). Чистая прибыль Mail ru выросла до 3,9 млрд руб. (+37,3% г/г). Чистый долг компании на 30 сентября составил 1,7 млрд руб. против отрицательного чистого долга на конец 2К19, что соответствует прогнозам самой компании и связано в первую очередь с вложениями в новые СП. Мы рекомендуем покупать акции обеих компаний. Более подробно наша точка зрения изложена в обзоре по IT-операторам НЛМК отчитался о снижении всех основных финансовых показателей в 3К19 относительно 2К19. Выручка группы снизилась до $2 576 млн (-8% кв./кв.), показатель EBITDA – до $654 млн (-11% кв./кв.) за счет опережающего снижения цен на сталь по сравнению с ценами на основное сырье. Чистая прибыль составила $343 млн (-17% кв./кв.), FCF – $249 млн (-3% кв/кв). Совет директоров НЛМК рекомендовал промежуточные дивиденды за 3К19 в размере 3,22 руб./акция, ниже консенсус-прогноза Bloomberg. Ожидаемая дивидендная доходность – 2,6%. Финансовые результаты НЛМК оказались хуже ожиданий рынка и выглядят слабыми на фоне ранее отчитавшейся Северстали. X5 Retail Group опубликовала слабые финансовые результаты по итогам 3К19, которые оказались ниже консенсус-прогноза. Выручка Х5 выросла до 421,96 млрд руб. (+12,4% г/г), EBITDA выросла до 28,65 млрд руб. (на 3,5% г/г) (консенсус-прогноз Интерфакса: 29,3 млрд руб.), рентабельность EBITDA составила 6,8% по сравнению с 7,4% за тот же период годом ранее. Чистая прибыль снизилась до 2,24 млрд руб. (-72,3% г/г), что ниже консенсус-прогноза Интерфакса, который предполагал сокращение показателя до 2,96 млрд руб. Снижение показателя произошло из-за трансформации сети гипермаркетов Карусель: отрицательный эффект составил 5,33 млрд руб. На наш взгляд, результаты выглядят слабыми, акции компании отреагировали снижением. Кроме того, компания провела день инвестора в Лондоне. Основные итоги презентации менеджмента мы приводим ниже: Экономика:

Финансы:

Операционные результаты Русала за 3К19 существенно не изменились по сравнению с предыдущим кварталом: производство алюминия составило 942 тыс. т (+0,4% кв./кв.), продажи – 1091 тыс. т (+0,8% кв./кв.). Доля реализации продукции с добавленной стоимостью увеличилась до 40% (на 2 п.п. относительно 2К19), но по итогам 9М19 остается ниже прошлогоднего показателя: 36% за 9М19 против 48% за 9М18. Средняя цена реализации алюминия Русалом снизилась до $1896/т (-3,8% кв./кв.) на фоне чуть более заметного снижения бенчмарка (цена на LME упала на 4% кв./кв.), которое было связано с ростом производства за пределами Китая на 1,3% г/г за 9М19 и снижения глобального спроса. Согласно комментарию компании, снижение цен на алюминий на LME может продолжиться в 4К19, если на глобальном рынке не сократится производство. Операционные результаты предполагают снижение выручки Русала за 3К19, но эти ожидания уже заложены в цену акций, на наш взгляд. Тем не менее, ситуация на рынке алюминия остается напряженной, поэтому давление на бумаги Русала может сохраниться в ближайшей перспективе. Полиметалл сообщил о росте производства в 3К19 на 7%г/г, до 476 тыс. унций золотого эквивалента, за счет оптимизации переработки и увеличения выпуска на Кызыле. Производство золота достигло 402 тыс. унций (+13% г/г), динамика производства серебра была отрицательной. Выручка компании за 3К19 составила $656 млн (+43% г/г) благодаря росту цен на золото. Рост операционных показателей соответствует прогнозам компании, поэтому мы не ждем существенной реакции рынка. Полиметалл также подтвердил прогноз денежных затрат в 2019 г. в диапазоне $600–650/унция золотого эквивалента и совокупных денежных затрат – в диапазоне $800–850/унция (1П19: $667 и $904 соответственно), что предполагает снижение затрат во 2П19 и повышение рентабельности, которое будет позитивным фактором для акций компании, на наш взгляд. Полюс отчитался об ожидаемо сильных операционных результатах за 3К19, увеличив производство золота на 10% кв./кв., до 753 тыс. унций. Объем производства за 9М19 достиг 2,04 млн унций, что подтверждает годовой прогноз компании на уровне 2,8 млн т. Продажи золота увеличились до 729 тыс. унций (+6% кв./кв.), выручка компании составила $1 061 млн (+19,8% кв./кв.) благодаря росту цен на золото. Компания также сообщила о снижении объема хеджирования в рамках Стратегической программы защиты цены до 280 тыс. унций золота, что позитивно отразится на выручке Полюса в следующем году при сохранении цен на золото на текущем уровне. Хорошие результаты (но нейтральные для цены акций, поскольку соответствуют прогнозам), ждем сильной финансовой отчетности, которая будет опубликована 5 ноября. Петропавловск отчитался о значительном росте продаж золота за 3К19, на 53% г/г (+7,6% кв/кв) по сравнению с 12% в 1П19 (3К19: 126,4 тыс. унций). Средняя цена реализации золота в 3К19 также выросла и составила $1388/унция (+9,5% г/г) против $1286/унция в 1П19. Компания сохранила прогноз по увеличению производства и продаж золота в 2019 г. на уровне 22–35%, до 450–500 тыс. унций. Положительная новость для акций и облигаций компании, в соответствии с ранее заявленной стратегией на рост продаж в свете возрастающей доли обработки сторонней руды. Подтверждает наш взгляд и инвестиционную идею (https://iticapital.ru/analytics/trade-ideas/11699/) от 11.09.2019. Компания Highland Gold сообщила о росте добычи золота за 9М19 на 7% г/г, до 217 тыс. карат, а также подтвердила годовой прогноз добычи на уровне 290-300 тыс. унций. Темп роста добычи замедлился по сравнению с результатами за 1П19 (когда добыча выросла на 10% г/г) в связи со снижением содержаний и объема переработки на двух из четырех действующих месторождений компании. Мы оцениваем представленные результаты как нейтральные для ГДР Highland Gold, принимая во внимание сохранение прогноза добычи по итогам года. Объем производства удобрений ФосАгро в 3К19 вырос на рекордную величину - 15% г/г, до 2,5 млн. т, что было обеспечено высоким спросом и продажами. Объем продаж в 3К19 был на уровне производства - 2,5 млн т, +12,2% г/г. Наибольший рост производства и продаж был в сегментах фосфорсодержащих удобрений DAP/MAP, NPS и PKS, а также в азотных удобрениях: аммиачной селитре и карбамиде, что связано с сезонным фактором и усилением позиций компании на европейском рынке. Из рынков сбыта наибольший прирост продаж фосфорсодержащих удобрений был в Европе, а азотных - в странах СНГ (более чем в семь раз). В ближайшее время для динамики цены акций ФосАгро наибольшее значение будут иметь (1) цены на ее экспортную продукцию, которые могут получить поддержку в конце года в свете начала подготовки к весеннему сезону, а также (2) дивидендные выплаты, повышение которых – наш основной аргумент в позитивном взгляде на акции компании в перспективе ближайшего года. НовостиTCS Group, в которую входит Тинькофф банк, разместила ГДР на Московской бирже, торги начались 28 октября. Новость позитивна для бумаг компании ввиду повышения ликвидности и расширения круга инвесторов. Совет директоров (СД) МОЭСК рекомендовал первые промежуточные дивиденды за 9М19 в размере не менее 50% дивидендов за 2019 г. По нашим оценкам, если годовые дивиденды по итогам 2019 г. останутся на уровне прошлого года (0,059 руб./акция), то промежуточные дивиденды за 9М19 могут составить не менее 0,0295 руб./акция, что соответствует 3,3% дивидендной доходности с вероятной датой отсечки в декабре-январе. Рекомендация по выплатам будет одобрена СД в ноябре. Совет директоров Татнефти утвердил план по добыче нефти на 2020 г. в двух вариантах: 29,2 млн т (на уровне 2018 г. и прогноза на 2019 г.) и 30,4 млн т, в зависимости от продления ограничений в рамках соглашения ОПЕК+. Выпуск нефтепродуктов комплексом Танеко должен достичь 11,6 млн т (+5,5% г/г). Совет директоров также утвердил бессрочную программу биржевых облигаций в размере до 100 млрд руб., в рамках которой компания планирует привлекать средства по мере необходимости финансирования проектов. На 30.06.2019 у Татнефти был отрицательный чистый долг в размере 48 млрд руб. Планы компании по наращиванию добычи и переработки соответствуют стратегии Татнефти, а программа биржевых облигаций не означает увеличения долга компании в ближайшее время, поэтому мы оцениваем новость как нейтральную для цены акций. Наша инвестидея (https://iticapital.ru/analytics/trade-ideas/11611) по покупке обыкновенных акций Татнефти остается актуальной. Совет директоров ПАО «Детский мир» (MOEX: DSKY) утвердил новую программу материального поощрения сотрудников на период 2020–2023 гг. Теперь оплата топ-менеджеров будет привязана к приросту рыночной стоимости компании. Участниками программы станут более 20 ключевых сотрудников компании. На наш взгляд, позитивная новость для акций компании, т.к. данная программа повышает заинтересованность топ-менеджеров в положительной динамике ее стоимости. Также для исполнения данной программы компания может потенциально покупать акции с рынка. |

| |||||

Поиск котировок:Например: Газпром

|

|

.png)

.png)

.png)

.png)