|

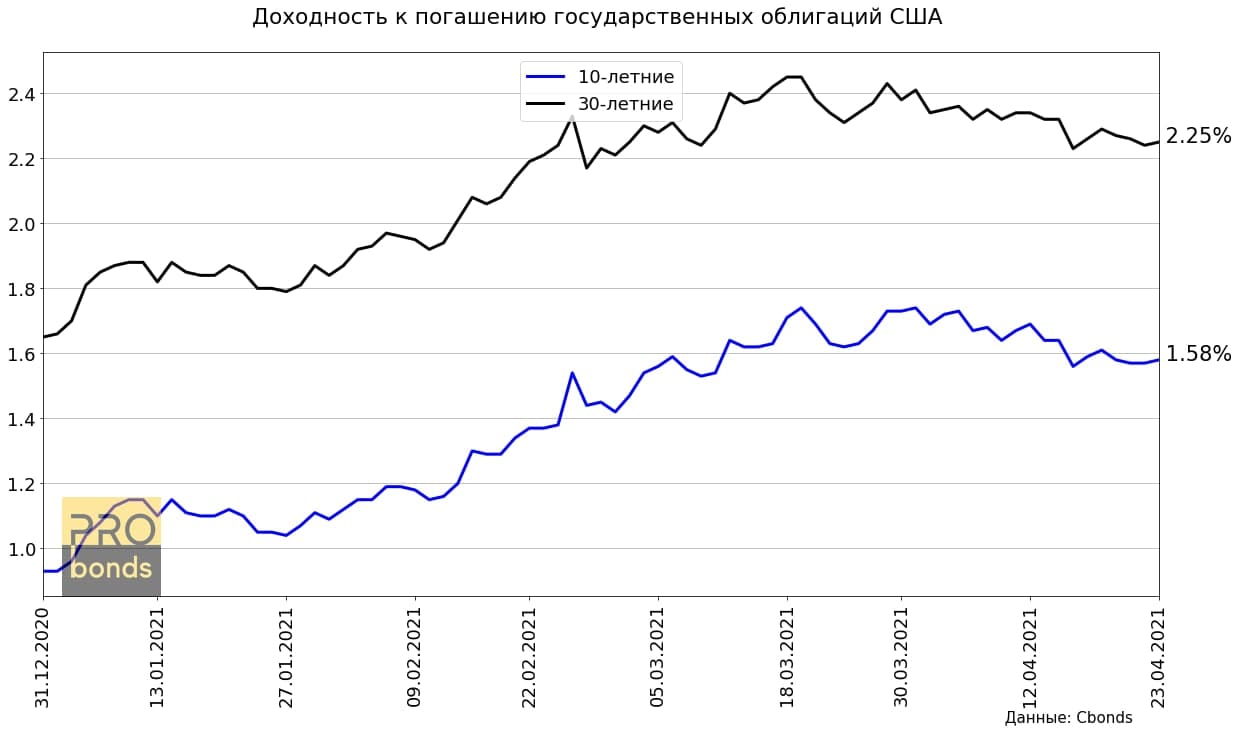

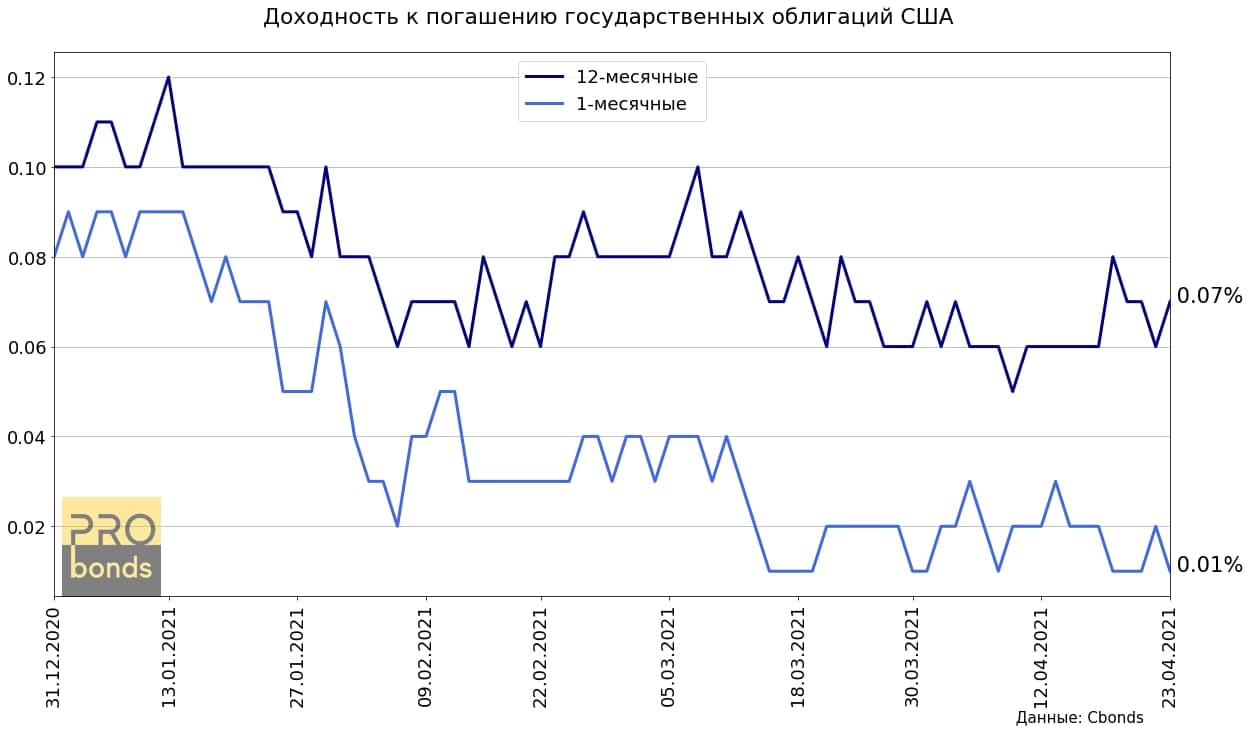

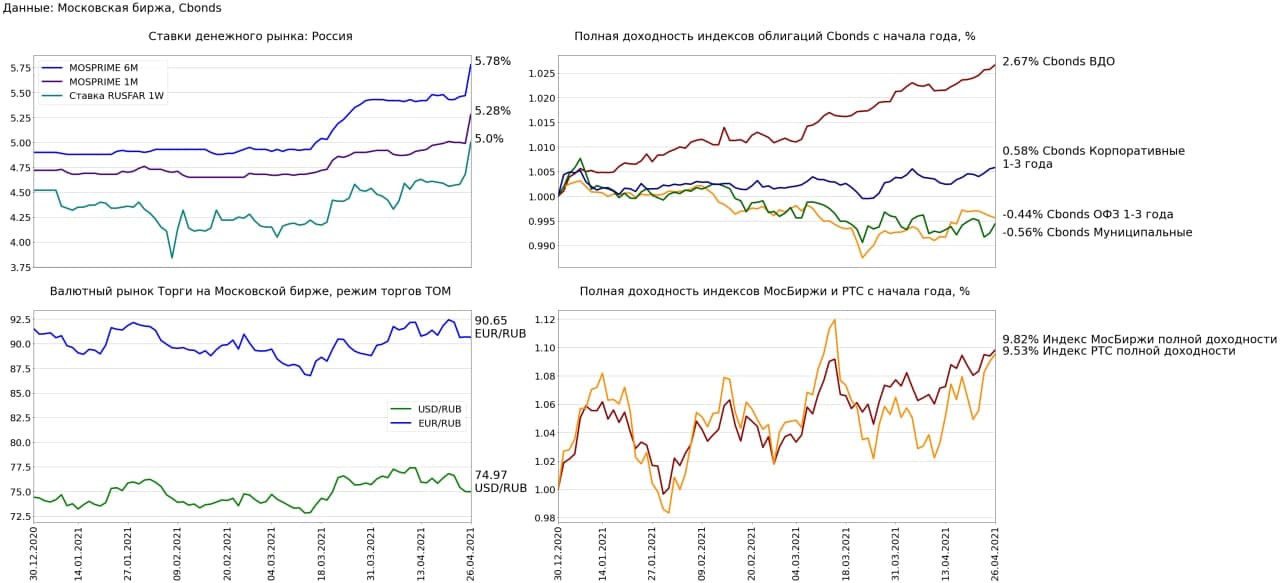

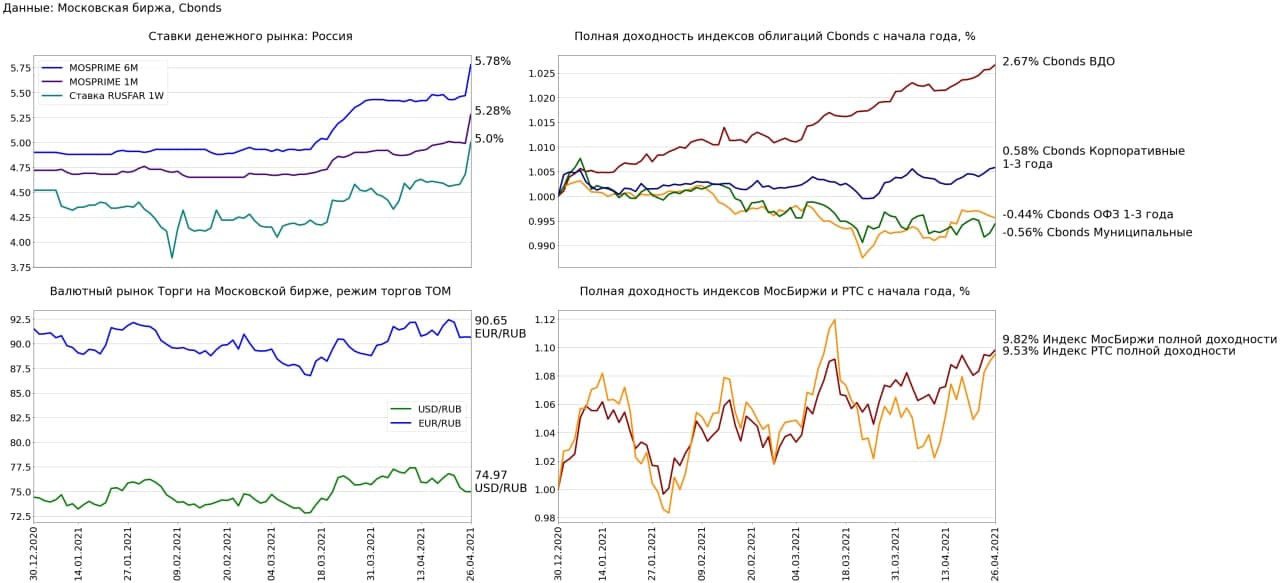

Банк России опубликовал доклад: «О развитии банковского сектора РФ в марте 2021 года» По данным ЦБ: корпоративное кредитование несколько замедлилось по сравнению с февралём. При этом в розничном сегменте продолжился активный рост как ипотеки, так и необеспеченных ссуд. Ипотека вновь ускорила рост после сезонного спада в начале года. По данным опросов крупнейших банков, в марте рост составил 2,2% по сравнению с 1,9% в феврале и 0,9% в январе. Вследствие возросшей потребительской активности сильно ускорился рост необеспеченного потребительского кредитования (+1,9% после +1,0% в феврале), что соответствует докризисному уровню. В розничном портфеле наблюдался умеренный рост просроченной задолженности – на 7,8 млрд руб. (+0,8%) – главным образом в сегменте необеспеченного потребительского кредитования. Этот показатель ниже как февральского темпа (+1,7%), так и среднемесячного за предыдущий год (+1,6%). Денежный рынок: • Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.31 п.п. до 5.78% (+0.3 п.п. н/н, +0.88 п.п. с начала года) • 1 месячная ставка MOSPRIME увеличилась на 0.29 п.п. до 5.28% (+0.29 п.п. н/н, +0.56 п.п. с начала года) • Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.32 п.п. до 5.0% (+0.41 п.п. н/н, -0.52 п.п. с начала года) Валютный рынок: • Рубль по отношению к доллару укрепился на 0.01% до 74.97 USD/RUB ( -1.83% н/н, +0.75% с начала года) • Рубль по отношению к евро укрепился на 0.03% до 90.6525 EUR/RUB ( -1.28% н/н, -0.95% с начала года) Рынок акций: • Индекс полной доходности Московской биржи вырос на 0.38% до 6537.1 пунктов (+1.03% н/н, +9.82 % с начала года) • Индекс полной доходности РТС вырос на 0.49% до 2748.71 пунктов (+2.9% н/н, +9.53 % с начала года) Рынок облигаций: • Индекс высокодоходных облигаций вырос на 0.09% (+0.29% н/н, +2.67% с начала года) • Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет вырос на 0.03% (+0.13 н/н, +0.58 % с начала года) • Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на 0.04% ( -0.12% н/н, -0.44 % с начала года) • Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг вырос на 0.2% ( -0.04% н/н, -0.56 % с начала года) Савиченко Марк

|