|

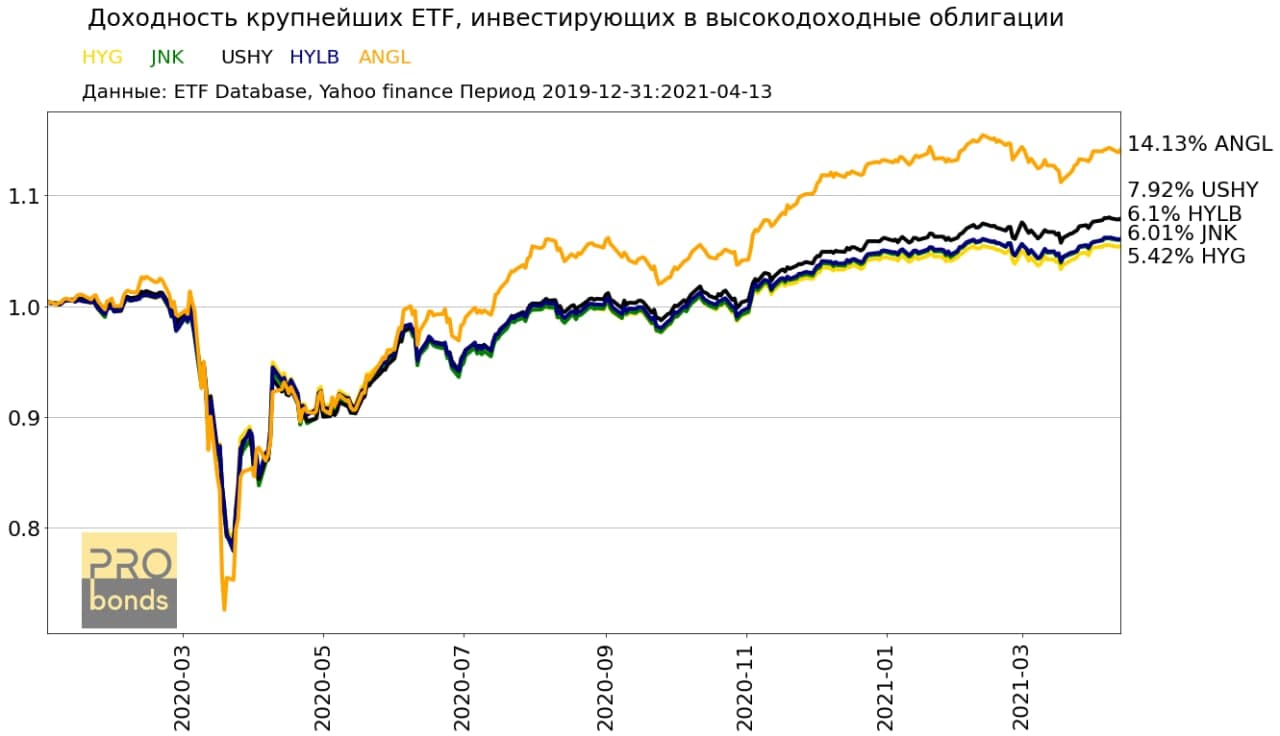

Согласно ETF Database топ 5 ETF с самым большим объёмом чистых активов: • iShares iBoxx $ High Yield Corporate Bond ETF (HYG) Инвестирует большую часть средств высокодоходные облигации номинированные в долларах США. Небольшая часть активов сосредоточена в иностранных (по отношению к Америке) облигациях. Инвестиционные рейтинг покупаемых бумаг от BB до B • SPDR Barclays High Yield Bond ETF (JNK) Инвестируют в ВДО со сроком минимум 1 год и объёмом 600 млн долларов, основная часть активов сосредоточена на рынке США, но есть также иностранные облигации • iShares Broad USD High Yield Corporate Bond ETF (USHY) На 90% соответствует индексу ICE BofAML US High Yield Constrained Index. Оставшиеся 10% инвестируются в производные инструменты и фонды денежного рынка Индекс состоит из облигаций с неинвестиционным рейтингом, которые размещены в США. Необходимые условия: фиксированный купон, срок до погашения больше 1 года и объем размещения больше 100 млн. долларов • Xtrackers USD High Yield Corporate Bond ETF (HYLB) Инвестируют в индекс Solactive USD High Yield Corporates Total Market Index. В индекс входят высокодоходные облигации номинированные в долларах США, выпущенные по всему миру. • VanEck Vectors Fallen Angel High Yield Bond ETF (ANGL) Инвестирует в «Падших ангелов» — компании, которые имели инвестиционные рейтинг в момент выпуска облигаций, но в последствии получили неинвестиционный рейтинг Доходности ETF с начала 2020 года: • HYG 5.42% • JNK 6.01% • USHY 7.92% • HYLB 6.10% • ANGL 14.13% Доходности ETF с начала 2021 года: • HYG 1.20% • JNK 1.32% • USHY 1.96% • HYLB 1.25% • ANGL 1.04% |

| ||||

Поиск котировок:Например: Газпром

|

|