|

Самый устойчивый из биржевых трендов, судя по графику – тренд роста американского рынка акций. Несмотря на скептическое отношение к нему, рост, наиболее вероятно, будет продолжен и на наступающей неделе. Прошлой осенью я высказывал предположение, что кульминация этого роста придется на середину весны. Но видимо, произойдет она несколько позже.

Отечественный фондовый рынок движется в схожей тенденции и также настроен на повышение. Хотя по отношению к нему уверенности в суждениях меньше.

К потенциально растущим активам можно отнести нефть. Не думаю, что котировки Brent смогут заметно превзойти 70 долл./барр., но приблизиться к этому рубежу способны, а это примерно +5 долларов к нынешним ценам.

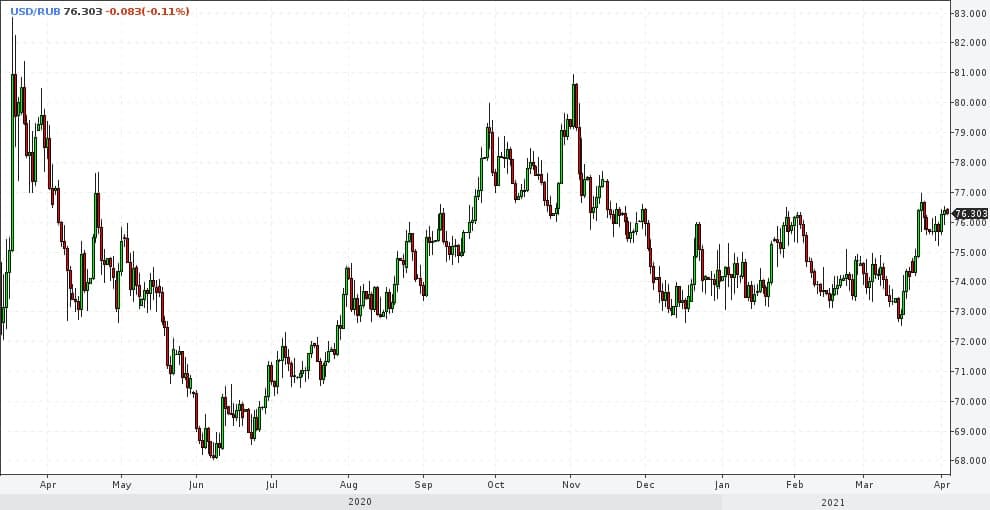

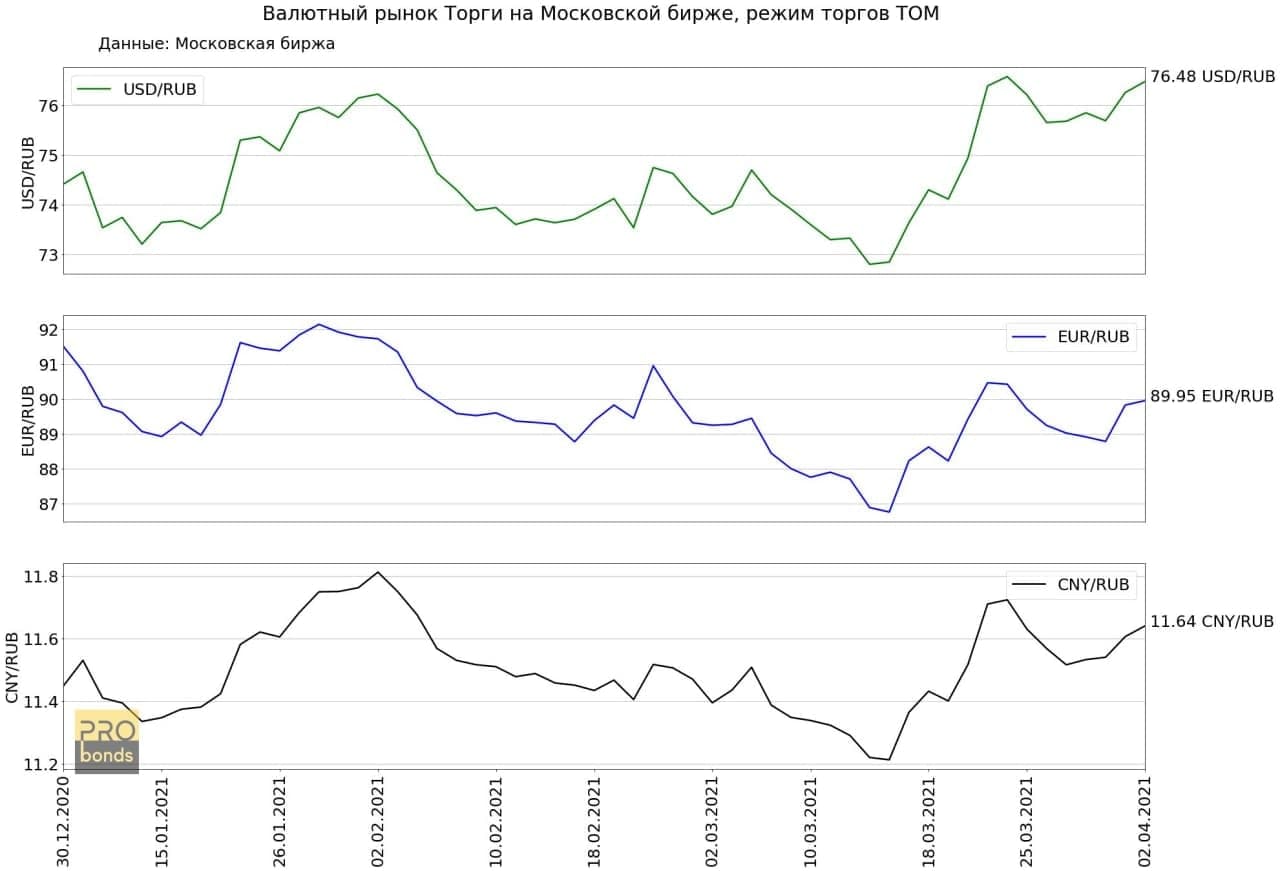

В обстановке с одной стороны санкционной и политической неопределенности, с другой – комфортного состояния рынков рубль, видимо, сохранит диапазонную динамику вблизи сложившихся цен.

Что касается рублевых облигаций, они сформировали дно в третьей декаде марта. После некоторого отскока цен мы вновь видим их сползание вниз. Оно не должно привести к новому значительному падению. Скорее всего, котировки и доходности пока будут колебаться вблизи сложившихся в предстоящие 2 недели уровней.

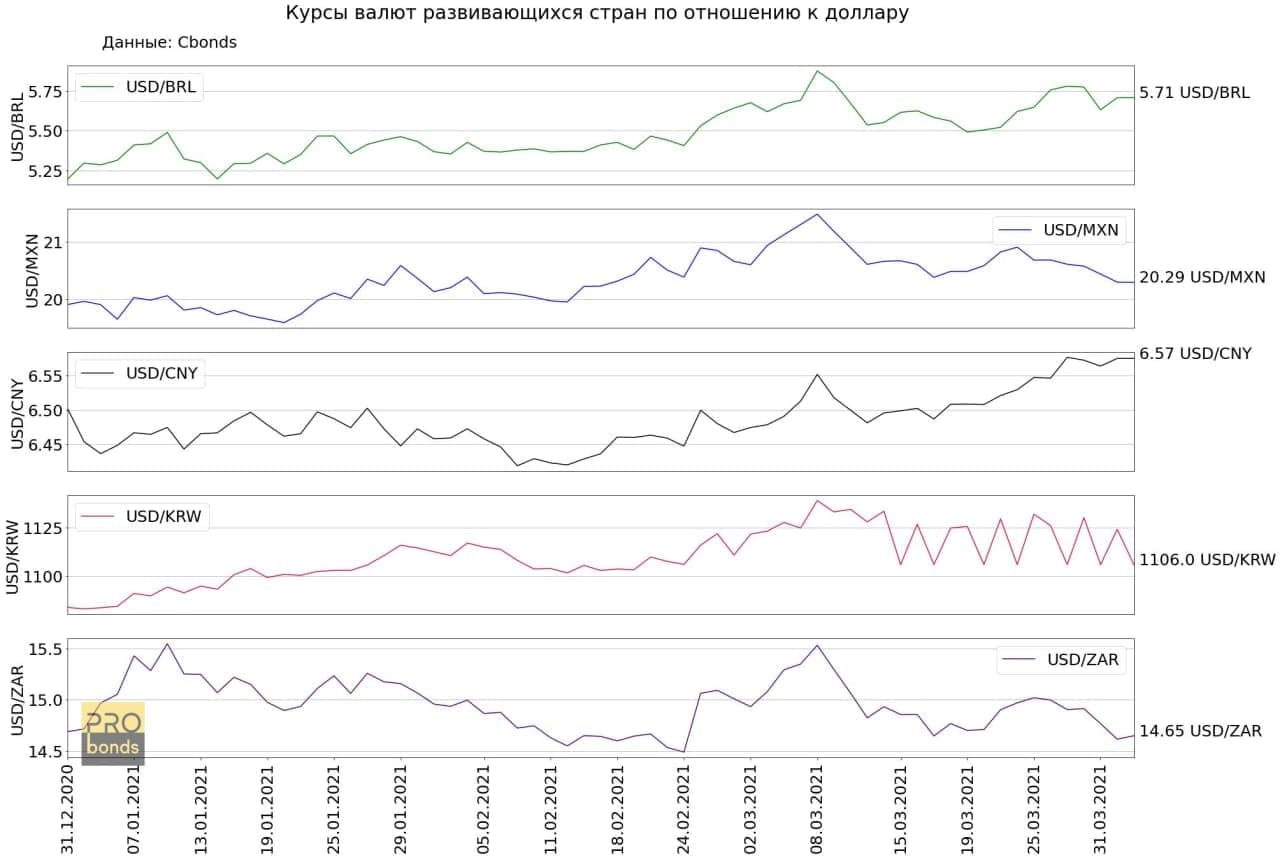

Нисходящие тренды сформированы в паре EUR/USD и в золоте. Главная валютная пара, предположительно, продолжит снижение. Постепенное удорожание доллара – негативный фактор для фондовых и товарных рынков. Он пока рынками не воспринят, но восприятие со временем произойдет.

Золото также движется вниз. Хотя движение не линейное. Сейчас наблюдаем очередной отскок. Относился бы к нему как к отскоку и ожидал бы со временем более низких ценовых уровней. |

| |||||

Поиск котировок:Например: Газпром

|

|