|

|

|

Членов банковских комитетов, принимающих решение по монетарной политике, обычно делят на две категории: голубей и ястребов. Голуби – это те, кто выступают за смягчение монетарной политики. Ястребы – это те, кто выступает за ужесточение. С легкой руки аналитиков Goldman Sachs появился даже такой термин: «голубиный сюрприз». Это когда предпринимаются какие-то неожиданные шаги или звучат какие-то неожиданные намеки на предстоящее смягчение монетарной политики Та же самая терминология используется и в отношении других центральных банков. Danske Bank дает нам следующее представление орнитологии Комитета по открытым рынкам ФРС США

А вот мнение Danske Bank на предстоящее заседание ФОМС: Мы думаем, что заседание FOMC будет в некотором роде несущественным событием со слабой реакцией рынка, т.к. доминирующей темой в настоящий момент является европейский долговой кризис. • Так как экономические данные в последнее время улучшаются, мы думаем, что ФРС, после смягчающих мер, объявленных на двух последних заседаниях, в этот раз не предпримет существенных действий. • С большой долей вероятности Фед сохранит мягкий тон в пресс-релизе, несмотря на риски со стороны европейского долгового кризиса. FOMC предложит новые прогнозы развития экономики и, вероятно, новый прогноз роста ВВП будет пересмотрен вниз. • Фед может решиться на более точное определение факторов, при которых он повысит ставки, указав на определённые уровни безработицы или инфляции. Внутри ФРС эта тема долгое время обсуждалась, но какие-то выводы объявлены не были. Мы думаем, что на данный момент Фед закончил со смягчением и не будет вмешиваться довольно долгое время. Однако, если восстановление экономики снова застопорится в следующем году, Фед может вернуться в игру.

|

|

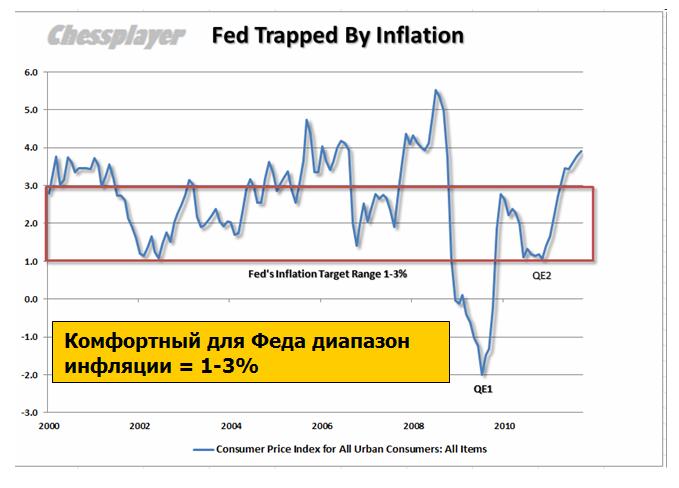

ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Вчера и EURO и S&P500 и 10-летние US notes прорвали важные уровни и технически определили продолжение ухода от риска. Главными причинами этого являются: отказ Китая финансировать помощь еврозоне в том объеме, на который рассчитывали, возня премьера Греции Папапандреу с референдумом и вотумом доверия правительству, а также в некоторой степени банкротство одного из крупнейших в мире брокеров MF Global. Тот всплеск эйфории, который возник после беседы Саркози с президентом Ху полторы недели оказался неуместным, когда дело дошло до конкретных переговоров. Китайские деньги оказались вовсе не такими «глупыми». Сегодня решение ФРС по ставке и прессконференция Бена Бернанке. Скорее всего никакой QE не будет, даже программы покупки MBS. Текущий уровень инфляции связывает руки Феду. Инфляция находится выше «комфортных» уровней. Что касается перспектив рынка на ближайшие два-три дня, то я ожидаю определенного отскока в предверии встречи в Каннах и под предстоящее голосование в греческом парламенте. Индекс S&P500 может отскочить в район 1260 пунктов, а евро в район 1,39-1,40 пунктов. Более подробно вы можете прочитать во вью рынка ......................................................................................... ПРОГНОЗ ОТ МЕХАНИЗАТОРА С САЙТА RUSSIAN-TRADER.RU .............................................................. ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU И амеры и европа вчера в полной мере воспользовались возможностью скорректировать рост последней недели октября, якобы на том, что греки мутят с принятием новых мер по бюджетной экономии и якобы на том, что обанкротился довольно крупный брокер. На самом деле когда октябрь закрывали вверх, все прекрасно все знали и понимали, так что 1208.5 по фсипу, которые достигли вчера, и -6% в моменте по даксу наверное можно воспринимать как сброс бумаг "слабыми руками". Под вопросом становится проход 1300 в ноябре по фсипу, но повторить 1270-80 они обязаны (апсайд +4%), так что наверное стоит это играть в лонгах. Сегодня решение ФОМС по монетарной политике, пресс-конференция Бернанки, саммит в Каннах - в общем поводов вернуться ко второй вершине немало. Нефть выкупилась вчера в плюс с -2%, и это произошло после нашего закрытия. Наши вчера смазали открытие, так как видимо все ломанулись откупать шорты, и толком утром не упали. И только после 12 часов наш рынок сломали, амеры шли вниз вертикально, и мы устремились к крупным минусам, прошли 1450 по мамбе (лой 1440, закрытие 1456 под -3%), ГП вернулся к 170.4, РН к 208.5, сбероб к 76.5. В общем сегодня должна быть попытка отскока с целью достижения как минимум уровней вчерашнего открытия по РН и сберуоб, но надо будет понаблюдать за немцами, если они после вчерашнего крупного минуса будут качать муму, то и наш отскок могут свести в итоге на нет. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Вчера американские фондовые индексы завершили торги очередным сильным снижением. Инвесторов повергло в шок намерение Греции провести референдум по одобрению плана спасения страны от дефолта. Ведь не секрет, что более 60% греков не довольны условиями предоставления их стране финансовой помощи, а значит, устойчивость долгового рынка Европы опять попала под угрозу. На этом фоне доходность 2-летних греческих облигаций вчера достигла рекордного уровня 84,6%. Вышедшая вчера статистика показала снижение индекса производственной активности ISM до 50,8 п. в октябре по сравнению с 51,6 п. месяцем ранее. Только сейчас, после двух дней серьезной просадки, индекс S&P-500 опустился на верхнюю границу пробитого недавно бокового тренда, то есть остается устойчиво выше отметки 1200 п. Намерение премьер-министра Греции провести референдум увеличивает вероятность дефолта этой страны. Это означает, что без поддержки госрегуляторов долговой рынок Европы будет лихорадить. Лишь агрессивные покупки итальянских облигаций со стороны ЕЦБ помогли вчера единой валюте остановить снижение на отметке 1,3620, и стабилизировать фондовые биржи. Цены на нефть марки Brentк середине недели восстановили свои позиции, вернувшись на уровень $109/барр. Согласно последним данным от API запасы сырой нефти в Штатах снизились на 0,156 млн. барр. Открытие торгов на наших биржах в среду мы ожидаем увидеть в нейтральной зоне. Вчера вечером индекс ММВБ ушел ниже границы поддержки растущего тренда. Однако последний час торгов фактически развернул индекс вверх. Вечерние торги показали нежелание спекулянтов идти на дальнейшее снижение цен. Думаю, что возле текущих уровней «медведи» не станут агрессивно открывать новые короткие позиции. Поэтому, перешагнув через рубеж 1465 п. по индексу ММВБ можно рассчитывать на постепенный возврат оптимизма на биржи. Думаю бумаги нефтяного сектора (Лукойл, Роснефть) могут вытянуть за собой наши индексы в зеленую зону сегодня. Однако, опасность распространения финансовых проблем в европейском масштабе пока велика. В связи с этим инвесторы будут осторожно относиться к новым покупкам, не услышав решений стран Большой двадцатки на предстоящем саммите в Каннах 3-4 ноября.

|

|

Удачного вам дня, господа трейдеры! ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 2 ноября 2011 ГОДА. Вчера и EURO и S&P500 и 10-летние US notes прорвали важные уровни и технически определили продолжение ухода от риска. Главными причинами этого являются: отказ Китая финансировать помощь еврозоне в том объеме, на который рассчитывали, возня премьера Греции Папапандреу с референдумом и вотумом доверия правительству, а также в некоторой степени банкротство одного из крупнейших в мире брокеров MF Global. Расширяющийся треугольник, который мы видим на графике фондового индекса S&P500, отражает рост волатильности в среднесрочном масштабе и предвещает сильное движение.

Но, возможно, что это движение случится уже не в этом году. Совершенно очевидно, что оно будет связано с европейским долговым кризисом: либо Грецией либо Италией ( как следующим реципиентом помощи). Сообщается о нехватке денег на клиентских счетах MF Global. И хотя его банкротство и не имеет тех масштабов, что банкротство Лемана, но оно может оказать серьезное влияние на отрасль деривативов и спровоцировать вывод средств у других брокеров. Уже сейчас резко сократились объемы и почти парализованы некоторые деривативные рынки, на которых MF играл важную роль: в частности зерна Тот всплеск эйфории, который возник после беседы Саркози с президентом Ху полторы недели оказался неуместным, когда дело дошло до конкретных переговоров. Китайские деньги оказались вовсе не такими «глупыми». Безусловно Китай будет оказывать поддержку, но без фанатизма ( на что почему то рассчитывали). Вот что пишет о позиции Китая бывший член монетарного комитета PBoC: С точки зрения внутренней политики народу Китая нелегко будет понять и принять спасение европейских стран с помощью китайских денег – десятки миллионов пожилых китайцев потребуют объяснений, почему они должны платить обеспеченным европейцам за ранний выход на пенсию, когда у них самих нет развитой пенсионной системы. В отличие от США, у которых огромный долг перед зарубежными кредиторами, у еврозоны в целом довольно здоровая ситуация с внешним долгом. Это означает, что страны еврозоны могут решить кризис суверенного долга самостоятельно, пока Германия и другие североевропейские страны способны помогать южным соседям. Китайцы зададут резонный вопрос: если немцы не хотят давать больше денег, зачем это Китаю? Но это не значит, что Китаю следует отойти в сторону. Поднебесной следует и дальше осмысленно инвестировать в облигации EFSF, как она и делает. Если появятся единые еврооблигации, Китаю также не нужно избегать инвестиций в эти бумаги. Для любой крупной инвестиции в европейские суверенные облигации ключевой элемент – безопасность, что означает необходимость “железных” гарантий и участие МВФ. Что же нужно Китаю? Китаю нужно внедриться в европейский бизнес. Кроме того, есть множество вариантов помощи без привлечения китайских денег в суверенные долги Европы. Суверенные инвестиционные фонды Китая могут купить доли надёжных нефинансовых и финансовых компаний Европы. Китайские предприятия могут предоставить миллиарды евро прямых инвестиций в экономику еврозоны. На пятницу назначено голосование по вотуму доверия правительству Греции. И хотя два депутата покинули социалистическую партию, и теоретически Папандреу может не хватить голосов, чтобы получить вотум доверия, лично у меня не вызывает сомнений исход голосования. Опыт предыдущих голосований показывает, что «достать» голоса греческих депутатов нетрудно и стоят, видимо, они недорого. Сегодня решение ФРС по ставке и прессконференция Бена Бернанке. Скорее всего никакой QE не будет, даже программы покупки MBS. Текущий уровень инфляции связывает руки Феду. Инфляция находится выше «комфортных» уровней.

Интересная информация: хеджфонды пропустили октябрьское ралли. - Third Point Offshore Fund, Ltd.: October Net Return +0.8%

- Absolute Return Capital (ARC) – Bain Capital, LLC : October Net Return +0.7%

Это показатели за октябрь двух известных фондов. Что-то говорит нам, что подобные показатели и у других фондов, - пишет Zero Hedge. Хеджфонды были в нокдауне после сентябрьских неудач. Кто же толкал рынки все время вверх? Первичные дилеры? Что касается перспектив рынка на ближайшие два-три дня, то я ожидаю определенного отскока в предверии встречи в Каннах и под предстоящее голосование в греческом парламенте. Индекс S&P500 может отскочить в район 1260 пунктов, а евро в район 1,39-1,40 пунктов.

|

|

Для понимания долгосрочных процессов на рынке важно следить за тем, какие действия выполняют крупнейшие в мире инвестиционные фонды. Об одном из них, самом крупном в мире фонде облигаций PIMCO, я писал уже не раз. Я также неоднократно давал информацию об изменениях активов этого фонда. PIMCO часто давал нам наводки на будущие действия Феда. Вспомнить хотя заявления Билла Гросса об операции «Твист» и «финансовых» репрессиях. Сегодня речь пойдет о действиях другого, одного из наиболее крупных инвестиционных фондов в мире. Это норвежский суверенный фонд, имеющий активы 570 млрд. долларов. Блумберг пишет: Суверенный фонд Норвегии распродал все свои вложения в американские ипотечные ценные бумаги как часть процесса изменения портфеля ценных бумаг с фиксированной доходностью. По словам Yngve Slyngstad, главы Norges Bank Investment Management, теперь у фонда нет облигаций Fannie Mae и Freddie Mac, квазигосударственных ипотечных компаний, и совсем “незначительное” количество облигаций частных ипотечных компаний.

Zero Hedge пишет: Вероятная причина сброса ипотечных бумаг: риск досрочного погашения: “ Долговые бумаги распродавались в основном из-за риска рефинансирования, говорит он. В США, когда заёмщик рефинансирует ипотеку, это может сократить срок погашения по облигации, обеспеченной этим кредитом, и уменьшить ожидаемые процентные выплаты, так называемый риск досрочного погашения.” Не это ли настоящая причина? “У фонда на конец II квартала было облигаций Fannie Mae на 36 млрд. крон ($6.6 billion) и на 11,5 млрд. крон облигаций Freddie Mac на начало года.” И когда Фед говорит нам, что за последние два месяца было продано американских облигаций и MBS почти на $100 млрд., можно быть абсолютно уверенным, что а) это не только MBS и б) это не только Норвегия. Это плохая новость для PIMCO, потому что этот фонд готовился к QE3 основанным на скупке MBS, покупая в больших количествах MBS. Также судя по успеху норвежцев в прогнозировании рынков, сброс облигаций по сути поддерживает тезис PIMCO. Ипотечные облигации Fannie Mae and Freddie Mac упали в цене в начале недели, когда Федеральное агентство по жилищным вопросам США объявило об изменениях рекомендаций в поддерживаемых государством программах рефинансирования, затрагивающих заёмщиков, у которых цены на дома ниже обязательств по ипотечному кредиту.

Более полная информация по этому вопросу здесь: Норвежский суверенный фонд уменьшает вложения в американские ипотечные бумаги Эта информация является косвенным подтверждением, что одним из ближайших действий Федрезерва станет программа покупки MBS. Об этом свидетельствует подготовка PIMCO к подобному изменению портфеля. Об этом недавно заявлял член ФОМС Тарулло. Возможно, что этот шаг последует уже на ближайшем заседании 2-3 ноября 2011 года. Нет сомнений, что норвежский фонд ни один проводит подобные изменения в своем портфеле активов с фиксированной доходностью. Самое интересное: норвежский суверенный фонд без страха и сомнений позиционируется на решение европейского долгового кризиса. А есть ли альтернатива при нынешних «репрессивных» ставках доходности на американские казначейские бумаги?

|

|

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ ЧЕССПЛЕЙЕРА Как все быстро меняется! Евро с треском пробил уровень 1.38 и уже опускался ниже 1,37. Честно говоря, меня несколько удивила та решительность и быстрота, с которой EURO стал корректироваться в последние дни. За два дня ликвидирована половина всего роста с 4 октября. Либо мы чего-то не знаем, либо те, кто затащили EURO спецом на 1,42, теперь спешат избавиться от лонгов по европейской валюте. Последует ли понижение ставки в четверг на 0,5 пункта, чтобы остановить рост доходностей облигаций Италии? Ведь новый глава ЕЦБ – итальянец. Рынок теперь смотрит по евро и риску однозначно вниз, но мне думается, что мы еще увидим возвращение к 1,40, прежде чем EURO уйдет ниже 1.35, а S&P500 ниже 1200. Ситуация в еврозоне очень хорошо и полно описана у Константина Бочкарева. Только улеглись страсти вокруг Греции. И вдруг теперь выясняется, что очень скоро надо «спасать» Италию. Доколе это будет продолжаться? ............................................................................................................. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ КОНСТАНТИНА БОЧКАРЕВА С ADMIRAL MARKETS От эйфории связанной с прошедшим на прошлой неделе саммитом ЕС в Брюсселе не осталось и следа. Более того, в начале очередной недели мы получили сразу несколько сигналов к тому, что в среднесрочном периоде реализация «медвежьего» сценария развития событий по EUR/USD выше, чем «бычьего». Конечно, все точки над i будут расставлены только после саммита G20 3-4 ноября и публикации 4 ноября Nonfarm payrolls в США, однако мы уже сейчас сходим из того, что есть весомые риски снижение курса евро в ноябре в район 1.35, особенно, если поддержка 1.39 не сумеет устоять. Под что игроки на понижение могут продавать EUR/USD: · Дальнейший рост доходности гособлигаций Италии и соответственно начало очередной острой фазы долгового кризиса в данном регионе. С доходностью итальянских 10-леток выше 6% - это очень даже актуально. · Очередное заседание ЕЦБ 3 ноября мы склонны рассматривать как возможность для Марио Драги заложить основу предстоящего снижения процентных ставок в еврозоне, благо безработица выше 10% (10.2% в сентябре) этому всецело способствует. · Низкая вероятность запуска QE3 в США. На данный момент в Комитете по открытым рынка при ФРС США есть как минимум 3 «ястреба» (сторонников более жесткой денежной позиции) и 2 ярко выраженных «голубя» (сторонники QE3), что, проще говоря, означает раскол в Fed и то, что еще один раунд количественного смягчения сейчас не удастся протащить. Осознание этого – позитив для доллара США. · Сомнения относительно того, что Китай внесет посильный вклад в спасение Европы. Президент Китая Hu Jintao заявил о том, что он верит в способность Европы преодолеть все экономические проблемы, не намекнул на то, какую роль готов сыграть Пекин в борьбе с кризисом. · Morgan Stanley: в конечном счете из 28 европейских банков только 8 реально будут вынуждены привлечь порядка 11 млрд евро дополнительного капитала, остальные будут распродавать активы, сокращать дивиденды, корректироваться оценку риска, сокращать кредитование, что несет в себе дополнительные риски. · JPMorgan: негативная оценка итогов саммита в Брюсселе; этого недостаточно, чтобы спасти рынки. Что касается Италии, то смущает в данном случае и то, как мало времени прошло с момента саммита в Брюсселе, а Рим закрепил за собой статус следующей неспокойной гавани. Вообще, пока мы не можем поверить своему счастью и представить, что Италия может стать следующей страной, которой понадобится «bailout». Между тем, если до этого действительно дойдет, то в ближайшие несколько кварталов мы рискуем увидеть по EUR/USD и 1.31, и более низкие ценовые уровни. Италия остается поставщиком плохих новостей · Доходность 10-летних гособлигаций Италии подскочила 31/10 до 6.10% (в моменте 6.18%). Само по себе наличие доходности по данным бондам выше 6% мы рассматриваем как косвенный сигнал к тому, что сейчас имеет смысл играть на понижение по евро. Если же доходность превысит 7% (точка невозврата), то мы на пороге новой острой фазы долгового кризиса в Европе. · Доходность 5-летних гособлигаций Италии достигала в понедельник рекордных максимумов за всю историю до 5.91%. · Доходность 10-летних гособлигаций Испании выросла до 5.54% (в моменте 5.66% или рекорд с 8 августа). · На рынке бытует мнение, что пока С.Берлускони правит Италией (а так может быть вплоть до конца 2012 года) какого-либо прогресса в вопросе сокращения дефицита бюджета или проведения структурных реформ попросту не будет. В этой связи инвесторы могут избавляться от итальянского долга, просто опасаясь того, что в течение 2012 года, когда выплат по бондам у Рима на 300 млрд евро, ситуация в стране будет ухудшаться, в результате чего Италия постепенно будет превращаться по кредитному качеству в ту же Грецию. · Доходность 30-летних Treasuries на фоне бегства в качество снизилась в понедельник на рекордную величину за месяц до 3.21% (-0.16%). · MF Global Holdings подал заявление о банкротстве. Инвесторы могут опасаться, что высокая волатильность на финансовых рынках вкупе с проблемами Европе приведет к еще ни одному банкротству в США и Европе. · Бельгия в понедельник при довольно-таки низком спросе разместила 10-летние госбумаги на 2.16 млрд евро под 4.372% (против 3.751% во время предыдущего аукциона в сентябре). Показательно то, что индикатор спроса (bid to cover) снизился в этот раз до 1.65 против 1.8 26 сентября. .................................................................................................................. ПРОГНОЗ ОТ НИКОЛАЯ КОРЖЕНЕВСКОГО С ADRENALIN-FOREX Проверка реальностью Мы воздерживаемся от открытия новых позиций. На рынке продолжается продажа риска. Спровоцирована она несколькими факторами, среди которых три основных - банкротство MF Global, Греция и слабая статистика из КНР. На первый взгляд они кажутся совершенно разными источниками проблем, но на самом деле это проявления одной и той же коренной проблемы. Банкротство финансовой компании связано с тем, что на ее счетах хранилось слишком много периферийных облигаций Европы. Точные цифры до сих пор не сообщаются, но портфель был достаточно большим, чтобы по мере его удешевления наступил маржин колл. MF Global - первая компания в США, которая прекращает существование из-за кризиса в Старом Свете. По объему активов это 7-е банкротство в истории Соединенных Штатов, так что компания была совсем не маленькой. Сколько таких MF Global в банковской системе Европы сегодня, неизвестно. Именно это вызывает нервозность на рынке. Напряженность усиливается потоком новостей из Греции, где премьер-министр собрался провести референдум по поводу второго пакета бюджетной экономии. Совершенно очевидно, что греки могут его не поддержать. Финляндия, в свою очередь, уже заявила, что это будет референдум по поводу членства Греции в евросоюзе. Так что серьезность ситуации не стоит недооценивать. По крайней мере, пока эта проблема не решена, покупать риск будет достаточно сложно. Этот набор проблем утром пополнился слабой статистикой по экономике Китая. В результате EURUSD достаточно легко провалилась сквозь поддержку на 1.391, что нас, честно говоря, несколько удивило. Однако мы по-прежнему ждем стабилизации настроений и будем искать точку входа в длинную позицию по евро и австралийцу. Общие условия для риска остаются достаточно благоприятными, и тактический шорт по этим инструментам, на наш взгляд, устанавливать поздновато.

|

|

Кредитная экспансия во всех формах привела к созданию невиданного кредитного пузыря. Главный пузырь – это пузырь американских казначейских обязательств. Вот что пишет по этому поводу Eric Janszen – экономический и финансовый аналитик и владелец сайта iTulip.com. Если вкратце, это выглядит как кредитный пузырь, который начал надуваться в начале 80-х, ускорился в 1995г., и к текущему моменту достиг грандиозных размеров. Его размер настолько ошеломляющий уже сейчас, что политики никогда не позволят рынку самому исправить дисбалансы – последствия дефляционных издержек будут просто неприемлемы для желающих переизбрания политиков. Единственная оставшаяся возможность – обслуживать эти долги посредством резкой девальвации валюты. Отсюда и та ключевая роль, которую сегодня играет ФРС. «Историческая» роль Федрезерва: он балансирует существующую денежную систему. ФРС находится в эпицентре этого процесса, интенсивно вмешиваясь с целью не позволить рыночным силам провести коррекцию. Стратегия при этом двойная: во-первых, не позволить ценам на активы упасть (т.е. подавить дефляцию активов) с помощью исторически низких ставок, а во-вторых, удержать контроль над зарплатами и сырьевыми ценами, что делается главным образом посредством девальвации валюты (поддержка “слабого доллара”). ФРС делает всё от неё зависящее, чтобы удержать финансовую систему от краха так долго, как это возможно. Фундаментальный результат всего этого процесса – перенести риски с Уолл-Стрит на налогоплательщиков. Главный вопрос: как долго это может продолжаться? Существует ли точка, в которой доверие системе обрушится, и рыночные силы в конце концов пересилят интервенции? Ответ Эрика: “Это может продолжаться намного дольше, чем большинство людей может себе представить.” На второй вопрос ответ: “да.” Но ситуация меняется. На протяжении большей части 20-го века экономика Соединённых Штатов составляла приблизительно 54-58% от мировой. Сегодня её доля упала до около 18%. Это означает, что относительная значимость США в глобальной системе сократилась. Эрик видит, что центральные банки позиционируются «ближе к выходу», что является естественным в условиях приближения окончания этой игры, которая закончится разрушением основанной на US Treasuries монетарной системы. Ввиду укоренившихся особых интересов, проводимой политики, дефицита ресурсов и других факторов – он не ожидает, что США предпримут необходимые коррекционные меры до того, как доверие в США и ее валюту будет окончательно разрушено. Полностью материал можно прочитать здесь:

|

|

ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Главным поводом для вчерашней коррекции на мой взгляд стали появившиеся подробности переговоров властей еврозоны с китайцами. Оказывается там все не так просто. Китайцы выставили в обмен на помощь определенные условия – преимущественно политические, на которые европейцы не согласились. Возможно, что продажи US Treasuries теперь свернутся, поскольку кэрритрейд уже закончился ... инвесторы EFSF собрали необходимую сумму. Думаю, что до конца недели – до встречи в Каннах - рынок проторгуется в боковике По сути, дальнейшее движение рынка зависит от китайцев: окажут они поддержку EFSF или нет? Более подробно вы можете прочитать во вью рынка ......................................................................................... ПРОГНОЗ ОТ МЕХАНИЗАТОРА С САЙТА RUSSIAN-TRADER.RU .............................................................. ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Вчера мы ожидали возврат к 1240 по фсипу, это произошло, фсип сегодня утром проколол 1238 и вернулся на 1240. По идее если он еще раз пойдет к 1300, то ниже 1220-25 уходить пока не должен, но в целом в ноябре он конечно видится ниже 1200 Наши в понедельник снижались, мамба потеряла 2% (октябрь закрыли ниже 1500), а сбероб -4%, ГП и РН - больше -3%, и сегодняшним гэпом вниз оформят коррекцию к росту под конец месяца. Дальше не очень понятно, все фишки попадут на довольно сильные поддержки, так что думаю утром откупить шорты, которые я например держал с целью 1460-1470 по мамбе, и сыграть от лонга в луке и сбереоб. ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Вчера фондовые индексы США показали серьезное снижение. Эйфория в части быстрого разрешения долгового кризиса в Европе сошла на нет. Европейские долговые бумаги вновь начали падать в цене, что напомнило биржевым «быкам» о том, что системные проблемы в европейской экономике сохраняются. Новость о дефолте одного из крупнейших брокеров на рынке деривативов MF Global (с активами $40 млрд.) подкосило котировки в секторе акций финансовых компаний и банков. В результате индекс S&P-500 вчера завершил торги на минимальных дневных уровнях, тем не менее, сохранив позиции в границах восходящего тренда. Вчера мы стали свидетелями сильнейшего падения курса евро. Во-первых, переговоры по расширению капитала Европейского фонда финансовой стабильности за счет Китая зашли в тупик. Во-вторых, давление на единую валюту усилилось в связи с перспективами референдума Греции. Население этой южной страны должно решить, стоит ли в обмен на жесткие меры по сокращению бюджетных расходов принимать списание 100 млрд. евро греческих обязательств перед частными организациями и дополнительные кредиты от МВФ. К утру вторника пара EUR/USD опустилась к отметке 1,38. Это в свою очередь, вызвало падение цен на рынках сырьевых товаров: Brent $108/барр; медь -1,1%; никель -0,9%. Сегодня утром вышли статданные по Китаю за октябрь показавшие, что текущая экономическая активность очень невысока: индекс производственной активности PMI (CFLP) снизился до 50,4 п. против прогноза 51,8 п., при этом экспортные заказы ушли в зону сокращения 48,6 п., а компонента новых заказов опустилась до 50,5 п. – минимум с февраля 2009 г. Эти результаты настраивают инвесторов на дальнейшее замедление китайского экономического роста в 4-м кв. Открытие торгов на российских биржах во вторник мы ожидаем увидеть с гэпом вниз около процента. Фьючерс РТС сломает свою растущую формацию, если он уйдет ниже отметки 150 тыс. п. Ближайший сильный уровень поддержку по индексу ММВБ находится возле уровня 1475 п. С учетом того, что ни в западных индексах, ни в наших растущий тренд пока не сломан, «быки» постараются удержать рынок выше этих отметок. Тем более, что вчерашние торги показали нежелание инвесторов расставаться с недавно купленными бумагами, а значит, новые покупки возможно не за горами. Сырьевые компании и банки сегодня будут смотреться хуже рынка. Вчера вечером Совет директоров Ростелекома одобрил buyback на сумму до $500 млн., что должно поддержать котировки акций компании. Сегодня же на срочном рынке возобновляются торги поставочными фьючерсными контрактами на обыкновенные акции Ростелекома.

|

|

Удачного вам дня, господа трейдеры! ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 1 ноября 2011 ГОДА. Начавшись с валютной интервенции банка Японии падение евро и рискованных активов вчера развилось до такой степени, что уже почти привело к возобновлению медвежьего тренда. Хотя если учесть то ралли, которое рискованные активы предприняли с 4 октября, то эта коррекция еще укладывается в рамки нормальной. Но сильные сомнения в продолжение движения вверх уже появились. Пока те уровни, которые должны остаться в случае продолжения движения вверх неприкосновенными, остались такими. Это 1,38 по EUROUSD (сейчас кстати пробивается), 1220 по индексу S&P500, 129 в 10-летних US notes (см. на рисунке).

В EURO этот уровень вчера был очень близко. Еще показатель серьезности изменения настроений: вчера доходность 30-летних US bonds упала на максимальную с марта 2009 года величину. Из вчерашнего вью рынка: Тема решения европейского долгового кризиса и кэрритрейда, вызванного формированием фондов EFSF, еще останется доминирующей в течение какого-то времени и будет создавать волатильность на рынках. Главным поводом для вчерашней коррекции на мой взгляд стали появившиеся подробности переговоров властей еврозоны с китайцами. Оказывается там все не так просто. Китайцы выставили в обмен на помощь определенные условия – преимущественно политические, на которые те не согласились. Честно говоря, я еще на прошлой неделе удивлялся, почему китайцы так легко согласились вкладывать деньги в этот проект, ведь совершенно очевидно, что это будут «потерянные деньги». Начиная примерно с 15 числа ( а может и раньше) все это ралли мне казалось каким-то миксом двух спектаклей: «Изображаем радость» и «День сурка». Моя точка зрения на происходящие события изменилась после того, как я увидел те существенные перемены, которые произошли на кастодиальном счету Феда. «Они действительно обо все уже договорились», - подумал я. Теперь выясняется, что китайцы вовсе не такие идиоты, чтобы вкладывать свои деньги в этот очень рискованный (ИМХО обреченный на провал) проект. Возможно, что продажи US Treasuries теперь свернутся, поскольку кэрритрейд уже закончился ... участники проекта собрали необходимую сумму. Думаю, что до конца недели – до встречи в Каннах - рынок проторгуется в боковике По сути, дальнейшее движение рынка зависит от китайцев: окажут они поддержку EFSF или нет? Им приходится делать выбор из двух зол. Рынок ДОЛЛАРА ( US Treasuries) и рынок ЕВРО (облигации стран еврозоны) - это два самых крупных стабильных рынка активов с фиксированной доходностью, на которых страны с высоким торговым профицитом могут размещать свою валютную выручку, если они не хотят по каким-то причнам репатриировать ее обратно в страну. Других рынков, способных поглотить столько валюты – нет. На мой взгляд, они постараются примерно сохранить текущий баланс. А это значит, что возможно S&P500 еще попробует вернуться в район 1300 пунктов, но пройти выше ему будет очень сложно. С технической точки зрения для возобновления роста индекс S&P500 должен вернуться выше 1275 пунктов. Но я бы не рекомендовал спешить с открытием длинных позиций... Вчера было еще два негативных события, которые сильно повлияли на рынок. Книга заявок на облигации EFSF показывает, что спрос на облигации этой странной структуры очень низкий. Инвесторы согласны на меньшие сроки погашения – 10 лет вместо 15 и доходности оказались гораздо выше. Облигации котируются по цене, соответствующей доходности 3.3%, что примерно на 130 пунктов выше германских. Это очень большой скачок по сравнению с сентябрем, когда 10-летние EFSF облигации торговались с доходностью 2,6% и имели спрэд с германскими всего 70 пунктов. Непонятно, как они вообще соберут 1 трлн. евро ( а им для сохранения еврозоны нужно на самом деле 3 трлн. евро). Другой новостью, которую рынок встретил очень негативно, было сообщение о том, что премьер-министр Греции Папандреу решил вынести последние решения евросаммита, касающиеся Греции, на референдум. Греки должны ответить на вопрос, готовы ли они платить за «красивую» жизнь в еврозоне. Резюме: ждем встречи двадцатки, внимательно следим за переговорами с китайцами и уровнем 129 в 10-летних US notes.

|

|

Доллар взмыл ранним утром понедельника, прибавив в среднем 1,7% против основных валютных пар. Помог американцу Банк Японии с предсказуемой, надо сказать, интервенцией. Неожиданным оказался объём интервенции – 3 источника сообщили агентству Dow Jones, что японский регулятор скупил с рынка рекордный объём американской валюты. по сообщению Министерства Финансов объем интервенции составил более 7 трлн. йен. В ближайшую неделю есть несколько фундаментальных драйверов: заседания ЕЦБ, Федрезерва, встреча двадцатки, но главным, несомненно, является ожидание деталей наполнения европейского фонда спасения. Судьба финансовых активов зависит от того, увидят ли инвесторы перспективу новых покупок евро в ближайшие недели. Ближайшим событием, которое потенциально может вызвать волатильность, это бесспорно, решение по ставке Банка Австралии во вторник в 7.30 мск. Наиболее вероятным итогом завтрашнего заседания станет снижение ставки на 25 пунктов - до 4,50%. Рынок через свопы o/n (овернайт) оценивает такую вероятность в 85%. ............................................................................................................. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ КОНСТАНТИНА БОЧКАРЕВА С ADMIRAL MARKETS 31/10/2011 EUR/USD: weak ahead! В связи с большим количеством вопросов мы не спешим делать какие-либо поспешные выводы по поводу дальнейшей динамики по EUR/USD, предпочитая дождаться завершения очередной насыщенной на фундаментальные события недели. При этом мы не исключаем того, что ближайшие две недели на Forex пройдут под знаком консолидации в EUR/USD на текущих уровнях, либо небольшой коррекции к предшествовавшему росту. Как и ранее, в нашем портфеле декабрьский пут-спрэд на EUR/USD (покупка 1 декабрьского пут-опциона со страйком 1.39, продажа 3 декабрьских пут-опционов страйк 1.31). Основные темы недели: · Заседание ФРС США 2 ноября. Собственно нас волнует то, в каких отношениях с QE3 сейчас состоит Fed и есть ли реальная угроза того, что в ближайшие несколько месяцев или кварталов Центробанк США намекнет на дальнейшее смягчение денежной политики в регионе. Опять же хотелось бы понять, как обстоит сейчас позиционирование на валютном рынке на предмет QE3. Предположительно, после среды хотя бы частично этот вопрос должен проясниться. · Макроэкономическая статистика из США (31/10 Chicago PMI, 01/11 ISM Manufacturing, Construction spending, 02/11 ADP, 03/11 Jobless claims, ISM Services, 04/11 Nonfarm payrolls). Довольно-таки часто на неделе, когда в США выходит статистика по рынку труда, до пятницы на Forex мы наблюдаем затишье или боковик, а уже после публикации Nonfarm payrolls сильное движение в EUR/USD. Собственно хорошая макроэкономическая статистика, с одной стороны, может подстегнуть рост аппетита к риску, что позитивно для евро, однако, с другой стороны, развеять какие-либо ожидания касательно QE3. · Заседание ЕЦБ 3 ноября. Это будет первое заседание ЕЦБ во главе с Марио Драги, в рамках которого нас интересует следующее: а) какова дальнейшая перспектива денежной политики ЕЦБ и есть ли риски снижения учетной ставки до 1% с текущих 1.5% в ближайшие пару кварталов – под данное смягчение денежной политики не исключена краткосрочная игра на понижение в EUR/USD; пока, правда, никто про эту идею не вспоминает; б) продолжит ли ЕЦБ скупать облигации проблемных экономик. · Саммит G20 3-4 ноября. Определенные понижательные риски для евро состоят в том, что после трехнедельной эйфории инвесторов может постигнуть некоторое разочарование связанное хотя бы с тем, что договоренности, озвученные в Брюсселе, не удастся быстро воплотить в жизнь (об этом уже написали в PIMCO). Один из ключевых вопросов сводится к тому, как в итоге будет пополнен EFSF. Далее хорошо бы понять в рамках саммита, насколько реально Китай готов помочь Европе, так как возможное нежелание Поднебесной участвовать в спасении региона, либо затягивание этого вопроса также может смутить инвесторов. · Позиция рейтинговых агентств по Греции. Агентство Fitch уже дало понять, что намерено рассматривать решение о 50% списании греческого долга как дефолт. Если в ближайшее время S&P и Moody’s выскажутся в похоже ключе, то ситуация с аппетитом к риску может немного ухудшиться. Прочее: · Если ФРС решится на QE3, то мы видим риски роста пары EUR/USD в район 1.45 или выше. · Пока напрашивается техническая коррекция в район 1.4050. .................................................................................................................. ПРОГНОЗ ОТ НИКОЛАЯ КОРЖЕНЕВСКОГО С ADRENALIN-FOREX Где деньги? Мы ждем точку входа в шорт по USDJPY, сохраняем остальное позиционирование без изменений. Все деловые СМИ пишут о том, что рынок должен задним числом разочароваться в саммите ЕС. Эксперты убеждены, что покупка риска на прошлой неделе проходила без причины, ведь ничего нового по итогам саммита инвесторы не получили. Мы с этой позицией в корне не согласны. Прошлая неделя стала определенным водоразделом: период, когда власти Европы только говорили и совсем ничего не делали, видимо, остался позади. Теперь следует надеяться на то, что действия их будут успешными. Первоочередная задача номер один - найти того, кто профинансирует правительства региона на 560 млрд. евро. Именно столько не хватает, чтоб EFSF работал на полную мощность. Напомним, собственных средств у фонда в распоряжении - 440 млрд., а дотянуть нужно до триллиона. Китайские власти на выходных в неожиданно резкой форме отказали в поддержке. Это, конечно, заставляет усомниться в реализуемости плана, но надежда еще есть. 3-4 ноября европейские власти обсудят ситуацию со своими коллегами в рамках встречи Большой Двадцатки и, вероятно, попросят у них денег (в форме более масштабного участия МВФ). Комментарии на эту тему будут управлять рынком в ближайшие дни. По крайней мере, именно они будут главными до четверга, когда к ним присоединятся ЕЦБ и пейроллс. Играть против риска мы по-прежнему считаем неразумным, хотя спекулятивно это может быть плодотворной стратегией. Но краткросрочно интереснее выглядит ситуация в USDJPY. Банк Японии провел очередную одностороннюю интервенцию, спровоцировав обвал иены на 3-4%. Мы считаем, что как минимум половина этого движения в течение нескольких сессий будет выполнена в обратную сторону. Представляется разумным попробовать шорт в паре при стабилизации котировок в районе 80 пунктов

|

|

Удачного вам дня, господа трейдеры! ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 31 октября 2011 ГОДА. Сегодня утром мы увидели резкое и существенное движение в валютных курсах относительно доллара. Это была валютная интервенция ЦБ Японии: японская йена упала относительно доллара на 400 пунктов и вызвала некоторое движение в других курсах. При этом ничего знаменательного с рискованными активами не произошло, и индекс S&P500 минусует менее чем на 1%. Это ерунда и связано чисто с движением валютного курса. Временное укрепление доллара снимает некоторую перекупленность в евро, которая возникла после решений евросаммита и не давала евро расти в пятницу. Однако для роста евро есть фундаментальные причины, и он должен продолжиться. Причина последнего ралли – массированный кэрритрейд доллар-евро! Власти еврозоны делают все возможное, чтобы привлечь к участию в EFSF обладателя крупнейших золотовалютных резервов – Китая. Глава EFSF Клаус Реглинг лично немедленно после завершения евросаммита выехал в поднебесную, чтобы уговаривать их принять участие в спасении еврозоны. Он предложил Китаю выпускать бонды, номинированные в юанях (фонд имеет такое право). Хорошая идея, но реакция китайцев пока неизвестна. Последние комментарии официальных лиц в к Китае не очень благоприятны для европейцев, но я не склонен придавать им большое значение. Китаю все равно необходимо как-то диверсифицировать свои огромные валютные резервы. Помимо Китая есть еще Япония и другие суверенные фонды. Например, норвежский суверенный фонд, имеющий в своем распоряжении 570 млрд. долларов, в последнее время активно позиционируется в поддержку еврозоны - он нем скоро будет материал. Тема решения европейского долгового кризиса и кэрритрейда, вызванного формированием фондов EFSF, еще останется доминирующей в течение какого-то времени и будет создавать волатильность на рынках. Среднесрочно думаю, что рост евро наверно продолжится еще в течение нескольких недель и, скорее всего, цели роста располагаются где-то в районе 1,45. Трудно сказать, насколько этот рост будет поддержан фондовыми рынками. На мой взгляд, те росли опережающими темпами и в ближайшее время могут забуксовать. Интересно, что даже несмотря на ралли в евро и позитивные признаки решения (разумеется временного) долгового кризиса в еврозоне, некоторые облигации, например, итальянские продолжают оставаться депрессивными (доходность в пятницу превысила 6%). Это говорит о том, что участники рынка не верят в реальное решение долговых проблем еврозоны. На этой недели два важных события, связанных с центральными банками: два заседания по ставке – Федрезерва и ЕЦБ. Goldman Sachs и большинство других инвестиционных домов не ожидают каких-то значимых решений. В ЕЦБ заступил на свой пост новый глава и вряд ли на первом заседании он сразу предпримет какие-то серьезные шаги. Заседание Феда будет последним расширенным - двухдневным заседанием в этому году и после него состоится прессконференция Бернанке. Пока здесь среди ближайших действий просматривается только одно – программа покупки MBS. Скорее всего, тоже все ограничится обсуждениями, но все-таки есть некоторые шансы, что эта программа будет здесь запущена. Третье важное событие этой недели – это саммит двадцатки, который состоится 3-4 ноября. Европейский долговой кризис является здесь центральной темой. Какие-то сообщения и реакция рынков на эти сообщения конечно последует, но тоже не ожидаю от евросаммита какого-то существенного влияния на рынки. В принципе уже все решено... Сейчас на рынке все определяется кэрритрейдом и массированными покупками евро. Пока идут покупки евро, будут идти и покупки риска.

|

|

|

|