|

|

|

Стоп по индексу сработал,но так как БМВ в плюсе в принципе ничего не потерял.Ждемс дальнейших сигналов.По БМВ стоп на 73.21

|

|

Евро. Нижняя граница торгового диапазона, который нарисован у меня на дневном графике, не совпадает с приличным по объёму спросом, который наблюдается по данным шести европейских банков-брокеров форекс. Максимальный спрос наблюдается не на 1.32, как это может показаться, а на 1.3165-75. Вчера спрос был и на 1.3285, но на этом спросе открылись продавцы с рынка. Евро. Нижняя граница торгового диапазона, который нарисован у меня на дневном графике, не совпадает с приличным по объёму спросом, который наблюдается по данным шести европейских банков-брокеров форекс. Максимальный спрос наблюдается не на 1.32, как это может показаться, а на 1.3165-75. Вчера спрос был и на 1.3285, но на этом спросе открылись продавцы с рынка.

Дальше карта выглядит следующим образом. Выше текущей цены и вплоть до 1.34 достаточно равномерно перемешан и спрос на доллар и спрос на евро. Непосредственно за 1.3420 лежит сильная линия бидов (возможно стопы и интерес к евро). Чуть ниже 1.35 сильный спрос на доллар (опять же не совпадает с моими границами, я вижу сильную точку на 1.3530). Спрос на евро есть и ниже 1.3165. области средней величины бидов лежат на 1.3080 - 1.31, ещё ниже есть спрос на евро в районе 1.3, очень хороший спрос. Продавцы евро тоже хотят купить доллар и ниже текущих цен, я так понимаю, что есть желающие набрать хороший объём продаж на начале движения вниз. Офера лежат на 1.3050-70, это опять же могут быть стопы покупателей и просто желающие прикупить доллар.

Кабель. Не буду расписывать, просто нарисую области бидов и оферов. Спрос на фунт лежит в зелёных диапазонах, спрос на доллар - в красных.

По торговле. Как и собирался в выходные, продолжаю наращивать пирамиду продаж евро, начатых в пятницу на прошлой неделе. Пирамида, как я уже писал, может оказаться короткой, до нижней границы текущего торгового диапазона, но сместится ниже 1.32, до 1.3170, потому что данные по спросу на евро, которые я получил, отличаются от моих расчётов. Возле целевых уровней закрою часть продаж и буду ждать пробоя. Ниже начну наращивать продолжение пирамиды. Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с малых рабочих счетов. На них повторены ордера с основных счетов с задержкой по времени.

|

|

На сайте Федерального Резервного Банка Сан-Франциско вчера было опубликовано «экономическое письмо» (статья) двух экономистов: Какой стимулирующий эффект оказывают масштабные покупки активов Федрезервом США?

В этой статье авторы показывают, что масштабные покупки активов оказали незначительное влияние на экономический рост и инфляцию и что позитивный эффект в значительной степени вызван установлением ориентиров на то, что краткосрочные процентные ставки останутся долгое время на низком уровне. Таким образом, делается недвусмысленный намек на то, что покупки активов не нужны и программу нужно сворачивать. Стоит заметить, что ФРБ Сан-Франциско возглавляет Джон Уильямс, который всегда причислялся к лагерю «голубей» и надо думать, что тот разделяет позицию, высказанную в статье. Ответ на письмо из Сан-Франциско Примечательно, что статья двух экономистов из Сан-Франциско привлекла внимание такого важного человека, как Моххамед Эль-эриан. Уже вечером вчерашнего дня El-Erian опубликовал гостевую статью в блог Alphaville, в которой комментирует эту статью.

Стимулов для сокращения QE прибавилось. El-Erian отмечает, что статья имела немедленное воздействие на рынок облигаций. Кривая доходностей обрела медвежью крутизну, отражая смещение баланса в действиях Федрезерва от покупок активов к обозначению целевых ориентиров. El-Erian пишет: Намеренно или нет, сегодняшнее экономическое письмо FRBSF (ФРБ Сан-Франциско), возможно, добавило дополнительных козырей тем членам Комитета по открытым рынкам, которые считают, что продолжение QE не оправдывает себя. Это также видно по рынку облигаций, который обеспечивает поддержку идее, что возрастающее число членов ФОМС склонны уже в ближайшее время приступить к сокращению. Вывод: Баланс сил постепенно смещается в пользу сторонников выхода из QE. Я оцениваю вчерашний обмен мнениями как серьезный сигнал к тому, что Федрезерв начнет сворачивание программы QE уже в сентябре.

|

|

Нашел интересный график сезонности золота. Может кому будет интересно. Данные из блумберг до 2011 года.

По графику видно, что лучшие месяцы для роста — это сентябрь и ноябрь, а худшие — это май и июнь. Смотрел также, статистику за 2012 и 2013 годы, все очень хорошо отыгрывается, так что мой прогноз о покупке сходится с сезонностью, это хорошо. (оригинал статьи)

|

|

Стоп по RTSI-1327.74.Спок ночи.

|

|

12.08.png)

Серия по Ене. %2012.08.png)

Частичное закрытие и перенос стопа в защиту прибыли. %2012.08.jpg)

Хорошая сделка по Еврику. %2012.08.png)

То же частичное закрытие и перенос стопа в защиту. %2012.08.png)

Подловили разворот на Канадце. Отличная неделя. Хотите торговать так же, тогда идите к нам. Удачи Вам и Вашим близким. Окишев Игорь

|

|

Персеиды, значит, созерцаю. Желания загадываю. И на пролете такого, даже не метеора, а метеорища, около нулевой величины, загадал пост Газпрома до 162! :))) Только забыл загадать к какому сроку. Вот так и разговаривай со Вселенной... Блин, обидно, однако!

|

|

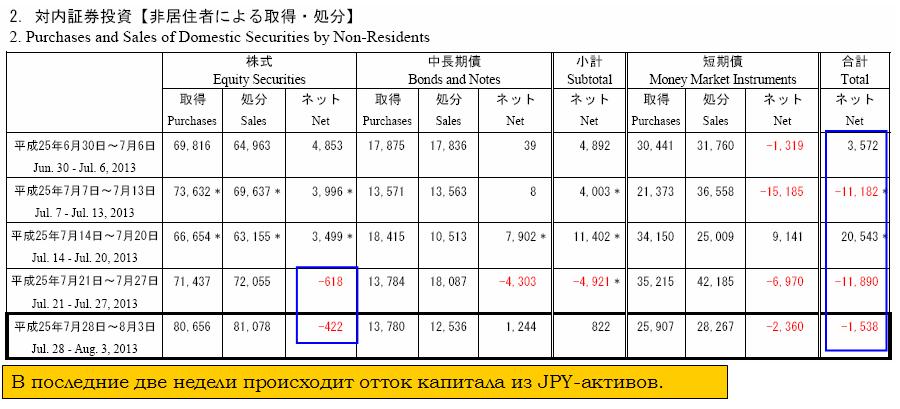

Вышедшие сегодня данные по ВВП Японии за второй квартал оказались хуже ожиданий: рост составил 0,6% вместо ожидаемых 0,9%. Но виноват в этом был дефлятор. Инфляция за отчетный период оказалась -0,3% вместо -0,7%. Если бы инфляция была такой, как ожидалось, то как раз получили бы значение ВВП= 0,9%. Реакцией на данные стало снижение Nikkei на 200 пунктов и USDJPY соответственно упал. USDJPY затем восстановился, так что завтра следует ожидать гэпа вверх и в Nikkei. Быстрое восстановление – хороший сигнал для USDJPY. USDJPY консолидируется. В июле я несколько раз писал, что ожидаю, что USDJPY останется в ближайшие месяцы в диапазоне 95-100. В том числе, я писал об этом еще 2 июля, когда USDJPY был выше 100. Возникает вопрос: а нужен ли Шинзо Абэ дальнейший рост USDJPY? На мой взгляд, и диапазон 95-100 по USDJPY вполне удобен правительству Японии. Чтобы не было такой высокой волатильности на рынке облигаций и рынке акций, чтобы не формировался вновь пузырь. «Пузырь» - имелся в виду на рынке акций. Рост USDJPY в значительной степени ограничивает Nikkei, с которым USDJPY тесно коррелирует. Nikkei очень сильно вырос в этом году, и, прежде чем продолжить рост, ему необходимо консолидироваться какое-то время. Соответственно, Nikkei не дает USDJPY возможности расти. USDJPY, на мой взгляд, сейчас отыгрывает дно коррекции и скоро возобновит рост. Мою точку зрения подтверждают данные Министерства финансов Японии об операциях с иностранными ценными бумагами. Последний еженедельный отчет, вышедший 8 августа, показывает, что последние пять недель резиденты (японские инвесторы) активно покупают облигации, притом в значительно больших объемах, чем они продают акции. Чистый (нетто) объем покупок японских инвесторов за эти пять недель составил 3,3 трлн. японских йен, в то время как нерезиденты имели нетто объем покупок всего 49,5 млрд. японских йен.

Это подтверждает высказанную мной во вчерашней статье, посвященной американскому доллару идею, что портфельные инвестиции в USD восстанавливаются. В то же время, сейчас, похоже, доходность по американским долгосрочным казначейским бумагам стабилизировалась и не будет расти в ближайшие месяцы, хотя и серьезного падения доходности в случае коррекции на фондовом рынке я тоже не ожидаю. Скорее всего, доходность основного бенчмаркера рынка долгосрочных US Treasuries до конца года сохранится в диапазоне 2,3%-2,7%. В этой ситуации я ожидаю, что возобновится переток из низкодоходных JGB (японских казначейских облигаций) в более высокодоходные американские облигации. В настоящий момент спрэд между 10-летними JGB и US Treasuries составляет 182 пункта (доходность этих бумаг составляет 2,58% и 0,76% соответственно) и Банк Японии перегружает с балансов банков на собственный баланс ежемесячно облигаций на 40 млрд. долларов. Конца этой программе в обозримом будущем не видно и деньги японских инвесторов неизбежно потекут в зарубежные активы, основным из которых, безусловно, будут американские US Treasuries. Не вызывает сомнений, что большая часть капитала идет в рынок US Treasuries. Если посмотреть на операции нерезидентов, то мы увидим, что в последние две недели происходил отток капитала из JPY-активов.

Хочу отметить, что в последние две недели отток затронул и акции японских компаний: иностранные инвесторы больше продают, чем покупают японских акций. Не могу точно сказать сколько, но, по крайней мере, с конца апреля такого не было. Это первые две недели чистых продаж японских акций. Вывод: движение капитала достаточно определенно указывает на скорое окончание коррекции и продолжение роста в USDJPY.

|

|

НОВАТЭК сообщил о финансовых результатах своей деятельности по МСФО за 2-й квартал и 1-е полугодие 2013 года. Вышедшая отчетность должна оказать поддержку акциям компании. Выручка и EBITDA оказались в рамках ожиданий, в то время как чистая прибыль показала существенней рост. Помимо сильной отчетности котировки акций НОВАТЭКа отреагируют на заявление вице-премьера правительства РФ Аркадия Дворковича. Он сообщил, что законопроект о либерализации экспорта СПГ будет внесен на рассмотрение «в ближайшее время».

Выручка НОВАТЭКа во 2-м квартале 2013 года выросла на 29,2% по сравнению с аналогичным периодом прошлого года и составила 58,03 млрд руб. (на 2,3% ниже моего прогноза). EBITDA увеличилась на 3,6% и составила 21,14 млрд руб. (на 2,6% ниже моего прогноза). Читая прибыль прибавила 20,1% и достигла 11,6 млрд руб. (на 7,8% выше моего прогноза). Объем продаж газа вырос на 8,8%, до 14,63 млрд куб. м, а рост цен на голубое топливо составил порядка 13%. Весьма положительно, что разница между ценой поставок газа конечным потребителям и реализацией трейдерам по-прежнему высока, хотя и показала незначительное сокращение. Если по итогам 2-го квартала стоимость газа с доставкой конечному потребителю за вычетом расходов на транспортировку превысила предыдущее значение на 5,6%, то по итогам 2-го квартала 2013 года она была выше на 4,9%. Вместе с этим, если в прошлом году доля поставок конечному потребителю находилась на уровне 62%, то в текущем году она составляет порядка 89%. В итоге, рост объемов реализации газа конечным потребителям на 55,6% позволил частично нивелировать рост издержек на транспортировку. Рост транспортных расходов НОВАТЭКа составил 75% как раз из-за роста объемов и доли поставок конечным потребителям, некоторые из которых, как например Мосэнерго, находятся на значительном расстоянии от месторождений компании. Также выросли вдвое и расходы на приобретение сырья у Нортгаза и Северэнергии, а также СИБУРа. Более благоприятное изменение валютного курса чем в прошлом году позволило компании показать существенный рост чистой прибыли. Стоит отметить рост капитальных затрат на увеличение добычи сырья в сегменте добычи на Юрхаровском и Восточно-Таркосалинском месторождениях, а также в сегменте переработки на увеличение мощностей Пуровского ЗПК и Комплекса по переработке конденсата в Усть-Луге. Тем не менее, опережающие темпы роста денежного потока от операционной деятельности позволили НОВАТЭКу снизить значение отрицательного денежного потока во 2-м квартале 2013 года по сравнению с аналогичным периодом прошлого года. В дальнейшем его росту будут способствовать рост объемов добычи и реализации сырья, а также продажа продукции с более высокой добавленной стоимостью, произведенной на экспорт комплексом в Усть-Луге. В более долгосрочном горизонте рентабельность вырастет благодаря началу поставок СПГ на экспорт. Целевая цена по акциям НОВАТЭКа составляет 456 руб.

|

|

|

|