Нынешняя ситуация уникально неблагоприятна для американских казначейских бумаг. В обоих случаях, как повышения госдолга США, так его не повышения, доходности UST должны расти, хотя по совершенно разным причинам.

Что выглядит еще более угрожающим, структура американского долга. В последние годы возник явный уклон в сторону краткосрочных обязательств (bills) по сравнению с долгосрочными (bonds).

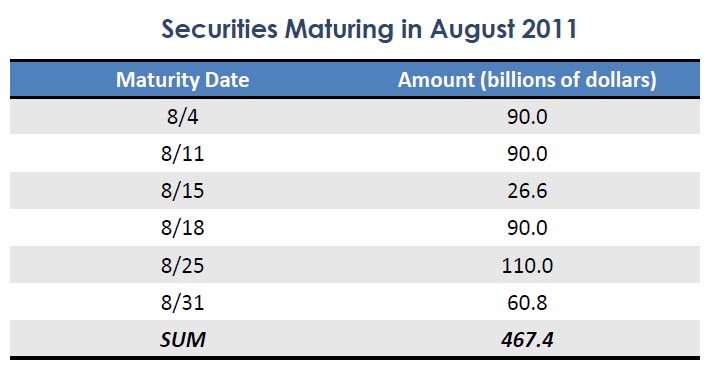

На рисунке внизу показан график погашения UST на август месяц от Bipartisan Policy Center (BPC); это организация при конгрессе США, состоящая из представителей обеих ведущих партий. BPS выпустила недавно анализ госдолга США.

В августе Казначейству необходимо перевыпустить 467,4 млрд. долларов госдолга; из них 380 млрд. долларов в краткосрочных T-bills и 90 млрд. долларов в долгосрочных T-bonds.

Сами процентные платежи составляют всего примерно 1/12 часть гот этой суммы.

Такая структура эмитируемого госдолга выгодна Америке, т.к. существенно уменьшает расходы по содержанию долга, но представляет очень высокий риск. Любой сбой при проведении аукционов по размещению долговых бумаг может привести к очень серьезным последствиям. График выпуска долга и график платежей Казначейства настолько сильно синхронизирован, что большую часть времени остаток на счетах составляет 10-40 миллиардов долларов. Америка ходит по лезвию ножа.

На рисунке внизу показан текущий вид кривой доходностей UST. Она имеет название steep (крутая): очень низкая, почти нулевая, доходность на левом (краткосрочном) конце с дальнейшим ростом доходности по всей кривой с наибольшим углом наклона в районе сроков погашения 2-5 лет.

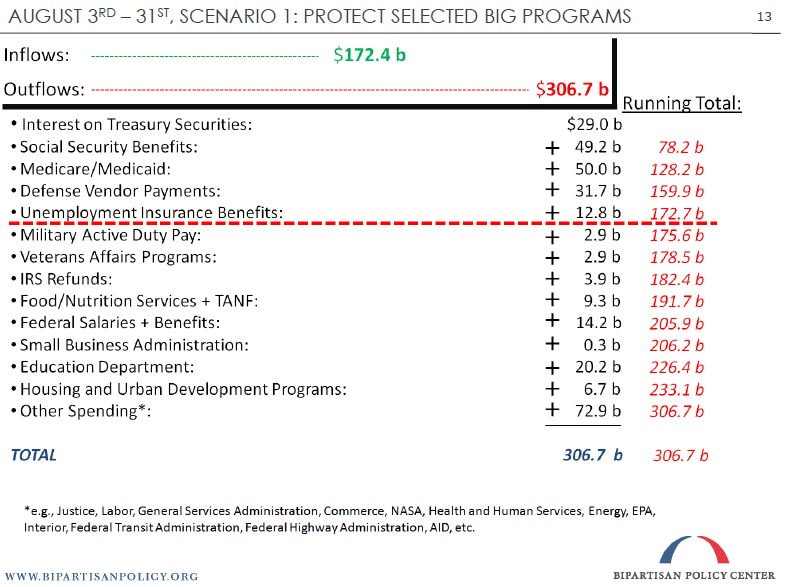

BPC делает очень серьезные предостережения относительно последствий, которые могут случиться, если до 2 августа не будет заключено соглашения в конгрессе и потолок не будет увеличен.

- Если потолок госдолга не будет увеличен до 2 августа, все три рейтинговых агентства поставят рейтинг США на пересмотр в сторону негативного, как минимум

- Фактическое понижение рейтинга может вызвать очень крупные потери у держателей долга

- Даже и без понижения, очень вероятно, что ставки повысятся, притом значительно

- Маловероятно, но возможно, что Казначейство потеряет доступ к рынку капитала во время столь беспрецедентного события и дефолта

И это еще не все. Помимо 467,4 млрд. долларов по оценкам того же BPC нужно будет еще обслужить порядка 134,3 млрд. долларов первостепенных расходов, притом, что уже не будет возможности запустить еще раз руку в «закрома родины», как это происходит с 16 мая.

Таким образом, в августе имеется необходимость разместить долга на общую сумму в 600 млрд. долларов.

Лично для меня совершенно непонятна мотивация тех инвесторов, которые согласны размещать свои деньги под доходность 0,2% на год, 0,5% на два года; в принципе по всему спектру, кроме 3-хмесячных bills.

В такой ситуации как длинная так и короткая стороны кривой доходности могут подвергнуться давлению со стороны покупателей, которые будут требовать более высоких ставок доходности.

Длинная сторона кривой доходности имеет обратную корреляцию с рынком акций, но вот короткая, которая представляет собой по сути ликвидность, имеет прямую корреляцию с рискованными активами.

Вероятность 90%, что потолок госдолга поднимут в конце июля или начале августа, но даже в этом случае ситуация на долговом рынке будет оставаться очень напряженной. Август может оказаться сложным и очень волатильным месяцем.