|

|

|

. . ▶ ЗОЛОТО. GOLD-6.24 (GDM4). https://ru.tradingview.com/chart/XAUUSD/prn981J... 10.05.2024 г. на закрытии Срочного рынка МОЕХ после 23.45 мин. в рамках основной торговой системы (ТС) рыночным ордером был взят ШОРТ по цене 2369.4 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 10 мая 2024 г. в 23:55 по мск.). . 13.05.2024 г. прибыль была зафиксирована на открытии Срочного рынка рыночным ордером по цене 2359.3 п.п. Профит от текущего трейда составляет 10.1 п.п. (+6,6%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2022 г. в плюс закрыто 100,00% трейдов; — 2023 г. в плюс закрыто 100,00% трейдов. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

Сбербанк отчитался за первые 4 месяца 2024 года и за апрель 2024 года по РПБУ. Давайте для начала взглянем на результаты за 4 месяца 2024 года: -Чистая прибыль — 495,1 млрд руб (+22,4% г/г) -Чистый процентный доход — 828,1 млрд руб (+19,2% г/г) -Чистый комиссионный доход — 225,4 млрд руб (+8,3% г/г) -Количество розничный клиентов — 108,7 млн чел (+0,2 млн) Теперь, взглянем на показатели за апрель: -Чистый процентный доход: 209,4 млрд руб. (+17,8% год к году (г/г)) -Чистый комиссионный доход: 59,7 млрд руб. (+15% г/г) -Чистая прибыль: 131,1 млрд руб. (+8,6% г/г) Видим, что показатели растут и неприятно сюрприза тут нет. Компания по прежнему показывает хорошие показатели и выплачивает дивиденды. В общем — сбер чувствует себя неплохо и продолжает радовать своих акционеров. не является инвестиционной рекомендациейТг канал — https://t.me/%203XLMzwxnNiI3ZTQy  (INVESTLOL) (INVESTLOL)

|

|

Событие, на которое следует обратить внимание сегодня: 12:00 GMT+3. EUR - Изменение объема ВВП 15:30 GMT+3. USD - Индекс потребительских цен EURUSD:

Пара Евро-доллар торгуется с бычьим уклоном в районе 1,0815 в первые часы азиатских торгов в среду. Позднее рынки могут перейти к осторожным настроениям в преддверии выхода ключевых экономических данных из Еврозоны и США. В среду основными событиями станут первое чтение валового внутреннего продукта (ВВП) Еврозоны за первый квартал и апрельский индекс потребительских цен (ИПЦ) США. Во вторник председатель Федеральной резервной системы (ФРС) Джером Пауэлл заявил, что инфляция снижается медленнее, чем ожидалось, а данные по индексу потребительских цен дали больше оснований для сохранения ставок на более высоком уровне. Пауэлл добавил, что, по его мнению, маловероятно, что центральному банку придется повышать процентные ставки дальше, даже если шансов на снижение ставок стало меньше. Кроме того, президент ФРС Канзас-Сити Джеффри Шмид отметил, что инфляция остается слишком высокой и центральному банку США предстоит еще много работы. Эти "ястребиные" комментарии могут повысить курс доллара США (USD) и оказать давление на основную пару в ближайшей перспективе. Однако позднее в этот день должны выйти данные по ИПЦ США, которые могут повлиять на решение ФРС по процентной ставке на следующем заседании. Ожидается, что годовая базовая инфляция ИПЦ снизится до 3,4% в апреле с 3,5% в предыдущем чтении. Инфляция базового ИПЦ, по прогнозам, снизится до 3,6% в апреле с 3,8% ранее. Если предстоящие данные по ИПЦ оправдают ожидания, это может привести к перспективе снижения ставки. Это, в свою очередь, может привести к снижению курса доллара и послужить попутным ветром для EUR/USD. Торговая рекомендация: Торговля преимущественно на Buy от уровня текущих цен. До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте

|

|

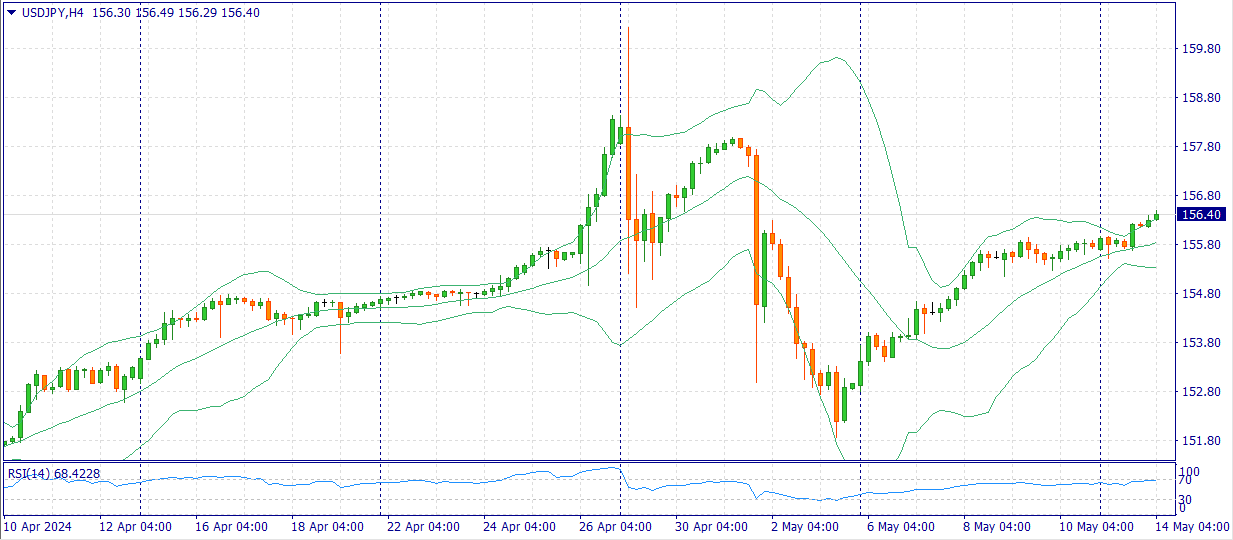

Событие, на которое следует обратить внимание сегодня: 15:30 GMT+3. USD - Индекс цен производителей 17:00 GMT+3. USD - Председатель совета управляющих ФРС Джером Пауэлл выступит с речью USDJPY:  Пара Доллар-иена продолжает ралли в районе 156,20 и выше в первые часы азиатских торгов во вторник. Японская иена теряет позиции против доллара США (USD), несмотря на "ястребиный" сигнал Банка Японии (BoJ) о сокращении покупок японских государственных облигаций в понедельник, а также неблагоприятные данные по занятости в несельскохозяйственном секторе (NFP) за апрель на прошлой неделе. На этой неделе инвесторы будут больше ориентироваться на ключевые экономические данные США, включая индекс цен производителей (PPI), индекс потребительских цен (CPI) и розничные продажи. Эти отчеты дадут некоторые намеки на то, остается ли инфляция неуступчивой, несколько снижается или даже, возможно, растет. Во вторник должен быть опубликован индекс цен производителей (PPI), отражающий инфляцию на оптовом уровне, и ожидается, что в апреле он вырос на 2,2% по сравнению с предыдущим годом. Базовый индекс цен производителей, исключающий затраты на энергоносители и продукты питания, по прогнозам, увеличится на 2,4% г/г за тот же отчетный период. Трейдеры могут использовать отчет по PPI для оценки потенциальных результатов CPI, а более высокие, чем ожидалось, данные могут продолжить укреплять доллар США (USD) против японской йены (JPY). Что касается иены, то в понедельник Банк Японии (BoJ) подал ястребиный сигнал, сократив объем японских государственных облигаций (JGB), которые он предложил купить в рамках регулярной операции по покупке. Ожидается, что этот шаг окажет повышательное давление на доходность японских облигаций и, возможно, сократит разрыв между Японией и США, что привело к ослаблению японской йены. Однако недавнее движение было приглушенным и не оказало значительного влияния на курс иены. В четверг в Японии будут опубликованы данные по росту ВВП страны за 1 квартал 2024 года. Более сильные показатели могут поднять курс иены и ограничить рост пары USD/JPY в ближайшей перспективе. Торговая рекомендация: Торговля преимущественно ордерами Buy от текущего уровня цен. FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

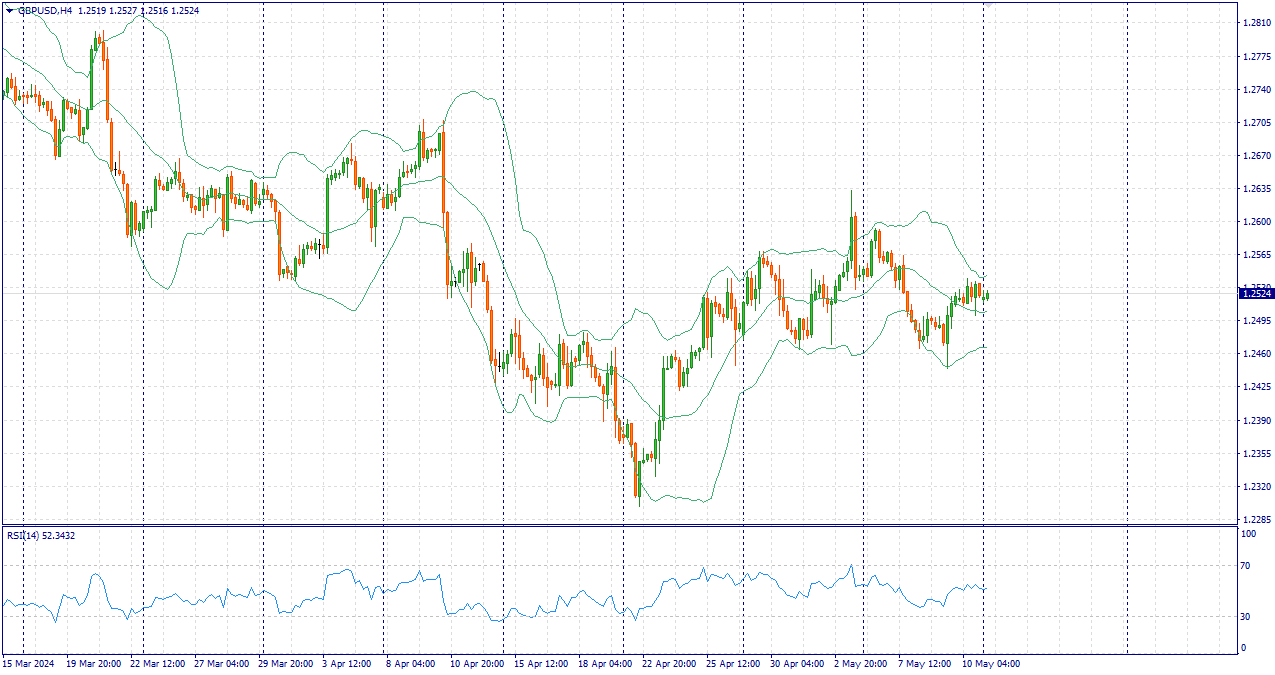

GBPUSD:

Пара GBP/USD выросла до отметки 1.2520 в ходе азиатской сессии в понедельник, возможно, благодаря улучшению склонности к риску. Фунт стерлингов (GBP) получил поддержку благодаря опубликованным в пятницу более высоким, чем ожидалось, данным по валовому внутреннему продукту (ВВП) Великобритании. В первом квартале экономика Великобритании выросла на 0.6%, превысив прогнозы и сигнализируя об окончании кратковременной рецессии. Этот экономический подъем стал самым значительным ростом за последние два года. Однако британский фунт столкнулся с трудностями после "голубиных" высказываний Хью Пилла, главного экономиста Банка Англии (BoE). Пилл поддержал мнение большинства членов Комитета по монетарной политике Банка Англии (MPC), которые решили сохранить процентные ставки на уровне 5.25 % в четверг. Тем не менее, впоследствии он выразил растущую уверенность в том, что снижение ставок может быть неизбежным. Во вторник участники рынка, вероятно, будут ожидать данных по занятости из Соединенного Королевства (Великобритании): ожидается, что показатель Claimant Count Change покажет рост числа обратившихся за пособием по безработице в апреле. Кроме того, ожидается, что показатель уровня безработицы МОТ (3M) покажет увеличение числа безработных в Великобритании. На этой неделе инвесторы в Соединенных Штатах (США) будут сосредоточены на ключевых экономических показателях, которые могут стать драйверами рынка, включая индекс потребительских цен (CPI), индекс цен производителей (PPI) и розничные продажи. В пятницу доллар США столкнулся с проблемами после публикации индекса потребительских настроений Мичиганского университета, который в мае упал до 67.4 с апрельского показателя 77.2, что стало шестимесячным минимумом и не соответствовало ожиданиям рынка относительно 76 пунктов. Однако масштабы этих потерь, возможно, были сдержаны ростом инфляционных ожиданий на год вперед: показатель составил 3.5 %, что является самым высоким значением за последние шесть месяцев, по сравнению с апрельским значением 3.2 %. Кроме того, пятилетний прогноз инфляции вырос до 3.1%, что является шестимесячным максимумом, по сравнению с 3.0% ранее. Эти показатели инфляции могли поддержать рост доходности казначейских облигаций США, что потенциально может оказать поддержку доллару США. Торговая рекомендация: Торговля преимущественно ордерами на покупку при уровне цен 1.2550. Рассматриваем ордера на продажу при уровне цен 1.2495. Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🇷🇺 AKRN - последний день с дивидендом 427,00 руб 👨💻 SOFL - Софтлайн опубликует финансовые результаты за I кв. 2024 г. Конференц-звонок для инвесторов (11:00 мск). 🏦 TCSG - ТКС Холдинг опубликует финансовые результаты по МСФО за I кв. 2024 г. ▫️ GTRK - СД ГТМ. В повестке вопрос о рекомендациях по размеру дивиденда по акциям за 2023 г. и порядку его выплаты. 🇷🇺 KAZT - ГОСА КуйбышевАзот. В повестке вопрос об утверждении распределения прибыли (в т.ч. выплате (объявлению) дивидендов) по результатам 2023 г. (рекомендация СД в размере 15,00 руб на обыкновенную акцию и 15,00 руб на привилегированную акцию) 🇷🇺 RUAL - СД ОК РУСАЛ. В повестке вопрос о рекомендации по размеру дивиденда по акциям. 🇷🇺 VEON-RX - VEON опубликует операционные результаты и финансовые результаты по МСФО за I кв. 2024 г. 🥜Друзья, в последнее время столько событий, отчётов, рекомендаций, что даже не успеваешь следить за всеми новостями и можно легко угодить в неприятность. Типа купил и вышла нехорошая новость или отчёт, которых сейчас десятками публикуют за день без релиза!) Так что будьте плиз по внимательнее! Как я позавчера вляпался в Русс-Инвест, после покупки вышла новость, что дивы не выплачивать!!! Благо каким-то чудом бумагу не пролили! Ей богу повезло). 🥜В целом не особо нравится рынок в последние пару дней. Дивами избаловали что ли, что уже и дивтриггер, так себе триггер!) Хотя врят ли, просто фаза остывания это тоже естественный процесс. У многих дивы же не завтра! У кого-то в июне, у кого-то в июле, так что после фазы остывания большинство дивбумаг дадут ещё доходность своим владельцам. Сейчас ещё дивидендные спекулянты начнут прыгать из бумаги в бумагу по мере приближения одной к дивотсечке и перекладку в следующую более дальнею! Так что это меня не тревожит! 🥜А продолжают тревожить малоликвидки! Ситуация на рынке поменялась, по крайней мере я заметил разницу. Если раньше достаточно было найти добротный сэтапчик, так он увеличивал вероятность ростового движения и бумаги стреляли с высокой периодичностью без каких либо новостей. Сейчас такие моменты уменьшились в разы, а бумаги как правило стали реагировать в основном на какие-то новости. Очень много компаний друг за другом рекомендуют дивы и львиная доля спекулянтов перенаправила и перенаправляет свои денежки в эти истории, а это удар прежде всего по бездивидендным малоликвидкам. Если я не ошибся и это не совпадение, то стоит задуматься и не налегать хоть и на любимые, но без триггерные бумажки. Это ситуация временная, а потом на рынок придут дивы, а див триггеров уже не будет! Ну вы понимаете о чём я толкую, первыми вновь начнут стрелять малоликвидки. 🥜Вчера поторопился с Совкомбанком. Вот не люблю я быстрые перезаходы. Часто получалось так что поторопишься, а бумага ниже идёт. Но были и моменты, что решишь подождать ещё, как было не так давно в Системе, а она уезжает без тебя. Так вот именно для таких случаев, что бы невилировать свою торопливость, я часто восстанавливаю часть. В волатильный бумагах часть может быть поменьше, в стандартных, как правило половину. Так что в целом получается норм! 🥜Вот Вуш я вчера проспал тот переломный момент, когда уже можно было понять, что идёт не поиск баланса, а идёт фикс. Ну тут тоже ничего страшного. С утреньки вчера вышли данные за 4 месяца 24г. и там всё топчик. Так что спекулянты перебесятся, а потом фундаментал возьмёт своё и поймаем волну роста по интереснее. 🥜ФСК Россети пытались сломать график. Сегодня понаблюдаю, если будет формироваться ростовая свеча, то возможно перезайду половиной от ранее закрытой позиции. 🥜По ВХЗ сегодня вроде как обещали рекомендацию по дивам. Вот тут я напрёгся, не очень хочется получить серьёзную просадку, а в дивы не особо верится! 🥜Сегодня из событий интересны Тинькофф и Софтлайн. Первый может порасти на отчёте, давно уже пора. А вот Софт явно под отчёт сделал волну роста и если он будет не пушка-бомба, могут подготовить почву для перезахода! 🥜Ну и наверное всё, остальное будем смотреть по факту! 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Высокая долговая нагрузка побуждает компанию к допэмиссиям ТМК раскрыла консолидированную финансовую отчетность и выборочные операционные показатели за 2023 г. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... Общая выручка ТМК снизилась на 13,5%, составив 544,3 млрд руб. на фоне выделения части активов «Волжского трубного завода» и ЧТПЗ по выпуску труб большого диаметра и их реорганизации в рамках присоединения к ООО «ТМК Трубопроводные решения», а также продажи Европейского дивизиона в 2022 г. Объем реализации трубной продукции составил 4 193 тыс. тонн. (-14,7%), из которых 3 431 тыс. тонн пришлось на бесшовные трубы, а 762 тыс. тонн – на сварные. Операционные расходы сократились на 15,5%, составив 450,6 млрд руб., на фоне снижения себестоимости реализации трубной продукции на 17,0%, составившей 387,1 млрд руб. В результате операционная прибыль компании сократилась на 2,6% до 93,6 млрд руб. В блоке финансовых статей отметим сокращение расходов на обслуживание долга (с 33,9 млрд руб. до 31,1 млрд руб.) на фоне снижения процентных ставок, несмотря на увеличение долговой нагрузки компании с 283,2 млрд руб. до 319,6 млрд руб. В то же время отрицательные курсовые разницы увеличились с 3,2 млрд руб. до 7,6 млрд руб. Таким образом, чистые финансовые расходы остались на прошлогоднем уровне. В итоге чистая прибыль компании составила 39,4 млрд руб., снизившись на 6,1% по сравнению с прошлым годом. В апреле текущего года совет директоров компании должен рассмотреть вопрос о выплате дивидендов по итогам 2023 г. Напомним, что в отчетном году компания уже выплачивала промежуточный дивиденд в размере 13,45 руб. на акцию (около 50% заработанной прибыли). Помимо этого, она провела SPO в рамках которого основной акционер - ООО «ТМК Стил Холдинг» - разместил 18,0 млн акций (1,74% от общего количества) по цене 220,68 руб. В ходе вторичного размещения акций компания привлекла 3,97 млрд руб. В начале текущего года ТМК провела дополнительную эмиссию акций по закрытой подписке в пользу основного акционера по цене вторичного размещения. Достаточно хорошие показатели компании во многом объясняются снижением цены на сталь и сохранением заказов на трубы со стороны ключевых потребителей. По итогам вышедшей отчетности мы подняли прогноз по доходам и операционной прибыли на всем прогнозном периоде. При этом прогноз по чистой прибыли был незначительно снижен из-за роста финансовых расходов и эффективной ставки по налогу на прибыль. Помимо этого мы увеличили прогноз по дивидендным выплатам. В результате потенциальная доходность акций несколько возросла. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... На данный момент акции ТМК торгуются с P/BV 2024 около 2,1 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Если Вы решили продать акции «Завод Тула», мы расскажем, как можно реализовать акции «Завод Тула» быстро, просто и без риска. Для продажи акций можно обратиться в компанию «МигБрокер», скупающему акции «Завод Тула» в любом городе России Важный момент! Компания «МигБрокер» платит деньги сразу, до подписания документов о переходе прав на акции. Все налоги и комиссии, «МигБрокер» берет на себя. Специалисты компании всегда стараются сделать предложение по цене максимально выгодным, а расчет по сделке на выбор продавца (наличными или переводом на указанные реквизиты). При сделке необходимо личное присутствие владельца акций, паспорт гражданина РФ, документы подтверждающие право на владение акциями, (выписка, письмо от самого общества, сертификат и др.), если данные документы утеряны, обратитесь, обязательно поможем разобраться www.migbroker.ru Работаем без выходных с 9-00 до 22-00, 8 985 268 23 01 или пишите в WhatsApp Компания «МигБрокер», является профессиональным участником рынка ценных бумаг, все сделки совершаются по всем правилам и законам РФ. Сделки проходят в уполномоченном органе, регистраторе или у нотариуса если в Вашем населенном пункте такого не имеется.

|

|

Nasdaq достиг нового исторического максимума во вторник на фоне закрытия, в то время как индексы S&P 500 и Dow также показали рост благодаря комментариям председателя Федеральной резервной системы Джерома Пауэлла, который успокоил инвесторов в преддверии важного отчёта о потребительской инфляции, ожидаемого в среду. Цены производителей в США в апреле возросли сильнее прогнозов, особенно из-за значительного удорожания услуг и товаров, что заставило инвесторов пересмотреть ожидания относительно снижения процентных ставок в сентябре. Однако, выступая во вторник, Пауэлл охарактеризовал последние данные по индексу цен производителей как смешанные, а не как указание на нагревание экономики, учитывая также и пересмотренные в меньшую сторону данные за предыдущий период. Комментарий Пауэлла о том, что он не ожидает ближайшего повышения процентной ставки, несмотря на последние данные о высокой инфляции, также добавил оптимизма среди инвесторов. "Рынок теперь более уверен в высоких ставках на длительный срок. Основное обсуждение касалось возможности повышения ставок, и Пауэлл подчеркнул, что в настоящее время это не рассматривается", — прокомментировала Линдси Белл, главный стратег компании 248 Ventures из Шарлотты, Северная Каролина. Она также отметила, что рост акций наблюдался на фоне падения доходности казначейских облигаций. "Кажется, что облигационный рынок адаптируется, а фондовый рынок реагирует на облигационный", — добавила Белл. Тем не менее в преддверии среды инвесторы с осторожностью ожидали данных по индексу потребительских цен, чтобы понять, будут ли продолжаться неожиданные показатели роста, зафиксированные в первом квартале и апреле. Постоянная инфляция и стабильность на рынке труда вызвали пересмотр ожиданий относительно первоначального снижения ставок Федеральной резервной системы с марта на сентябрь. Тем не менее в текущем году рынок акций показал значительный рост благодаря высоким квартальным доходам, превысившим ожидания, и перспективам возможного снижения ставок Федеральной резервной системой. В то время как высокотехнологичный индекс Nasdaq уверенно обновил рекорд, установленный 11 апреля, индекс S&P 500 закончил торговый день на 0,1% ниже своего максимального закрытия 28 марта. Аналогично, Dow Jones закрылся на уровне менее чем 1% от своего рекордного показателя, также достигнутого 28 марта. Индекс Dow Jones Industrial Average вырос на 126,60 пункта или 0,32%, достигнув 39 558,11. Индекс S&P 500 добавил 25,26 пункта или 0,48%, достигнув 5 246,68, в то время как Nasdaq Composite вырос на 122,94 пункта или 0,75%, до уровня 16 511,18. Среди 11 ключевых промышленных секторов по версии индекса S&P самый значительный спад показали потребительские товары, потеряв 0,2%, тогда как технологический сектор возглавил рост, прибавив 0,9%. Акции Alphabet (GOOGL.O) увеличились на 0,7% после того, как компания Google продемонстрировала инновации в использовании искусственного интеллекта, включая обновление чат-бота Gemini и улучшения в поисковой системе. Акции Home Depot (HD.N) закрылись с понижением на 0,1%, после того как в течение дня они упали более чем на 2%. Это снижение последовало за квартальным отчетом ритейлера, который показал неожиданное сокращение продаж в одних и тех же магазинах, поскольку потребители переключились на меньшие домашние проекты и сократили расходы на дорогие товары. Акции Alibaba, торгующиеся в США, потеряли 6% в стоимости после объявления о снижении прибыли на 86% за четвертый квартал. Акции производителя спортивной обуви On Holding подскочили на 18,3% после того, как компания улучшила свой годовой прогноз продаж, опередив квартальные ожидания благодаря высокому спросу на свои кроссовки. Президент США Джо Байден анонсировал введение резких повышений тарифов на импорт ряда китайских товаров, включая электромобили, компьютерные чипы и медицинскую продукцию. Акции китайского производителя электромобилей Li Auto, также зарегистрированные в США, упали более чем на 2%, в то время как акции Tesla (TSLA.O) поднялись более чем на 3%. Акции AMC Entertainment (AMC.N) взлетели почти на 32% до $6,85, а акции Koss Corp (KOSS.O) увеличились на 40,7% до $6,15, отмечаясь среди других акций, популярных во время мем-ралли 2021 года и акций, находящихся в шортовой позиции. На Нью-Йоркской фондовой бирже (NYSE) акции AMC и GameStop стали наиболее активно торгуемыми, а общее число акций, показавших рост, превысило число падающих в соотношении 2,43 к 1, с зафиксированными 358 новыми максимумами и 31 новым минимумом. Азиатские фондовые рынки показали рост в среду, в то время как американский доллар ослаб, поскольку инвесторы анализировали неоднозначные данные о ценах производителей в США и ожидали ключевого отчёта о потребительских ценах, который может существенно повлиять на ближайшую монетарную политику Федеральной резервной системы. Широкий индекс акций Азиатско-Тихоокеанского региона MSCI за пределами Японии (.MIAPJ0000PUS) увеличился на 0,38%, достигнув нового 15-месячного максимума на протяжении торговой сессии. Японский Nikkei (.N225) вырос на 0,58%. Последние данные показали, что в апреле цены производителей в США выросли больше, чем ожидалось, что указывает на стойкость инфляции на начало второго квартала. Акции GameStop (GME.N) и AMC (AMC.N), популярные среди розничных инвесторов, значительно подскочили после сообщений от Кита Гилла, известного как «Рычащий котенок», что привело к дискуссиям о возможном возвращении ключевой фигуры мем-ралли 2021 года. На китайском рынке акции начали день с падения: индекс голубых фишек (.CSI300) уменьшился на 0,16%, а индекс Hang Seng (.HSI) в Гонконге упал на 0,22%. Президент США Джо Байден анонсировал значительное повышение тарифов на некоторые китайские импортные товары, включая электромобили, компьютерные чипы и медицинские изделия. На валютных рынках доллар продолжал снижение, поскольку инвесторы воздерживались от активных действий в преддверии публикации данных по индексу потребительских цен, а евро приблизился к своему месячному максимуму, последний раз торгуясь по курсу 1,0817 доллара. Индекс доллара США, отражающий стоимость американской валюты против корзины из шести основных валют, был замечен на уровне 105,01. Иена торговалась по 156,36 за доллар, достигнув во вторник двухнедельного минимума в 156,80, что вызвало опасения новых валютных интервенций со стороны японских регуляторов. 29 апреля иена упала до 34-летнего минимума на отметке 160,245 за доллар, после чего последовали агрессивные закупки иены, которые, как предполагают трейдеры и аналитики, были осуществлены Банком Японии и Министерством финансов Японии. Цены на сырьё возросли в ответ на угрозу крупных лесных пожаров канадским нефтеносным пескам, а также в преддверии ожидаемого снижения запасов сырой нефти и бензина в США в тот же день. Цена на нефть WTI в США увеличилась на 0,4%, достигнув $82,71 за баррель, в то время как цена на нефть марки Brent выросла на 0,5% и составила $78,39 за баррель. Спотовая цена на золото практически не изменилась и находилась на уровне $2356,79 за унцию.

|

|

Давайте взглянем, что новенького у нас по Яндексу: 1. С 20 мая нельзя будет нельзя будет шортить бумаги. 2. Ценные бумаги МКПАО “Яндекс” допустят к торгам с 8 июля; Торги акциями нидерландской Yandex N.V. на Мосбирже будут прекращены с 10 июля. 3. Цена по которой будут обмениваться акции — 4250; 4. Заявки на обмен акций Yandex N.V. начнут приниматься с 14 мая; 5. У поддержки Тинькофф уточнял на счёт всей этой операции - автоматически или нет. Внятного ещё ничего не сказали. В общем, начинает появляться ясность и проясняться мутные моменты. Поэтому, продолжаем следить за дальнейшими новостями. Тг канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

|

🐹Совкомбанк. 🥜После выходных открылись очень не красиво. Понедельник дал один гэп, вторник второй. Но вот вчера бумага быстро справилась с одним, а сегодня с другим. 🥜И теперь формируется хорошая, красивая свеча с оптистичным фитильком! На этой ноте и принял решение перезайти ниже продажи, но для подстраховки только половиной. Если вдруг коррекционное движение продолжится с полным восстановлением торопиться не буду. Но это всё касается спекуляций. 🥜Что касается посиделок, то со среднесроком вообще ничего не делал, просто держу, жду более приятной доходности. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Хэндерсон. 🥜Так Друзья, в моменте могло показаться, что бумага обманула, но сегодня -3% и уже интересно. 🥜Взял бумагу на карандаш, жду или снижение к ранее указанному диапазону или глядишь тут где-то состряпается стабилизация! 🥜Тут главное что бы завтра не было +3%))), а она так любит и может сделать!) 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Автомобильный холдинг Соллерс опубликовал консолидированную финансовую отчетность по МСФО за 2023 г. К сожалению, в отчетности не были приведены данные за сопоставимый период прошлого года, поэтому коротко остановимся на наиболее важных моментах отчетного периода. См. таблицу: https://bf.arsagera.ru/sollers/ По данным Ассоциации европейского бизнеса (АЕБ) продажи автомобилестроительной группы Соллерс в РФ в 2023 году выросли на 16,6%, до 46 774 автомобилей. Среди них было реализовано 37 412 машин УАЗ (+10,3%), 8 541 новых коммерческих автомобилей под брендом Sollers (против 14 штук в 2022 году), а также 821 автомобиль Ford Transit из старого модельного ряда (против 6 186 шт. в 2022 году). Общая выручка компании в отчетном периоде составила 82,3 млрд руб. Можно отметить, что во втором полугодии 2023 г. по сравнению с первым наблюдался рост выручки на 51,6%, что, вероятнее всего, связано со спецификой госзаказа на автомобили УАЗ. Показатель операционной прибыли составил 6,9 млрд руб., а чистая прибыль компании достигла 4,9 млрд руб. Опубликованные показатели находятся на впечатляющем уровне. Если выручка немного не дотянула до рекордного показателя 2021 г. - 91,7 млрд руб., то операционная прибыль и чистая прибыль показали существенный прирост, обеспечив внушительный уровень рентабельности. Это говорит о том, что Группа успешно осваивает освободившиеся мощности от СП с Ford, Mazda и Isuzu, выведя на рынок новые продукты под брендом Sollers: коммерческие автомобили Atlant, Argo и пикапы ST6. Производственные площадки в Елабуге и Владивостоке продолжают работу по полному графику производства. При этом ключевой актив группы – Ульяновский автомобильный завод – также демонстрирует стабильную работу и рост заказов со стороны государства. После выхода отчетности Совет директоров компании рекомендовал выплатить внушительные дивиденды акционерам за 2023 год в размере 89 рублей на акцию. По итогам вышедшей отчетности мы попытались учесть быстрое восстановление деятельности и рост операционной рентабельности. В итоге потенциальная доходность акций компании Соллерс возросла. См. таблицу: https://bf.arsagera.ru/sollers/ На данный момент акции Соллерса торгуются с P/BV 2024 около 1,6 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

ОАК опубликовала отчетность по МСФО по итогам 2023 г. См. таблицу: https://bf.arsagera.ru/oak/itogi_2023_goda_besk... Совокупная выручка корпорации выросла почти на треть до 476,5 млрд руб., при этом положительная динамика была отмечена в обоих ключевых сегментах компании: авиастроении и авиаперевозках. Себестоимость выросла на 27,8% и составила 436,2 млрд руб. В итоге валовая прибыль увеличилась почти вдвое до 40,3 млрд руб. Отрицательное сальдо прочих операционных расходов/доходов компании (коммерческие, административные и прочие) выросло в полтора раза до 68,5 млрд руб. Основной причиной такой динамики этих статей стал эффект высокой базы прошлого года, связанный с единовременным доходом от реализации активов в размере 25,3 млрд руб. Величина отраженных в отчетности резервов под ожидаемые кредитные убытки по дебиторской задолженности, а также под снижение стоимости авансов выданных сократилась с 16,2 млрд руб. до 6,6 млрд руб. и с 23,9 млрд руб. до 1,3 млрд руб. соответственно. В результате ОАК на операционном уровне отразила убыток в размере 28,3 млрд руб. (+12,9%) Процентные расходы компании выросли до 43,6 млрд руб. (+36,7%) на фоне увеличения процентных ставок. В то же время процентные доходы сократились до 3,5 млрд руб. (-19,3%). Помимо этого компания отразила в отчетности доходы в размере 23 млрд руб., главным образом, вследствие полученных положительных курсовых разниц. В итоге чистый убыток составил 35,8 млрд руб., увеличившись на 36,3%. Среди прочих моментов отметим положительную величину собственного капитала, составившего 76,3 млрд руб., что стало следствием очередной допэмиссии акций компании (на начало 2023 г. - отрицательная величина капитала в размере 185,9 млрд руб.). Напомним ,что в 2022 г. компания поменяла номинал акций с 0,86 руб. на 0,27 руб. Далее допэмиссия с конца 2022 г. периодически переносилась и окончательно акции разместили в апреле 2024 г. Из первоначального количества в 2 трлн акций смогли разместить 0,46 трлн акций или чуть больше 1/5 объема. В отчетности 2023 г. эти деньги были отражены в собственном капитале как резерв по предоплаченным акциям. По итогам вышедшей отчетности мы уточнили величину собственного капитала, понизили прогноз по выручке и чистой прибыли. В результате потенциальная доходность акций ОАК осталась в отрицательной зоне. См. таблицу: https://bf.arsagera.ru/oak/itogi_2023_goda_besk... На данный момент акции ОАК не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

Более низкие курсовые разницы привели к снижению прибыли НМТП раскрыл консолидированную финансовую отчетность по МСФО за 2023 г. См. таблицу: https://bf.arsagera.ru/novorossijskij_morskoj_t... Выручка компании увеличилась на 22,6% до 67,5 млрд руб. Общий грузооборот в отчетном периоде возрос на 6,0%, составив 132,3 млн тонн, главным образом, в связи со значительной долей нефтяных грузов в объемах перевалки. Средний расчетный тариф увеличился на 15,6%. Операционные расходы компании росли меньшими темпами, увеличившись на 19,1% до 30,6 млрд руб. во многом вследствие динамики расходов на оплату труда (+10,2%, 7,2 млрд руб.), а также затрат на переуступку дебиторской задолженности в размере 3,3 млрд руб. В итоге операционная прибыль увеличилась на четверть составив 36,9 млрд руб. Чистые финансовые доходы компании в отчетном периоде составили 2,0 млрд руб., многократно снизившись по сравнению с прошлогодним значением. Это связано с отражением в отчетности положительных курсовых разниц по валютным кредитам в размере 1,1 млрд руб. против 4,0 млрд руб., полученных годом ранее. Процентные расходы сократились с 3,0 млрд руб. до 2,6 млрд руб. на фоне снижения долговой нагрузки компании, включающей обязательства по финансовой аренде с 33,6 млрд руб. до 27,3 млрд руб. В итоге чистая прибыль НМТП снизилась на 13,2%, составив 30,0 млрд руб. По итогам вышедшей отчетности мы повысили прогноз чистой прибыли компании компании на текущий год на фоне ожидаемого более скромного роста операционных расходов. В результате потенциальная доходность акций компании несколько возросла. См. таблицу: https://bf.arsagera.ru/novorossijskij_morskoj_t... На данный момент акции компании обращаются с P/BV 2024 около 1,5 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

🐹Аптека 36и6. 🥜Ну что же, бумага сползла на сильную поддержку, оттолкнулась и вновь пришла на тест. 🥜В моменте сформировалось мини двойное донышко. Решил именно тут добрать! Если и ждать реакцию, то место самое подходящее в моменте. Посмотрим справоцирует сэтапчик и зона манипулятора или хомяка с лавешкой!) 🥜План при снижении прост, зону 13р. я пропущу, даже при положительной реакции. Интересует только этаж на 12р. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Эмитент осваивает новые рынки и каналы продаж. До конца второго квартала ООО «Чистая Планета» направит дебютную партию продукции в Узбекистан для реализации товаров местным торговым сетям. Также компания готовится к выходу на новых покупателей b2b-сегмента через тендеры. ООО «Чистая Планета» в начале апреля подписало договор с дистрибьютером из Узбекистана. До конца второго квартала эмитент направит официальному дистрибьютеру тестовую партию продукции объемом 5 тонн для продвижения товаров в местные торговые сети. По словам дистрибьютера, интерес к продукции производства «Чистой Планеты» уже есть. Товары эмитента привлекательнее предложений конкурентов по соотношению цены и качества. А яркий, современный дизайн упаковки и грамотный маркетинг, направленный на лояльность и узнаваемость, повышают привлекательность продукции компании. Для налаживания новых рабочих связей с представителями Узбекистана и позиционирования продукции руководство «Чистой Планеты» посетит две местных выставки. При этом одно из мероприятий будет посвящено не только бытовой химии, но и франшизам. Соответственно представители эмитента презентуют новому рынку Узбекистана как фасованную продукцию «Чистой Планеты», так и фирменное направление компании — «реализацию бытовой химии на розлив в тару покупателя». Готовится «Чистая Планета» и к освоению еще одного канала продаж. На второй квартал эмитент запланировал начало работы с корпоративными клиентами через тендеры. Компания создала отдельное подразделение отдела продаж для эффективного продвижения и реализации продукции через тендерные площадки. Стоить отметить, что наличие собственной научно-технической базы — конкурентное преимущество эмитента, позволяющее ему производить продукцию любой ценовой категории. «Мы выходим на тендерные площадки для того, чтобы расшить присутствие в b2b-сегменте. Задача ближайший месяцев — участие в торгах для изучения рынка. Примерно в октябре — ноябре компании начнут проводить большие закупки на следующий год. У нас есть время для того, чтобы к ним подготовиться, и в 2025 году начать выполнять крупные заказы», — прокомментировал финансовый директор ООО «Чистая Планета» Константин Макиенко.

|

|

Компания КАМАЗ раскрыла финансовые показатели за 2023 г. См. таблицу: https://bf.arsagera.ru/kamaz/ Совокупная выручка компании возросла на 26,7% - до 370,3 млрд руб. Выручка от реализации грузовых автомобилей увеличилась на 12,7% до 226,6 млрд руб., что связано как с ростом объема продаж автомобилей, так и средних расчетных цен на них. Объем продаж запчастей увеличился на 2,0% - до 37,8 млрд руб. Выручка от продаж автобусов и прицепов выросла на 65,0% - до 48,6 млрд руб., что объясняется ростом продаж автобусов и электробусов на 25% на фоне возросшего спроса на пассажирский транспорт со стороны Москвы и регионов. Операционные расходы выросли на 31,9%, составив 345,1 млрд руб. Такая динамика была обусловлена ростом затрат на материалы и комплектующие на 241 млрд руб. (+26,8%), а также расходов на оплату труда до 41,6 млрд руб. (+35,4%). В итоге компания получила операционную прибыль 25,2 млрд руб. (-17,7%). Также отметим, что в отчетном периоде убыток от участия в совместных предприятиях составил 3,4 млрд руб. против прибыли 1,2 млрд руб., полученной в 2022 г. Финансовые доходы компании выросли на 47,9% до 3,9 млрд руб. на фоне увеличения портфеля срочных депозитов с 52,4 до 87,2 млрд руб. Финансовые расходы уменьшились на 0,9%, составив 10,7 млрд руб. на фоне некоторого снижения процентной ставки. Долговая нагрузка компании при этом продолжала оставаться высокой и на конец отчетного периода составила 143,9 млрд руб. В итоге в чистая прибыль КАМАЗа снизилась на 13,2%, составив 16,2 млрд руб. Отметим, что в отчетном периоде на фоне возросшего спроса в отраслях строительства и логистики рынок грузовых автомобилей активно восстанавливался после кризиса. КАМАЗ планирует и дальше наращивать долю рынка за счет выведенного на рынок в июне 2023 г. своего первого тяжелого самосвала на базе поколения К5. Помимо этого, КАМАЗ планирует к 2030 г. продавать порядка 60 тыс. грузовиков и увеличить свои доходы до 800 млрд руб. По итогам вышедшей отчетности мы повысили прогноз финансовых показателей компании, отразив более существенное увеличение доходов по сегментам, включающим производство грузовиков, автобусов и прицепов, а также комплектующих, а также меньший по сравнению с ожидаемым нами рост расходов. В результате потенциальная доходность акции компании увеличилась. См. таблицу: https://bf.arsagera.ru/kamaz/ Акции КАМАЗа торгуются с P/BV 2024 около 1,0 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh...

|

|

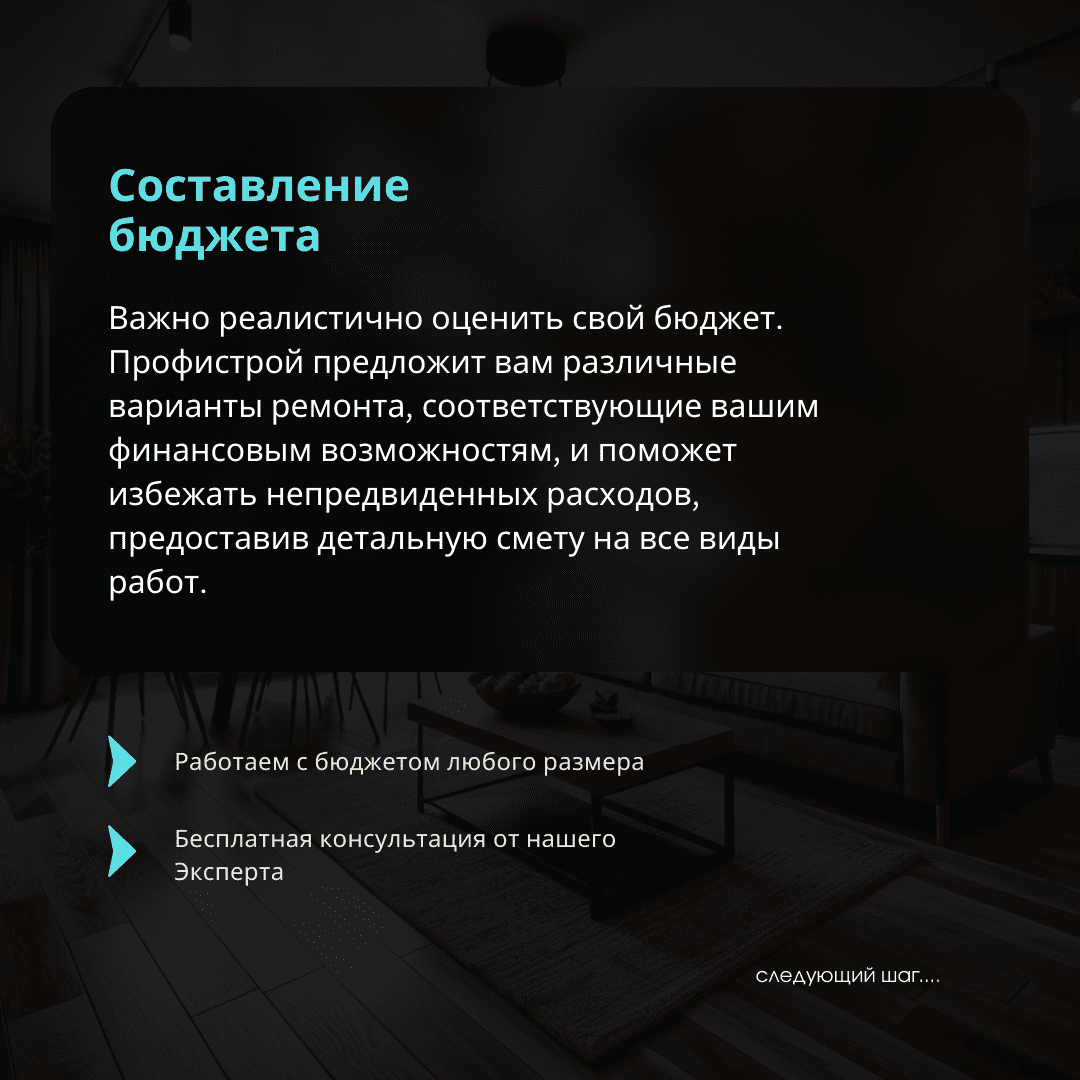

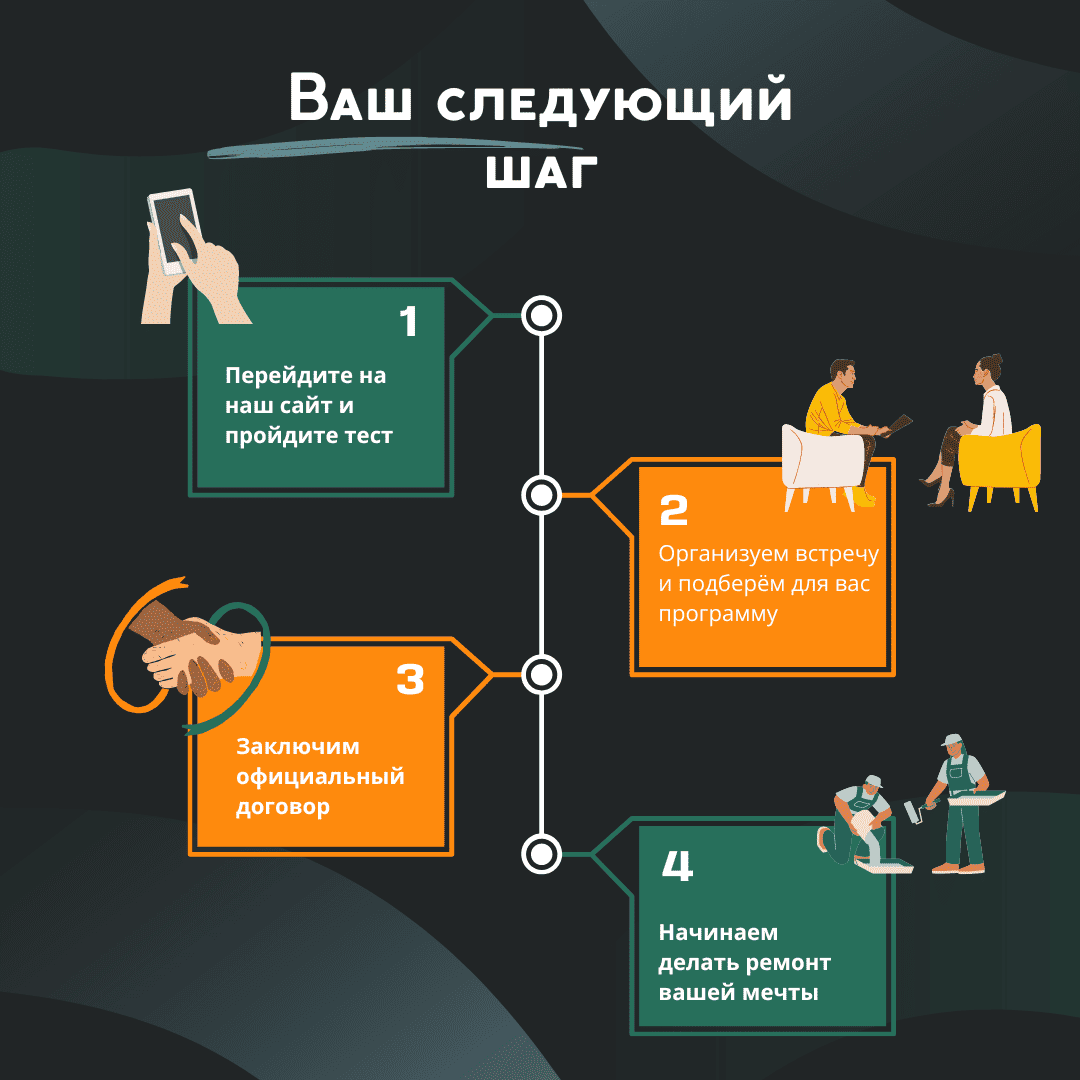

Планирование ремонта может показаться сложной задачей, но с правильным подходом и надежным партнером в лице Профистрой, этот процесс превратится в увлекательное приключение. Вот пошаговое руководство, которое поможет вам организовать ремонт своей мечты.

1. Определение целей и задач Первым шагом является четкое определение того, что вы хотите изменить в своем пространстве. Это может быть косметический ремонт одной комнаты или капитальный ремонт всей квартиры. Определите приоритеты и составьте список желаемых изменений. Профистрой поможет вам уточнить ваши цели и предложит оптимальные решения для их реализации.

2. Составление бюджета Важно реалистично оценить свой бюджет. Профистрой предложит вам различные варианты ремонта, соответствующие вашим финансовым возможностям, и поможет избежать непредвиденных расходов, предоставив детальную смету на все виды работ.

3. Выбор дизайна и материалов На этом этапе вам предстоит выбрать стиль интерьера и материалы. Специалисты Профистрой предложат вам актуальные тренды и классические решения, помогут подобрать материалы, сочетающие в себе качество и эстетику. Воспользуйтесь услугами дизайнера от Профистрой для создания уникального проекта вашего интерьера.

4. Планирование этапов работ С Профистрой вы сможете составить четкий план ремонтных работ, который будет включать все этапы от демонтажа до финальной отделки. Координация всех этапов ремонта с Профистрой гарантирует соблюдение сроков и высокое качество выполнения работ.

5. Реализация проекта После утверждения всех деталей и плана работ начинается сам процесс ремонта. Профистрой обеспечит прозрачное взаимодействие на протяжении всего процесса, предоставляя вам регулярные отчеты о ходе выполнения работ и возможность контролировать качество на каждом этапе.

Планирование ремонта с Профистрой – это гарантия того, что ваше пространство будет преобразовано в соответствии с вашими пожеланиями и бюджетом. Начните свой проект с Профистрой уже сегодня, и сделайте шаг навстречу дому вашей мечты!

Контакты компании Сайт Телефон: 8 (982) 519-93-33 8 (3462) 999-333 Другие социальные сети: ВКонтакте Одноклассники Отзывы на Яндексе

|

|

Специализацией АО «Новосибирскхлебопродукт» является стабильное снабжение иностранных и российских перерабатывающих предприятий зерновыми и масличными культурами. Как по итогам 2023 года изменилась структура выручки в разрезе экспорта и внутренних продаж и какая страна преобладает в структуре внешнего оборота, а также как изменились ключевые финансовые показатели - в обзоре наших аналитиков. АО «Новосибирскхлебопродукт» работает с крупными российскими логистическими компаниями по доставке грузов в любую точку мира, собственниками ж/д вагонов и контейнеров. У организации налажены партнерские отношения с ключевыми торговыми и перерабатывающими компаниями Сибири, а также с крупными и мелкими сельхозпроизводителями и фермерами. АО «Новосибирскхлебопродукт» занимает прочные позиции экспортера из Сибирского ФО.

Лидером экспортного направления продолжает оставаться Турция, которая является якорным партнером компании. В 2023 году доля экспортной выручки от реализации в вышеуказанную страну составила 38,6%.

Выручка АО «НХП» за 12 мес. 2023 года составила 13 936,3 млн руб. (+37,4% к АППГ). Стабильный рост выручки находит свое объяснение в увеличении объемов реализации продукции за счет активного развития экспортного направления. Также позитивная динамика продолжает прослеживаться и по следующим показателям: валовая прибыль увеличилась на 75,7%, а чистая прибыль – на 506,9 млн рублей за те же сравниваемые периоды. Показатель EBITDA Adj также показывает положительную динамику – рост составил более чем в 2 раза.

Финансовый долг на 31.12.2023 г. зафиксирован на уровне 1 257,8 млн руб. (+58,2% к АППГ), рост обусловлен привлечением дополнительного финансирования на развитие деятельности компании. При этом следует отметить усиление практически всех коэффициентов долговой нагрузки за счет наращивания ключевых операционных показателей.

Также о результатах финансово-хозяйственной деятельности эмитента в презентации по итогам 2023 г.

|

|

|

|