|

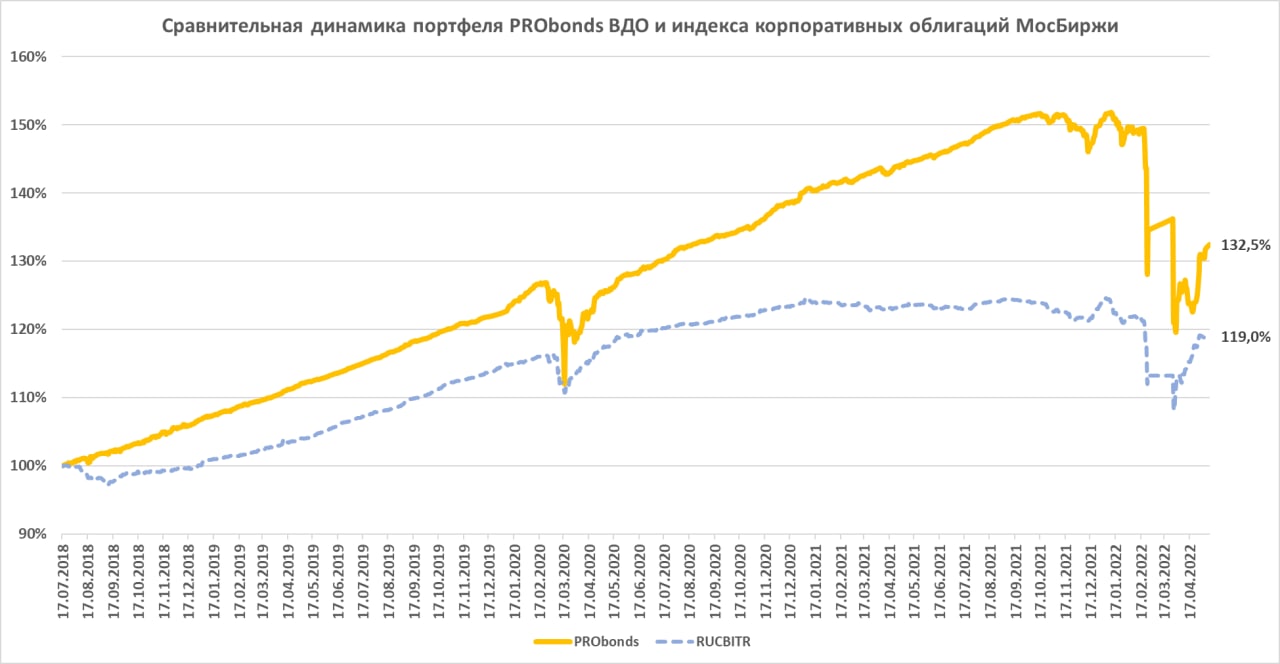

За последние 365 дней портфель высокодоходных облигаций PRObonds ВДО (прежнее название портфель PRObonds #1) потерял 8,3%. При этом результат портфеля постепенно выправляется, даже несмотря на нисходящую динамику фондового рынка. С начала 2022 года и по 11 мая потеря портфеля, оставшись двузначной, всё же сократилась до -12% (неделей ранее была -13%). От минимального значения, установленного 31 марта, портфель поднялся уже на 10%. При этом средняя доходность к погашению входящих в портфель облигаций на 11 мая составила 26%. В конце марта она достигала 33% и с того момента поступательно снижается вслед за подъемом облигаций.

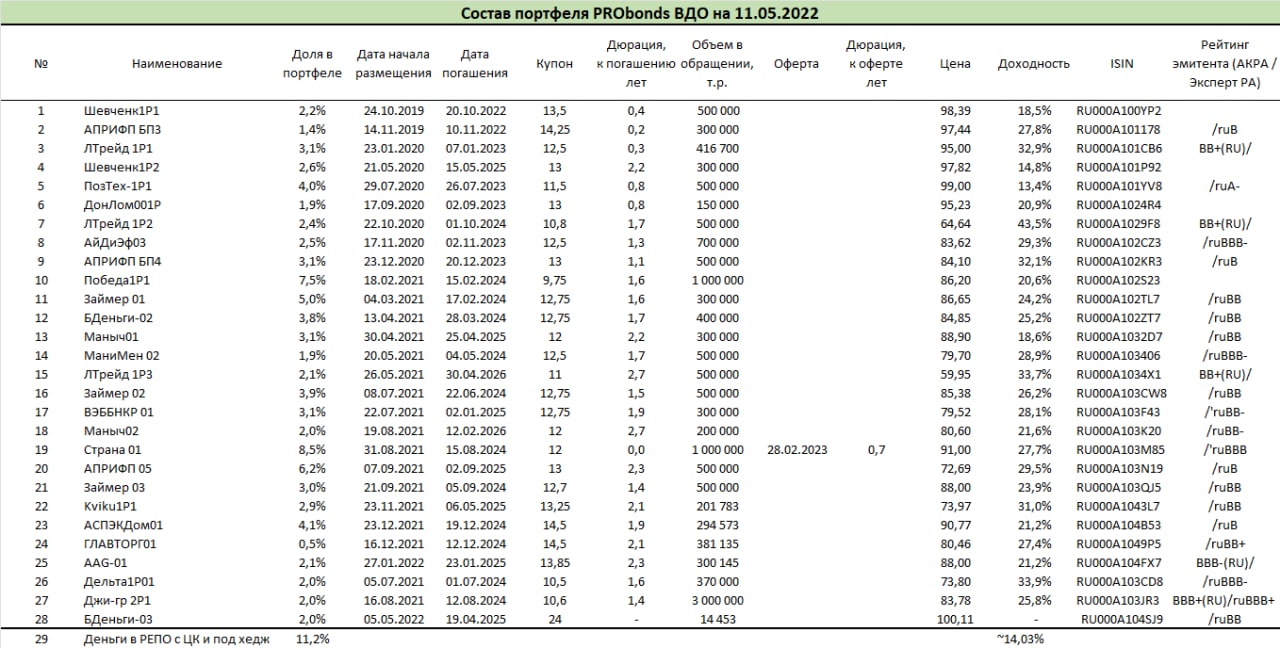

Вчера, 12 мая 2 позиции портфеля сократились естественным образом: произошла амортизация выпусков облигаций АПРИФП БП3 (на 25% от начальной суммы выпуска) и ЛТрейд 1P1 (на 8,3% от начальной суммы выпуска). Оба выпуска пока продолжат оставаться в портфеле, поскольку текущие их цены находятся в диапазоне 95-97% от номинала. Тогда как амортизация проходит по 100% от номинала. Сегодня завершится вывод из портфеля облигаций ГЛАВТОРГ01 и уменьшение до 1,5% от активов облигаций МаниМен 02. Параллельно, до целевой доли в 3% дойдет выпуск Джи-гр 2Р1. Все эти операции начались 4 мая. 5 мая в портфеле появился первый с января новый выпуск облигаций, приобретенный на первичных торгах. Это БДеньги-03 (полное наименование МФК Быстроденьги 03). Он же является единственным, который торгуется выше номинала. Хотя купонная ставка выпуска – плавающая (первые 4 месяца – 24%, затем – ключевая ставка плюс 5%), она намного выше купонов прочих выпусков. Так что, если бумага и сталкивается с понятной осторожностью инвесторов на первичном рынке, на вторичном держится уверенно. Что позволяет надеяться на некоторый дальнейший подъем ее цены, а это сегодня требуется портфелю от любой входящей в него бумаги. Свободные деньги портфеля, и их сумма будет увеличиваться за счет облигационных амортизаций, будут размещаться в первую очередь в новых выпусках облигаций. Новых размещений сейчас – минимум, однако те, что выйдут на рынок, в большинстве, предложат премию к перспективной инфляции и тем более к ставкам денежного рынка. А также вынуждены будут в большей мере покрывать дефолтные риски всего рынка облигаций. Поэтому, думаю, со временем начнут пользоваться спросом на вторичных торгах, позволяя получать премию от их продажи там. И позволяя портфелю и дальше восстанавливать доходность. Портфели PRObonds отражают точку зрения их автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля PRObonds ВДО (прежнее название PRObonds #1) проводятся в соответствии с открытой методикой. Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов. Не является инвестиционной рекомендацией.

|

| |||

Поиск котировок:Например: Газпром

|

|

© 2024 «МФД-ИнфоЦентр»

Все права защищены. Перепечатка материалов возможна только со ссылкой на mfd.ru.