|

Лизинговые компании широко представлены на рынке высокодоходных облигаций. Это пятая по объему эмиссии отрасль с долей 7,8% в общем объеме ВДО. Всего же на облигационном рынке в обращении находится 144 выпуска облигаций лизинговых компаний совокупным объемом почти на 580 млрд руб. Посмотрим, что представляет собой этот сегмент рынка, и какие возможности он дает для инвесторов.

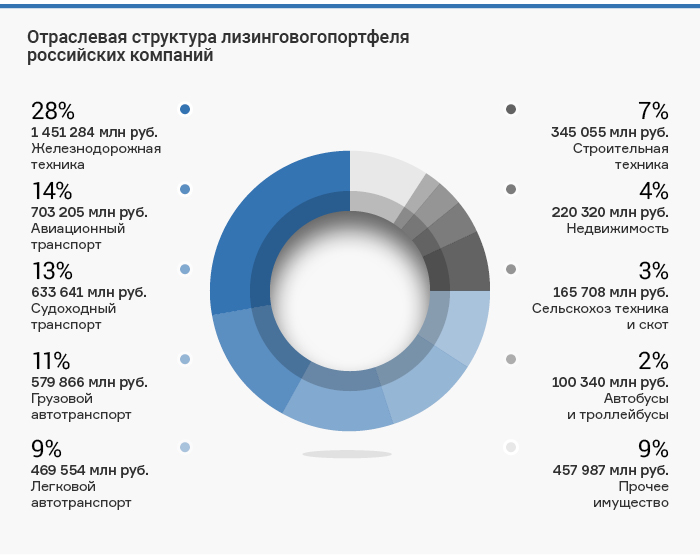

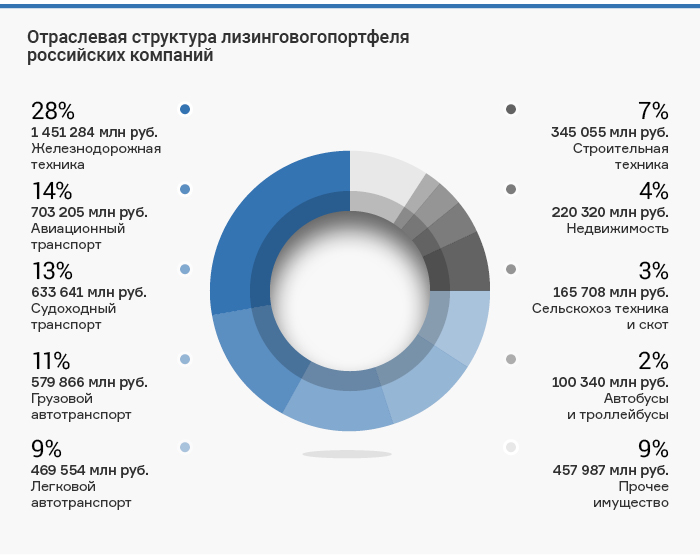

Как работают лизинговые компании Кратко освежим в памяти, чем занимаются лизинговые компании. Лизинг — это целевой кредит на покупку оборудования для бизнеса под залог этого оборудования. Лизинговая компания (лизингодатель) покупает для клиента (лизингополучателя) необходимое ему оборудование или транспорт и передает в долгосрочную аренду с правом выкупа. Клиент постепенно выплачивает стоимость имущества и проценты за пользование, а в конце срока может выкупить его по остаточной стоимости. Наиболее востребован лизинг в транспортной отрасли. Его используют для покупки авиационной, судоходной, железнодорожной, автомобильной, строительной и прочей техники. По данным рейтингового агентства «Эксперт РА», на 1 июля 2021 г. совокупный портфель российских лизинговых компаний составил 5,6 трлн руб. В разбивке по отраслям его структура выглядит следующим образом:

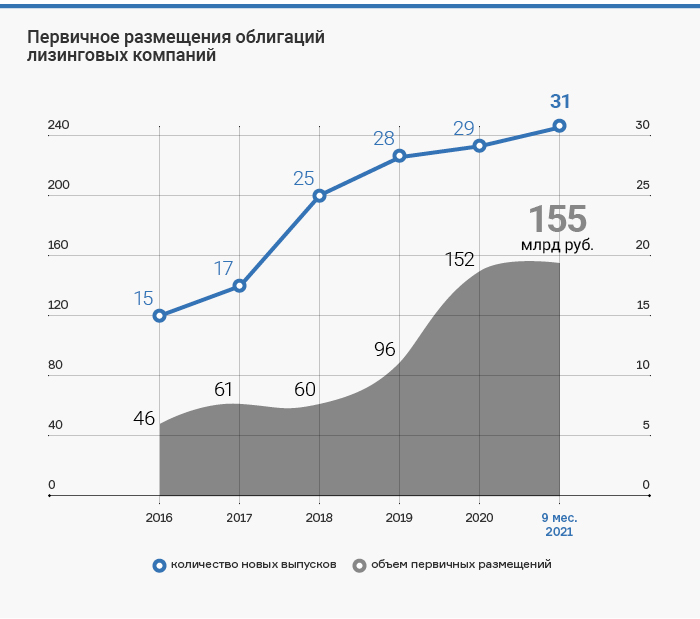

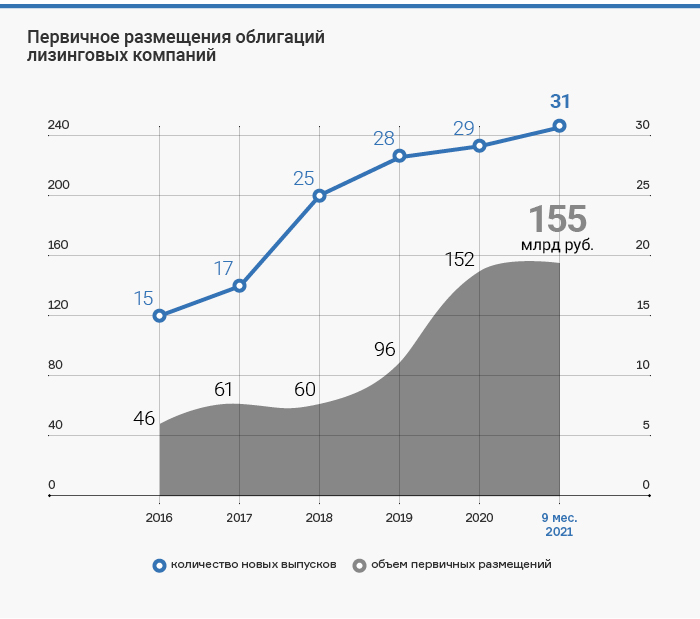

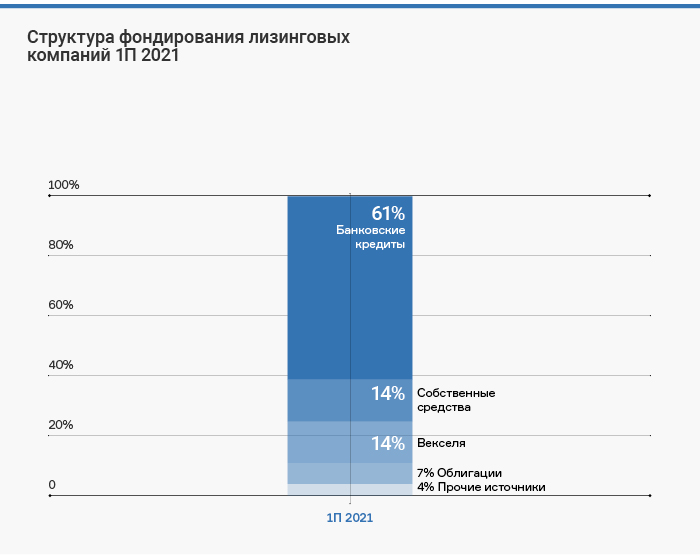

Различают финансовый и операционный (оперативный) лизинг. Финансовый лизинг — это лизинг в его классическом виде. Операционный лизинг отличается тем, что клиент по окончанию договора не выкупает оборудование, а возвращает его лизинговой компании. Такой вид лизинга популярен в тех сферах, где оборудование быстро устаревает, и предприятию выгоднее регулярно обновлять основные средства, перезаключая лизинговый договор на новую технику. Также операционный лизинг удобен при реализации проектных работ, когда техника нужна на непродолжительный период времени. В России операционный лизинг непопулярен и составляет чуть более 5% совокупного лизингового портфеля, хотя в будущем этот сегмент может показать опережающие темпы роста. Рынок облигаций лизинговых компаний Лизинговой компании важно иметь надежные источники фондирования. Как правило, большую часть пассивов в балансе занимают разного рода займы, среди которых в ближайшие годы может вырасти доля облигационных выпусков. Привлеченные через выпуск облигаций средства могут быть использованы для финансирования отдельной крупной сделки, увеличения лизингового портфеля или частичного замещения других источников фондирования, в том числе собственного капитала или банковских кредитов. По сравнению с банковскими кредитами облигации являются более гибким инструментом для лизинговых компаний. Они дают возможность привлечь средства на более длительный срок и избежать рутинных процедур по предоставлению в банк большого объема разнообразной отчетности. Начиная с 2019 г. ежегодный объем эмиссии новых выпусков лизинговых компаний растет. В 2020 г. наблюдается резкий скачок, обусловленный ужесточением банковских нормативов к заемщикам из-за пандемии, ростом популярности облигационного рынка у малых и средних компаний, а также притоком капитала розничных инвесторов на фондовый рынок. В 2021 г. тенденция продолжает набирать обороты. Объем новых размещений за первые 9 месяцев уже превысил показатели всего 2020 г. На рынок вышел 31 новый выпуск от 18 эмитентов. Среди дебютантов две компании: «Альфа Лизинг» и лизинговая компания «Дельта».

Подавляющее большинство эмитентов, лизинговых компаний, представлено в Третьем эшелоне облигационного рынка. В эту категорию можно отнести 21 из 28 эмитентов облигаций в обращении на текущий момент. При этом в общем объеме на них приходится всего 11,5% из-за высокой концентрации рынка. На топ-5 эмитентов приходится почти 87% всего объема в обращении, а на топ-10 — чуть более 97%.

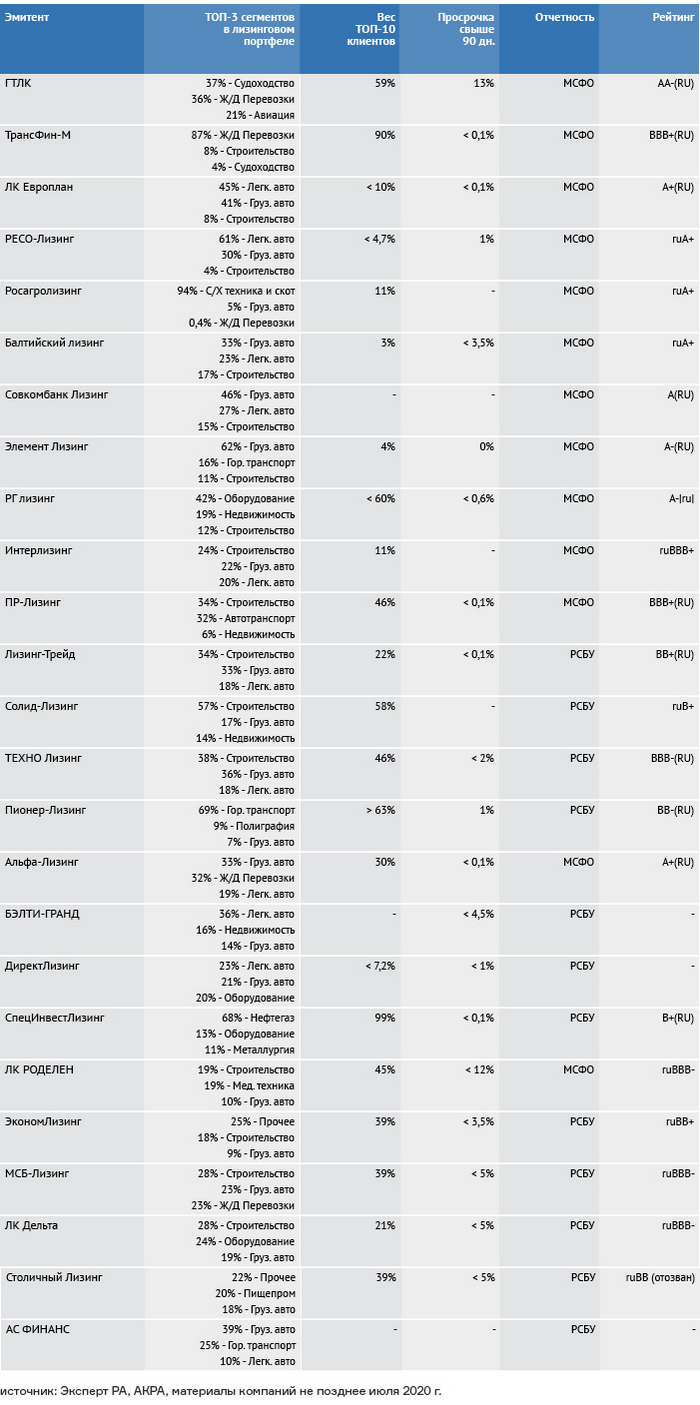

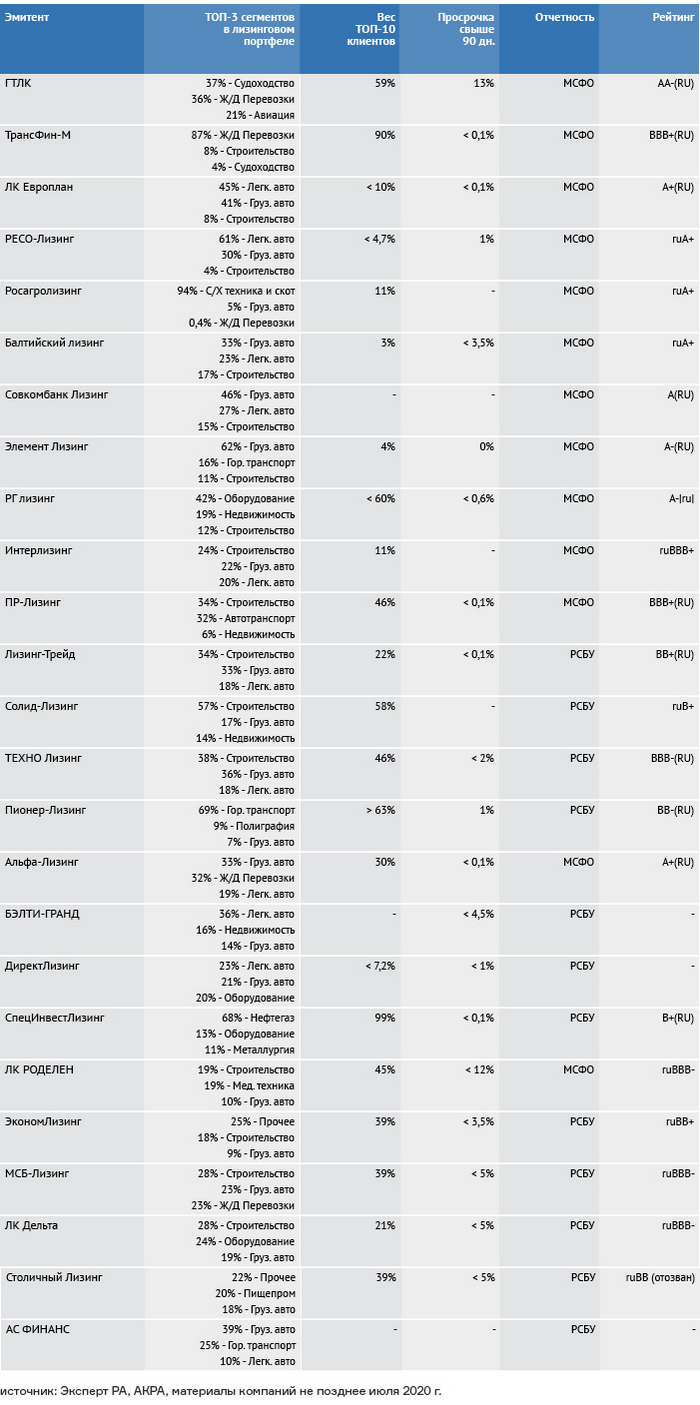

Крупнейшим эмитентом выступает Государственная Транспортная Лизинговая Компания (ГТЛК), которая на 100% принадлежит государству и играет ведущую роль в реализации государственной политики в транспортной отрасли. Агентство АКРА, присвоившее компании рейтинг AA-(RU), отмечает ограниченные возможности компании по генерации капитала и ощутимую долю потенциально проблемных активов в портфеле. Эти риски компенсируются поддержкой от государства, которое за прошедшие годы неоднократно докапитализировало компанию. Перечень выпусков ГТЛК достаточно широк. Есть выпуски как с фиксированным, так и с плавающим купоном, обеспечивающие весьма привлекательную для данной рейтинговой категории доходность. Однако эти бумаги нельзя отнести к ВДО, и с точки зрения ставки купона в отрасли есть и более интересные истории. На что обращать внимание инвестору Ключевой кредитной метрикой для лизинговой компании считается качество ее портфеля, которое является производной от платежеспособности клиентов. При выборе облигаций лизинговых компаний важно понимать, на каких отраслях она фокусируется, насколько ее портфель диверсифицирован, и какова доля проблемной и потенциально проблемной задолженности.

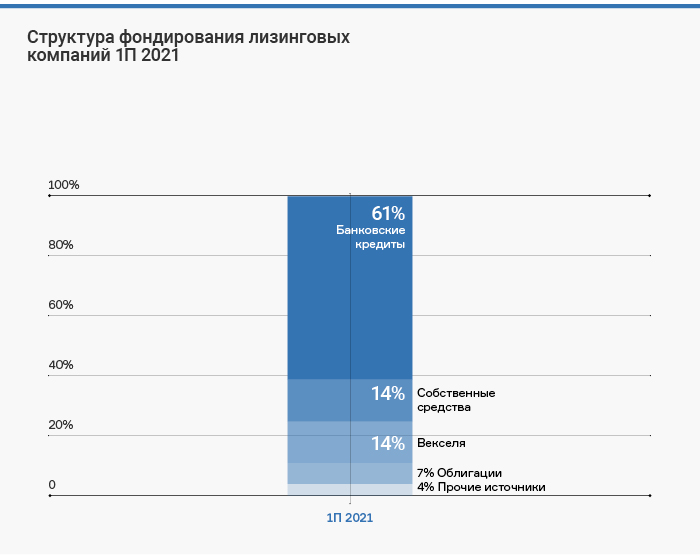

Из таблицы выше можно увидеть, что, например, деятельность компании «Трансфин-М» в значительной степени зависит от состояния отрасли ж/д-перевозок, «Пионер-Лизинга» — от городского транспорта (автобусы и троллейбусы), а «СпецИнвестЛизинга» (СИЛ) — от объема заказов нефтегазового, машиностроительного и металлургического оборудования. Портфель компаний «РЕСО-лизинг» и «Интерлизинг» широко диверсифицирован, а вот у «Трансфин-М» и СИЛ завязан на очень узкий круг клиентов. Ликвидность объектов лизинга позитивно влияет на кредитное качество компании, поскольку при дефолте клиента она сможет оперативно реализовать оборудование или сдать его в аренду повторно. Самыми ликвидными предметами лизинга считаются автотранспорт, торговое оборудование и оборудование для пищевой промышленности. Низколиквидными считаются морские суда, недвижимость и оборудование для банков, энергетики, металлургии и нефтегазовой отрасли. Большинство эмитентов имеют кредитные рейтинги, что упрощает процесс изучения компаний. Много ценной информации можно найти в рейтинговых отчетах. Выгодно отличаются эмитенты с отчетностью по МСФО, поскольку в примечаниях к ней можно найти детальную информацию о финансах компании. Среди коэффициентов, на которые стоит обратить внимание, можно отметить уровень собственного капитала по отношению к активам (способность абсорбировать убытки в случае ухудшения платежной дисциплины клиентов), среднюю рентабельность активов (способность генерировать капитал без внешних вливаний) и коэффициенты ликвидности. Трудно переоценить значимость потенциала внешней поддержки, которая определяется степенью связей с крупными финансово-промышленными группами. Хорошо, если лизинговая компания выступает под брендом материнской группы («РЕСО-лизинг», «Совкомбанк лизинг» и др.). В этом случае группа мотивирована поддерживать дочку, в том числе для устранения репутационных рисков. Риски лизинговой отрасли и взгляд в будущее Минувший 2020 г. стал стресс-тестом для лизинговых компаний, поскольку транспортный сектор был в числе наиболее пострадавших. Отрасль встретила этот вызов достойно — ни одна лизинговая компания не допустила дефолт, хотя риск-премии доходности облигаций во II–III кварталах ощутимо выросли. Что примечательно, снижение качества активов наблюдалось преимущественно у крупных компаний. Это объясняется структурой портфеля, в которой более высокую долю занимают авиация и ж/д перевозки, сильно пострадавшие от локдауна. Также агентство АКРА отметило в этой категории высокую концентрацию на крупных лизингополучателях и склонность принимать на себя более высокий риск, возможно, за счет поддержки государства или связанных финансово-промышленных групп. В 2021 г. компании в основной массе чувствуют себя хорошо. После падения на 6% в 2020 г. объем новых лизинговых сделок в России в I полугодии 2021 г. показывает взрывной рост на 66% к АППГ (аналогичный период прошлого года) 2020 г. и 30% к АППГ 2019 г. Сильнее других выросли сегменты автолизинга (+73%), строительной техники (+88%) и с/х техники (+100%). Совокупный лизинговый портфель вырос на 7,8% против 7,7% по итогам 2020 г. и 8,4% по итогам 2019 г. Потенциал для восстановления экономики по большей части уже реализован, так что за пределами II полугодия 2021 г. темпы роста лизингового рынка могут вернуться к средним уровням. При этом авиационная отрасль еще некоторое время может оставаться под давлением, поскольку международный пассажиропоток, который является более маржинальным для перевозчиков, остается ощутимо ниже допандемийных уровней. Преимущества облигаций перед банковскими кредитами для лизинговых компаний обеспечат потенциал для дальнейшего роста этого сегмента долгового рынка. По данным рейтингового агентства «Эксперт РА», по итогам I полугодия 2021 г. банковские кредиты по-прежнему оставались основным источником средств для лизинговых компаний с долей 61% в совокупных пассивах. На долю облигаций пришлось всего 7,2%.

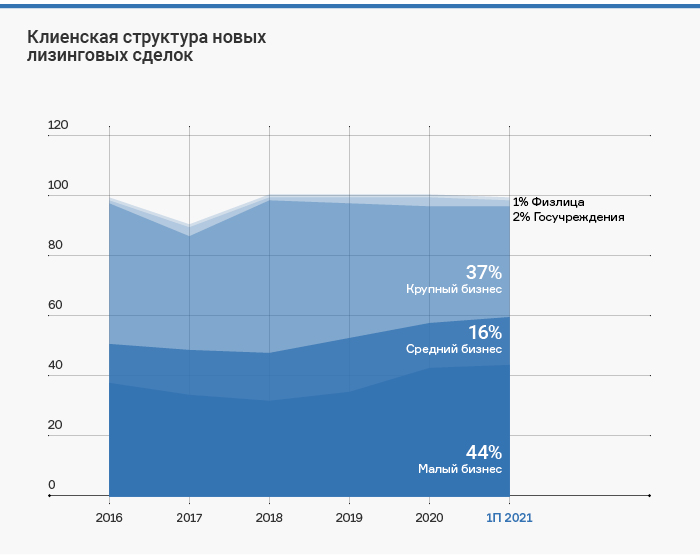

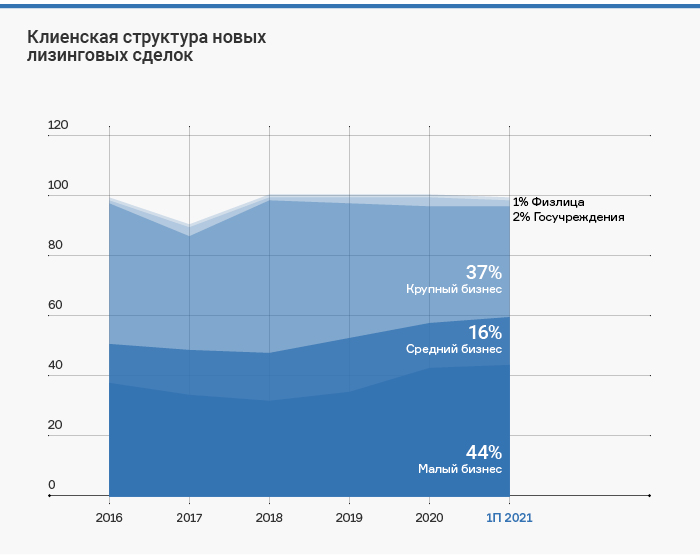

Одним из сдерживающих факторов является то, что значительная часть лизинговых компаний является дочерними предприятиями крупных банковских и финансово-промышленных групп, получая основную долю финансирования от связанных банков. Поэтому облигации могут вытеснять кредиты, в основном в пассивах небольших и средних лизинговых компаний. Еще одним отраслевым трендом является рост доли малых и средних предприятий (МСП) среди лизингополучателей. С 2018 г. по I полугодие 2021 г. этот показатель вырос с 47,6% до 60,7%, достигнув максимума за 5 лет. Рост доли МСП позитивно влияет на уровень диверсификации лизингового портфеля компаний. В 2020 г. концентрация на топ-10 клиентов в сумме новых договоров по рынку составила 61% против 66% в 2019 г. и 74% в 2018 г.

Отдельно стоит отметить перспективы реформы лизинговой отрасли, обсуждение которой велось на протяжении последних лет. Среди возможных нововведений могут быть требования к капиталу участников рынка, обязательная публикация отчетности по МСФО и создание саморегулируемых организаций. Целью является искоренение недобросовестных практик, повышение прозрачности и упрощение доступа к заемному капиталу лизинговым компаниям. Однако обратной стороной медали может стать ощутимый рост издержек для небольших и средних компаний, что может привести к усилению крупных игроков, консолидации отрасли и росту стоимости услуг для клиентов. Финальная точка в дискуссии пока не поставлена, поэтому точные структура и сроки реформы пока остаются неизвестными. Среди безусловных плюсов для инвесторов можно выделить обязательную отчетность по МСФО, ведь она дает возможность детальнее изучить особенности бизнеса компании и оценить привлекательность ее облигаций.

|